11月初,华为和小鹏汽车的一场论战,让汽车AEB技术成为焦点。

AEB(Autonomous Emergency Braking,自动紧急制动系统)是智能驾驶中的一项基础功能,主要考虑能否“安全刹停”。

华为发布ADS 2.0智能驾驶系统时曾表示,AEB最高刹停时速提升至90公里/小时,为问界新M7的一大亮点。小鹏汽车董事长、CEO何小鹏接受媒体采访时却称,“友商讲了AEB,我认为99%是假的。”

此后,何小鹏与华为常务董事、终端BG CEO、智能汽车解决方案BU董事长余承东上演多轮“隔空交锋”。

交锋背后,是两家车企对于智能驾驶话语权的争夺。同时也反映出,汽车的竞争壁垒,已经发生转移。三电系统,以及围绕智能驾驶、智能座舱等功能的软硬件能力,成为汽车这个“超级移动智能终端“的核心。

那么,在汽车核心要素发生变化的今天,在产业链上游的零部件领域,中国能否诞生世界级公司?

九鼎投资自2010年开始关注汽车产业链上游的投资机会,在车身领域投资了东莞鸿图、成焊宝玛等公司,在动力电池产业链上投资了贝特瑞(835185)、安达科技(830809)等公司。

本文,我们通过梳理过往投资经验、分析产业现状,尝试回答:

随着汽车结构及其竞争壁垒的变化,上游零部件领域诞生了哪些新机会?

对于PE投资而言,哪些是值得关注的“真”机会,如何在快速变化的行业中找到更具确定性的机会?

01、机遇:中国零部件企业的三大结构性增长机会

过去40年,中国零部件产业在下游汽车产销量增长的带动下发展起来。但与海外成熟市场相比,仍呈现出总产值相对较低、缺乏龙头企业、核心零部件高度依赖进口等状态。

但当下,电动化、智能化正在重塑全球汽车市场格局。中国自主品牌新能源汽车的市占率不断提升、头部效应初显,更有机会带动相关供应链企业成长。中国的零部件企业如果能抓住变局下的结构性机会,就有望在新一轮竞争中崛起。

1机会一:新变化,新需求。

经过四十余年从无到有,中国汽车零部件企业发展到今天已经在一些领域累积了一定优势,如汽车玻璃、内饰、天窗、铝压铸、门板、保险杠等。由于这些领域具有本地化属性较强、就近服务需求强烈的特点,在燃油车时代,已经有多家本土老牌企业发展较为成熟。

我们认为,这些老牌企业如果能跟上智能电动化时代的变化,提高新能源车型订单比例,优势仍会延续。

而在另一类技术壁垒较高的领域,如发动机、变速箱、汽车电子等环节,中国企业普遍起步晚,技术上始终处于追赶状态;由于涉及安全,传统车企追求稳健,新企业大多缺乏机会。因此,在燃油车时代这些领域一直被国际巨头主导,国产替代进程相对缓慢。

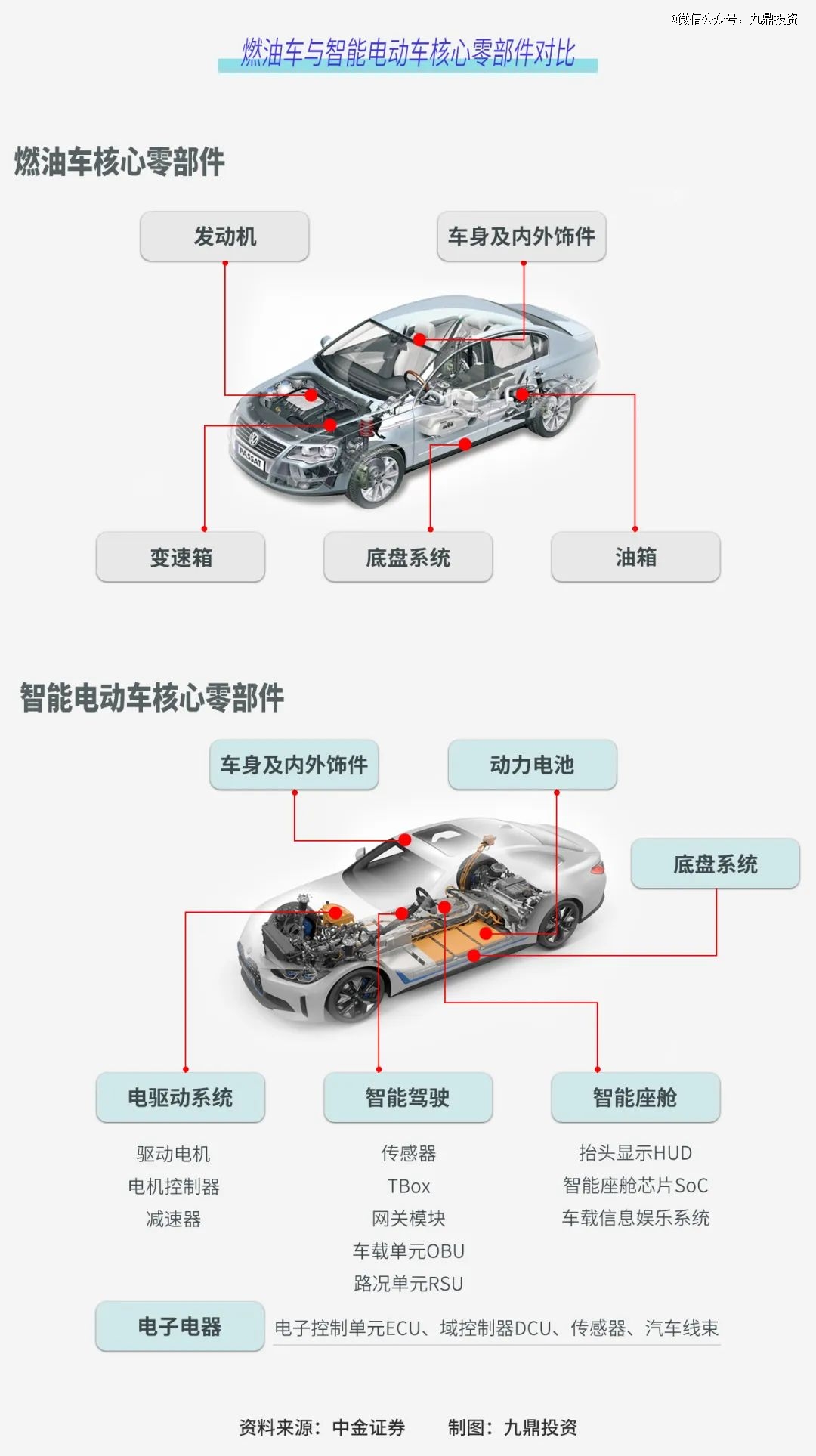

但是在智能电动车时代,由于核心零部件发生变化,这一局面正在被打破。

以燃油车“三大件” 发动机、变速箱、底盘为例,前两者被电机、电控、减速器所取代;作为支撑、安装发动机及其他各部件的汽车底盘,也正在被重新设计。

因此,传统零部件巨头企业的优势被削弱,今天,中外企业几乎站在了同一起跑线上。

此外,我们判断,即便在一些海外巨头曾占据优势的零部件领域,未来也有可能不会再出现一家独大的局面。

这是因为,燃油车时代,德、日两国汽车行业在发展壮大过程中,车企帮扶、培育起了博世、电装等本国零部件企业,同一细分领域的竞争并不激烈。而今天,汽车零部件产业的竞争更为激烈。尤其是中国零部件企业,一直处在充分竞争的环境中,未来的行业格局相较过去会更为分散。

因此,围绕智能电动车时代的核心零部件,我们认为,中国企业在域控制器、激光雷达、线束、线控、底盘等变化较大的环节均有机会。其中,以域控制器和激光雷达为例:

域控制器:由于电动汽车功能越来越多,为了节约整车汽车电子机器控制的成本、便于后期拓展功能,分布式域控制器正在向集中式域控制器演进。以车身域控制器为例,其在燃油车的渗透率不足10%,但在新能源车的渗透率已达到60%。

架构的演变为中国企业提供了机会去挑战老牌海外企业。原因在于,中国企业在配套研发能力(包括响应速度、配合程度、研发技术)、成本、产品质量和交付能力等方面,相比海外巨头具有一定优势。

总体而言,新能源汽车销量提升、汽车电子国产化率提升、国产汽车品牌市占率提升等要素,都将驱动域控制器领域的中国企业成长。根据我们的调研,2023年国内车身域控制器的市场规模约为20亿元,泛车身控制单元领域中国企业作为Tier 1参与的市场规模约为450亿元,未来还将进一步增长。

激光雷达:由于成本较高、技术成熟度不足等因素,短期内,激光雷达是否会大规模上车业界目前尚无定论。

但实际上我们调研发现,中国车企在2022年下半年已经迎来了一波激光雷达量产上车潮。目前,中国车企是全世界应用激光雷达最多的。

我们认为,尽管激光雷达的前期研发投入大,技术尚未定型,尚未广泛应用,导致该领域很多创新企业仍未盈利。但近几年,其成本已开始大幅下降。考虑到相较纯视觉路线,激光雷达在技术及性能上的*优势,未来仍然有机会通过配合“毫米波雷达+超声波+摄像头”设备,弥补视觉技术的不足。

而且,激光雷达未来市场规模足够大,一旦产品放量,眼前的行业格局仍有机会发生变化。

不过,看好其未来价值,不意味着当下就有投资机会。在实际投资中,我们一方面关注激光雷达量产上车的时间及规模。其背后,既要预判成本下降的实现路径,也要结合自动驾驶相关法律法规的进程和激光雷达产业链上下游的成熟度等。

另一方面,有多少真实订单仍然是判断企业投资价值的关键。未来,能与大型主机厂深度合作,能持续获得大量订单的激光雷达企业仍有机会。

此外,我们看到,座椅、车灯等看似传统的环节,也在发生变革。以座椅为例,新能源车企以座椅加热、通风、按摩、电动调节等功能作为卖点,让单个座椅的价值不断提升。

一直以来,座椅市场的集中度较高,前五大海外巨头占据全球约75%的市场份额。考虑到该领域客户关系稳固、开发周期长的特点,打破现状并不容易。不过,在智能电动车时代,伴随中国汽车自主品牌的发展,中国的座椅供应商如果能发挥配套研发、成本控制、质量稳定等优势,未来仍然有机会。

1机会二:降低成本。

我们看到,在部分零部件领域,中国企业已经通过关键环节的技术突破,工艺、材料创新等方式降低了产品的生产成本,从而提升了产品的市场渗透率。一旦产品应用得以普及,相关产业链上下游将诞生新机会。

空气悬架和汽车抬头显示(HUD)是其中的典型案例。以HUD为例,已经出现成本下降趋势。如果HUD市场份额扩大,上游的需求也会不断增加。

举个例子,和普通汽车玻璃不同,在很多新能源汽车上,为了防止HUD图像投射到前挡风玻璃上出现重影,一种做法是在挡风玻璃夹层内部增加楔形的PVB膜,使玻璃呈上厚下薄的状态。另外,也有部分前挡风玻璃采用内部镀有透明纳米膜的做法,由此起到增强主像亮度、消除重影的作用。这些新能源车上新出现的“膜”产品需求,都意味着新的投资机会。

1机会三:全球化。

今天,中国汽车出海正在经历“量”和“质”的突破。

中汽协数据显示,2023年上半年,中国汽车出口量为234.1万辆,同比增长76.9%。中国汽车也不再只有整车出口这样的传统模式,越来越多车企开始尝试直接在海外建厂、整合当地资源,完成从“全球化”到“本地化”的进阶。

因此,车企对零部件企业也有了更进一步的需求,期待零部件企业同样具备出海能力,能够在当地做配套服务和响应,以减少供应链的不确定性。我们判断,如果零部件企业能跟上车企出海步伐,就有机会扩大海外市场,实现新增长。

更重要的还在于,在海外市场,尽管中国的零部件企业与本地企业承担同样的运营成本,但在对中国车企的配套服务及沟通方面,中国零部件企业的优势更明显。

02、供应链协作关系变化:新角色、新格局

在动力和技术不断变革的同时,汽车供应链的协作关系也在发生变化。

我们看到,今天,在整个汽车产业格局解构、重塑的过程中,一个更适应产业链新生态逻辑的角色正在诞生:“Tier 0.5”——它们的产品覆盖度更广、集成度更高,与车企有更多的协同设计。

因此,新兴的Tier 0.5们更适应电动化时代的市场需求,将更有机会在产业链上占据关键位置。

同时,伴随中国新能源整车企业的崛起,一批新的车企孵化零部件企业也在不断发展中。

1供应链变供应圈,找到Tier 0.5

过去,汽车供应链呈现逐级交付的链式供应结构。其中,一级供应商(Tier 1)*话语权,直接向车厂供应总成及模块,并配合研发与设计。

现在,这一体系越来越难满足车企的需求。

原因在于,一是,在研发效率上,供应连变成“供应圈”,比如一套智能座舱系统可能需要多家供应商同时协作,并行开发。

二是,在协同设计方面,从软件到硬件,全新的标准和行业格局每天都在动态变化,车企也需要部分供应商进行协同发开,需要双方共同探索。

三是,在供应链管控及成本控制上,特斯拉带来降本内卷。车企通过采购整合多产品的零部件,才能有效降低成本。而特斯拉也进一步提升了对供应链的控制,追求把核心零部件的技术掌握在自己手里,对于一级供应商数量上的需求相比过去下降很多。

因此,我们看到,Tier 1的数量开始下降,地位也开始分化。一部分Tier 1正在“降级”成为Tier 2,地位变得尴尬。其中部分企业可能会因与车企变得疏远,面临对市场需求敏感度下降、定价权降低、毛利率下降等问题。

而另一部分Tier 1则在“升级”为Tier 0.5,与车企形成更紧密的合作。它们围绕原有的核心产品,扩展能力边界,集成其他零部件,由零部件供应向系统供应方向发展。由此带来的结果是,Tier 0.5不仅在产品上掌握了更多话语权,在产业链上占据更重要的位置,从营收角度来看,也增加了组装收入。

我们发现,这一分化趋势已经普遍存在,而能否实现“升级”,关键取决于其核心产品是否足够有壁垒,拓展能力是否过关。即:其核心产品对于车企是否更具不可替代性;从其核心产品延伸至其他产品,门槛是否相对低。

比如,提供汽车门内护板产品的零部件企业,如果能把门内的氛围灯、传感器、音响、喇叭都组装完成,让主机厂直接安装好就能使用,就更容易成为Tier 0.5,因为氛围灯等本来就是组装在门板上。而反过来,只提供氛围灯等产品的企业想要集成组装会更难。

1整车厂孵化企业:独立是必经之路

在全球汽车零部件巨头中,不乏从燃油车巨头的事业部中逐渐剥离出来的企业,例如电装、安波福、佛吉亚等。因为在汽车工业发展早期,各国车企面对国内空白的供应链环境时,都不得不亲自下场,挖掘潜在供应商,共同打造供应链体系,在车企内部完成大部分制造工作。而此后,由于车企的经营压力,部分零部件部门逐渐被剥离出去。

如今,我们在中国也看到类似的趋势。在电动车发展早期,相关产业链尚不成熟,中国车企或是找不到合适的供应商,或是出于供应链安全、成本等方面考虑,选择自己生产部分零部件。例如,比亚迪在生产电动车之初,面临的就是国内三电产业的一片空白,只得自建供应体系。此后,比亚迪逐步拆分出弗迪电池、弗迪动力等公司。

那么,这一类零部件企业中,什么样的有机会成长为智能电动车时代的世界级企业?

我们认为,独立是实现跨越式发展的必经之路,仅服务于一家车企不足以养活世界级供应链企业。其重要考验在于,脱离车企后的零部件企业能否有足够实力参与市场竞争。

以全球第二大零部件企业电装为例,其前身是丰田集团内部的电器配件部门,最初负责从国外采购电器配件及相关检测工作。二战期间,由于日本政府要求车企采用国内零配件,加上日本汽车市场突然需求大增,丰田没有足够时间在国内寻找优质供应商,决定自建工厂,这奠定了电装自主生产的基础。

二战结束后,随着日本经济走到崩溃边缘,汽车行业也进入低迷期。丰田销量承压,为减少压力,将电器配件部门单独剥离出来,成立电装公司。推动电装命运转动的是1953年与博世的合作。博世先是在生产液压装置上与电装达成技术援助合约,此后,在柴油机等其他零部件领域,电装都在吸收博世技术的基础上进行创新式发展。逐步地,电装建立了自身优势并拓展业务线,跳出单一供给丰田的束缚,走向全球。

因此,对于投资而言,找到真正有实力走出车企的零部件企业非常关键。这其中,围绕不同特点的零部件细分领域,我们可以分成两类:

1,产品标准化程度较高的细分领域。这类产品的结构化较强,对产品品质有清晰的衡量指标,易于集中生产。因此,规模效应创造投资价值。

2,个性化、定制化需求更强的细分领域,客户感知更明显,产品标准化程度较低。因此,该领域企业的合作车企和定点车型的数量决定了企业未来的发展潜力。

03、投资判断:如何在变革中找到“真”机会?

1,行业规模/增速

首先,零部件的行业规模取决于下游车企的需求。只有当下游需求明确,市场较大或增速明显时,零部件企业才有机会集中生产,提高生产效率和利润空间。

因此,在投资中,我们首要关注的是行业规模及增速。比如,一家企业的单一产品市占率如果能达到5%,以中国乘用车市场超2000万辆(2022年时为2356万辆)为参照,则其产品的装车量有机会达到100万辆,这也意味着这家企业将有机会在产业链上掌握更多话语权。

事实上,我们在2015年,投资精密压铸企业东莞鸿图时的重要判断之一就是:汽车轻量化趋势下,铝合金压铸件市场规模将不断增长。在当时,我们已经看到大量车企为了减少燃料消耗,采用更多铝合金零部件代替钢制零部件,减轻整车重量。更重要的是,2010年左右,我们就开始关注汽车电动化趋势,并相信面对逐步到来的电动车时代,为了提升续航能力,这一需求将更为明显。

2,技术壁垒

当行业规模/增速达到一定程度,如何在其中找到更具竞争力的企业?

其中最关键的是技术壁垒,具体可以表现为生产工艺突破、协同设计能力、研发效率等。

以我们曾投资过的一家精密机械零部件企业为例,其在转子压缩机领域(可用于汽车空调),通过生产工艺突破,取代了原有的日韩供应商,实现国产化替代。同时,通过一体化生产能力,更好的把控质量,降低了生产成本。而另一家被投企业,车身系统集成商成焊宝玛,则是将系统做到*,可实现6种车型切换柔性生产线。

另外,协同设计能力也是技术实力的表现之一,是现阶段车企提出的新要求之一。以东莞鸿图为例,由于当下汽车行业的标准和格局每天都处在动态变化中,车企需要与供应商进行协同设计。东莞鸿图积累数十年经验,有能力在设计图纸阶段就协同车企进行创新,为整车的性能提升提供可能性。

与此同时,在智能电动车时代,研发效率变得比过去更为重要。一辆车从设计到量产的时间大幅缩短,对供应商的响应速度提出了更高要求,要求企业在保证品质的基础上,提高研发效率。

3,产品品质及交付能力

由于涉及安全,车企对零部件企业的产品品质一向要求严苛,往往需要经过长时间、长流程验证,一家零部件企业才能真正进入车企供应商体系。

而进入电动化时代,车企对零部件企业的产品交付能力更是提出了新的要求。

面对更激烈的竞争,电动车企为了控制成本,实现更快迭代,进一步追求零库存管理。成千上万种零部件,要求供应商每隔几个小时就送一次货,且要能持续按时送到。这背后,拼的是零部件企业的硬功夫。

同时,由于新能源车与燃油车相比,更容易出现“爆款”,但在推向市场前却存在不确定性。所以,如果一旦出现销量暴涨,零部件的生产必须要跟上。这导致车企对零部件的量产能力提高了要求,产能优先满足存续型号外,还要有承接新需求的能力。

4,成本控制能力

汽车工业发展百年,直到今日仍然不变的是成本控制能力,这始终是衡量一家零部件企业竞争力的关键因素。

以我们近期走访过的一家工厂为例,企业的主营产品是相对成熟的汽车零部件,公司对物料管理极其严苛,从员工采购物料的那一刻起就进入ERP管理系统,实行全流程控制。同时,企业遵循行业标准,通过对部分废料的严格回收再利用,实现了在生产的多个环节将物料利用率做到*。通过这样的精细化管理,公司成本下降,使毛利率长期高于行业平均水平。

总体而言,在智能化电动化浪潮下,中国新能源汽车品牌站上由大变强的窗口期,而背后的零部件“新势力”们也迎来了破局时刻。身处产业格局重构过程中,我们也将持续关注具备成长价值的中国企业。