安静的赤水河畔核心酿酒区,财富永动机轰隆作响。

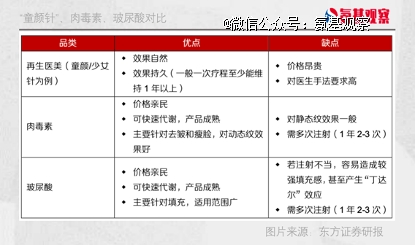

同样的财富机会,也在医美行业涌现。玻尿酸作为最常青的医美产品之一,有着高溢价、高频次和上瘾性等美好特质,这也反映在玻尿酸头部企业的财报中。

爱美客,毛利率常年在95%左右,净利率也超过60%,暴利程度较贵州茅台有过之无不及;华熙生物、昊海生科的毛利率几乎也达到了75%以上。

在2023胡润女企业家榜中,玻尿酸行业也诞生出两位女富豪——爱美客简军和华熙生物赵燕,以375亿身家和350亿身家分列第十和第十二位。

市场一直在寻找,玻尿酸之后下一个医美造富神话。

肉毒素还在追赶海外神话——艾尔建年销售额超10亿美元的医美*保妥适,另一个以再生为目的的医美产品也开始积蓄力量。

近两年,2万一针的“童颜针”、“少女针”带火了医美再生材料,市场热度上升最快。

所谓“再生”,就是把注射剂打入皮肤,经过一段时间后能够刺激人体胶原蛋白的再生,达到抗衰效果,相比玻尿酸的填充效果更自然,也成了分析师眼中的下一个“玻尿酸”。

华东医药“少女针”上市一年,销售额超6亿元,今年继续高歌猛进,上半年收入接近5亿元;

爱美客并未披露“童颜针”的具体销量,但其在今年三季报中表示,濡白天使继续放量增长。据券商测算,濡白天使收入2亿,同比增长120%。

本质上,这是独有品类的红利。但不同于肉毒素、玻尿酸在海外的畅销,同样上市十几年的“童颜针”,在海外注射类医美项目中的占比非常低。

根据ISAPS数据,2019年全球非手术类医美项目量前十中,肉毒素项目量达到627万例,占比达46.1%;“童颜针”只有9万例,占比0.7%。

那么,国内的发展会是例外吗?“童颜针”又能否能复制玻尿酸神话?

01 注射医美的“再生时代”

早在2021年,就有人预言,医美微整形或许将从“填充时代”进入“再生时代”。

国内主流的医美再生材料包括聚左旋乳酸(PLLA)、聚己内酯(PCL),产品主要是以PLLA为核心成分的“童颜针”、以PCL为核心成分的“少女针”。

当年,圣博玛的艾维岚、爱美客的濡白天使和华东医药的伊妍仕拿到Ⅲ类医疗器械认证,开启国内再生元年。

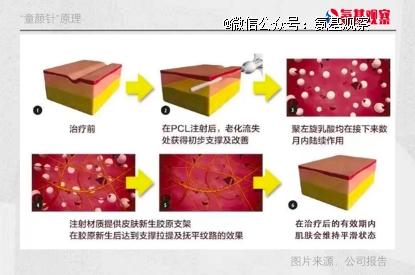

所谓“再生”,顾名思义,就是把注射剂打入皮肤之后,能够刺激人体自身组织的再生。通过人体自身的组织再生,起到结构重塑和容积填充的作用,达到抗衰老的目的。

而“填充”,就是把各种各样的填充剂,用注射的方式填入皮下,用外来之物,让凹陷的组织充盈起来。早期的填充材料是不可降解的,从爱贝芙到奥美定,后来为了更安全,改为可降解材料,主角是玻尿酸。

与此同时,另一个以再生为目的的系列产品开始积蓄力量,准备和玻尿酸家族一争天下,它就是聚乳酸家族。

注射用聚左旋乳酸填充剂(童颜针)不同于玻尿酸和胶原蛋白填充剂,它不是单纯的物理填充,而是通过刺激宿主的免疫反应,吸引皮下大量的巨噬细胞和其他免疫细胞,这些细胞可以产生趋化因子和细胞因子,导致成纤维细胞的增值及其肌成纤维细胞的分化,合成大量的胶原蛋白,从而恢复皮下容量,弥补胶原的流失。之后PLLA在体内被降解为二氧化碳和水并排出体外。

这也是“再生”的含义。

早在1954年,这一材料被法国化学家首次合成,在全球医学界广泛使用了几十年,骨科、运动医学、外科、心内科等领域都有应用。1999年,聚乳酸材料在欧洲被应用于软组织填充。

Sculptra是海外的主流产品,在全球超过20个国家和地区均拿到Ⅲ类医疗器械认证,包括欧盟、美国、巴西、迪拜和台湾等。2009年拿到欧盟CE认证和美国FDA认证,应用于治疗艾滋病人面颊缺陷;2010年被台湾地区批准用于医美。

经过十几年的发展,Sculptra的有效性被证实可以持续25个月以上,但是,目前该款产品仍未获得中国NMPA的批准,反倒是让国内选手率先上市。

相比玻尿酸,再生型注射剂的好处是激发自身的成纤维细胞分泌胶原蛋白,所以效果更自然,而且可以让皮肤光泽度增强,实现整体的面部年轻化,维持时间也更久;不足之处则是,即时性效果较差,毕竟要等着自身组织的生长,所以其注射效果是渐进式显现,需要3-6个月才能显现出来。

大部分人*次听说童颜针,应该还是多年以前台湾医生宣传王菲斥资500万打“童颜针”。如今,随着多款产品的上市爆火,“再生时代”来临了吗?

02 冰火两重天

关于这个问题,如果从爱美客“童颜针”濡白天使和华东医药“少女针”的迅速放量来看,答案似乎是肯定的。

爱美客在今年三季报中表示,濡白天使继续放量增长,据券商测算濡白天使三季度收入2亿元,同比增长120%;华东医药“少女针”上市一年,销售额超6亿元,今年继续高歌猛进,上半年收入接近5亿元。

本质上,这是先行者享受到的独有品类红利。但如果把目光放到海外市场来看,却又是另一番景象。

与肉毒素、玻尿酸一样,“童颜针”也早已在海外上市十几年。

在全球医美市场中有两款主流“童颜针”,分别为法国的Sculptra塑然雅、美国的DermaVeil得美颜。其中,塑然雅在全球市场中居于主导地位。但经过近20年的发展,在海外童颜针仍然不算是受欢迎的项目。

从体量来看,肉毒素和玻尿酸在全球注射类针剂中占据主导地位,而“童颜针”占比较小,2020年仅占到全球注射类针剂的1.14%,在美国、德国、巴西、韩国(2015年数据)的占比分别为1.99%、0.46%、2.65%、0.35%。

当然,由于基数小,“童颜针”的增速相对较快,根据ISAPS数据,2015年全球“童颜针”注射案例约为6.4万例,2020年增长至12.1万例,2015-2020年复合增长率高达13.55%,超过玻尿酸的7.18%和肉毒素的6.07%。

国内市场刚刚起步,正处于快速增长阶段,但如果参考海外市场来看,“童颜针”的天花板实际上是比较低。

甚至于,有些业内人士认为,再生类医美,或者将PLLA类产品“刺激胶原蛋白再生”延展成具有再生医学概念的再生医美,是中国特色,在国际上并没有这个趋势,国际医美药械大厂对于这一领域较为保守。

究竟是什么造成了海外“童颜针”市场的冷清呢?

03 老一代产品的锅

海外“童颜针”市场发展不佳,自然是产品本身存在痛点。

具体来说。其一,在整形界有一句话名言:*的产品有*的问题。妨碍“童颜针”市场扩张的*阻力就是其安全性,这主要体现在效果可逆性较低。

海外产品PLLA微球颗粒直径较大且易沉淀,对医生技能要求高,需要注射部位和皮肤层次精准、用量适当、注射速度较快,不然注射过程易引发血管栓塞、注射后可能导致肉芽肿;

其二,童颜针为冻干粉包装,在使用之前需要提前进行复溶或浸泡才可注射使用,医生进行复溶时,需要对比例进行精准把握才能达到理想效果,复溶期间存在一定的染菌风险;

其三,不同于玻尿酸以及肉毒素,童颜针在注射之后需要等待一段时间。以Sculptra为例,需要至少6周时间效果才能逐渐显现, 而多数求美者希望在注射医美产品之后,能够达到立竿见影的效果,因此童颜针在见效时间上处于劣势。

既然产品存在痛点,为何不进行升级?这就涉及到各家公司对于“童颜针”的策略了。

以Sculptra为例。Sculptra最早由Dermik公司研发,后被赛诺菲公司收购,当初研发时下了很大力气,也在很多国家拿证上市。

只不过,Sculptra最初刚上市时是大颗粒,如果进行工艺改进,需要在已经取证的国家重新进行申请,成本很大,在销售量不是很高的情况下,赛诺菲不愿意做这种冒险投入,更何况,其本身是做药物起家的。

2014年的时候,Sculptra辗转到了高德美手中,也就是拥有瑞蓝玻尿酸的那家公司。

有调研机构在2021年表示,Sculptra几乎没有增长,欧洲的数据平均一个月3万支,基本没有增速且不断萎缩。

高德美接手后转变策略,主攻身体部位,增速有所提高,但由于相比假体和自体脂肪,童颜针无法让臀部迅速变大,所以存在竞争劣势。此外,因为硬结问题不能主攻面部,因此Sculptra增速仍是一般。

除此之外,最主要的还有价格昂贵因素。

欧美等发达国家医美起步较早,各类产品线十分丰富,虽然童颜针效果自然、维持时间较长,但相比于玻尿酸和肉毒素,童颜针价格较高,更多的求美者可能会选择见效快、性价比高的玻尿酸或肉毒素。

诸多因素下,海外的童颜针一直不温不火。这些问题,困扰国内选手的同时,也提供了突破点。

04 能否复制玻尿酸神话

目前看,针对传统童颜针存在的问题,国内已上市的产品,基本都从悬浮性、颗粒直径及包装等方面进行了改进。

比如爱美客的濡白天使是复配成分,即玻尿酸+PLLA,能够实现即刻填充+刺激自体胶原蛋白再生的作用,弥补了目前市面上海外品牌童颜针的见效慢的不足。

再比如,圣博玛的艾维岚号称不会形成结节与肉芽肿,因为其聚左旋乳酸材料的高旋光性和高纯度,无免疫原性,微球规则设计可以避免被巨噬细胞所吞噬。

但就此说注射医美进入“再生时代”,仍有些为时过早。毕竟,目前国内仅3款合规产品。这个数量无法撑起“时代”一词的周期存在感。

但不可否认,再生类产品是医美市场需求催生的一个细分新兴赛道,是玻尿酸红海逐步形成之后新的增长空间。整个市场方兴未艾,在资本、医美企业的大力布局下,目前至少已有12款“童颜针”和“少女针”产品处于研发或注册阶段。

未来几年,随着更多产品上市,市场将进一步爆发。至于复制玻尿酸神话,“童颜针”还有很长的路要走,需要克服多方面的难题。

首先是技术层面,功能有待进一步优化。

“再生”这项功能对求美者来说,可能是把双刃剑,它既意味着更长效的效果,也意味着可能出现不可逆的影响。相较于玻尿酸注射不满意可以打溶解酶溶掉,如果求美者对再生类注射产品的效果不满意,效果不好、出现硬结只能等待其自己吸收代谢掉。这也是“童颜针”在欧美混了十多年,依然是小众产品的重要原因之一。

因此,未来产品更安全和有效、医生操作便捷性更高,将成为扩大市场份额的关键点。

其次是产品差异化层面,包括适用部位、定价等因素。

玻尿酸经过多年发展,市场上已有多个部位、不同价位的产品,可覆盖人群广泛,甚至正在往消费应用领域延伸。

现在的“童颜针”主要针对中重度鼻唇沟皱纹,但其潜在适应症广,可用于大面积注射,包括全脸注射、丰胸和丰臀。

与此同时,当前“童颜针”终端价格普遍较高,合规产品售价在13000元-18000元/针左右,具体打几针,还要看医生的诊断结果,花费轻松超过5万。未来能否形成如玻尿酸市场一样,不同产品多层次定价体系,也关系着是否能进一步扩大市场占有率。

最后,还包括市场教育、医生培训。

如果“童颜针”大规模推广,势必会和已经被玻尿酸教育的“快餐消费”医美文化狭路相逢。狭路相逢,谁是最后的勇者,还要等待市场给出的反馈。