今年是MNC们的丰收年:不断刷新的市值,新的药王,卖爆的产品,继续拓宽的适应症,广阔的销售前景……截至2023年10月,15家MNC的账上可用资金超过200亿美元,罗氏、默克、诺和诺德与诺华的可用资金更是超过600亿美元。

但是,融资大年和并购大年往往不会同时发生,并购和BD市场风云再起,意味着融资和IPO市场的落寞。Atlas Venture近期发布了最新年度报告,其中的数据表明:当MNC享受抄底快感的时候,美国生物医药VC的日子并不好过。

MNC胃口大开

MNC大钱在握,全球并购交易异常热闹,公开市场上超10亿美元的并购交易已有18起,达到2019年之后的新高。

据美国知名生物医药领域风投机构Atlas Venture预估,今年生物医药并购总额范围在150亿至200亿美元,而考虑到MNC充裕的现金流,并购热潮将在明年继续上演。

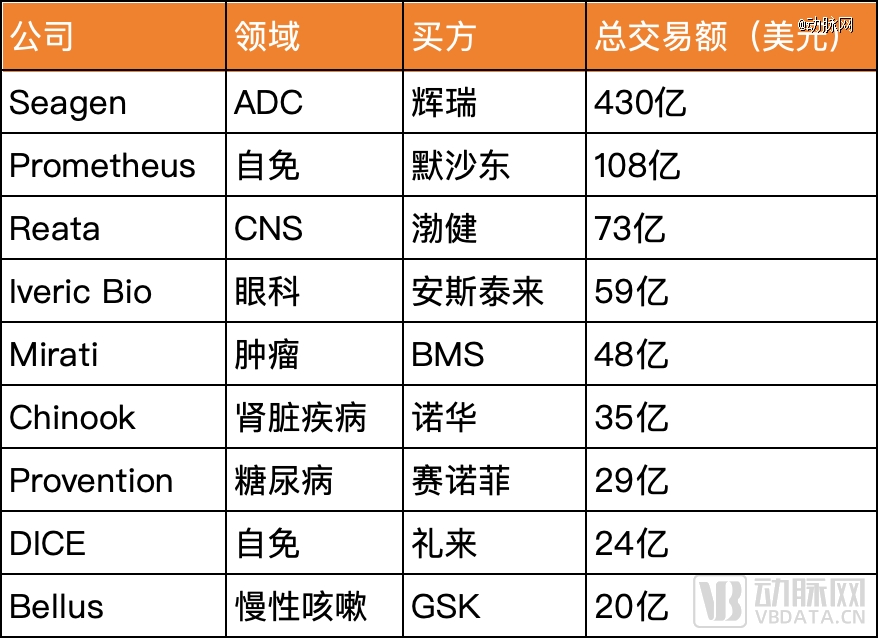

2023年公开市场九大并购事件(截至2023.11)

今年的非上市公司并购也同样引人瞩目。例如罗氏71亿美元收购了辉瑞和Roivant联合成立的子公司Telavant,用以布局炎症性肠病;武田和Nimbus达成60亿美元交易,收购潜在best-in-class的TYK2抑制剂,这款药物使用了薛定谔公司基于物理的计算平台,体现了大药厂正在“follow the science”;礼来花费超19亿美元买下心脏代谢疾病创新药公司Versanis Bio,继续补足减肥资产。

这些交易以及其动机都为接下来生物医药的发展指出了方向。并购活动有助于促进更有效的分配整个行业的稀缺资源:能够把初创公司具有前景的项目在尽可能短的时间内将它们带给全球最广泛的患者群体,释放了大量资金、而这些资金会循环回生物医药的生态系统,此外还可以提高人才市场的规模和整体流动性。

生物医药VC

或重现20年前生存危机

不同于并购市场,对Biotech融资市场来说,今年一年的主题可能都是“等待复苏”,但直到年底,一级市场与二级市场都没有给出令人满意的表现。

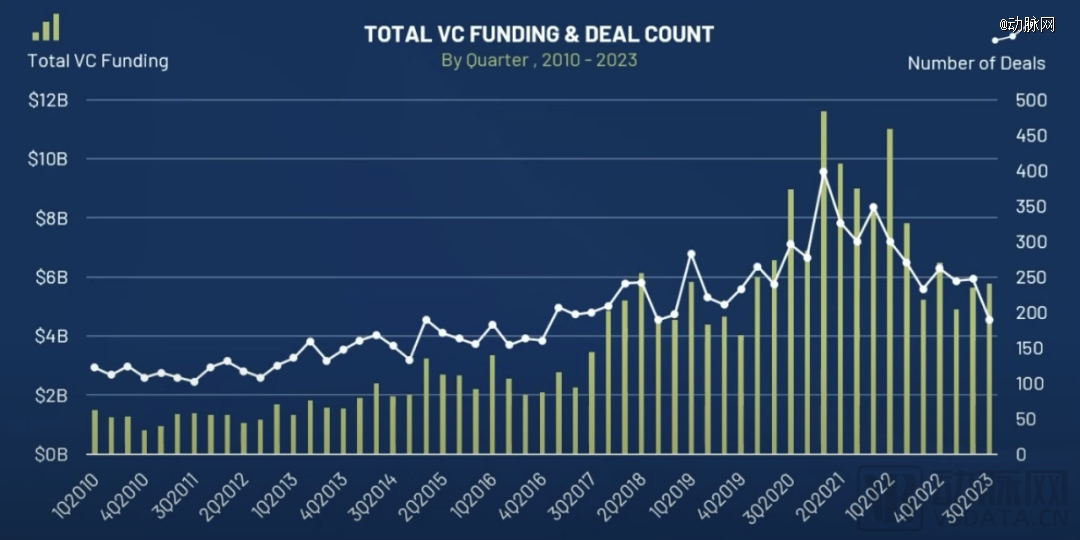

Atlas Venture认为,从VC端来看这是一场“均值回归”。今年美国生物医药市场的VC资金虽然较2021年相比大幅下降,但整体来看已稳定在60亿美元,与新冠疫情前的水平相当,这意味着生物医药领域的风投资金依然是充足的。

2020年至2023年Q3,美国生物医药VC资金额及投资数量变化,来源:Atlas Venture

Atlas Venture称:“核心生物医药VC仍然非常活跃,离开的是那些游走在各个领域间的VC。首次融资的Biotech公司数量虽然大幅下跌,但是超过1亿美元的大额融资项目仍然稳定在每季度15至20个。”

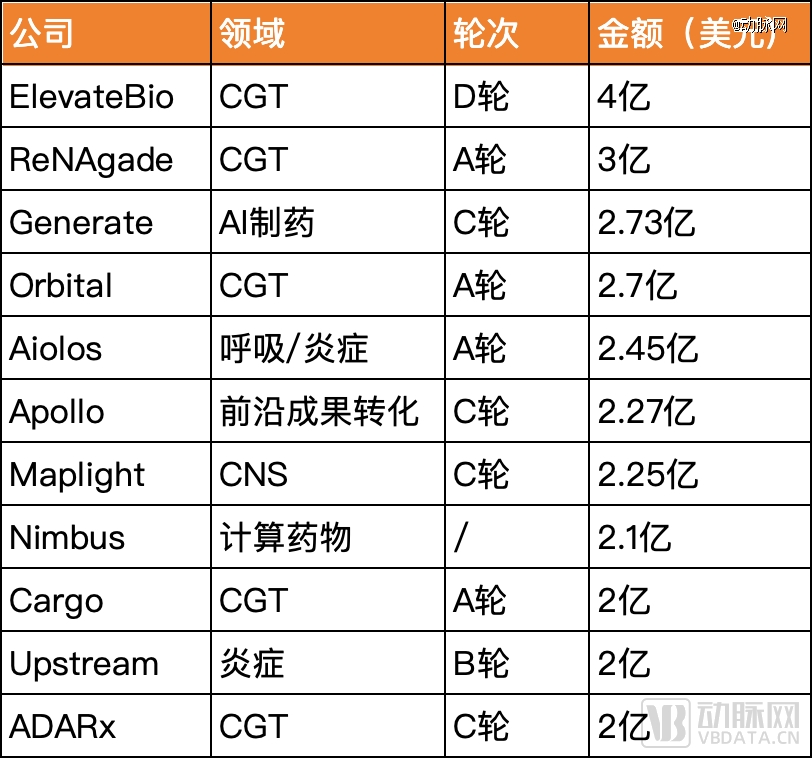

从今年的大额融资项目可以看到,集中领域主要在CGT以及AI/计算机辅助制药,和MNC并购的项目相比具有明显的前沿性,风投资金依然在发挥其应有的作用。

2023年美国生物医药领域2亿美元以上大额融资(截至2023.10)

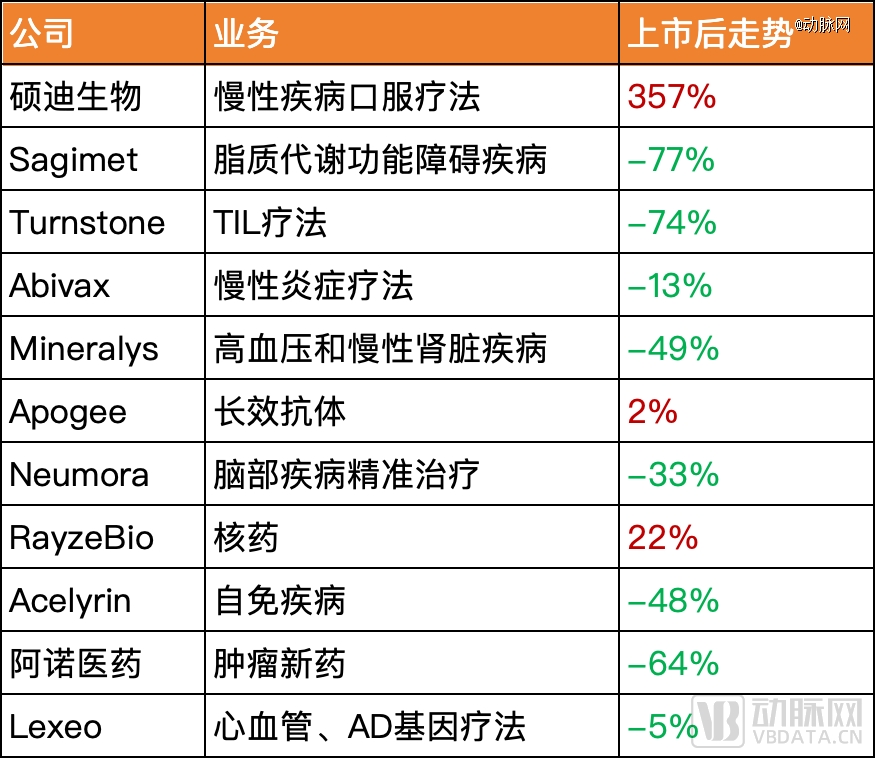

但对生物医药VC来说,退出通道不容乐观。今年以来仅有11家Biotech公司成功在美股IPO(除借壳上市),而这一数字在2020年和2021年分别为74和85。

2023年在美股上市的Biotech公司(市值以2023.11.6计)

这11家公司上市后,除了GLP-1R药物临床结果惊艳的硕迪生物和在核药风口上的RayzeBio外,都表现不佳。这也和Biotech整体在美股遇冷有关,高利率环境对于未盈利Biotech最致命的打击在于资金成本变高,使得资产配置会要求更高的回报或更稳定的盈利。根据Atlas Venture数据,Biotech领域今年遭遇了严重的资金流出,比2008年金融危机和2016年Biotech泡沫破灭后的资金流出还要大。

截至10月20日,在纳指全年上升25%的情况下,Biotech主要股指XBI全年下跌约18%。XBI筛选的Biotech公司大多都业务并没有成熟,弹性较大,业界普遍认为它代表了典型的中小盘Biotech股票的表现。

Stifel在11月发布的一份报告也指出了XBI面临的严峻挑战,越来越多的Biotech公司市值低于现金余额。报告中写道: “我们不确定我们是否见过更糟糕的情况……XBI从峰值水平下降了70% ,而且似乎没有改善的迹象。”

Atlas Venture将当下的情况和2003年美股Biotech危机类比,认为两个时间段有诸多相同之处:公开市场几乎触底、VC投资断崖式下跌、IPO通道几乎关闭、重组并购盛行,平台型公司失宠、回归产品逻辑,整个行业需要面对药价与药政问题。

直到今天,仍有观点认为2003年标志着美股Biotech有史以来最糟糕的时期:Biotech市场低迷、平淡地度过了7年时光,直到2010年代初期Biotech迎来新的技术浪潮。

Atlas Venture认为当下环境对生物医药VC来说是危险的,因为在之前那段难捱的时期,美国许多生物医药VC消失了:2003年拥有*规模生物医药基金的12家VC中,只有MPM Venture和Versant Venture两家存活了下来。

今天的生物医药VC也面临着“行业出清”的挑战,从Atlas Venture展示的美国生物医药VC回报数据可以看出迹象:2022年10倍以上回报的明星项目比例创历史新低,本金损失率升至40%以上。

来源:Atlas Venture

*生物医药VC策略转变

当生存危机来临时,安全资产会变得更加有吸引力。近两年来,生物医药VC变得不再追逐概念,开始考虑市场和商业价值整体市场空间的问题,讲求产品验证、有确定性的创新,以及可预见的营收。

从Atlas Venture的投资策略变化中可以感受到这一点。Atlas Venture的活跃已投项目超过160个,目前已创造了39个项目IPO、32个项目并购退出的战绩,其投资的公司迄今已研发出超过25款上市药品。今年广受讨论的Intellia、Nimbus、Akero和Versanis等细分前沿领域的头部公司,都是Atlas Venture的代表性项目。此外,Atlas Venture的孵化器支持了70家初创Biotech顺利启程。

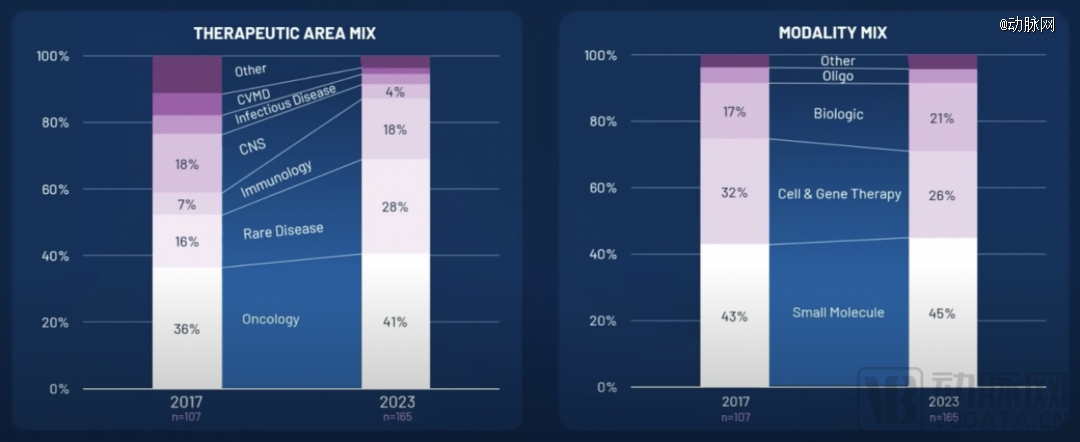

作为一家创新风格如此明显的生物医药VC,其投资也对确定性有了更高期望。对比2017年和2023年Atlas Venture的投资组合,在疾病领域上,肿瘤、罕见病、自免的配置分别从36%、16%、7%增加至41%、28%、18%,而CNS、传染病等领域的配置有明显下降;在药物模式上,小分子药物配置从43%提升至45%,而更加前沿的CGT从32%缩减至26%。

2017至2022年,Atlas Venture投资组合变化

从管线进度看,Atlas Venture投资的公司所拥有的早期发现、临床前项目相比2017年大幅减少,更多管线进入了临床一期、二期甚至更后期的研究,并更多地开始和外部合作伙伴共同推进管线。

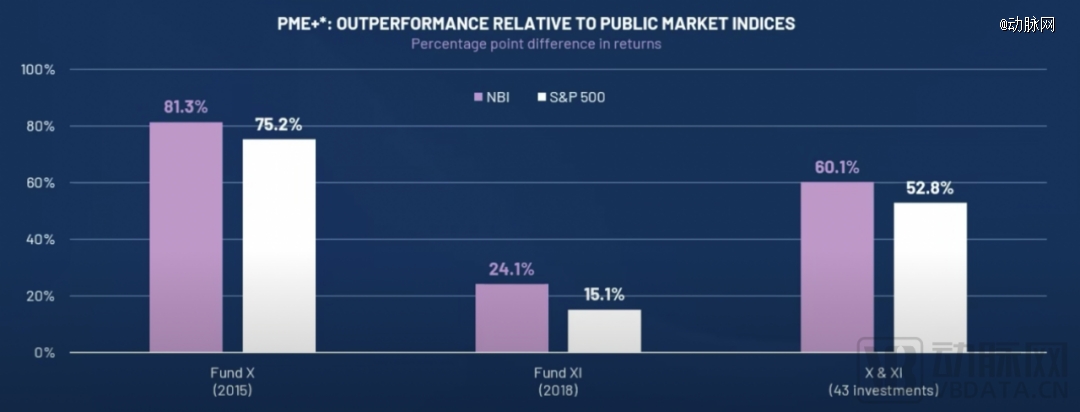

Atlas Venture仍是目前最亮眼的生物医药VC之一,以PME(公开市场指数)衡量,截至今年6月,其最近的两支基金分别跑赢NBI(纳斯达克生物技术指数)与标普500指数60.1%和52.8%,不过其最新一期2018年的Fund XI的确表现欠佳。

Atlas Venture最近两期基金表现

Biotech的生存环境和生存方式在过去三年内经历了过山车,今年以来Biotech行业裁员消息接踵而至,也不乏临床试验失败的公司直接破产清算。

即使是明星公司、*VC支持,在缺少产品支撑的情况下也难以抵抗周期。例如,Flagship所投资孵化的Biotech已有多家倒闭,包括红细胞疗法公司Rubius、外泌体疗法公司Codiak,以及微生物疗法公司Evelo,都在今年走向了终结,且每一家都是标杆型的公司,它们的陨落代表着其背后细分领域探索或将进入暂时的沉寂。这也让人开始怀疑Flagship的模式是否“不灵了”。

一些二级市场投资者表示,XBI中的公司破产概率过高,比起捕捉高潜力的美股Biotech标的,更愿意将大部分资金配置在大型制药公司上。

Biotech的前路变得狭窄,而更加让人担心的是,一些生物医药VC拥有的选择可能还没有Biotech多。不过Atlas Venture认为,比起2003年左右生物医药领域的至暗时刻,如今的情况还是要乐观一些:

整个股权投资市场规模更大了;大体量或中等体量的成功Biotech增加,能够吸引Generalist投资者;具有转化潜力的科研成果依然在涌现;产业结构有利于外部创新;LP更具长期主义视角。

寒风仍刺骨,但无论如何,在一个新药产品数量下降、新药研发周期越来越长的时代,生物医药VC和Biotech仍然承载着生物医药行业的厚望。