从消费市场来看,10月上旬中秋国庆长途旅游、线下娱乐的大量需求创造了近五年来消费最热的黄金周。

多家全国连锁餐饮品牌全天大排长龙,国内旅游景点人山人海,外国热门旅游目的地也迎来了络绎不绝的中国游客。不少商家已开始期待双十一、春节所带来的持续性消费需求。

财联社创投通数据,2023年10月国内消费领域共发生47起融资事件,同比去年10月下降27.69%。据已公布的融资金额统计,10月消费领域总计融资24.99亿元,同比去年10月下降超45%。在长假的影响下,一级市场活跃度显著下降,获投项目、金额均明显减少。

不同于此前关注C端消费品牌、技术产品,10月投资机构更多关注AI、大数据加持的供应商服务业务,以及供应链搭建情况。

1、10月投融资概况

10月的餐饮零售获投项目数量仍然*,但电商零售、酒水饮料投融资热度明显下降。当月酒水饮料获投创近几年新低,仅有2个项目获投,分别为养生药茶饮品牌“荷田水铺”和连锁茶饮品牌“茶中喜”。

而电商零售仅有3家公司获投,分别为生鲜零售品牌“今普生鲜社区”,主营跨境B2B工业集成供应商服务的“绿森工业品”,以及完成上市的自动售货机运营商“友宝在线”。

此前数月机构关注度有所下降的智能硬件、数字营销、虚拟人反而成为10月消费领域投融资的新亮点。

10月餐饮零售总计有11起融资,但连锁餐饮品牌有所减少,关注农产品、供应链公司存在感增加。其中,连锁餐饮品牌仅4家获投,分别为连锁包子铺“城墙胡同”、水饺品牌“牛员外手工饺”、中式汉堡“肯卫汀”和连锁社区食堂“龙合凤”。

而提供农产品生产加工、供应链配套服务的公司也有4家获投,分别为“佳粮集团”、“三珍食品”、“乐禾食品”以及牛肉加工零售品牌“今日牧场”。

智能硬件领域,深耕高端家庭生活服务的机器人产品研发公司集中获投,不少公司主要面向海外别墅市场。其中,“皮皮熊”聚焦于服务老年人生活的机器人和健康产品;“来牟科技”专注于家用割草机器人的研发与销售;“汉阳科技”专注庭院智能机器人产品研发销售;“未来伙伴机器人”则同时布局了教育、家用、工业以及军用机器人等多领域产品。

10月的亮点之一还包括数字营销服务领域,共有5家公司获投。在越来越复杂的零售需求和市场变化推动下,销售公司推行数字化转型的需求越来越强烈,而结合了最新AI、大模型的数据处理功能让不少品牌和公司享受到了效率提升所带来的运营效率提升,进而催生了越来越多的创业项目。

具体而言,智能商业信息云平台“启客”致力于用“大数据+AI”技术赋能企业营销数智化转型升级,实现企业营销降本增效,获得了来自蓝湖资本、高瓴资本、顺为资本的共同投资。在营销运营服务上,“摩小猩SCRM”、“WorkMagic”则利用了AI技术等技术,为客户提供私域营销、一站式营销管理等服务。

本地生活在10月内关注度不高,但获投公司业务仍然关注本地社交、养老服务和提供养老、环保等服务。较为新颖的是,梵客美妆的美妆盲盒销售模式借助无人零售机的方式,吸引了不少年轻消费者。

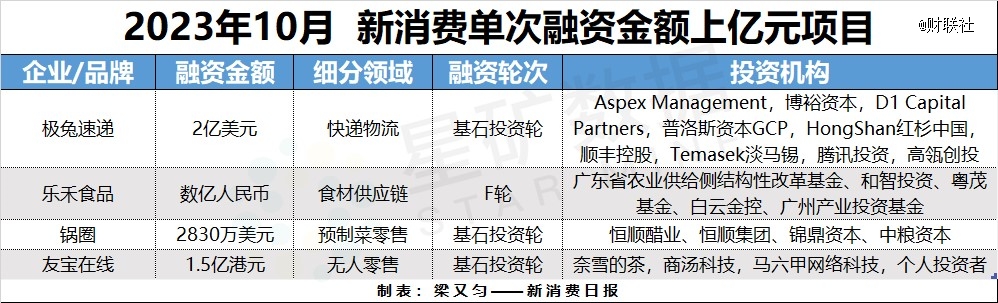

在快递物流领域,10月极兔速递的上市创下快递物流行业上市速度之最,上千亿的上市市值也引发行业内外的关注。在上市前的基石轮融资中,旧股东博裕资本、红杉中国、顺丰控股、高瓴创投等纷纷再度加码。

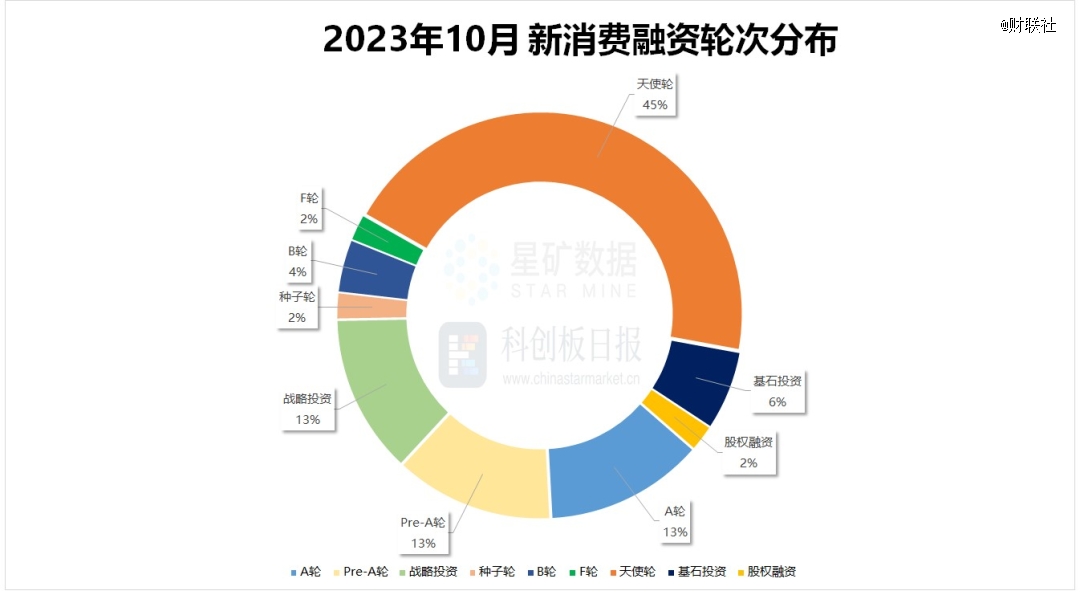

投资轮次上,10月天使轮投资占比再次扩大,占比达45%,A轮、战略投资获投比例再次下降,占比均降低至13%。同时,进入融资中后期的项目明显减少,F轮仅有一家为食材供应链公司“乐禾食品”。10月基石投资增长主要系锅圈、极兔速递、友宝在线赴港上市。

广东、北京和浙江成为10月获投项目最多的省市。其中,广东获投项目扎堆深圳,以智能硬件、数字营销为主;北京浙江则关注虚拟人、数字营销、连锁餐饮等。上海获投项目有所减少,但由于诞生了2家上市公司累计获投金额较多。

2

2、10月值得关注的重要项目

10月头部融资项目显著减少,仅有4起融资超亿元。除了3家上市融资公司外,仅有1家为一级市场投融资。

1、小米生态链再获投资,疯景科技加速扩张海外市场

疯景科技创立于2015年4月,同年8月成为小米生态链企业,随后又获小米集团投资。业务上,疯景科技专注于视觉影像类智能电子产品,旗下产品包括叮零安防门铃系列、米家全景相机等产品,销售范围覆盖全球30多个国家和地区,服务用户达数百万。

据透露,疯景科技本次融资资金将主要用于扩大产销规模和拓展海外市场。此前,疯景科技已获得包括小米在内,顺为资本、大河创投、老鹰基金、奥牛资本等多家投资机构的投资,累计金额超亿元。

2、乐禾食品:累计完成10次融资,持续推进数字化

乐禾食品成立于2006年,致力于打造完善的食材供应链体系,在全国拥有230家子公司,服务业务遍布上百座城市。近几年,乐禾将发展模式从快速扩展转型高质量经营,预计今年仍可保持稳步增长。

目前,公司已实现以B2B食材供应服务为核心,净菜加工、冷链物流、餐饮管理、中央厨房、食品科技产业园等在内的多产业布局,可完成从农田到餐桌的全流程食材供应服务。

乐禾食品本轮融资也成为近两年以来,国内食材供应链单次金额*的一次融资。

乐禾食品表示,所得融资金额将用于加强数字化系统的升级迭代和冷链物流基础设施的全国落地,支持各区域农业发展。本轮由广东省政府下属的农业供给侧结构改革基金及和智投资领投,粤茂基金、白云金控及广州产业投资基金跟投。

3、贝泰妮参投光电医美品牌,威脉医疗还曾获珀莱雅加

威脉医疗成立于2021年,主攻研发销售医疗美容类射频治疗仪等高端医疗器械,为消费者提供微创及无创能量医学整体解决方案。

据介绍,公司旗下的YOUMAGIC单极射频抗衰设备,由清华大学、哥伦比亚大学和北京大学医学部科研团队合作研发,可以为普通消费者提供了更为可适应不同皮肤、适应不同耐受程度和抗衰需求的专业美容体验。

贝泰妮半年报显示,公司上半年护肤和医疗器械产品销售表现突出。有分析称,贝泰妮在本轮的*战略投资或将意味着,其在医美器械赛道上的持续布局。

历史融资信息显示,威脉医疗成立时间虽短,但却已累计获得5轮投资,累计融资超亿元,参投机构包括清华控股、华山资本、紫牛基金、南方创投、珀莱雅等。

3、港股公司上市频频推进,A股消费递表再入低谷

10月以来,不论是港股消费类公司出现上市小高潮,连续有3家完成上市。相较于港股的热闹,A股消费再次陷入僵局,IPO递表公司显著减少,问询以及更新招股书的公司也迅速减少。

仅有部分关注出口销售、技术供应链等领域的公司提交了上市辅导备案。

其中,主营智能家居视频解决方案的觅睿科技已上市新三板,本次将提交赴深交所创业板上市申请。业务上,觅睿科技产品涉及室内卡片机、室内云台机、婴儿监护器、有线门铃、灯具摄像机等智能家居方向。

2020年至2023上半年财务数据显示,觅睿科技营收分别为4.16亿元、5.55亿元、5.53亿元和2.87亿元;同期归母净利润分别为0.56亿元、0.04亿元、0.36亿元和,0.26亿元。不过从业绩表现数据来看,觅睿科技尚未达到创业板上市盈利要求,转板上市或还将经历一番波折。

佳农食品2019年曾披露招股书冲刺上市,时隔4年公司再次重启上市辅导。业务上,佳农股份主营生鲜食品供应链,国内主要为香蕉、菠萝、火龙果提供运输、采销服务,同时旗下还拥有高端蔬菜品牌“宝菜”、高端果汁品牌“佳果源”和高端肉制品品牌“弗伦德”。

此外,艾姆诗电商成立于2007年,主营跨境电商销售,在多个海外电商平台均有布局,销售产品包括家居园艺类、运动户外类、3C电子类、汽摩配类、美容个护类等。

傲雷科技成立于2007年,主营户外移动照明产品,产品远销美国、德国英国、澳大利亚等地,产品涉及户外手电、EDC手电、战术照明灯、氛围灯、头灯等,适应户外活动场景。

在港股,极兔速递从递表至上市仅用时4个多月,不仅登陆资本市场的速度创新纪录,还创下了年内上市公司市值规模新高,市值整体规模达到1057亿港元。

资料显示,极兔速递成立于2015年,从印度尼西亚诞生并迅速成长为东南亚头部物流配送公司。招股书数据显示,2020年至2022年,极兔速递在东南亚地区包裹处理量从11.54亿件增长至25.13亿件,复合年均增速达47.6%。同期,极兔在东南亚地区营收从10.47亿美元增长至23.82亿美元,年均增速达50.86%。

2020年进入中国市场后,极兔通过快速扩张网点、连续收购百世快递中国和丰网网络后,从0抢占下国内超10%的市场份额,成为国内第六大快递运营商。目前,极兔速递在中国地区的业务营收占比已超过东南亚,借助拼多多、抖音等新兴电商渠道的快速增长,极兔还将继续深耕中国市场,并努力实现在中国市场盈利。

值得关注的是,随着中国跨境电商平台、商家规模的增长,极兔在积极加入出海潮流,为国内提供东南亚、中东、拉美地区跨境物流服务。

锅圈食汇的顺利上市让不少餐饮消费品牌更坚定了港股IPO的选择。

据介绍,锅圈主营家庭火锅、烧烤预制菜,旗下包括即食食品、即热食品、即烹食品和即配食材等多个分类。作为一家主营线下连锁门店销售的品牌而言,截至最后实际可行日期,锅圈已拥有10025家门店,成为万店品牌们未来上市参考的重要案例。

不过锅圈食汇加盟模式较为特殊,不收取加盟费且门店主要布局于三四线城市,重点关注下沉市场需求。招股书数据显示,2020年至2023年前4个月,锅圈营收分别为29.6亿元、39.6亿元、71.7亿元和20.78亿元,同期公司净利润分别为-4329.2万元、-4.61亿元、2.4亿元和1.2亿元。

近几年,锅圈食汇营收逐渐由亏损转为盈利,或许说明了下沉市场消费潜力仍然有待发掘,上市后锅圈将继续发力开店和供应链建设。

与锅圈同一天上市的还有几经波折的无人零售运营商友宝在线,其上市不仅成为了港股的“无人零售*股”,也是当初国内无人零售创业热过后,难得再次走向上市的“幸存者”。

实际上,友宝在线曾于2016年挂牌新三板,但在2019年退市后,多次寻求上市无果,最终转至港股递表。2022年5月完成首次港股递表后,友宝在线开启了较为漫长的等待与递表历程,终于在2023年9月末顺利通过聆讯,11月初完成上市。

友宝在线在业务领域主营无人饮料零售机,截至2023年上半年,友宝在线的点位网络有61888个自动售货机友宝点位,其中87.3%集中于一线、新一线及二线城市。以商品零售总额计算,友宝在线市占率达7.6%,是国内无人零售*运营商。

招股书营收数据显示,2019-2023上半年,友宝在线实现营业收入分别为27.27亿元、19.02亿元、26.76亿元、25.19亿元和12.53亿元;同期净利润分别为0.4亿元、- 11.84亿元、-1.88亿元、-2.83亿元和-1.47亿元。

公司近三年以来亏损规模有所缩小,但亏损的压力不小。尤其是进入2023年以来,公司无人零售点位明显下降,多因合伙加盟商主动退出。

在重重压力下仍然支撑友宝在线顺利完成二次上市的,或许是其背后阵容强大的投资机构。

资料显示,友宝在线成立于2011年,彼时无人零售创业品牌众多。在资本扎堆关注期间,友宝在线凭借自身较强的点位加盟扩张能力,先后获得了蚂蚁集团、中金资本、云峰基金、海尔资本、春华资本等知名投资机构的投资,累计完成融资14次。10月上市前,友宝在线更是获得了来自商汤科技、奈雪的茶等知名机构的基石投资。

据招股书透露,友宝在线将用上市所得资金的80%投入扩大城市点位网络覆盖面和渗透率,其余用于提升物流仓储能力和完善软件系统与技术升级。