近期,国家卫生健康委发布了《2022年我国卫生健康事业发展统计公报》,数据显示,2022年我国出生人口956万人,是自1950年以来首次跌破千万大关;人口自然增长率为-0.60‰,同样是近61年来的首次负增长。

不过这还没有结束,进入2023年,出生人口或将再创新低。今年8月,中国工程院院士、北京大学医学部主任乔杰就在“医药创新和科技前沿论坛”上表示,中国新生儿人口数量近5年内下滑约40%,预计2023年出生人口数约为700万至800多万。

虽然数据有所争议,但该预测并非没有道理。据悉,北京市分娩量*的北京妇产医院,即便被纳入辅助生殖定点医院名单,年分娩量也从之前的1.9万快速降至1万,缩水近50%。而早年作为“分娩大户”的县妇幼保健院,现如今也开始面临入不敷出的窘境,有不少已经被当地县人民医院收编,成为县人民医院的一个科室。另外还有一些技术水平偏弱的基层医院,甚至直接将产科取消,只留下妇科科室。

种种案例和数据都在表明,我国新生儿数量正在骤减,而与之相关的产业也正受到不同程度的影响。比如私立幼儿园的“倒闭潮”当前正愈演愈烈,根据教育部数据,2022年全国幼儿园共减少5610所,是2007年以来首次下降。另外还有母婴行业,根据《2022年度中国母婴实体店消费数据分析报告》,2022年母婴门店月均销售额较2021年同期下降8.1%,月均订单量和月均单店销售量同比下滑15.6%和12.8%。

当然,近些年大起大落的辅助生殖行业也受到了一定影响,不过在现阶段,行业整体还顾不上考虑低生育率的现状。

低生育率和低市场渗透率,谁更重要?

虽然当前生育率下降是客观事实,但辅助生殖行业其实并不缺“生意”。

一方面,据2020年最新"十三五"调查数据初版分析结果显示,我国不孕不育发病率已快速上升至约18%,而根据国家药监局预测,2023年我国不孕不育率将增加至18.2%,如果以该数据推算,我国不孕不育患者数量已超过5000万。

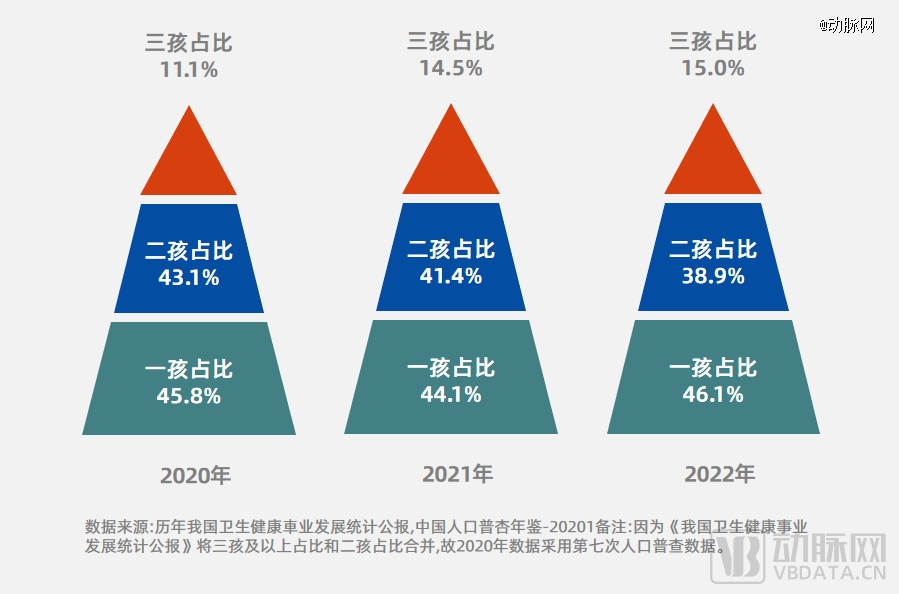

图1.2020-2022年一孩二孩三孩占比(数据来源:如图,动脉网制图)

另一方面是从产妇年龄角度来看。自2021年“三孩政策”出台以来,我国三孩生育比例快速提升,已从2020年的11.1%增长至2022年的15%,其中三孩及以上生育率最高的群体主要集中在30-34岁女性,而该年龄段女性则因为生理机能下降,大多都对辅助生殖有一定需求。

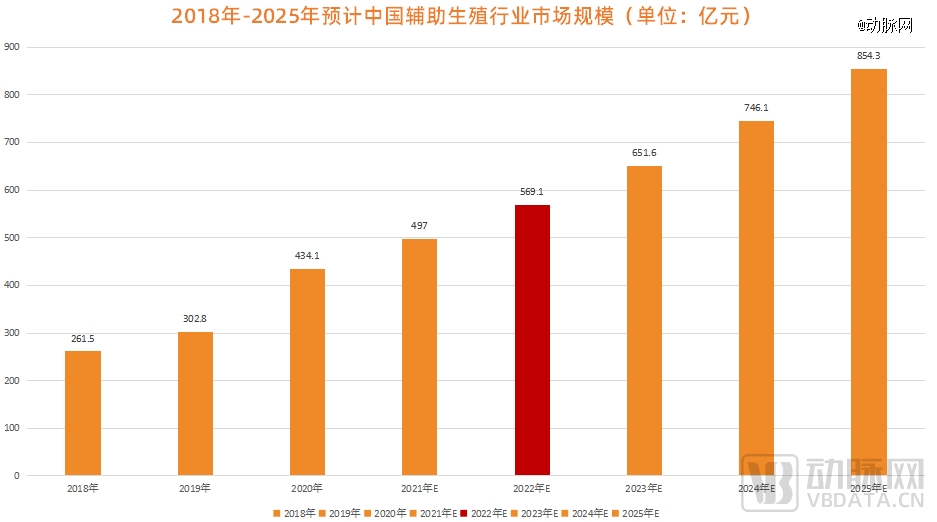

图2.2018年-2025年预计中国辅助生殖行业市场规模(数据来源:头豹研究院)

所以,辅助生殖的市场需求空间是巨大的,也正是因为如此,我国辅助生殖市场近五年复合增速高达14.5%,但放眼整个医疗产业来看,我国辅助生殖市场规模在当前并不可观,据36氪研究院预测,2022年我国辅助生殖行业市场规模569.1亿元,离千亿市场还有一段距离,这其中的关键变量就在于行业当前较低的市场渗透率。

据弗若斯特沙利文数据显示,我国辅助生殖市场渗透率仅为7%,与美国近30%的渗透率相比有较大差距。对此,一位辅助生殖机构负责人向动脉网透露,“在不孕不育的人群里,大概只有20%的人群最终会选择辅助生殖。”

那么原因是为什么呢?

这得从多个角度来看。首先就是部分患者在当前并不具备生育条件,比如生理上的直接原因,当然也包括部分患者患有不宜生育的严重遗传性疾病、严重躯体疾病、精神心理障碍等等。不过,这都可以归结为技术上的问题,即当前的辅助生殖技术还不能让所有女性都能正常生育。

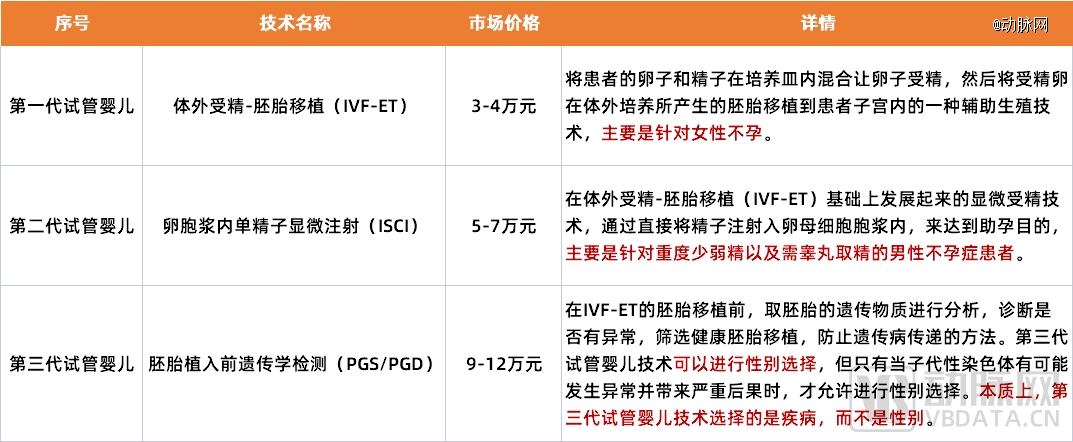

其次是成功率和价格的平衡。当前,我国辅助生殖成功率大概在40%到60%左右,而全球辅助生殖主要市场美国和泰国则已经达到了70%到80%。另外在价格上,国内也不具备明显优势,根据最新市场情况来看,以第三代试管婴儿为例,国内每个周期治疗费用大致在9-12万元不等,而泰国每个周期费用大约在8-10万元,差异不大。

图3.三代试管婴儿技术详情及市场定价

不过,考虑到成功率,还是会有一部分国人会选择去泰国做试管婴儿,据悉,泰国试管婴儿每年超30000周期,中国籍客户占比80%。

对此,一位辅助生殖器械企业负责人向动脉网阐述了其中的原因,“辅助生殖终归还是一种医疗行为,既然如此,就要优先考虑安全性和成功率。泰国是亚洲试管婴儿先驱,发展至今,相关技术和服务已经相当完善且成熟,成功率目前基本可以维持在75%左右,再加上整个程序相对简单,离国内也比较近,自然会有很多人愿意为此付费。其实,放眼整个东南亚市场,不只是泰国,马来西亚也是很多国人做试管婴儿的*。”

当然,这其中还有很多原因,比如国内辅助生殖市场当前还存在较大的供需缺口。据悉,我国辅助生殖市场虽然现阶段渗透率低,但部分头部生殖机构仍然是“挂不上号”,这主要是因为相关牌照难以申请,目前,国内拿到PGD/PGS(第三代试管婴儿)牌照的不足100家,且主要以公立医院为主,民营医院附属或民营资本注入的生殖机构占比不足10%。

最后一点是我国辅助生殖市场当前还有隐藏的角落未被覆盖。上海某一线产科医生向动脉网谈道,“其实有一些患者的生育需求其实不只是要个孩子,她可能还想选择孩子的性别,甚至希望生个双胞胎或者龙凤胎等等,而除了夫妻,也有相当一部分同性伴侣或者个人会选择代孕,但这都是我国法律明令禁止的,不过这在部分海外市场却是合法的。”

所以,对于整个辅助生殖行业来说,现阶段去关注生育率意义不大,因为这不是行业所能左右的,行业当前能左右的其实是如何通过更高性价比的服务去提高市场渗透率。

大起大落,辅助生殖一二级市场当前表现如何?

2021年“三孩政策”的发布,让辅助生殖很快就被资本市场推向了“风口浪尖”。

据动脉网观察,在政策发布当天,二级市场辅助生殖概念股集体拉升,截至当日收盘,A股辅助生殖板块指数上涨2.32%;而港股市场,贝康医疗上涨15.1%,锦欣生殖则上涨17.51%。

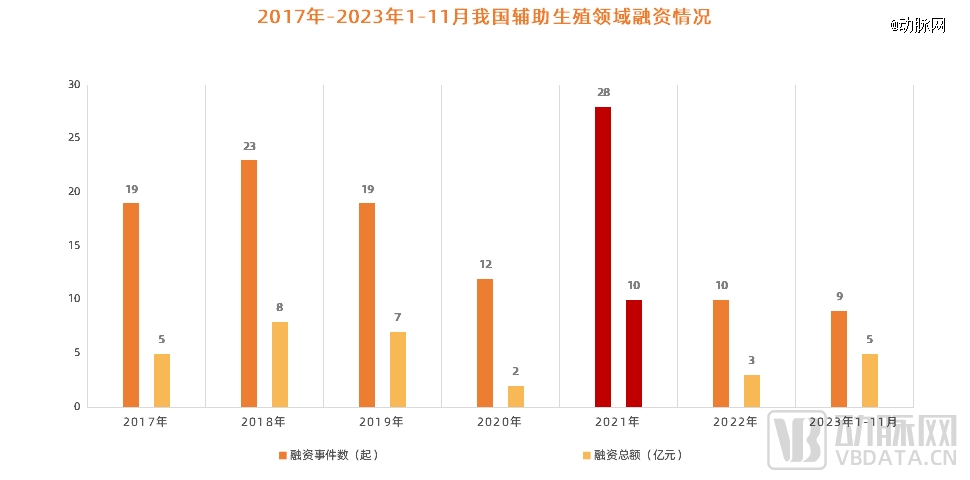

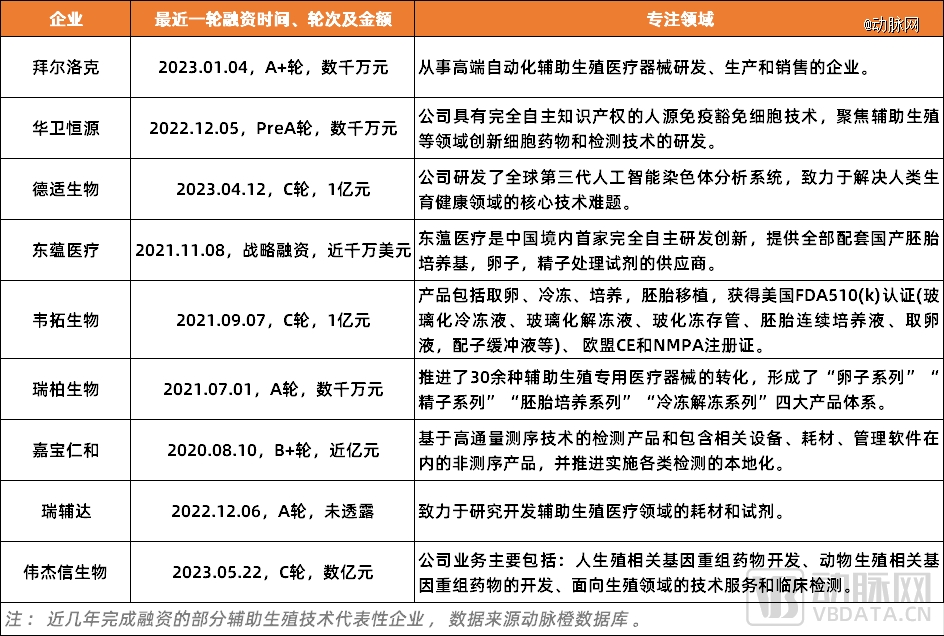

而随着时间推移,二级市场的热度也逐渐传导到了一级市场。据动脉橙数据库不完全统计,在2021年,我国辅助生殖领域共完成28起融资,融资总额超过10亿,包括红杉、IDG、中金资本、深圳高新投等在内的近50家头部机构纷纷下场投资。

图4.2017年-2023年1-11月我国辅助生殖行业投融资情况(数据来源:动脉橙)

不过热闹并没有延续,进入2022年,辅助生殖一下子就被行业遗忘了。据动脉网不完全统计,在2022年1月1日到2023年11月1日近两年的时间里,我国辅助生殖行业在一级市场仅完成19起融资,整体融资体量下滑明显。

这其中当然有整个医疗市场集体遇冷的客观因素,但更重要的还是辅助生殖行业本身还存在的局限性。比如前文提到的市场渗透率低,除此之外还有相关法律法规的不完善,据悉,不管是现在的《生物安全法》还是人遗办,辅助生殖在法律法规上都是一种相对敏感的临床服务,并且很多标准化的东西到目前都还没有完全确定下来。

另外还有就是整个辅助生殖市场创新能力的不足。据悉,国产器械在辅助生殖穿刺取卵针/取精针和辅助生殖微型工具等附加值低、技术含量不高的产品,对比进口占有较大优势,但在价格高昂且具有技术壁垒的外辅助生殖用液产品中,目前仍然是以进口为主,进口比例高达81%。

图5.我国辅助生殖领域创新技术代表性企业(数据来源:动脉橙)

对此,一位聚焦在辅助生殖领域的投资人向动脉网谈道,“近两年,我们对于辅助生殖的关注度相对较低,这一方面是因为行业还是存在很多的不确定性,现阶段要从中找到市场规律有一定难度;另一方面则是因为辅助生殖其实是一个准入门槛极高,但又很难赚到钱的细分领域,很多机构当前都是在‘赔本赚吆喝’,再加上整个资本市场不景气,我们也没有足够的耐心和底气,去等待这一行业的爆发。”

一级市场尚且如此,那么二级市场又是如何呢?

截止目前,与辅助生殖概念相关的上市企业共有近50家,其中典型代表就是锦欣生殖。作为国内“辅助生殖*股”,锦欣生殖2019年在港股上市时,市值一度突破240亿港币,不过如今已回落至百亿。

即便如此,锦欣生殖仍然是辅助生殖行业最吸金的上市企业之一。根据半年报显示,锦欣生殖2023年上半年收入13.34亿元,同比增长17.2%;净利润2.24亿元,同比增长19.3%;经调整净利润2.55亿。对此,锦欣生殖在半年报中透露,其业务增长主要是疫情放开后海外就诊需求快速恢复,据悉,锦欣生殖美国地区上半年收入同比增长21%,净利润同比增长超过200%。

与锦欣生殖处境不同的是,大部分辅助生殖上市企业当前还困在盈利怪圈。10月28日,A股上市公司贝瑞基因发布2023年前三季度业绩报告,期内净亏损1.35亿元,亏损同比扩大733.37%。

另外还有贝康医疗,作为“辅助生殖基因检测*股”,其在今年上半年虽然实现了两位数的增长,总收入8554.6万元,同比增长24.8%,但到目前还未扭亏为盈,今年上半年,公司持续经营业务的期内亏损是6249.3万元。

亏损当然是各有各的不同,但核心的一点还是巨大的研发投入和下沉服务体量收缩之间的不平衡。对此,贝瑞基因在2022年报中称,公司业绩变动主要因基础科研业务受区域性订单波动影响导致收入下降。

或许也正是因为如此,自2021年贝康医疗在港股上市之后,在近两年的时间里,辅助生殖再未诞生新的上市企业,最近的消息是在今年2月,辅助生殖生物制剂商景泽生物启动A股上市辅导,不过到目前还没有新的进展。

大阔步进入医保,“救”得了辅助生殖吗?

10月27日,广西壮族自治区医疗保障局发布通知,自11月1日起,广西将取卵术等部分治疗性辅助生殖类医疗服务项目,纳入基本医疗保险和工伤保险基金支付范围。该消息一出,辅助生殖概念多股逆势上涨,截至午盘,A股采纳股份、圣诺生物涨超8%,港股锦欣生殖涨超6%。

不过,这并不是今年的“*次”。早在今年6月,北京市医保局就率先发布通知,将包括促排卵检查、采卵、人工授精、胚胎移植术等16项治疗性辅助生殖技术项目纳入北京市基本医保,并按医保甲类纳入门诊报销。几乎是在同期,辽宁省也宣布将胚胎培养、胚胎移植术等18项辅助生殖项目纳入生育保险目录。

事实上,紧随其后的还有很多。11月1日,河南省医疗保障局表示,争取今年年内将部分“临床必需、技术成熟、安全有效、费用适宜”的治疗性辅助生殖项目纳入该省医保支付范围。除此之外,包括浙江、湖南、江西、四川、湖北等地也均发布过拟将辅助生殖技术纳入医保的消息。

不过,这得拆分成两方面来看。

先说积极的一面。未来,一定会有更多地方将辅助生殖纳入医保,也一定会减轻一部分人在辅助生殖上的经济负担,比如此次广西医保,南宁市第二人民医院生殖医疗中心主任李荣就表示,“辅助生殖纳入医保之后,取卵术、胚胎培养、胚胎移植仅此三项就能按70%报销6230元,自己只需支付2670元,另外生育困难妇女做一代、二代试管婴儿,根据险种的不同,可报销幅度在4000多元至1万多元不等。”

而对于企业方来说,同样有利好。在锦欣生殖近日召开的业绩发布会上,锦欣生殖董事长钟勇就表示,“公司对辅助生殖进医保的前景还是充满期待的,公司也在进行相关准备工作。辅助生殖纳入医保后,短期内可能不会带来治疗量的快速上升,但会推动相关理念普及。”

所以,对于辅助生殖这样一个新兴产业来说,大范围纳入医保必然会有效提升市场渗透率。但也不全是这样,辅助生殖纳入医保当前也还存在一些矛盾点。

比如在支付力度上,业内普遍认为,定位于“保基本”的医保,目前对于辅助生殖支付的支持力度仍然有限。对此,一位辅助生殖器械企业负责人向动脉网谈道,“辅助生殖项目的特点就是单次收费比较贵,而且有时尝试几次也未必能够成功,假如接受辅助生殖类医疗服务的人多了,就会对医保基金构成不小的压力。另外从国际实践经验看,试管婴儿涉及流程和技术很多,相关政策落地执行,还需要制定配套细则,以明确报销范围并对患者年龄和次数进行限制,‘来者不拒’是不可能的事情。”

也正是因为如此,就形成了当前辅助生殖行业的矛盾难以调和,即医保基金紧张的地方,生育意愿高,但辅助生殖没进医保;医保基金比较宽裕的地方,生育意愿反而低,辅助生殖却进了医保。

另外,辅助生殖进医保实际只解决了生孩子之前这一阶段的问题,后面还有孩子出生后的养育和长大后的教育,这都直接关乎着最初的生育意愿。这也是为什么辅助生殖被认为是*一个政策直接拉不动的细分赛道,这是因为它并非单纯的医学命题,而是融合了技术、伦理、道德、法律等多方因素的社会性命题,其复杂程度已远超医学研究本身。

不过,也不能因此忽视辅助生殖赛道未来的隐藏价值,毕竟当前不孕不育率快速上升是客观事实,再加上我国当前庞大的人群基数,对于辅助生殖的市场需求仍然是庞大的。而另一方面,在企业和资本的双重推动下,我国辅助生殖相关核心技术和服务也都在快速迭代中,势必会在未来承载更大体量的客户。

而如何突围,无外乎两个关键词,一个是“提高成功率”,另一个是“提升性价比”。

参考资料:

1.《入局不易、赚钱更难 民营辅助生殖机构要迈过的门槛不只是牌照 》——每日经济新闻;

2.《辅助生殖终进医保,但救不回生育率,妇产医院正遣散医护 》——八点健闻;

3.《资本疯狂押注,辅助生殖为何这么火?》——一刻商业。