见惯了风浪的TikTok,总能在危急关头找到新转机。这一边刚被迫撤出印尼电商市场,那一边同样一波三折的美国TikTok Shop业务终于站稳脚跟。

根据FastMoss的数据,TikTok Shop美国站单日交易额突破1000万美元,此时距离其官宣上线仅过去一个多月的时间。另有消息称,TikTok Shop今年的目标是在美国冲刺50亿美元的GMV,且努力抓住年底的几个购物旺季。

TikTok入驻美国多年,一直想把电商业务做大做强,却始终差一口气。筹备多时才成功推出的TikTok Shop,则被寄予最高期望。现在开了个好头,TikTok Shop之后能不能一鼓作气,实现TikTok的电商王国梦想呢?

这除了要考验TikTok自己的实力外,还得看几个竞争对手如何应对。

01 招商、引流大获成功,TikTok Shop自我修正卓有成效

TikTok Shop如今在美国每走一步都相当谨慎,不再一味高举高打。和两年前相比,*的改变是更重视商家的作用,不再单纯依赖达人带货。

今年9月12日,TikTok Shop正式在美国上线,一开始只向定向邀请的商家开放。在上线前,TikTok已花了很长时间筛选商家,并分批向用户开放商城入口进行预热。根据Kalodata的统计,TikTok Shop小店数量的增长在7-8月达到*,上线前累计达到20万,目前已突破25万。

对比之下,去年在美国发力推广电商业务时,TikTok还是把大部分资源用来补贴带货达人、用户,以及引入更多网红品牌。直到下半年,直播带货GMV仍萎靡不振,带货主播也开始抱怨薪资过低陆续退出或减少开播时间,TikTok才意识到应该改变战略,并暂缓了在美国的扩张计划。

具体到TikTok Shop的商家管理规则,也明显变得更有针对性。比如针对不同规模、不同经营方式的商家,平台也提供了截然不同的入驻形式。其中,跨境商家严格区分规模,品牌商家为邀请入驻,没有开放招商入口,小店则限制在少数几个类目,针对美国本土商家的限制则要更宽松一些。

制定这些规则的初衷,其实不难理解。如果准入门槛放得太低,商家一下子大量涌入便不好管理,商品品控、售后也得不到保障;针对不同的垂类、不同规模的商家,有必要动态调整支持力度和限制规则。除此之外,TikTok在今年早些时候上线的“全托管”模式,也显著减轻了跨境商家、个人小店的运营成本。

而从近期的表现来看,这一系列改变卓有成效。

上线首周,全平台GMV就突破千万美元,并在随后几周保持高速增长。截止10月29日当周,随着“黑五”购物旺季的到来,平台GMV飙升至6120万美元,环比增长131%,日均GMV更是翻了两倍。

从细分垂类来看,也许是因为用户群体有大量重叠,也可能和平台的招商策略有关系,TikTok Shop和抖音电商一样,都靠美妆个护、时尚服饰、运动户外、日用百货、家居家装等品类打江山。以最新一期统计为例,美妆个护小店的GMV规模位居首位,户外互动则首次跻身TOP 5,增速最为惊人。

从品牌销量的角度看,大牌商家仍占据主导地位,美国本土品牌和跨境品牌可谓平分秋色。而得益于平台的资源倾斜,一批颇具潜力的“TikTok品牌”已经悄悄生根发芽。

其中,美妆个护垂类的头部多为本土品牌,The Beachwaver首周便拿下超200万美元GMV,平台热销商品TOP 10榜单中独占三席;做办公家具的Sweet Furniture,截止上周总销量接近4万件,总GMV预计超过260万美元,也是*进入全平台GMV TOP 10榜单的家具家居小店。

毫无疑问,TikTok Shop这次在美国取得*的开门红,一扫之前几年的颓势。然而,锋芒过露必招妒——TikTok Shop身后还有一堆敌手虎视眈眈,都想吃下美国这块肥肉。

02 抢夺优质商家,SHEIN、Temu争锋相对

在TikTok之外,如今的美国电商界还活跃着两股来自中国的力量:明星独角兽SHEIN,以及拼多多旗下跨境电商排头兵Temu。

今年上半年,SHEIN在美国动作频繁。一边试水线下店、快闪店,一边开始探索自营+平台双模式和托管业务,希望吸引更多商家进驻,扩充品类及商品SKU。不过现在SHEIN似乎想清楚了,想扩大影响力,还是得发挥自己的优势——供应链。

表面上看,SHEIN近期的重点工作是买买买:继今年9月拿下快时尚品牌Forever 21母公司SPARC Group的三分之一股权后,近日又被爆将收购英国Frasers Group旗下的快时尚品牌Missguided,不过该消息暂时还没得到双方确认。值得一提的是,SHEIN在北美试水的“店中店”模式,正是和Forever 21合作。

但想深一层,SHEIN收购这些品牌后,合作都回归到供应链环节:通过自家的供应链为Forever 21、Missguided甚至它们母公司旗下其他品牌设计、生产服装,继而扩大供应链的规模、行业影响力。

可以说,SHEIN已经不满足于称霸一方了,现在更想成为新规则的制定者,将自己的影响力渗透到整个行业——这和当初阿里、京东在国内电商行业的做法一样。

而SHEIN引以为傲的柔性供应链,有周转快、库存率低、迭代快、成本可控等诸多优点。尤其是低至个位数的库存率,仅为传统零售商的三分之一左右,对快时尚品牌吸引力巨大。一旦计划成功,SHEIN就会牢牢拿捏各路快时尚品牌,也相当于掐住其他竞争对手的生命线。

Temu此前遵循四处出击的策略,密锣紧鼓登陆欧洲、东南亚、日韩等市场,并未重点关注美国。

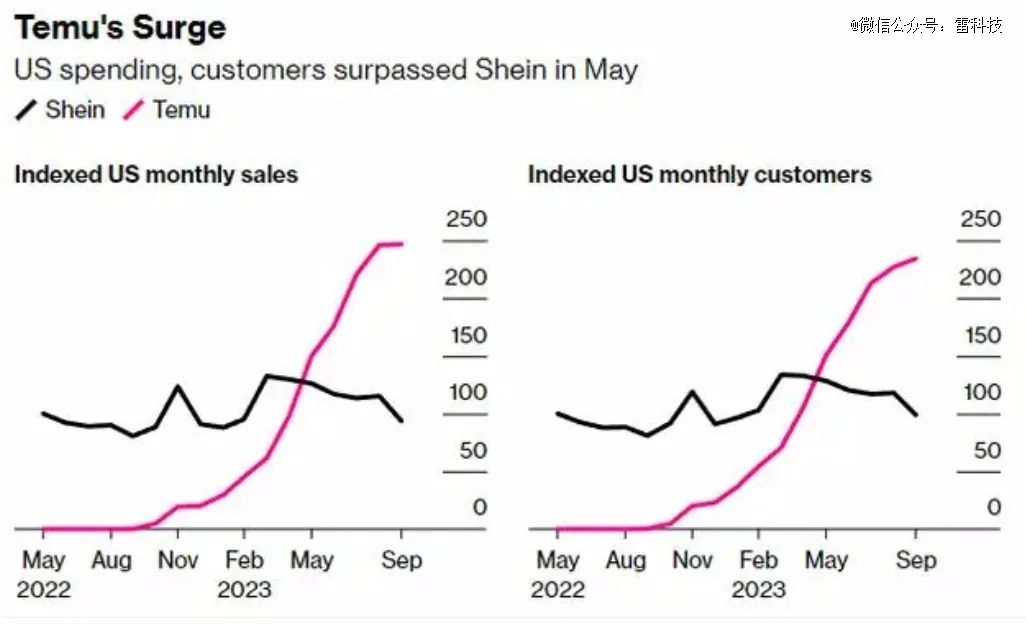

但数据不会骗人,美国仍是Temu最重要的站点。按照data.ai的统计,其在美国、加拿大和法国三大市场的下载量占比合计超过50%。彭博统计的数据也显示,今年9月Temu在美国的销量大幅增长,目前已达到SHEIN的近两倍。

在此背景下,Temu必然要尽*努力,守住在美国市场的优势。

(图片来自彭博)

和SHEIN 、TikTok有一点相似的是,Temu也把优质商家视作最重要的资源,将争夺商家视为核心战略。作为跨境平台,早早向美国本土商家开放进驻,就已释放出极大善意。对比另外两个竞品,Temu的准入门槛定得*、给予的流量补贴也*方,确实对部分以量取胜的商家很有吸引力。

现如今,TikTok也加入了战局,这场商家争夺战的走势变得更加扑朔迷离,谁都没有必胜把握。而且别忘了,SHEIN、TikTok和Temu在美国大肆扩张,肯定会和本土电商巨头产生摩擦——尤其是亚马逊。

过江龙斗地头蛇,想赢可太难了。

03 中国“电商三兄弟”咄咄逼人,亚马逊真的丝毫不慌?

中国三大电商平台和亚马逊虽说还没有全面开战,暗地里的小摩擦可是层出不穷。

今年6月,TikTok被爆和美国仓库建立合作关系,提高物流时效,并将亚马逊视作对标对象。Temu上半年也在筹备建立海外仓,7月被爆向美国本土商家开放进驻时,也威胁到了亚马逊的商家资源。

SHEIN向平台模式转型、扩充全品类商品,同样被视为对亚马逊的正面挑衅。其后续推出的“希有引力”百万卖家计划,也确实吸引到不少亚马逊商家进驻。根据Marketplace Pulse的统计,SHEIN开放第三方商家进驻头两个月涌进的数千家商家中,大部分都在亚马逊开店,包括Juvo Plus这样的头部品牌。

激战正酣的“黑五”购物季,则是各方势力大会战的主战场。

早在去年“黑五”期间,Temu就通过秒杀活动和首单7折等优惠冲上iOS下载榜榜首,也硬生生从亚马逊和线下零售商那里抢走不少份额。低价,是Temu、TikTok和SHEIN最重要的王牌之一,也是对亚马逊最有杀伤力的武器。去年“黑五”,亚马逊就因为性价比吃了不少亏,今年*不能容忍自己再次马失前蹄。

TikTok虽然没有赶上去年的“黑五”大战,但也在全球各个站点推出“年末大促季”,通过直播间、短视频为商家引流。今年TikTok Shop来势汹汹,相信肯定不会错过这场大战。

那么亚马逊的统治地位,真的受到挑战了吗?

不能说没有,只是影响还不大。截至目前,亚马逊仍占据美国电商市场近40%的份额,和TikTok、SHEIN、Temu大举进军之前比也只有2%-5%的微幅震荡,完全在可控范围内。亚马逊的商家数量、商品品类和仓储物流优势,也是这几个对手无法媲美的。

不过亚马逊的挑战也不止来自竞争对手,还来自站内的商家。

去年“黑五”前夕,亚马逊的骚操作就伤了不少中小商家的心。平台在大促前作出多项调整,包括上调物流费用和暂停第三方品牌授权。其中,单件商品配送费平均提高了0.22美元,库存管理、弃置商品处理费用也有提升。这些行为都被认为是对中小商家不利,因为其商品周转难度更大,更容易造成库存积压。

TikTok、Temu和SHEIN都在大力争夺商家并补强售后物流的短板,就是看准了商家对亚马逊的不满,想撬走更多资源。

用内忧外患来形容如今的亚马逊,可能有些严重,但也绝不是危言耸听。也许是霸主位置坐得太久、太稳,以至于亚马逊习惯了随自己的心意更改游戏规则,也吃准了商家离不开自己,变得越来越傲慢。但现在世道变了,对手多了,商家的选择也多了,亚马逊如果还是按之前那套方式经营,遭遇的阻力只会越来越大。

改变已迫在眉睫。否则,雅虎等互联网霸主的倾覆案例还历历在目,谁敢讲自己不会成为下一个呢?