近日,国际货币基金组织(IMF)预测,2023年日本的名义GDP将从全球第三跌至第四,被德国反超。

虽然日本在一些细分的行业,仍然具有统治级的实力,但在一些成规模的科技行业里,近年却被中国、韩国和西方的企业屡屡超越。日本做“大生意”的能力似乎越来越不行了,何以至此?

问题的答案,或许能从那场罕见而惨烈的中日面板产业大战中窥见一二。

01.混战中的“新势力”

近年来,显示屏的应用范围越来越广,全球市场不断扩大。仅中国2021年的新型显示产业规模就高达5868亿元,跃居全球*;但如果时间回到30年前,当时的市场还没有中国企业“说话的份儿”。

1988年,是面板产业的历史性时刻!日企夏普推出了世界上*台液晶显示器TFT-LCD;此后,日本在短短6年内就成为全球面板行业的霸主,市场份额高达94%,夏普更是一众企业中当之无愧的龙头。

然而,到了1995年,全球面板行业进入下行周期。日企开始减少投资,但韩国反行其道,趁着金融危机大力投资面板行业,终于在1999年依靠价格优势成为霸主;三星和LG登顶榜首和探花,总市场份额接近50%,行业格局重组,夏普跌落霸主地位。

经此一役,无论是退下“王位”的日本企业,还是“新王”韩国企业,乃至后来者,都明白了一件事情——面板行业如养猪,拼得是逆周期而动的财力。

在日韩企业不断争夺全球面板行业市场之时,中国企业仍是处在默默承担剪刀差的一端——长期面临着缺芯少屏的困境,被上游面板厂商“剥削”。

2003年以前,中国电视屏幕完全依赖进口,自主研发的初级屏幕只能应用于电子手表。为了突破这一困境,中国政府开始大力扶持面板企业,天马、京东方、TCL华星光电等中国本土企业开始逐步发展,中国企业也在等待一个逆周期的机会。

02.“风云涌动”的二十年

这个机会,最终被位于北京酒仙桥的京东方抓住了。

京东方,发轫于北京电子管厂。在杀入面板行业之前,这个曾与首钢齐名的北京工厂,和90年代很多传统企业一样,资不抵债、亏损严重。有的员工甚至靠折书页订书、女工打毛衣、到饭店去干保洁服务等杂活儿,维持生计。

困难之际,王东升接任厂长。他提出新的战略:要奋斗10至15年,把东方电子建成中国的“三星”(一个具有较强竞争力的国际化大公司),到2010年年营收要达到200亿人民币。这在当时还需要兼职养家的工人而言,堪称天方夜谭。

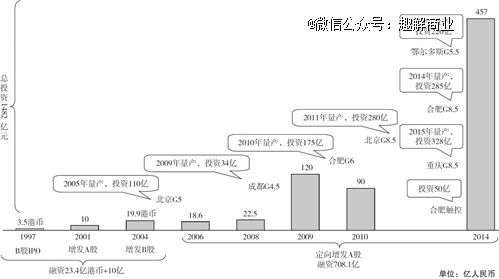

2001年1月,京东方的前身东方电子(由北京电子管厂改制而来)在深圳证券交易所增发 A 股;同年 8 月,公司正式更名为京东方科技集团。通过上市融资,京东方有了30亿的资金,当大家都希望公司拿钱去望京买地时,王东升依然选择拿这笔钱投资实体经济。

其实,这时候京东方也赶上了自己的“天时”——当时韩国面板企业苦苦挣扎于亚洲金融危机,正欲求有个卖家脱手。

2003年2月12日,京东方对外界正式宣布,京东方以3.8亿美元的价格,成功收购了韩国现代显示技术株式会社(Hynix)的TFT-LCD(薄膜晶体管液晶显示器件)业务,由此正式进入液晶产业。随后,京东方投资10.3亿港元成为全球第二大电脑显示器冠捷的*股东,并在北京开始建设自己的5代线。

然而,京东方一系列趁热打铁的操作,却再次遇上了面板行业的寒冬。2004年,全球面板行业进入衰退期,京东方的5代线还没有建设完成。幸运的是,在北京市政府和多家金融机构的的大力支持下,京东方在连续两年亏损十多亿元后,终于在2007年面板市场复苏后扭亏转盈,进入全新时期。

这期间,京东方还遇到了中国电视机市场换代潮——背着“大包”的CRT电视被淘汰,液晶电视成为中国家庭的潮流,液晶电视的市场份额仅用了不到6年就反超了CRT电视。与京东方崛起相对照的,是另一家电视大佬——长虹,后者因为“押注”CRT技术路线,从“一哥”险些沦为边缘企业。

其实,不只是长虹,一批面板大佬也在潮流冲击下衰退,如安彩、永新、赛格日立等CRT彩色显示管厂。

可以说,在一定时间内,京东方成为了中国面板产业的扛旗者。和过往的“以技术换市场”路线不同,京东方对韩企收购,是技术、人才与产线全收;哪怕当时收购的产线不是*进,但起码买了一张挤入市场的“门票”,可以像后来的芯片制程一样,慢慢升级。

事实证明,王东升购买落后产能,的确在关键时刻帮助了京东方。在京东方向更高代际产线迈进时,是一群韩国工程师帮助他们建设新产线、培育中国工程师。所以说,彼时的京东方,购买的不是一条产线,而是买了一把破解日韩液晶面板技术封锁的钥匙。

2007-2018年,全球面板市场又经历了几度波折。期间京东方还遭遇夏普的“截胡”,后者试图用自己建厂来搅局地方政府对京东方的支持,不过后来合肥还是选择了支持京东方建厂。

扛着巨大的“吃补贴、烧钱”的舆论与盈利压力,京东方这些年间在成都、合肥、鄂尔多斯等全国各地建设了13条产线。

其中,从2004年到2014年的11年间,京东方投资1400亿元,建设了7条半导体显示器生产线;这样的规模,在中国工业史上都是罕见的。当然,回报也是显而易见的。在大量建厂投资的同时,京东方不断精进显示屏制造的核心技术,2021年位列美国专利授权排名世界前20,公司研发费用为106.7亿元,同比增长40.0%。

图片来源:京东方

03.中日产业的“搏杀”

到了2021年,全球资本市场萎靡,面板产业也再一次陷入衰退周期。

作为曾经的巨头,夏普选择了死守LCD技术;但是在市场已经逐步转向OLED等更先进的屏幕时,夏普的这一战略显然使得自己丧失了主动权,也导致2022年亏损巨大。

其实在夏普押注LCD技术之前,日本企业已经因为类似的“偏执”错过了一轮面板技术的换代。

在2000年代初期,中国流行过一阵等离子电视;这是一种比液晶更先进的显示技术,由松下等日企掌握核心技术。但是松下想吃市场红利的“独食”,拒绝向其他企业开放技术,而是高价售卖等离子面板。要知道,当时企业购买等离子面板的成本,已占了整个电视成本的70%!

不愿坐以待毙,其他企业纷纷选择了液晶技术,把日企晾在一边;而等离子这个市场没能做大,日企也错过了换代机会。

所以短短20年间,日本企业在DVD、液晶面板、电池、光伏等众多产业中的市场份额,跌至了20%以下。

而京东方凭借着16条产线的坚固基础以及过往二十年来对液晶周期的了解,稳扎稳打提升产能,在智能手机、平板电脑、笔记本电脑、显示器、电视这五大显示器主流应用领域出口量多年位列全球*。

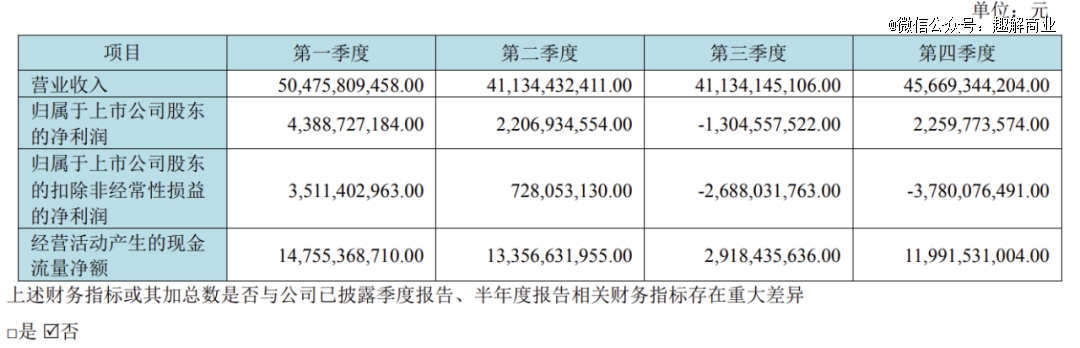

与此同时,京东方积极加强创新应用产品的研发和销售,并与苹果、高通等企业深度合作,形成了稳定的产品供应链。2021年*季度,京东方(000725)营收规模为497亿元,同比增长107.9%;2022 年,企业车载显示业务也实现了全球*的市占率。

图片来源:京东方财报

虽然在上一轮的竞争中赢得了胜利,但是京东方并没有放松警惕、停下脚步。在巩固自身LCD“霸主”地位的同时,京东方不断推进产业转型;2021年6月拟定后续的定增项目包括AMOLED产线、OLED微显示器以及智慧医工板块。与此同时,为了顺应时代潮流,京东方还进行了LCD产线转OLED产线的实验并获得成功;并加速布局OLED+MLED产业格局,使得企业竞争力持续增强。

一路走来,京东方实力与运气并存。在企业进入显示屏行业的前三年,得到了政策和银行的大力支持,顺利度过了盈利能力薄弱的阶段;加之京东方商业战略得当、产业基础雄厚,在2021年全球经济市场遇冷时依旧坚挺,创造了面板行业的佳绩。而反观夏普,由于“转身太慢”,导致了巨额亏损,直到如今也没有完全缓过神来。

但是,京东方和夏普只是千千万万中日企业的一个缩影,如今中日企业“搏杀”的故事仍在继续,越来越多中国企业腾飞的故事也在继续。

参考资料:

1、《我国显示面板产业规模跃居全球*》,人民网

2、《又一家日本巨头,被中国打残了》,市值观察

3、《京东方的逆袭史:多次走在危机边缘,终成世界面板*》,观察者网

4、《惨败如胜,面板战争三十年》,远川研究所