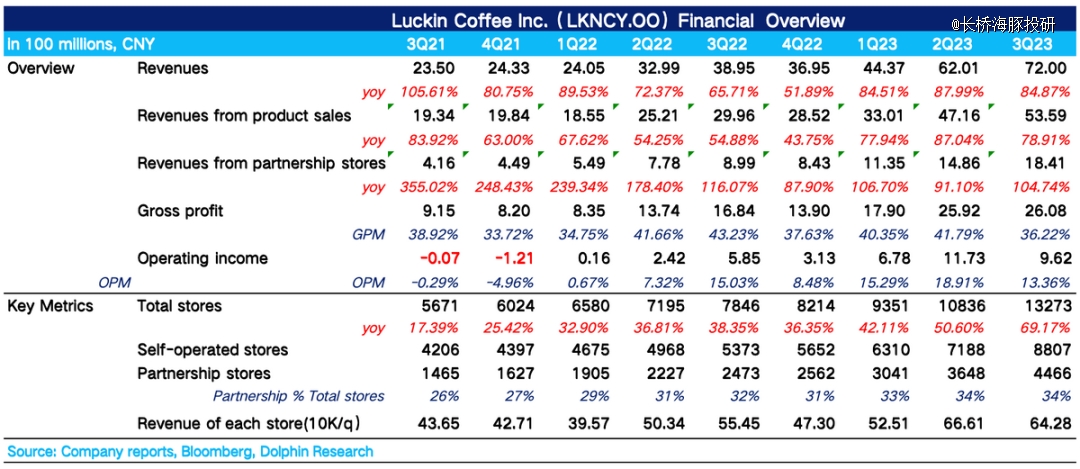

北京时间11月1日晚美股盘前,瑞幸(LKNCY.OO)公布其2023年三季度业绩,整体业绩无疑还是漂亮的,但基本属于预期内的狂飙(收入增长85%,经营利润增长64%)。而和海豚君之前的预期相比,仍有瑕疵。

本次财报的核心要点如下:

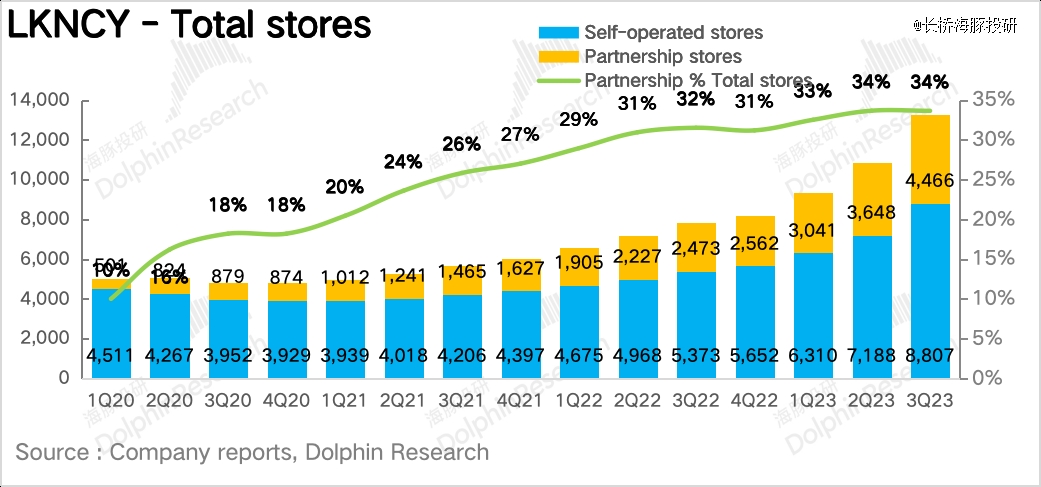

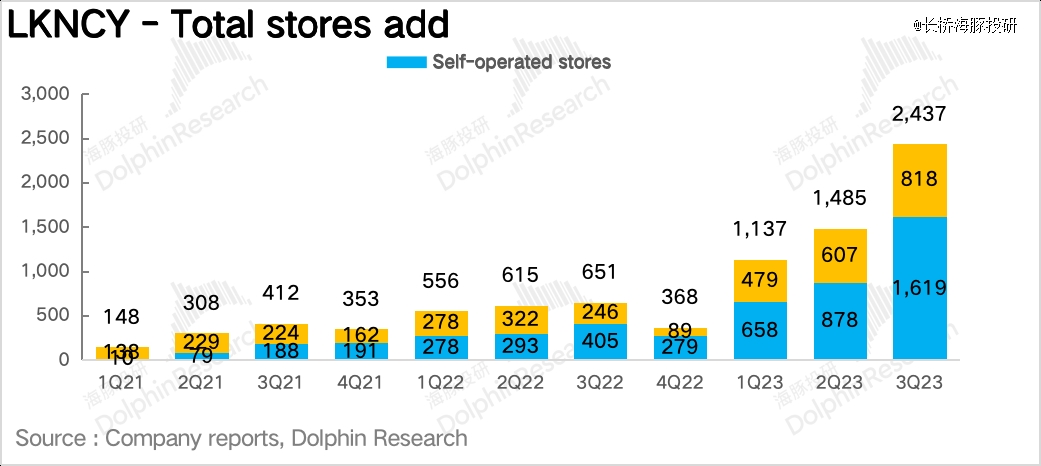

1. 门店扩不停:门店数是最直观表现瑞幸增长状态的数据,也是市场最关心的指标。三季度末门店总数达到了1.33万家,环比上季度净增加2437家。

三季度无论是自营门店还是加盟门店,开店节奏都在逐季加速。此前,瑞幸已将今年的目标上提到1.5万家,按照这样的开店速度今年实现目标问题不大。

2. 爆品拉用户:三季度月均付费用户环比净增1543万,达到5850万人。深根一二线的瑞幸,存量门店辐射的用户范围已经相对稳定,一般而言,如果月均付费用户数还在猛增,基本来自于新门店,尤其是下沉市场的新门店。但「三季度付费用户增速(+133%)/门店扩张的增速(69%)」,明显相比二季度更高,说明联名茅台的“酱香拿铁”的热度催化,也给老店带来了新的用户流量。

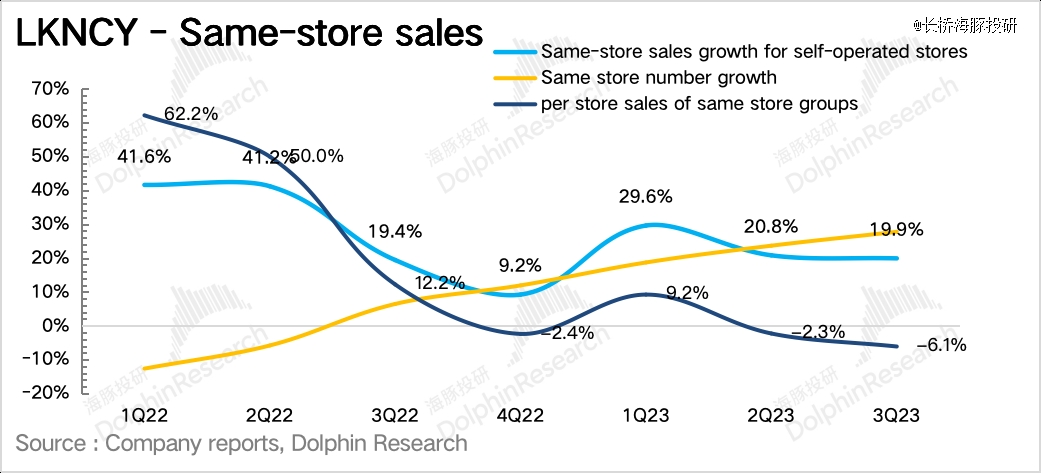

3. 同店单店收入增速继续放缓,警惕影响开店节奏:三季度同店总收入增速19.9%,在老店数量增幅27.7%明显更高的情况,我们测算下来平均单个老店的增速下滑了6%,相比二季度的下滑2.3%,有一定扩大。

这背后无非是两个原因,一个是竞争加剧的影响,另一个则或是门店数量逼近平台期,新店分流老店的影响。不管是哪一点,都有可能会对公司后续的开店节奏带来扰动。

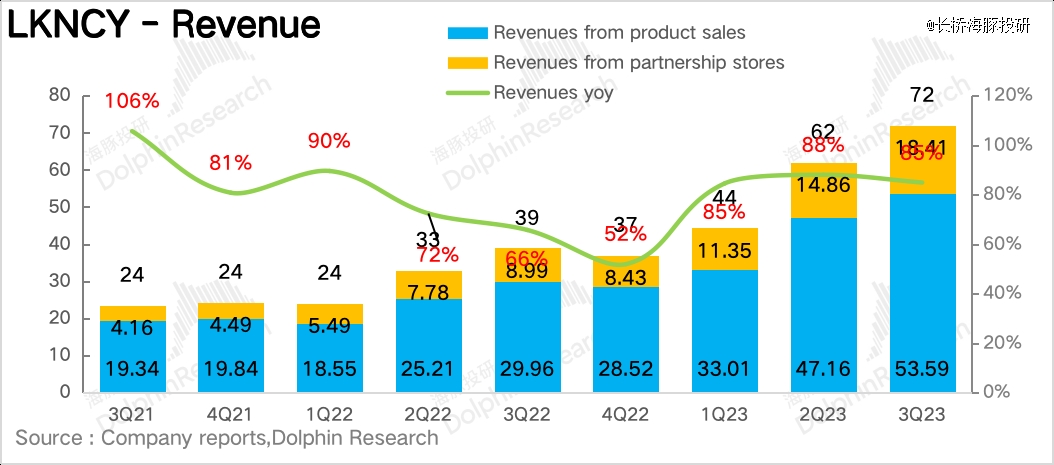

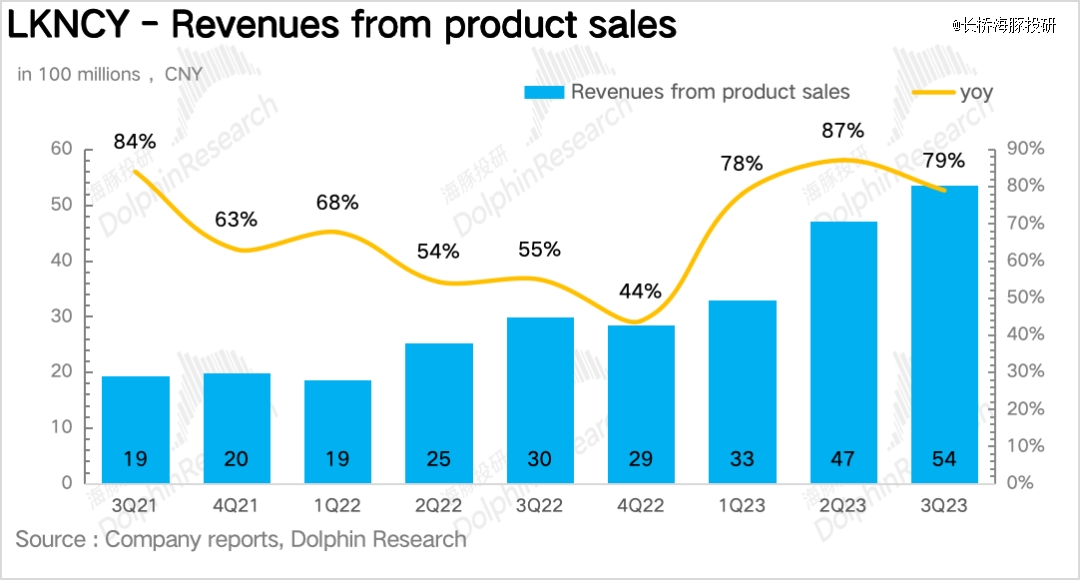

4. 创收仍然靠开店:尽管三季度有“酱香拿铁”,还有更大范围的9.9元周折扣以及有意调低的单价,但带动总收入增长85%的,仍然是同比增长70%的新增门店。

因此如果上述提及竞争、市场暂时饱和等因素对开店真造成了较大影响,那么后续的业绩表现也会走弱。

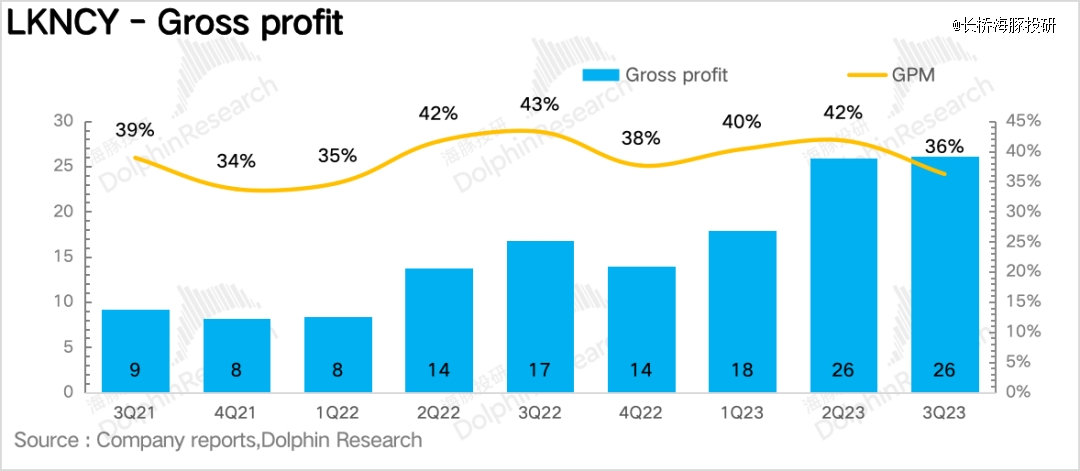

5. 低价策略扰乱利润优化趋势:三季度公司整体实现了经营利润9.62亿,利润率环比削弱了5个多点,降至13.4%。经营费用上除了销售费用同比增幅141%,相对较高外,其他费用增加并不多。因此利润率的影响原因主要还是在低价策略下,压缩了毛利率(环比下降了近6pct)。

海豚君整体观点:

瑞幸全国已经有超过1.3万家店了,乍一看似乎瑞幸还处于扩张红利期。上半年库迪的攻势虽猛,但新品口感一般,热销的势头似乎很快就过去了,而瑞幸的酱香拿铁造势的效果显然要更出圈。

从目前的开店速度来看,这个时候的瑞幸要享受一点高估值也确实没太大问题。结合目前的增速水平(+80-90%)以及给一点龙头溢价,预计2023年税后32亿利润,匹配30x PE,瑞幸估值960亿元RMB($132亿)不算过分。最多因为粉单流动性差的原因,打个8折,那相比当前市值仍然有20%的上升空间。

但花无百日红,餐饮股的花期更是短暂。对于开店狂奔已过半的瑞幸(机构乐观预计中长期稳态下 2~2.5万家门店),什么时候是需要警惕的估值拐点?

一般而言,走过开店扩张期的餐饮股,往往会先迎来估值杀,同时随着开店驱动力下滑,线性外推的业绩预期也就难以支撑,继而迎来估值、业绩双杀。

但跟踪开店数据相对滞后,除了去卷更高频的开店数据外,海豚君更关注前瞻性指标【单门店的同店数据变化】。站在企业经营战略的角度,当老店收入下降、UE模型变差,就代表了一定阶段的门店饱和(或竞争加剧)。如果这个情况连续未见好转,那么这个时候企业后续很大概率就会选择放缓新开店节奏,优先保证老店的盈利能力(/销量)。

因此海豚君认为,就短期而言,瑞幸可能仍然偏低估的状态,可围绕上述中性估值寻找机会。但对于连续两个季度的单店同店收入增速下滑,也需要值得重视起来,以防过早遇到估值业绩双杀期。我们建议听一听管理层在电话会上的开店展望,继续关注四季度同店数据情况。

以下是详细分析

一、开店,瑞幸不含糊

2023年,“全速开店”是瑞幸的主旋律。由于“下沉战略”和“带店加盟模式”执行得不错,全年的开店目标从年初的1万家,到上半年提前完成后,目前已提高至1.5万家。

三季度净新增开带店2437家,其中1619家为自营门店,818家为加盟门店,两种门店的开店速度都有加速,超出市场预期。

二、除了新开店,爆品也拉来了新用户

三季度月均付费用户环比净增1543万,达到5850万人。深根一二线的瑞幸,存量门店辐射的用户范围已经相对稳定,一般而言,如果月均付费用户数还在猛增,基本来自于新门店,尤其是下沉市场的新门店。

但「三季度付费用户增速(+133%)/门店扩张的增速(69%)」,明显相比二季度更高,说明除了有9.9元折扣价的作用,联名茅台的“酱香拿铁”的热度催化,也给老店带来了新的用户流量。

三、存量单店增长继续下滑,需要关注

三季度虽然整体老店的同店收入增长仍有20%,但剔除过去一年老店数量的增长外,只看平均单店的情况,三季度并没有好转,继续同比下滑6%。

老店单店表现变差,无非是竞争加剧或者是新开的门店太密集,分流了一部分老店的用户需求。不过好在目前下滑6%问题也不算特别大,考虑到库迪对瑞幸的竞争影响放缓,这里我们建议先不必过于惊慌,继续观察四季度的情况。如果继续恶化,那可能就得重新审视瑞幸明年的开店节奏了。

不过从市场对瑞幸的门店潜在规模2万至2.5万家来看,目前1.3万家,年底达标1.5万家,已经走过增长的大半,明年哪怕是竞争继续放缓,也很难见过像今年一路狂奔的开店势头了。后续的增长驱动力从何而来?没了开店逻辑后,用户消费频次、ASP的提升能否顺利?这都是瑞幸管理层需要考虑的问题。

当然短期上,瑞幸仍然处于享受开店红利的甜蜜期。

四、开店逻辑是收入增长的核心驱动力

三季度瑞幸总营收72亿元,同比增长85%,相比二季度并未有明显放缓。当然,同比70%的门店新增,仍然是核心驱动力。

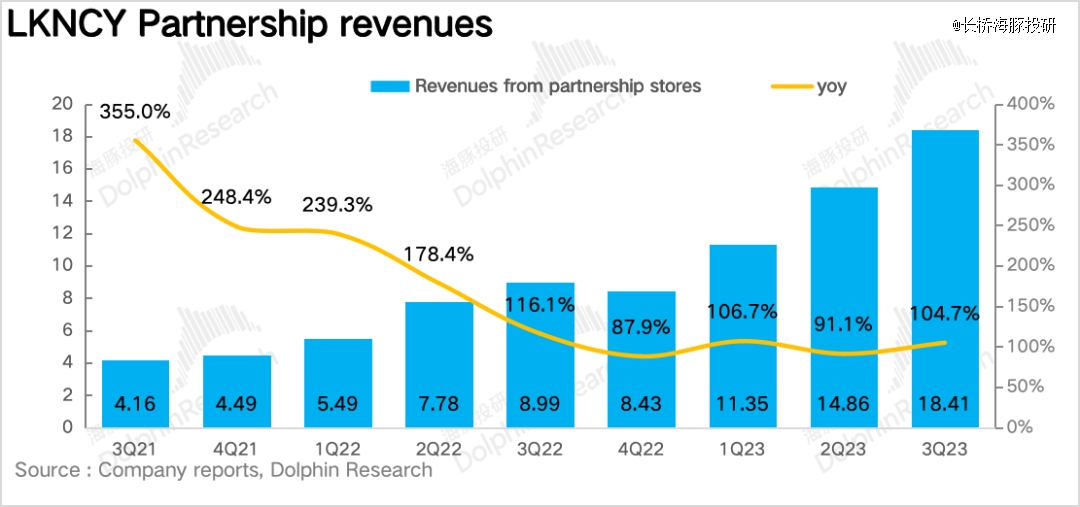

细分来看,因为扩店更猛,来自加盟门店的收入增速更高(+105%),自营门店收入增速79%。5月底,瑞幸开启了门店加盟的新合作模式,对于仍在租赁期/拥有自有产权的门店店主,鼓励采取联营的方式加入到瑞幸的加盟伙伴群中,类似于运营商、便利店的加盟方式,这种模式使得瑞幸能以更快的速度渗透市场。

五、低价策略削弱短期盈利能力

三季度瑞幸的盈利能力环比均有下滑,主要源于应对竞争的低价策略下,由于占大头的材料成本刚性,自然会压缩了单品的毛利率。三季度整体毛利率36.2%,相比上季度下滑了5.6pct。

由于瑞幸基本把控所有门店的终端定价权,因此低价策略的影响不仅体现在自营门店,也体现在加盟门店上。只是加盟门店的销量相对低一些,因此材料成本率的变化影响也会略小。

根据海豚君测算,三季度直营毛利率39.5%,环比下滑6pct,加盟毛利率26.7%,环比下滑3pct。

费用端除了营销推广这个季度有点略高外,其他费用基本随收入变动而变动,总部分摊的费用优化并不多。部分仍然因为规模化后存在改善空间的,比如管理费用,这个季度占收入比重还在小幅下滑。因此自营门店的单店盈利能力与公司整体盈利能力变动幅度基本一致,均环比走弱6个点。

但总体而言,海豚君认为,利润端后续进一步优化的空间有限。一个餐饮行业的公司,稳态下做到税前近20%的经营利润率水平,已经很不错了。如果还想要提升的话,就得靠产品品质/品牌升级带来的价格升级,但那就是另外一个故事了。