一周前,国际大药企默沙东和国外Biotech的一场合作,却引起了国内一家上市公司的股价起伏和国内制药圈的一个讨论热潮。

19日,默沙东和ADC巨头*三共首付款高达40亿美金(总额达220亿美金)的合作——真金白银先拿出40亿美金,这样的首付款在全球的交易中也算首屈一指。不久之前,科伦博泰和默沙东的同类合作,曾创下的中国License-out金额最高的交易(总额93亿美金),首付款只有1.75亿。相比之下,有些相形见拙。

合作消息发布的第二天,科伦博泰大跌7.23%,市场猜测默沙东是否会调整和科伦博泰的合作,毕竟已经高价合作了同类的管线。科伦博泰随后紧急停盘,一个周末过去了,10月23日,科伦药业公告称(港股因为重阳节休市),其子公司科伦博泰收到默沙东通知,称将终止两款尚未进入临床ADC的合作及后续开发。

但这次的退回风波没有涉及临床中管线的情况,对科伦博泰的挫败没有当初市场反应的那么大。科伦博泰的公告是23日发布的,港股第二天开盘,尽管有一个将近15%的下探,但最终股价还是拉回来了,收盘仅下跌0.69%。

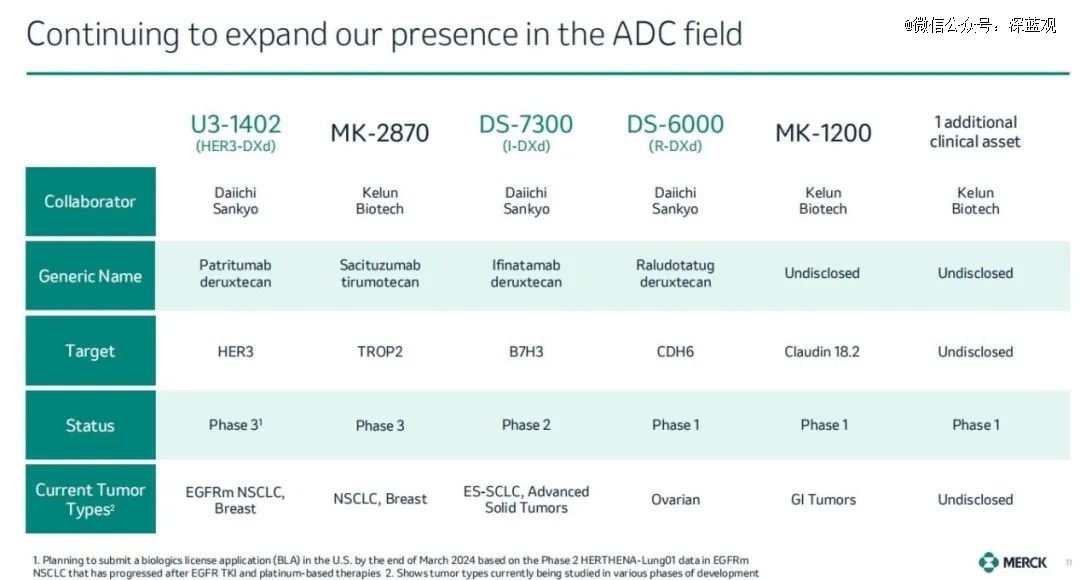

自2022年5月,双方首次达成合作协议算起,科伦博泰向默沙东授出9款ADC资产,临床中的SKB264(Trop-2 ADC)、SKB315(Claudin18.2 ADC)以及7款临床前候选药物。目前,7个临床前候选药物中只有SKB410(Nectin-4 ADC)进入临床I期,除去退回的两个,剩下四个的命运还不得而知。

然而,由于最近频发的biotech退货风波,这次事件也不由得挂上了一丝悲壮色彩。人们也不得不多想一层:这一届MNC到底是怎么想的?

在ADC这样的领域,竞争条件几乎每天都在发生变化。不管是MNC还是Biotech,都必须接受打乱和重组的风险。在这种前提下,默沙东扫货和退货的行为就更好理解了:用比较低的价格在世界范围内买上一手看牌权,用*的成本去试药物发现阶段中的错。

大厂找biotech买东西,本身是一种平摊药物开发风险、提高研发效率的方式。但美国高医疗GDP占比(17%)滋养下的大药企,借助中国(7%)的biotech完成这个过程,无疑是MNC风险进一步最小化的表现。

尽管新药开发不确定性高,但这不意味着没有最近频发的退货全部是偶然。

在科伦这件事上,我们也能窥到一些痼疾的影子:一些中国biotech和MNC在数据和操作上的信任感始终没建立起来;冷门和新兴靶点的研发速度成问题;商业化模式严重依赖某一家MNC。

在问为什么受伤的总是中国biotech之前,也许要思考的应该是如何变得更强壮。

-01-

新欢与旧爱

就在上周,默沙东宣布向*三共支付55亿美元,用于共同开发3种ADC药物。此外,根据未来的销售里程碑,默沙东还将额外支付最多165亿美元的费用,即每种产品55亿美元——这也是默沙东已公开的规模*的交易之一。

和*三共达成三款ADC全球开发与商业化协议后,默沙东迅速退回科伦博泰一项临床前ADC资产的*许可,不行使另一项临床前ADC资产的*选择权。距离默沙东引进这两个临床前ADC资产,不过10个月。

但事实上,临床前的合作权益本来不确定性就很大。

“对于MNC来讲,它的*目的在于临床和商业化,而不是寻找早期研发机会。默沙东的K药一旦专利失效,就要面临生物类似药的竞争,新管线需要迅速补位,才能完成滚动式的发展。引进临床前分子距离上市太远,成功率未知,就没有确定性。大公司要的是确定性。”一位从事ADC药物研发的资深业内人士江海(化名)坦陈。

在只能看到早期项目时,花几千万美金插个旗子对MNC来说无所谓。一旦发现后期项目,他们会毫不犹豫高价引进这些项目,因为临床后期项目商业化的转化来看是很划算的。

据悉,默沙东和*三共的合作靶点存在重合,*三共管线未来3-4年可能进入到商业化。不只是默沙东,换做其他MNC也会这么做。一些BD从业人士也觉得正常,“这种多个项目的合作是动态的。即使一个公司自己内部的研发项目,一般也要定期评估,根据进展情况,还有市场的变化做相应调整。”

正常情况下,科伦博泰应该做好了临床前项目出现变动的准备。科伦博泰目前在公告里并没有提及对于退回的两款临床前管线未来有什么计划。

人们更多顾虑其他管线还会不会被退货,毕竟目前MNC也在精简管线,几项跨国公司与中国药企的授权合作都发生了退货的情况。

江海说,我倒是觉得国内对授权终止的解读过头一些,我们刚出海不久,遇到点碰撞,就觉得船要沉了。对于一个老航海家来讲,被退货是很正常的。与是不是中国药企无关,药物研发的失败本身就是很正常的。

-02-

在ADC领域插下一面旗

回到当初两家公司的合作,科伦博泰和默沙东的合作在2022年轰动一时,原因在于默沙东三度牵手科伦博泰,引进多达9项ADC的授权。科伦博泰上市前融资,默沙东还认购1亿美元,拿到科伦博泰6.95%的股权。可以说没有默沙东的认可,科伦博泰的上市不会如此顺利。其合作内容之多、授权方的受益程度在一众授权交易里很突出。

然而这对默沙东来说是家常便饭。

默沙东为了开发K药与ADC联用的方案,早已习惯了在ADC领域四处插旗。2020年9月,默沙东引进Seagen的LIV-1 ADC新药Ladiratuzumab Vedotin,对Seagen进行10亿美元的股权投资。2020年11月,默沙东以28亿美元收购VelosBio,拿下ROR1 ADC。

科伦博泰是默沙东ADC合作方里*的中国企业。江海表示,老外对中国biotech或多或少有点怀疑,没有建立起信任感,有合作意愿,但不是非你不可。

双方的结缘要追溯到很多年前的一场海外会议上,默沙东方当时表示“不会看临床前的项目”。于是,直到SKB264、SKB315临床有效性数据读出,双方才正式坐下来谈合作。

2020年底市场就有传言科伦博泰和默沙东在进行ADC的项目谈判,但还没有完成最终的谈判,薛彤彤、肖亮、蔡家强核心研发人员离开科伦博泰。

科伦药业从2012年开始布局创新药研发,科伦博泰是2016年成立,长达11年内没有一款创新药商业化一直是科伦的心病。默沙东的青睐无疑是一个转折点,在如此关键的时刻出现高层人事动荡,对合作十分不利。

核心人员离开后,无论是技术层面还是商务层面,一时没有人能够跟默沙东对话。加之双方是初次合作,默沙东用了很多时间才完成最终的合作交易。

合作进程被拖沓,让处于弱势的授权方更弱势。默沙东付给科伦的首付款也是偏低的,SKB264首付款4700万美元,SKB315是3500万美元,7款临床前ADC品种首付款一共1.75亿美元,平均下来每个也就才2500美元。

“理论上讲,处于临床阶段的类似管线至少也要接近1亿美元首付款,7款临床前项目也要四五个亿美金才合理。”江海说。

默沙东入股科伦博泰也是一个好生意,在估值低点认股一亿美金就成为第二大股东,科伦博泰上市之后,前面花的钱多少回笼一些。名利双收,对默沙东来讲是很划算的事情。

反到与*三共的授权合作,需要默沙东下更大的决心。付给科伦博泰的首付款一共才2.57亿美元,付给*三共的首付款多达40亿美元,代价还是很大的。

但是,在公司IPO期间,偏低的合作款并没有引起市场的重视。人们更多地把眼光放在了合作项目的数量,将其看成是中国ADC出海的一个充满希望的信号。当时间的轴线被拉长,人们才真正理解了:MNC扫货并不是盖章颁奖;本质而言,他们只是在筹集筹码。而筹码,总归是拿来博弈的。

-03-

科伦的下一步

对于像默沙东一样的MCN和科伦博泰这样的Biotech来说,退货造成的影响是不对等的。对于默沙东来说,合作终止只是消耗了一些时间成本和经济成本;而对于科伦博泰来说,可能存在更持久、隐形的影响。

一名投资人认为,科伦可能输在了研发速度上。

在上周五*三共和默沙东的交易电话会上,*三共方把自己的三款新授权的ADC产品定位为“潜在first in class”,相较于还处于临床前的同靶点科伦产品,*三共的这三款药分别处于临床一期、二期和三期。

“中国的ADC竞争往往集中在比较成熟的靶点上,比如科伦和默沙东最重要的合作还是在Trop-2和Claudin18.2上。但是在一些创新靶点上实力并不是很强,或者说还没有看到实际的战绩。这次的结果也是这种差距的体现。”上述投资人说。

虽然被退货的产品并非科伦核心管线,但是在一些投资人看来,“后续再想卖出去就比较难”,以默沙东为代表的MCN不会降低自己的标准。未来,科伦的这两款药要想杀出重围只能靠做出best in class,毕竟对于ADC而言BIC比FIC的意义更大。DS-8201就是一个活生生的例子。

现在ADC的临床开发思路一般都走联用路线,科伦没有自己的可联用产品,要杀出重围只能继续寻找合作。否则寄希望于自己的单药去和现有的一线疗法做出优效,这对于冷门靶点ADC来说绝非易事,除非在技术平台和设计思路上有*的独到之处。

如果把坐标放到全球市场,科伦作为一家仿转创企业,在这些方面的优势并不明显。上述投资人认为,科伦当时选择ADC这个赛道,市场猜测一部分原因是因为PD-1和PD-L1的红利期见底,因此公司选择开辟蓝海。

因此,如果说让科伦做出冷门靶点的BIC有些不切实际,那其实留给这家公司的选择几乎只有在成熟靶点里“卷赢”别人。

今年8月,科伦的Trop2靶向ADC产品SKB264治疗三阴性乳腺癌的三期临床试验宣布达成主要终点 ,这也是科伦ADC进度最快的一条管线。但该药依然存在不确定性,首先是Trop2靶点的在研药物多大60-70款,其次是针对相同适应症的吉利德产品Trodelvy早在三年前就已经在美国上市,并和默沙东达成了联合用药的临床合作。

针对三阴性乳腺癌患者,除了同靶点的Trodelvy以外,HER2的*强者DS8201,Seagen的LIV-1靶点产品ladiratuzumab vedotin(lv)等ADC产品都有覆盖。可以说,这条路上根本不缺研发力量。Seagen也在近期表示,因为新疗法的诞生,标准正在变得越来越高,lv可能不够竞争力,因此选择中止继续研发的计划。

要知道,这款药曾经拿到了默沙东6亿美金的首付款,10亿美金的投资款,最高26亿美金的里程碑款。

像Seagen一样当断则断的魄力,也许正是科伦应该学习的。上述投资人认为,像SKB264这样一款药物去治疗三阴性乳腺癌,几乎可以想见在海外市场的空间有限。“在这种情况下,即使临床做完了,可能意义不大。其实做临床的时候,就应该想想下一步,适当地做减法。”

从这个意义上来说,对于像科伦一样的Biotech而言,被退货其实并不可怕,可怕的是不知道下一步在哪里的迷失。