全球ADC交易如火如荼,国产ADC同样继续奏乐、继续舞。

10月20日,翰森药业发布公告表示,跨国药厂GSK以最高15.7亿美元的价格,引进了公司的B7-H4 ADC药物HS-20089。

过去一年,国内市场对于这样的“重磅”交易已经见怪不怪了。毕竟,国产ADC正成为全球药企围猎的对象。而单纯从潜在里程碑款来看,翰森药业的这笔交易,并不算重磅。去年,科伦博泰与默沙东的多项合作,潜在里程碑款超过百亿美金。

只不过,在翰森药业与GSK宣布合作的同一天,科伦博泰的重磅合作却出现了变数。当天,默沙东与*三共签订了220亿美金的ADC合作,科伦博泰则发布公告表示,因涉及公司的消息而短暂停止交易。

或许,传闻已经不是秘密。3天后,传闻也随着科伦药业的公告而变成了现实:因为战略选择,默沙东与公司终止了两项ADC资产的合作。

如果说,翰森药业与GSK的合作,为国产ADC的火热添了一把火;而作为过去中国ADC潜在最重磅交易的缔造者,科伦博泰与默沙东部分合作的终止,又不得不把狂热的参与者们拉回现实。

问题摆在了所有人面前,当转让数量跃居全球*之后,国产ADC从大到强还要多久呢?

转让数量全球*

ADC大潮下,国内药企最为受益。

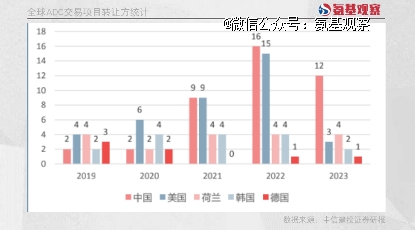

过去5年,全球ADC资产的交易持续火热。2022年交易数量相比2021增加50%;交易金额方面,2022年全球ADC交易金额创下历史新高,达251.97亿美元。

在这一过程中,国内药企无疑是主角。如下图所示,在转让方上,2022年中国最多,美国以低微的劣势位居第二。而截至2023年5月,2023年中国ADC项目转让数目独占鳌头,已经逼近去年全年对外转让数量。

具体到国内药企层面,科伦博泰甚至3次授权默沙东9款ADC产品,总交易金额超118亿美元,刷新中国创新药出海记录。

毫不夸张地说,国产ADC已经成为全球交易的主要资产。或许,这并不让人感到意外。

ADC因其要素较多,其药物开发更多是一种偏技术的研发,而不是靶点或机制的创新。组合的多样性,给国内药企留出了创新的空间。

更重要的是,国内药企的创新也有借鉴对象。大部分国产ADC药物,都是通过对*三共、Seagen、ImmunoGen的技术平台,进行改造而来。站在前人肩膀上的国内ADC药企,可以开启“上帝视角”来优化和改进技术。这也使得,相比不少海外药企,国内ADC药企正在走向更远的地方。

当然,还有更重要的一点,组合创新更讲求效率和化药能力。过去几年,国内创新药的土壤、产业链都得到了极大的完善。

而在DS-8201出现后,之前follow TDM-1所积累的经验和建立的平台,可以帮助中国Biotech迅速跟进相关管线。

也正因此,在诸多因素的共振之下,国产ADC迅速站上全球C位,引来拥有增长焦虑MNC的大力押注。

押注不等于背书

只是,效率高不等于脱颖而出,大药企的押注也不等于背书。

对于复杂的ADC药物来说,看似简单的连接子、毒素、抗体之间并不是1+1+1>3的关系,而是涉及到复杂而精巧的作用机制,牵一发而动全身。某种程度上来说,大部分国产ADC药物,离真正的临床成功还有着相当远的距离。

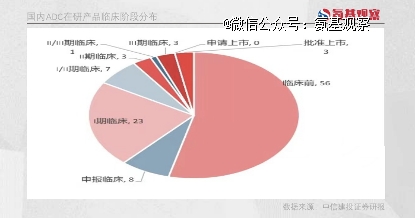

如下图所示,从临床阶段来看,53.8%的项目仍处于临床前阶段,其次22.1%的项目处于I期临床,仅7%的项目处于III期临床阶段及以后。

乐观来看,这些管线后续仍有成为大单品的可能;但悲观来看,则是这些管线后续的研发还有较大的不确定性。

在这一逻辑下,虽然国产ADC吸引了MNC的大力押注,但本质上,仍是大药企的风险(gua)投(cai)资(piao)。关于这一点,从交易额来看也是如此。

如下图所示,国内license-out ADC项目TOP10,单款药物首付款超过1亿美元的并不多,例如科伦药业7款药物打包的首付款只有1.75亿美元;而百力司康则只公布了总合作金额超过20亿美元,言外之意就是首付款可以忽略不计。

一般而言,要评价药企license-out 项目的含金量以及价值之锚,交易总额及付款方式是一个观察窗口。通常而言,交易总额包括首付款和里程碑款两部分。

其中,里程碑款需要后续达成各种临床成就后才能解锁。如果说,交易总额意味着产品未来潜在价值的大小,那么首付款,则意味着买家对该产品未来价值兑现概率的判断。理论上,如果交易总额很高,首付款却很低,表示买家对于产品能否真正落地,还有较大顾虑。

默沙东与*三共的合作可以作为对比。10月19日,默沙东以220亿美元的总价打包拿下了*三共的HER3-DXd、I-DXd、R-DXd三款ADC药物权益,其中首付款为40亿美金,并且未来24个月内默沙东需要持续付款15亿美元。

显然,相比总额很大,但首付款却占比很小的交易,默沙东无疑对*三共抱有极大期望。

从这个角度来说,国产ADC的故事要想讲好,还需更进一步。

谨慎中保持乐观

当然,不管怎么说,国内ADC领域取得的成绩,所有人有目共睹。

而眼下,在ADC的布局中,我们能够看到药企正在逐渐回归理智,更多的药企开始选择差异化打法,比如在靶点上进行差异化探索,在适应症上瞄准未满足的临床需求。

靶点方面,部分国内药企围绕着ADC申报的临床,更多集中于一些小众靶点。比如,豪森药业、迈威生物、百济神州布局了B7H3 ADC,复宏汉霖布局了STEAP1 ADC,昂阔医药布局了CDH6 ADC,恒瑞医药、百济神州布局了CEA ADC。

而在一些同质化的靶点中,国内大部分药企的ADC药物虽然并非FIC,但是基于海外大药企的基础发展,做出了青出于蓝而胜于蓝的效果。

在这些勇敢者的探索下,国产ADC势必会走向更广阔的天地。当然,对于所有参与者来说,广阔的天地亦意味着,还有很长的路要走。

如今,随着部分药企的“重获权益”,也进一步告诉市场,越是热闹的时候,越需要理性的声音。

技术的发展一直都是螺旋上升的,药物从实验室走到临床的过程更是不能一蹴而就。如果只是为了追赶ADC的热度,那么结果很可能得不偿失。