2015年春天,一家国内*的化学合成多肽企业到海外招揽十来位专业人才。成博士(化名)是其中资历很深的一位,他在海外多肽企业位至GMP副总,却备感寂寞,“多肽太小众,做来做去也做不出什么名堂,好多同行因此没有坚持下去”。

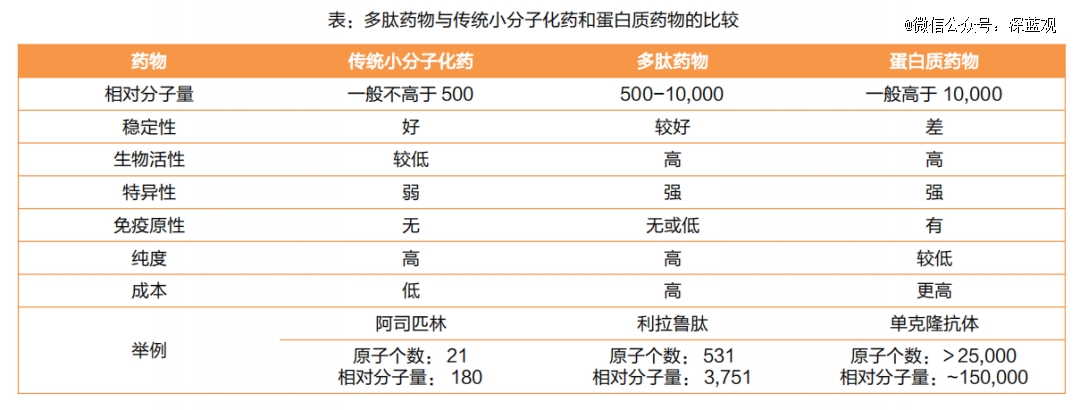

所谓多肽药物,是指由多个(通常10-100个)氨基酸链接而成的化合物,主要通过动植物中提取、化学合成和基因重组三种方式来制备。多肽药物许多性质都介于化药和蛋白质药物之间,销售额一度也在夹缝中生存——占整个制药市场的比重不过5%。

图片来源:天风证券

成博士回国那一年,多肽药物的命运轮盘已经在转动——GLP-1类药利拉鲁肽的减重适应症通过美国和欧洲审批,打开了更广阔的市场。几年过去,多肽行业已经正式成为当红炸子鸡——继利拉鲁肽之后诺和诺德研发的第二款GLP-1类药司美格鲁肽全球卖爆,CDE也在6月受理了该药减重适应证的上市申请。摩根大通最近提高了销售额预测,预计到2030年GLP-1激动剂类药物的年销售额将超过1000亿美元。

GLP-1类药带给行业的震动比PD-1抑制剂更大。GLP-1类药已获批适应症为糖尿病、肥胖等慢性病,患者需要长期用药。按照14mg口服剂量来算,每位患者每年要摄入约5g,中国糖尿病患者超过1亿,假使十分之一患者服用,年需求量就超过50吨。

给药剂量还在不断加大,礼来最新上市的GLP-1/GIP双受体激动剂替尔泊肽III期试验*剂量为15mg,司美格鲁肽片剂III期试验的剂量已经达到50mg。

GLP-1市场爆炸强势带动API需求量。根据诺和诺德公告,2021年公司多肽API需求相对2019年增长约4倍。

当国产GLP-1药物研发还排不出“上市时间表”时,多肽产业链上游的起始物料,比如缩合试剂、载体、氨基酸、纯化的生产企业,中游的原料药企已经开始获益。

药明拿下了GLP-1双靶点重磅药的订单,给公司新分子TIDES业务带来了70%的增速预期。诺泰生物同欧洲大型药企客户签订了累计合同金额约 1.02亿美元的 cGMP 医药高级中间体7年供货合同,供货开始时间为 2024 年。翰宇药业与海外客户签订了2.19亿元GLP-1多肽原料药合同。

短期内产能依旧是不足的,成博士推测,“现在全球供应量只能满足市场的30%,存在百分之六七十的空缺。”

巨大的供求不平衡,让所有入局者都觉得自己能来分一杯羹。甚至一个火星就能点燃市场情绪。这也是最近A股减肥药板块大涨的原因。9月中旬,常山药业凭借自研GLP-1类药艾本那肽3期临床结果,股价连续10个交易日内日收盘价格涨幅偏离值累计超过100%,翰宇药业、圣诺生物、诺泰生物、华东医药也收获多个涨停板。整个减肥药概念板9月涨幅达15.5%,成为涨幅*的板块。这股气势延续到了国庆节后,继续上涨。

上下游企业疯狂扩产行为,宣示游戏才刚刚开始。

-01-

GLP-1前夜的多肽产业

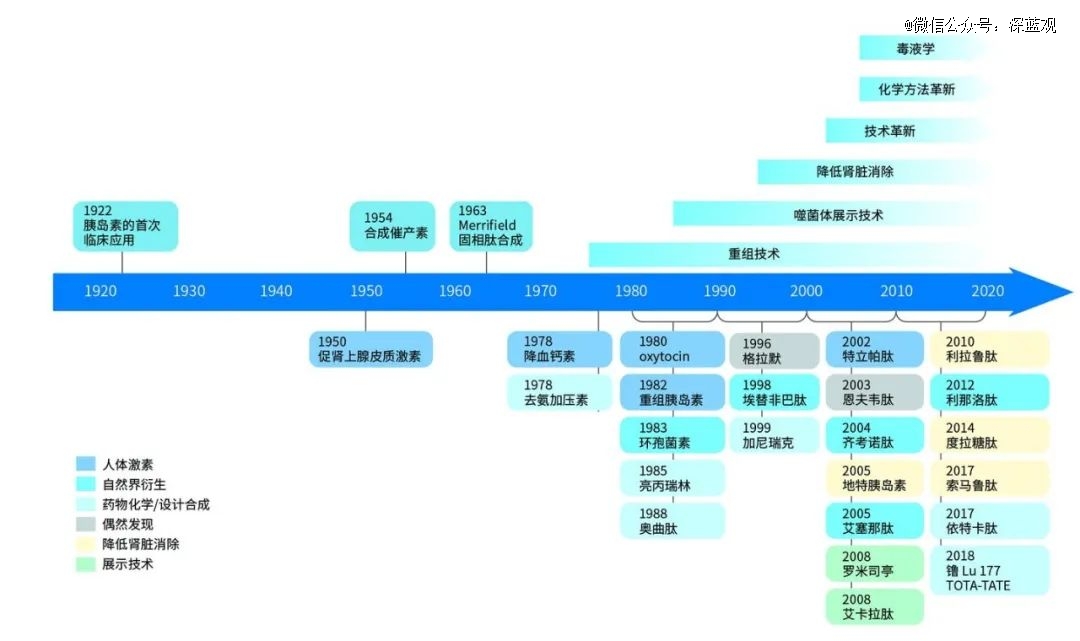

GLP-1之前,有几个里程碑意义的多肽药物,比如史上*多肽药物胰岛素、超过40亿美元销售额的格拉替雷等等。

图片来源:药明康德

就国内市场来说,不得不提多肽药企的入门级产品——胸腺肽、胸腺五肽和胸腺法新等胸腺激素类药。

这类药临床用于调节及恢复机体的免疫功能,广泛应用于肝炎、免疫力低下及肿瘤患者的治疗。尽管有效性和安全性备受争议,仍然不妨碍它畅销20年。据PDB药物综合数据库,2021年全国样本医院共销售70余亿元胸腺激素类药物。如果没有被踢出新冠诊疗方案,胸腺法新在SARS期间卖脱销的一幕,可能会在新冠疫情期间再次上演。

胸腺法新没有带来多肽“盛世”。因为基本只有中国市场为胸腺法新的“神效”埋单,胸腺法新原研药日先达海外的收入占比不到百分之10。

在这个阶段,多肽还没有“产业化”一说。

多肽的化学合成非常复杂,每合成一个氨基酸需要两步反应,*步去除保护氨基酸氨基的保护基团,第二步将另外一个保护氨基酸羧基和去保护的氨基偶联在一起,每步反应可能产生一个杂质。假如合成2肽会产生2个杂质,合成10肽会产生 2^10(2的10次方)个杂质;合成31个氨基酸的GLP-1,理论上可能产生的杂质是天文数字。杂质会影响到药物质量,降低收率,甚至产生毒性。此外,多肽药物无法与小分子、生物药共用生产设备,需要使用更加精准的合成仪、纯化设备,生产成本和难度高。

既然如此,“大家达成一个共识,本来多肽在很低的剂量和浓度下即可表现出显著的高活性,不需要大剂量,那么产能也不需要很高,做到公斤级、百公斤级就能满足市场需求。”一位多肽行业研究员史清(化名)说。

“直到抗HIV多肽药物恩夫韦肽(T-20)出现,化学合成多肽药物的产量首次步入吨级,开启了多肽生产的‘产业化’。”成博士说。这又是一个转折点。

多肽逐步产业化,率先反映在国内保护氨基酸、树脂、试剂等起始物料成本降低。以前起始物料依赖进口,现在国内企业打败海外企业“一统天下”,外销超出内销。

内部分化也出现了。保护氨基酸企业比较集中在四川地区,比如泰和伟业、郑源生化和科隆化学。原本上海吉尔生化、苏州天马等长三角地区企业也是具有竞争力的,现在不如往昔。

成博士表示,“起始物料的门槛相对低一点,江浙一带城市更希望本地腾出笼子发展上游产业。而四川选择保护氨基酸起始物料,对多肽上游企业支持力度更大,企业环保压力小。”

企业自身不够聚焦也是一方面原因,苏州天马是国内最早做氨基酸和缩合试剂的企业,后期大力投资酒店旅游度假村,搞化工造纸,以至于氨基酸和缩合试剂两个细分赛道的领头羊地位不保。

曾经的双成药业、中和药业、成都地奥也没有站在GLP-1的潮头浪尖。双成药业早期研发过艾塞那肽和利拉鲁肽的原料药和制剂,但受限于技术能力,最终研发终止。成都地奥比起多肽药物,更擅长消化系统药品。海南中和药业多元化发展后,从事旅游和房地产开发,在GLP-1爆火的高峰,法人被限高。

但他们成为黄埔军校,培养了二代多肽企业的骨干。圣诺生物CEO文永均曾就职于地奥和中和的研究所。诺泰生物、翰宇药业、圣诺生物是多肽原料药赛道目前具有代表性的企业,前两者的司美格鲁肽原料药已取得美国DMF备案。

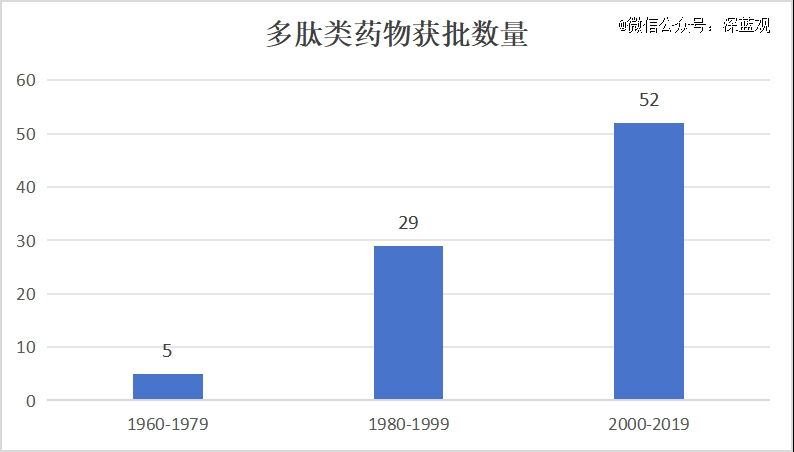

过去六十年,多肽类药物获批数量稳步增加,市场规模随之稳定增长,产业链始终没有成熟。GLP-1的出现让人猝不及防,史清说,“司美格鲁肽和替尔泊肽原料药和制剂的放量实在太快,整个的市场没有想到,也承接不住如此规模的产能的释放。”

2022年底,由于美国市场供不应求,诺和诺德将司美格鲁肽注射液在欧洲地区上市时间推迟至今年。增加产能后依然频频断货,诺和诺德首席执行官于今年8月表示,“需要相当长的时间”才能满足整个市场”。替尔泊肽获得了用于成人肥胖或超重的快速通道指定后,销量增长超预期,礼来预计“未来几个月和几个季度GLP-1产品的供应仍然紧张”。

下游供应越紧张,上游参与者们越兴奋。

-02-

多肽竞争者从四面八方来

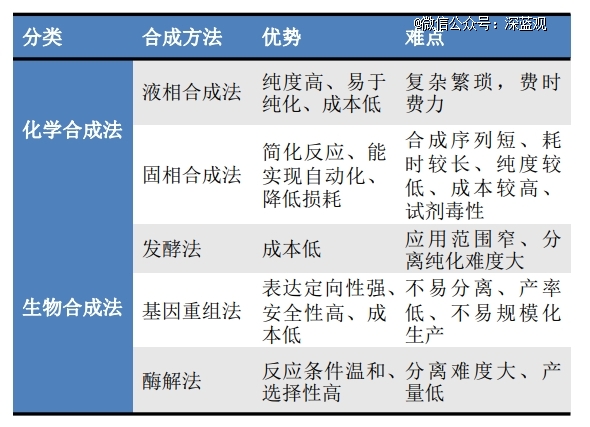

GLP-1类药有两种制备方式:生物合成法和化学合成法,每种合成方法各有千秋。

图片来源:东吴证券

史清指出,“国内多肽生产大多采用化学法合成,以化学技术为主导的企业引领着我国多肽行业,而一些掌握药品发酵工业技术的老牌药企比如华北制药、华海制药,不是专门做多肽的。”这导致抗菌肽等需要半发酵法制备的大品种市场热度较低。

如今GLP-1的爆发促使行业优化生产工艺,不同合成法呈现出融合发展的趋势。比如替尔泊肽采取固相合成+液相合成的全化学方式;司美格鲁肽采用生物发酵法+固相合成制备的结合。

成博士如今所在的多肽企业是以化学合成为主,“我们也注意到司美格鲁肽的原研药采用了生物法,会考虑招募有生物学背景的人才,但目前还没有单独建立生物团队。”

眼看生物医药企业和化药企业都能从GLP-1市场中分得一杯羹,两批人马蜂拥而至。小分子CDMO药明康德和凯莱英快速进场,华东、联邦等具备发酵能力的胰岛素企业,信达等大分子药物研发企业也加入争夺战。

为了争取竞争优势,前两年单抗生产赛道里的扩产、招人、投资一系列熟悉的操作又拉开序幕。

凯莱英快速扩产,预计到2024年上半年,固相合成总产能将超10000L,可满足百公斤级别的固相多肽商业化生产需求。药明康德下属子公司合全药业已启动常州和泰兴两个生产基地的多肽产能扩建工程,新产能预计将于 2023 年 12 月投入使用,由原计划的20,000L 增加至32,000L。

圣诺生物和翰宇药业分别定增1.6亿元和2.54亿元,进一步提升多肽原料药的产能以及申报工作。未上市的成都泰和伟业也完成2亿A轮融资,进一步扩大在保护氨基酸领域的地位。

有一定产业基础的华东医药此时更为谨慎。华东医药在2017年扩建了位于杭州钱塘新区的的江东项目二期的生产基地,司美格鲁肽规划在这里生产。至于利拉鲁肽,目前则是在租赁的九源基因相关场地生产。

史清认为,“盲目扩产能是一种比较极端的行为。固定资产的投入周期很长,资金多,国内产能整体来讲已经比较过剩。企业应该考虑性价比的问题,GLP-1类药是不是一款基业常青的产品,能否一直保持快速放量趋势。但国内企业偏好把所有生产工序都抓在自己的手里,而不是去找代工。”

这是一个老生常谈的问题,国内制剂企业担心被原料药企卡脖子,而原料药企也将制剂转型作为盈利突破口,因此原料药+制剂一体化程度比较高。这会造成行业竞争再度升级,产能过剩。

多肽专业背景的人才储备也不够。成博士坦言,“我们首先考虑有多肽相关专业的博士,其次是生物相关专业的,再次是小分子背景的人才。”

对多肽药物生产有整体把控能力的high-level人才更少。资金雄厚的企业大刀阔斧进场后,开始挖人。以至于原本副总监、总监级别的人才,被挖走之后升一级做总监甚至副总。

也有人岿然不动,不愿进入大公司的人才管理体系,大型公司很难为某个人破例,论及对个人的重视不如中型公司。

-03-

且行且看

对中上游的分析,最终还是要回归下游。

如今诺和诺德和礼来形成“两极格局”。对中上游企业来说,进入诺和诺德和礼来的产业链是*的,甚至能够支撑一家企业上市。剩下的机会取决于下游的小厂卖不卖得动。

GLP-1类新药来势汹汹,能否打得过司美格鲁肽/替尔泊肽仿制药是个问题,想要超越原研药更难。如果来到低位竞争圈,可以参考美国仿制药销售占比——处方量占比超过90%,销售额占比不足20%,只要市场够大是能够喝到汤的。消费医疗市场和非法规市场还存在指数级增长的空间,只不过竞争会更加“血腥”。

史清认为,司美格鲁肽和替尔泊肽未来有可能成为十吨级、百吨级的大宗药品,类似普利类、他汀类药品。这类大品种药物所需的API体量非常大,即使竞争格局复杂,每一个玩家仍然能够获得不错的市场表现。

由于上述国内药企对中上游一体化的偏好,国内多肽行业大趋势是不外包、自己做。

目前已知的定制化生产大订单都来自海外客户,药明拿下了GLP-1双靶点重磅药的订单,诺泰生物同欧洲大型药企客户签订了1.02亿美元的中间体供货合同。翰宇药业公告与海外客户签订了2.19亿元GLP-1多肽原料药合同。

国内CDMO在多肽生产方面的优势毋庸置疑,起始物料来自本土,化工产业链完善,生产成本低。海外药企自建厂的产能严重不足,新建厂难以在短时间放量。

成博士在一次海外拜访时发现对方态度的转变,“我跟这家海外制药企业一直有往来,对方很欢迎我们参观访问、进行商务报告,但他透露以前跟我们合作协议不会改变,新的生产需求,按照美国指导原则,尽量不放在中国。”

成博士坦然表示,“最近其实蛮难的。如果能持续拿到GLP-1类药的生产订单是更好的,没有的话,一直做其他多肽药物也不错,因为多肽药物整体趋势是被看好的。”

除了拓展客户,中上游企业还有一件要紧事——降本增效。

成博士已经在尝试降本增效的办法,生产设备采用自动化控制DCS,减少人员成本和错误率。其次增加生产批量,比如之前每个月生产5公斤API,后期增长到每个月生产10公斤API。人员数量不变,原材料加了一点,但生产效率增加一倍,也是降低成本。但这种操作建立在对风险和生产质量有把控能力的基础上。

19179起

融资事件

7524.20亿元

融资总金额

9596家

企业

3010家

涉及机构

778起

上市事件

6.70万亿元

A股总市值