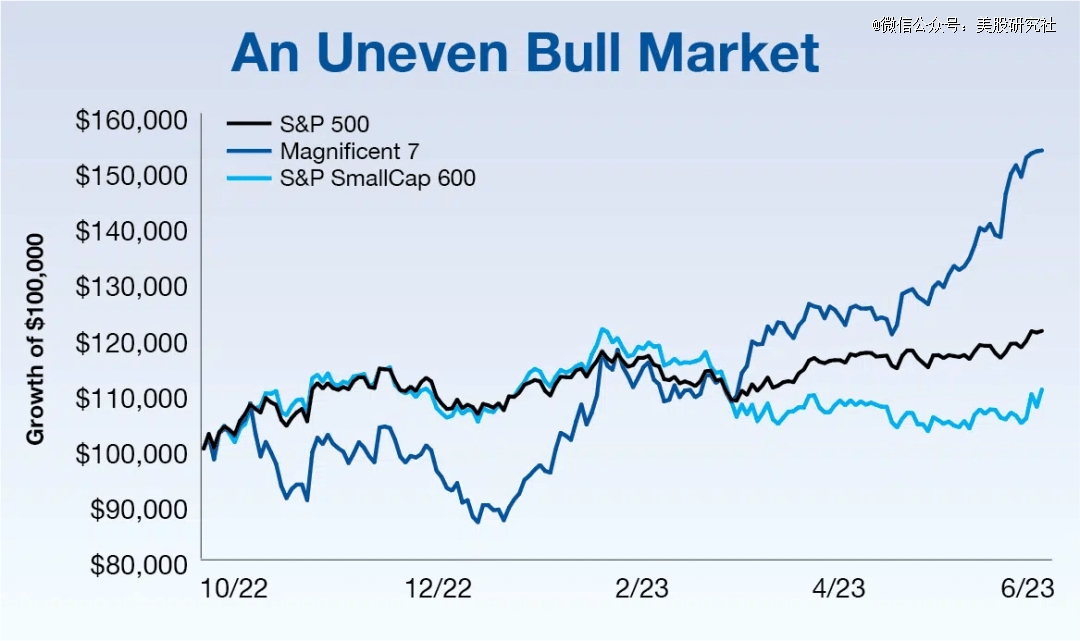

今年,我们见证了Magnificent 7的诞生,它包含谷歌、微软、英伟达、苹果、亚马逊、特斯拉和Meta,是原FAANG的延伸。谷歌(NASDAQ:GOOGL )在七强中脱颖而出,因为它提供了*价值和最有前途的前景。

从这张图表中很容易看出,大型股的表现大大优于大盘。事实上,Russell 2000中的小盘股目前与去年基本持平,而Meta同期上涨超过 100%。

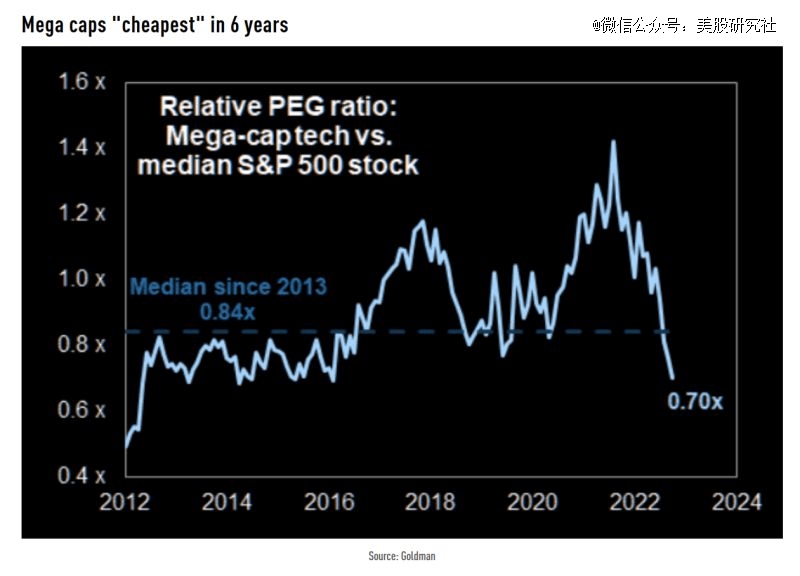

但仅仅因为股票上涨并不意味着它们被高估了。事实上,在上次抛售之后,它们可能在历史上被低估。

衡量大型科技股与标准普尔 500 指数的 PEG。这七大科技股的平均 PEG 实际上为 1.3,而大盘的平均 PEG 为 1.9。这是自 2013 年以来*的“折扣”,目前低于过去十年的中值。

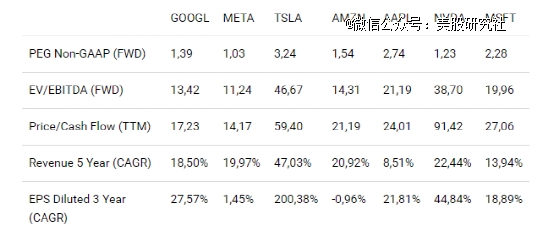

据我所知,高盛使用的PEG比率是Non-GAAP FW PEG。

上表比较了所有 7 个公司的各种指标。

根据 PEG,Meta脱颖而出,成为*吸引力的公司,紧随其后的是英伟达和谷歌。

Meta 在 EV/EBITDA 方面再次获胜,谷歌紧随其后。这两家公司在价格/现金流方面再次表现出色,我们可以看到相当明显的差异。Meta 和谷歌的现金流分别为 14 倍和 17 倍,其次是亚马逊,现金流为 21 倍。

就收入而言,特斯拉和英伟达不相上下。过去五年的快速增长也转化为非常高的每股收益增长。特斯拉的 EPS 增长了 200%,英伟达增长了 44.8%,排名第三的是谷歌。

谷歌是一只大型科技股,它提供了增长、估值的*平衡,如果信贷趋紧,并可能导致美国经济衰退,那么强劲的资产负债表是必须的。而谷歌就是*的选择。

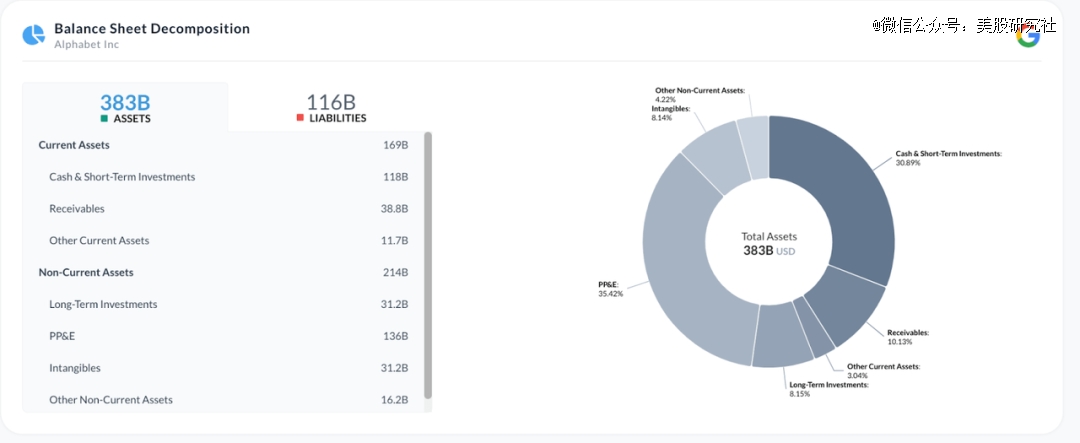

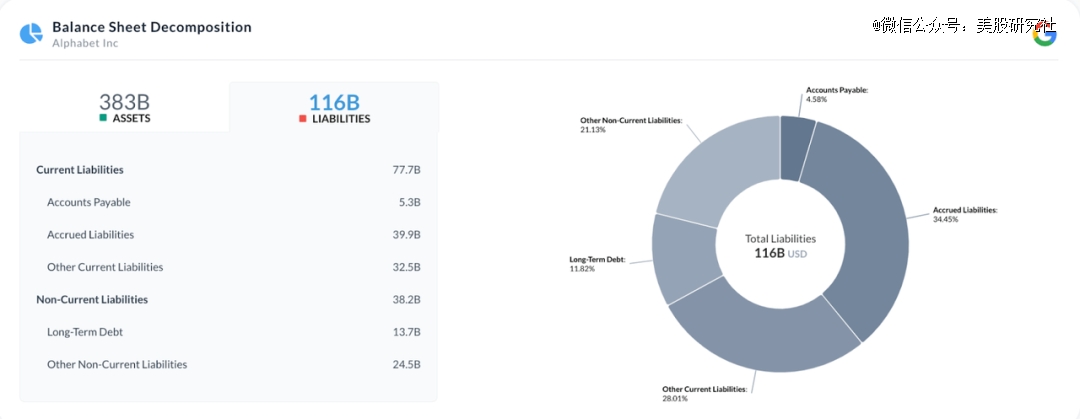

谷歌拥有 3830 亿美元的资产,而负债仅为 116 美元,资产负债表十分坚固。该公司还拥有 1180 亿美元的现金和短期投资。

这些将在未来几年派上用场。1 个月国库券目前支付 5.56%。这意味着谷歌仅通过持有国债每年就可以增加超过 65 亿美元。

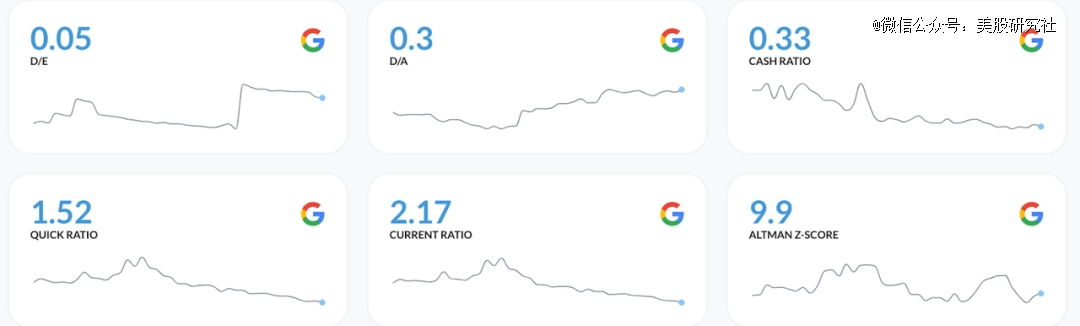

谷歌在所有偿付能力指标上都非常强大,事实上,它是这 7 家公司中最强的。

谷歌对 Capital 的债务/FCF 和 LT 债务*。它在流动比率和速动比率方面被 Meta 和英伟达击败,但这并不那么重要。

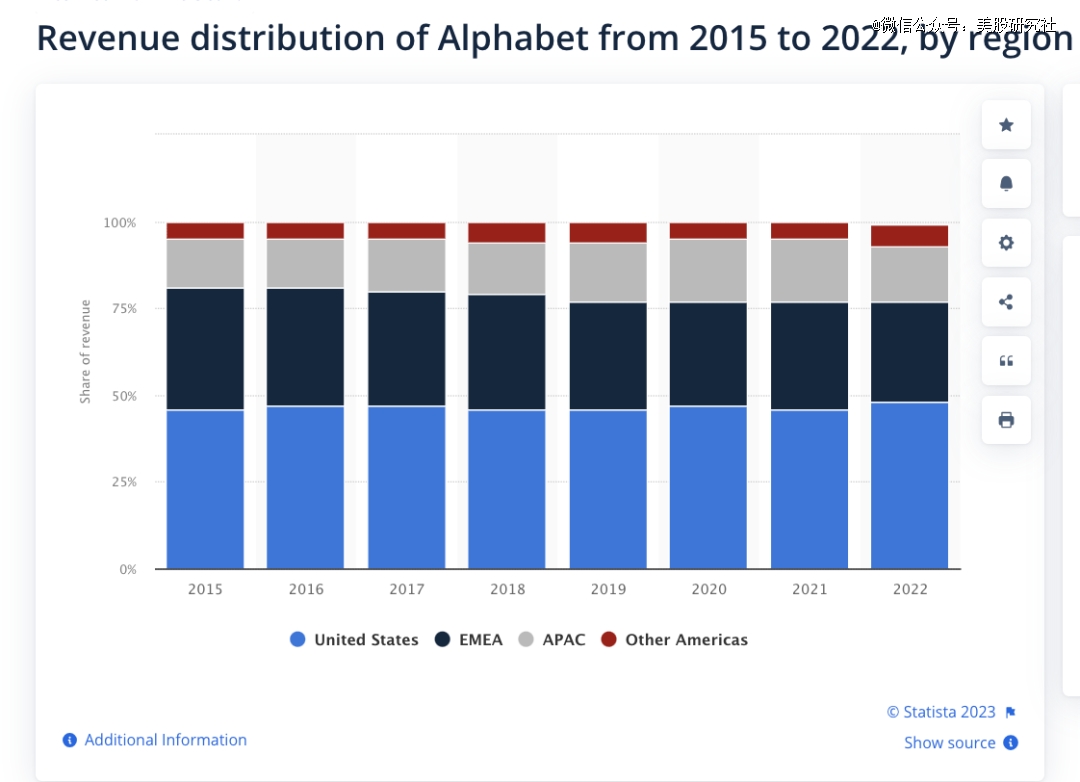

谷歌的另一大优点是其收入多元化。

尽管一半的收入仍然来自美国,但它在欧洲、中东和非洲以及亚洲都有强大的影响力。

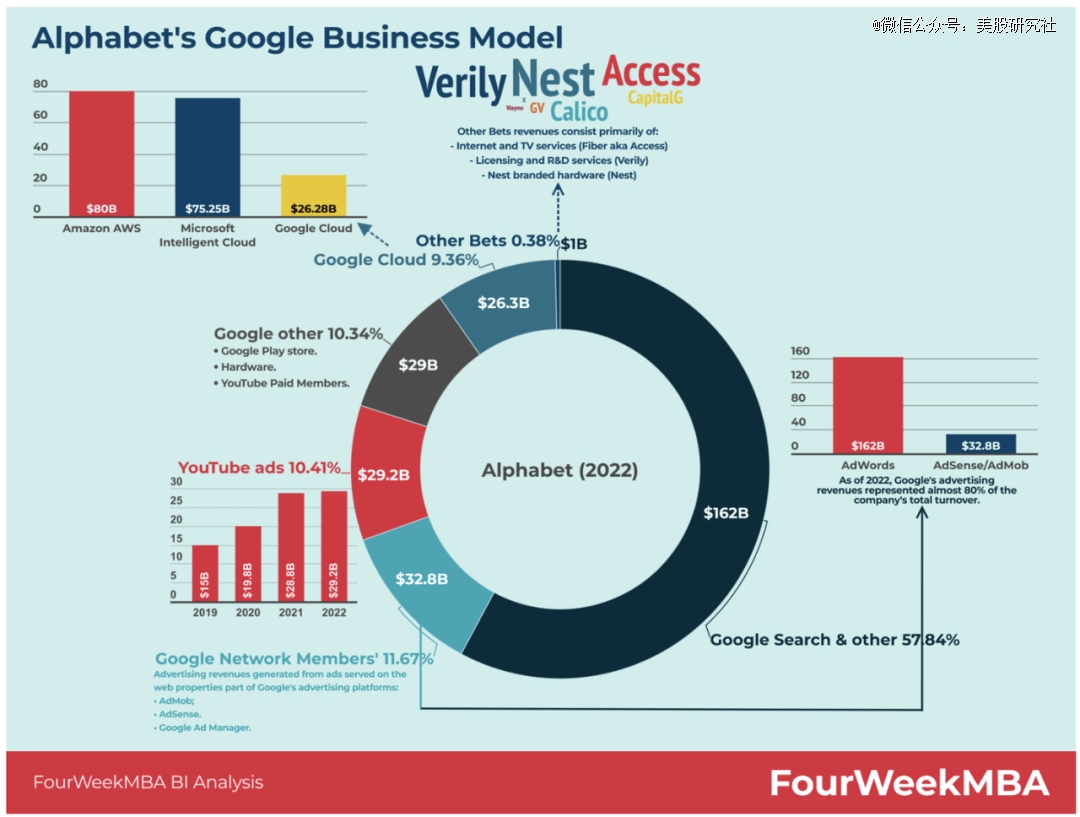

收入多元化不仅适用于地域,也适用于其细分市场:

虽然一半多一点的收入仍然来自广告,但还有很多其他收入来源,包括谷歌 Cloud、YouTube 和谷歌 Other。

谷歌*真正的风险不是来自市场,而是来自监管。谷歌的规模太大,令许多国家不悦,使其成为各种诉讼的目标。但谷歌可以对这些不屑一顾,这一事实证明了这家公司有多么强大。