以性价比著称的Wish在当年被市场称为美国版拼多多,只是当“正版”拼多多真的推出海外跨境电商平台Temu,前者的处境好像有点相形见绌,尤其是Wish经历连年亏损、用户活跃度流失后,Temu在海外的大手笔营销却开始吸引了一大波追求*性价比的新一代消费者。

毕竟Temu上线两个月后就可以直观看到,其赶超亚马逊、沃尔玛、Shopify,荣登美国App Store及Google Play的购物类应用软件榜首,此后更是长时间维持*地位,它随之而来的大力招商、接连开通新站点,无疑成为2023年跨境电商卖家的重点关注对象。

其他新兴电商平台,诸如SHEIN上线第三方平台模式以及全托管模式,TikTok正式开通美国小店,其背后都在依托中国强大的供应链优势,在海外市场掀起滔天巨浪。

而曾跻身于跨境电商平台前列的Wish,几乎是体验了与经济发展规律一样的螺旋式上升过程,从崛起、爆发、亏损到战略转型的阵痛期,这期间它不仅经历了口碑暴跌的至暗时刻,还见证了竞争对手的崛起,不过在坚持长期主义的信念下,这两年终于在平台优化、用户增长、商户扶持等方面取得了有效成果。

复盘一下Wish走过的路,在这新老跨境电商平台交互的浪潮下,它曾经陷入的困境将会是新兴电商平台的隐患吗?

1、子品牌和主品牌

10年前,Wish成功转型跨境电商,次年就成为跨境电商平台的佼佼者。2015年,也许是出于抢占细分市场、规避单一品牌风险的考虑,Wish开始在垂直领域深耕,接连孵化电子产品应用Geek、母婴应用Mama、美容类垂直应用Cute、家居配件应用Home等。

年轻的Wish成为业内黑马,无疑是吃到了跨境电商的*波红利,只是当它进军垂直领域,开启这场好似能击败竞争对手的自我革命,这一路却非坦途。

Wish的各个垂直应用在发展中并没有激起太大的水花,这种通过垂直应用、跨领域的防御策略,需要重新开发市场,加大力度从0开始占领消费者心智,一旦出错就会模糊平台在消费者心中的认知度。而且当初在其他平台大力推进品牌建设时,Wish甚至还没有把重心落地在品牌推广和营销上,直到近两年,Wish才思考给商家一个适合品牌发展的空间,并着眼于通过网络红人投放、合作伙伴推广、自提点获客等方式触达潜在用户。

Wish之外,其他电商平台通过孵化子品牌、搭建品牌矩阵的动作也并未缺席,SHEIN便是因为单一品牌继续支撑高速增长空间有限,在市场竞争加剧的情况下,它的命运齿轮开始了新的转动。

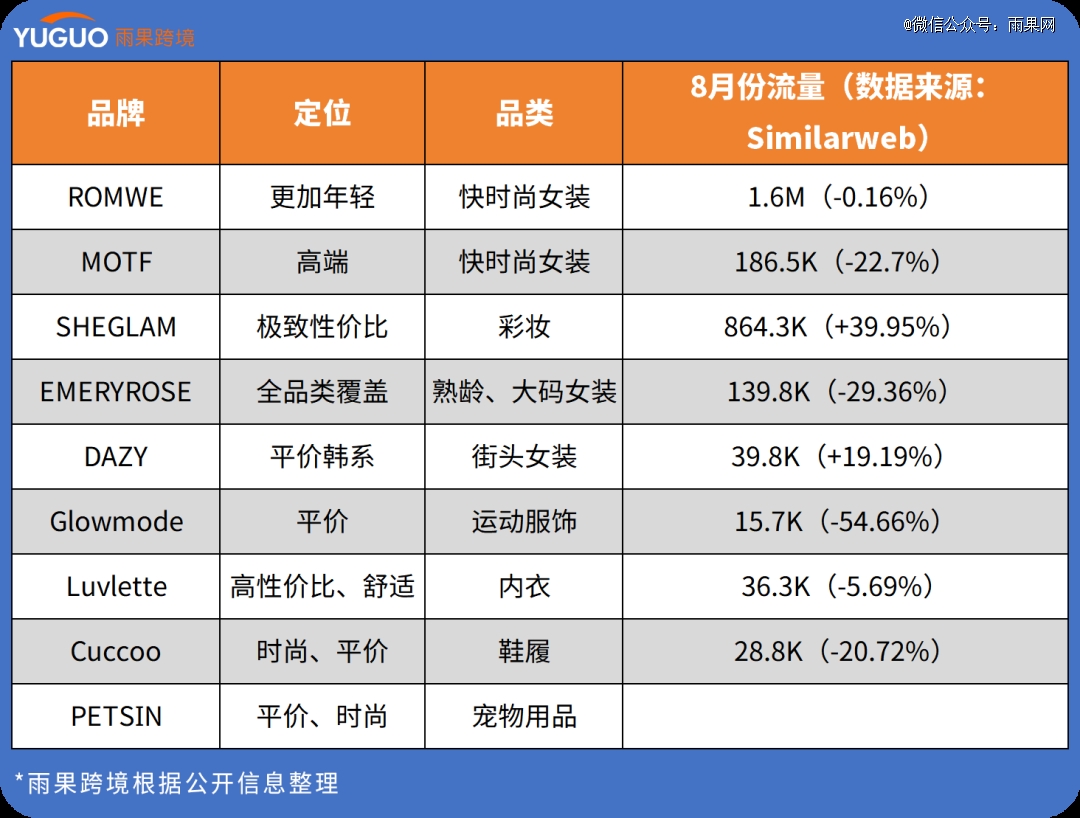

目前为止,SHEIN在细分领域布局了以下子品牌,其中,更加年轻的快时尚品牌ROMWE和面向高端市场推出的MOTF,是SHEIN在平台化运营和高端性价比两个方向上的重要尝试。

ROMWE与SHEIN主站的发展方式类似,有第三方品牌入驻、APP推广以及其他品类布局等,但是它的风格在SHEIN的品牌矩阵中最为突出。打开ROMWE的官网,能看到更多年轻化元素,包括万圣节、学院风、摇滚朋克、哥特黑暗风、cosplay、y2k千禧辣妹、街头滑板等,这也意味着ROMWE的受众群体更加精准。

其实不管是哪个子品牌,都可以帮助SHEIN在不同市场和不同品类中低成本试错。不过从SHEIN各个子品牌8月份的官方独立站流量数据来看,除了彩妆品牌SHEGLAM和韩系女装品牌DAZY的流量处于增长态势,其他几个品牌的流量都在下滑。

孵化垂直应用或子品牌是Wish和SHEIN曾经走出的一致路径,但是这种做法真的能复制主品牌的成功吗?

SHEIN的其他子品牌,比如说MOTF在保持性价比的基础上,提升了品牌档次,也是SHEIN探索中高端市场的表现;而瞄准韩系街头女装的DAZY、鞋履品牌Cuccoo、内衣品牌Luvlette等,定位各有特色但是发展得不温不火。

仔细对比可以看出,SHEIN这些子品牌在细分品类之外,和SHEIN的区别其实并不大。尽管孵化子品牌可以帮助SHEIN洞察细分市场、整合产业链、覆盖更广泛受众群体,不过当SHEIN在消费者心中形成认知度后,再打入其他细分市场,其他几个子品牌的资源投入、流量曝光等或许也会受限,孵化的最终效果或许也只是反响平平。

2、平台和商家

2014年开始腾飞的Wish,凭借高性价比的产品、“千人千面”的核心算法打破了由亚马逊、eBay和速卖通主导的跨境电商平台三足鼎立的局面。只是当越来越多中国商家涌入跨境电商平台,商品数量和品类的增加、平台之间竞争的加剧、营销策略推广的方式无一不在影响消费者的决策。

渐渐地,一些Wish商家发现平台已经脱离红利期,简单的铺货不能让他们轻松赚到钱。

事实上,彼时Wish上的中国商家群体极度依赖国内供应链,当一部分违规商家不重视产品质量问题时,产品参差不齐、运输时间过长、刷单等情况开始频发,消费者购物体验受到影响,平台名誉受损、用户活跃度也在下降。

2019年,Wish对那些违规商家做出罚款和封店的处罚,甚至被业内称为首创“罚款”规则的跨境电商平台,还引发了一波“退店潮”。在这个过程中,也有一部分商家被误判,一石激起千层浪,Wish的口碑在业内逐渐变了味,平台和商家之间的信任高塔岌岌可危。

一方面是竞争对手崛起,一方面是质量控制问题频发,Wish在转型中采取了一系列积极措施来提升商品质量并化解平台和商家之间的关系。比如说,将入驻商家的机制从完全开放到转变为邀请制,在严格筛选商家的条件下,以控制产品质量、留住消费者;在平台流量机制上,Wsih对流量分配和订单转化给到更多支持;Wish还简化了产品价格策略,并推出了固定运费项目,提高用户对平台的信心。

2023年第二季度,Wish的用户取消订单率同比下降47%,退款率同比下降30%,用户转化率同比增长13%,也可以证明这些补救措施正在慢慢发挥效果。

如今Temu的发展速度甚至比当初的Wish更快。如果说Wish曾经有质控问题,那么Temu可以说是另一个极端。

雨果跨境在和行业商家的交流中发现,Temu的某些类目商家曾经也在Wish叱咤风云过,那么换个平台过活是否给他们带来了不一样的体验?

在全托管的强把控机制下,商家作为Temu的供货商,后者制定了各方面的高标准、严要求。商家陈靖入驻Temu后,提供了很多质量、评价、推广都不错的产品,但是却入不了Temu的法眼。“平台的要求有点吹毛求疵,会找产品的小毛病,产品要与图片完全一致,标准非常严苛。”他表示。

业内还出现了Temu“十几块钱的产品按照几千块价格的标准质检”的说法。从长远来看,Temu的质检政策是在倒逼商家加强产品质量把控,以保证消费者体验,有利于平台长期健康发展。

在质检之外,Temu的高性价比标准要求商家供货价比1688更低,也推出了价格赛马机制和动销机制。比如说,多个商家同时报价一款产品,平台会选择价格*的那个,14天没有动态销售或者30天销量低于30件、销售额低于90美金的滞销产品,就会被要求降价或者退出供货。

Temu的性价比优势基本来自差异化的选品策略、平台折扣补贴以及国内的供应链成本优势。抛开竞价机制和低价背后的供应链成本不谈,去年9月招商时,Temu表示“免佣金、免运费、免广告费”,以此吸引商家,今年1月,它逐渐收紧平台补贴政策,商家不再享受100%的免费物流政策,而是与平台各自承担50%的物流费。

如此,2023年的Temu商家既要让利,又要保质,还要低价,同时失去一定的平台补贴,无疑加大了竞争难度。

上述现象也只是冰山一角,此时,Temu正在狂飙,仍有大量商家正在迎头赶上想要吃到这波红利。但是跨境电商平台的长期健康发展,离不开平台、商家和消费者三方之间的平衡和协调,如何长期获取商家信任、保持良好沟通或许也是Temu将要面临的问题。

3、市场和物流

探索新市场、开通新站点是跨境电商平台与本土平台争夺市场、挖掘各品类增长机会的有效尝试,尤其是在欧美市场逐步饱和的状态下,他们开始向新兴市场进发。

2023年以来,Temu大刀阔斧开通了包括亚洲、欧洲、北美、拉美以及大洋洲等众多国家和地区在内的几十个站点,它在日韩、东南亚、中东以及其他新兴市场的动作尤其引人注意。SHEIN反倒显得不疾不徐,在第三方平台模式下仅仅开通了美国、巴西、墨西哥以及欧洲几个国家的站点。

Temu现如今的布局与曾经的Wish何其相似,后者曾在全球100多个市场扎根,然而现实是,如果没有足够的运营实力、完善的基建以及成熟的品牌认知力,市场过多反而会成为平台的负担。

2022年,Wish选择砍掉79个市场,仅仅聚焦在美国、德国、英国、法国、意大利、巴西、日本、韩国等61个核心及新兴市场的发展,这也意味着Wish可以重点布局剩下的重心市场,在“破”和“立”中找到新的增长曲线。

而扩张这件事对于Temu来说,快不一定强,在进入新市场后如何实现长效经营才是它要直面的问题,这其中不乏要完善自身物流、取得消费者信任、强化并建立品牌形象等各个环节,尤其是物流运输、仓储环节,早有争议。

Temu在去年上线美国站时,仅在国内设置了用于集货的跨境仓,干线运输、目的地妥投都严重依赖第三方,平台更像一个大号的货代委托方。在大量订单袭来时,问题出现了,平台收到了快递未送达、额外收费、错误订单以及客服无应答等投诉。今年3月,Temu仓库库容开始承压,直到爆仓。

为解决物流和履约难题,Temu启动了海外仓建设,计划在美国东部和西部各建一个仓库。此外,Temu在新站点选择与第三方物流服务商合作,在以色列地区,Temu的合作物流方是HFD、Exelot等,以提高自身的物流服务能力。

这几年在物流方面的提质增效也成为Wish重点关注方向。在Wish邮基础上,Wish推出了A+服务项目,免费为顾客升级为15天内送达服务,改善顾客体验,以提升用户的转换率。据了解,目前Wish的A+服务项目扩展至44个目的国,覆盖超过30%的订单,2023年第二季度,Wish在六个主要市场实现了平均物流送达时间缩短6天,准时送达率超过90%。

近期,Wish正在发力澳大利亚物流。据外媒报道,Wish与澳大利亚快递公司Couriers Please达成合作,Couriers Please将为Wish澳大利亚站的商家处理进口清关并提供最后一英里配送服务,这将使Wish在澳大利亚的商品配送时间从三周缩短至两周左右,不断优化配送服务、提升当地消费者的购物体验。

而SHEIN在开放第三方平台模式后,仓储物流能力也变得至关重要,尤其是在美国,亚马逊、沃尔玛等平台在有多年仓配能力的情况下,SHEIN更需要投入大量人力物力做好物流基建准备。

为弥补与其他电商巨头之间的供应链距离,SHEIN开始在土耳其制造商品,并在美国、波兰开设仓库中心。不仅如此,SHEIN宣布在巴西投资,与当地2000家服装制造商建立连接、形成供应网络的消息,也让大家看到了它的供应链本土化决心。