供求关系决定价格,可能是商业领域里万世不移的一句话,没有任何一样东西能逃脱得了。

这次,可能要轮到钻石了。

前不久,央视财经在比利时安特卫普采访了一位来自印度的钻石批发商,安特卫普有 “欧洲钻石之都 ” 的称号,这里有条享誉全球的钻石街。

这位批发商凯文表示:过去一年,有证书的钻石价格下跌了 35% 到 40% 。其中,50 分到 3 克拉的钻石受冲击最严重,同期销量也下降了 30% 到35% 。

而另一位高端钻石品牌店主则向央视财经表示:最近一半以上的顾客都会选择人造钻石。

至于理由,那就是人造钻石太便宜了,今年人造钻石甚至比天然钻石便宜了 80-90%,比利时钻石交易所联合会理事弗莱施特格甚至对此评价:

“ 或许将来,你在超市买肥皂也会送你一颗钻石。”

时至今日,人们可能还会继续相信爱情,但应该不会再相信钻石的价格了。

那么,为什么钻石市场开始冷却了?

众所周知,钻石卖得贵,责任完全在戴比尔斯

“ 戴比尔斯 ” 这个名字源自迪德里克·阿诺德斯·德·比尔 ( Diederik Arnoldus de Beer ) 和约翰内斯·尼古拉斯·德·比尔( Johannes Nicolaas de Beer ) 两兄弟。

19 世纪 70 年代前后,他们拥有的南非农场上发掘出了钻石。

而后,英国人塞西尔·罗兹出钱买下了这个钻石矿,在罗斯柴尔德家族的财力支持下,获取了更多钻石矿。

但是,更多的矿总是源源不断的冒出来,有的可以砸钱解决,有的不能解决。

比如,1898 年,南非首都比勒陀利亚附近的农场又发现了钻石,随后发现了库里南矿——该钻石矿的命名是因为在 1905 年,发掘了一颗重达 3106.75 克拉的钻石原石,库里南钻石。

库里南矿的所有者拒绝把矿卖给戴比尔斯,转而出售给钻石经销商奥本海默家族,从而削弱了戴比尔斯的垄断性。库里南矿一个矿的产量很快就超过戴比尔斯所有钻石矿的总产量。

几年后,或许是因为合则两利、分则两伤,欧内斯特·奥本海默也开始认可垄断的逻辑:“ 常识告诉我们,增加钻石价值的*方法是使其变得稀缺,即减少产量 ”。

于是欧内斯特·奥本海默加入戴比尔斯,成为董事长。1902 年,戴比尔斯一度掌控了全球 90% 以上的钻石矿。

欧内斯特去世后,他的儿子哈里·奥本海默上位,“ 家族传承吾辈责 ”,通过购买加拿大、澳大利亚、马来西亚、葡萄牙、赞比亚和坦桑尼亚等地的钻石矿,勉力维持戴比尔斯的垄断地位。

再后来,戴比尔斯一路与新产能斗智斗勇,见招拆招。

1950 年代,苏联在西伯利亚发现了巨大规模的钻石矿,戴比尔斯说,“ 你的钻石有多少我收多少,不要直接投放到国际市场上 ”。

90 年代,非洲许多国家发生战乱,反政府组织霸占了钻石矿后对外销售,所得用于购买军火。

而这些钻石则被舆论界称为 “ 血钻 ”,是不道德的,消费者应该抵制血钻。

到 2002 年,联合国通过《 金伯利进程 》,要求对钻石溯源,来源不明的钻石不得进入市场,“ 血钻 ” 在世界钻石贸易中的比重降至 0.2% 。

但随着俄罗斯、澳大利亚和加拿大等各国发现的钻石矿越来越多,戴比尔斯的管控力大大削弱。

2011 年 ,奥本海默家族做出违背祖宗的决定,以 51 亿美元( 32 亿英镑 )的价格把戴比尔斯 40% 的股份卖给英美资源集团,退出钻石江湖。

到 2016 年,戴比尔斯的市场份额减少到 35% 左右。

据 Royal Coster Diamonds 统计,近年来世界十大钻石矿分别为:

①俄罗斯的 Aikhal,资源量 1.75 亿克拉;

②博茨瓦纳的 Jwaneng,资源量约 1.66 亿克拉( 戴比尔斯拥有部分所有权 );

③俄罗斯的 Udachny,储量约 1.64 亿克拉;

④俄罗斯的 Nyurba,储量约 1.33 亿克拉;

⑤博茨瓦纳的 Orapa,储量约 1.31 亿克拉( 戴比尔斯拥有部分所有权 );

⑥安哥拉的 Catoca,储量约 1.3 亿克拉;

⑦加拿大的 Ekati,钻石储量 1.05 亿克拉;

⑧南非的 Venetia,储量约 9200 万克拉( 戴比尔斯拥有所有权 );

⑨俄罗斯的 Lomonosov,储量约 7400 万克拉;

⑩俄罗斯的 Mir,储量约 5800 万克拉。

前 10 大钻石矿中,戴比尔斯只有三个矿的所有权,掌控力非常有限。

好巧不巧,还赶上了培育( 人造 )钻石技术的逐渐成熟,要重量有重量,要纯度有纯度,成本还很低。

据贝恩咨询数据,CVD 技术培育 1 克拉裸钻的成本从 2008 年的 4000 美元大幅下降到 2018 年的 300-500 美元。A 股培育钻石上市公司力量钻石的招股说明书显示, 随着 HPHT 技术成熟,良品率提高,2018 年- 2020 年,培育钻石毛坯单位成本分别为 124.50 元/克拉,88.55 元/克拉,90.43 元/克拉 —— 作为对比,1 克拉钻石的市场价约 1400 美元( 当然,市价成品钻石还有切割抛光、营销等费用 )。

一开始,戴比尔斯试图反抗培育钻石,打出广告:“ 真实是稀有的、真实是钻石 ” ( Real is Rare,Real is Diamond )。

但两颗 buling buling 的钻石摆在面前,谁能分辨出哪颗是真实的,哪颗是培育的?

答案是很难,因为当作为饰品存在时,培育钻石与天然钻石基本没什么区别,甚至前者比后者更纯净。。。

于是,在实打实的价格面前,戴比尔斯的反抗是徒劳的,人造钻石快把它骨灰都扬了。

与此同时,把钻石当作工业品生产之后,产能是没有上限的。

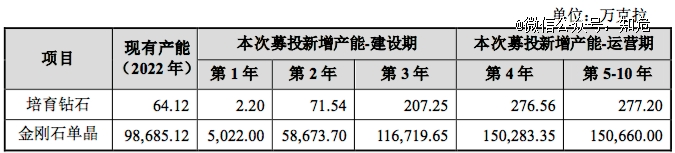

力量钻石上市后,培育钻石产能从 2019 年的 12.88 万克拉上升至 2021 年的 33.33 万克拉,2022 年力量钻石又继续募资 40 亿扩产,项目建设完成后产能将提升至 341.32 万克拉,是 2019 年的 26 倍。

注:培育钻石指能用于首饰的宝石级钻石,金刚石单晶则常用于工业场景

除了力量钻石,其他玩家也在爆产能。

力量钻石生产设备提供商国机精工宣布开展 CVD 培育钻石业务;惠丰钻石宣布成功生产出培育钻石产品;

2022 年年初,沃尔德公告称,拟投资 3.3 亿元建设 “ 年产 20 万克拉 CVD 技术培育钻石及金刚石功能材料 ” 项目;

2022 年 4 月,黄河旋风拟通过募集资金方式,三年内将产能提升至 58.66 万克拉。

而目前,力量钻石 2023 年中报显示的毛利率与净利率依然高达 51.1% 和 47.8% 。

所以,如果未来哪天培育钻石厂商以亏本价竞争也不奇怪,到那时,钻石的价格还能往下降一截。

总之,钻石的价格下降,只是商品价值回归的过程。

另一个例子是,古今中外,皇室都用珍珠作为冠冕、首饰,视其为尊贵与地位的象征。而随着人工养殖技术的发展,珍珠已经可以 “ 论斤卖 ”,飞入寻常百姓家。

钻石并非*个,也不会是最后一个。