9月25日,经历过简单的波折后,湖北武汉的创新药企业友芝友生物,登陆了港交所。这是今年以内登陆港交所的第6家内地未盈利生物科技公司。友芝友生物开盘市值32亿港元,截至目前,这是港股之上,今年以来诞生的最小一支带B上市的生物科技股。发稿前,友芝友生物股价16.36港元,市值31.57亿港元。

友芝友生物实时行情 数据来源:雪球

成立于2010年的友芝友生物,位于武汉市东湖高新区,基于双特异性抗体平台,开发用来对抗重大疾病的生物创新药。与大多数同行选择围绕特定肿瘤开发的创新药不同,友芝友生物主要针对癌症的严重并发症,即恶性腹水、恶性胸水,这是临床实践中的重大空白领域。

友芝友生物的核心产品M701,是一款重组双抗药物,靶向EpCAM表达癌细胞及T细胞表面抗原CD3,主要用于恶性腹水和恶性胸水的缓解治疗。2022年1月,M701完成了治疗恶性腹水的I期临床试验,正在进行II期临床试验,计划在2025年第4季度上市。在同类创新药中,M701进展十分靠前。此外,友芝友生物还布局了6款在研产品,都已经进入临床阶段,覆盖癌症相关并发症、癌症及老年性眼科疾病。商业化层面,友芝友生物值得期待的点还是比较可观的。

上市前,友芝友生物完成了多轮融资,累计募集资金数亿元,吸引了武汉高科、湖北科技投资集团、光谷金控、华大共赢、磐霖资本等国资、产业、专业创投背景的投资机构入局。根据上市前的股权结构,石药集团旗下的恩必普药业,是友芝友生物*的股东。

那么,此番逆势登陆港股,等待友芝友生物的会是什么?

1、带B登陆港股,今年已经不破发了!

时至今日,当人们谈及Biotech企业带B登陆港股,兴奋中会多几分审慎。2021年下半年以来的破发潮,让港交所的Biotech新股表现不确定性陡增。不过,进入2023年以来,未盈利的Biotech企业在港股市场上的发行颓势,已经有所改善。

五一小长假后的*个交易日,绿竹生物登陆港交所,是2023年在港股上市的*家未盈利Biotech企业。IPO当天,绿竹生物的股价收盘于下跌超过30%的水平。此后的6月、7月和9月,科笛、来凯医药、科伦博泰生物、宜明昂科纷纷带B上市,股价都在上市当天稳中收涨。其中,来凯医药IPO首日的股价涨幅超过20%。至此,今年已经上市港股的未盈利Biotech企业中,IPO当天股价表现4涨1跌,整体上扭转了这类企业上市即破发的局面。

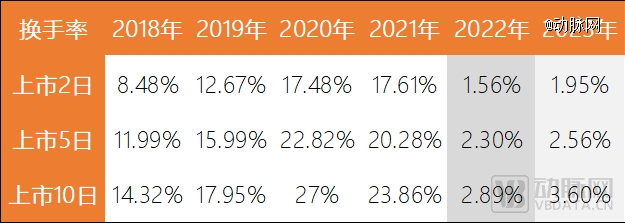

现阶段,对于登陆港交所的未盈利Biotech企业而言,真正的压力,在于流动性。如果用换手率来做简单评估,在2022年,登陆港股的未盈利Biotech企业股票流动性急转直下,跌落到历史*点。进入2023年以来,前述股票的流动性略有提升,但整体仍处于历史低位。

港股未盈利Biotech股票的平均换手率 数据来源:动脉网根据Choice行情数据测算

对于Biotech企业而言上,上市的目的,本质都是为了拓展融资渠道。在投资者看来,,如果一家企业的股票流动性很低,则意味着变现难度比较大。金融上,变现难度越大,作为风险补偿,投资者需要的投资溢价越高。在市场整体相对低迷期间,投资者持有低流动性资产的意愿很低。换言之,如果股票流动性很低,Biotech企业很难通过将股权转让给不特定的公众而完成募资。这样的上市,对于Biotech企业的经营,几乎没有实质性的帮助。

进一步分析未盈利Bioech企业的流动性表现,可以看出,即便是在2022年至2023年期间,也出现过高流动性的带B新股。比如,2023年7月登陆港股的科伦博泰生物,在上市2日、5日和10日的换手率,分别为5.3%、6.8%和10.6%,接近2021年带B Biotech新股的中位水平。因此,至少在流动性的层面,未盈利Biotech企业在港股的表现,分化十分明显。

自2018年市场对未盈利的Biotech企业开闸以来,港股之上的投资者,已经慢慢适应了这些无法用传统指标衡量的新标的。随着新的交易体系被建立起来,很难再用一类企业的共性,来研判特定企业的市场表现。

对于友芝友生物而言,港股之旅到底能不能如愿,还得从在研产品本手入手分析。

2、硬核Biotech也缺钱

作为一家以开发创新药为主业的公司,友芝友生物的技术平台和管线布局,可谓相当硬核。

友芝友生物是国内双抗药物自主研发的先行者。早在2012年,友芝友生物就启动了早期管线M802的研发,这是国内*获得IND批准的自主研发双抗药物。而眼下作为核心产品推进的M701,在2013年启动研发,是国内第二个获得IND批准的原创双抗新药。此后,友芝友生物大力推进M701的研发。在全球恶性腹水、恶性胸水*药的研发中,M701的进展始终处于前列。

在M701、M802之外,友芝友生物还陆续布局了Y101D、Y332、Y400等新药管线。其中,Y400已经授权给康哲维盛。

友芝友生物的研发管线 图片来源:招股书

友芝友生物的在研管线,全部基于内部的技术平台开发。成立至今,友芝友生物开发了4个技术平台,包括自研的YBODY®平台、Check-BODY平台及Nano-YBODYTM平台,及与武汉病毒研究所合作开发的UVAX®平台。

其中,YBODY®平台专注于单链可变片段-抗原结合片段-可结晶片段结构(scFv-Fab-Fc结构)的非对称人免疫球蛋白G (IgG)类双抗药物的开发。友芝友生物旗下的3歌T细胞结合双抗药物管线M701、M802和Y150,均由YBODY®平台开发。Check-BODY平台专门用作开发对称性四价双抗药物,产出Y101D。Nano-YBODYTM平台专门用作开发基于单域抗体的对称型四价双抗药物,实现更高的结合亲和力、更稳定、更低的免疫原性及更高的产品收得率。在Nano-YBODYTM平台技术之上,友芝友生物发现和开发了Y400和Y332。此外,与武汉病毒所合作的UVAX®平台,在新冠疫情期间,开发了Y2019,用来对抗新冠病毒。

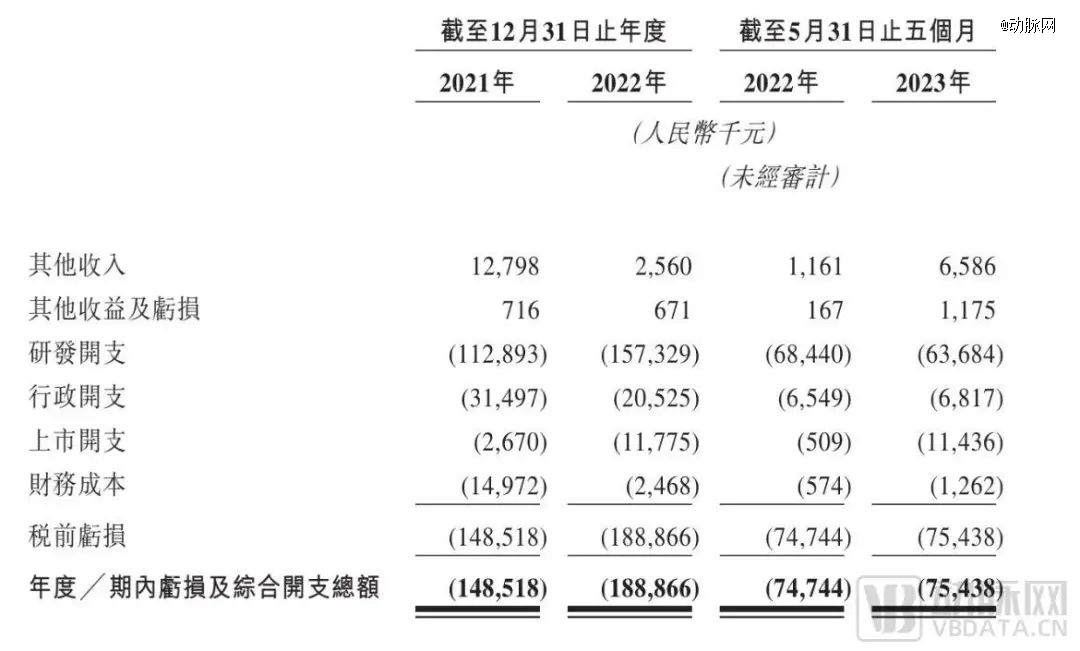

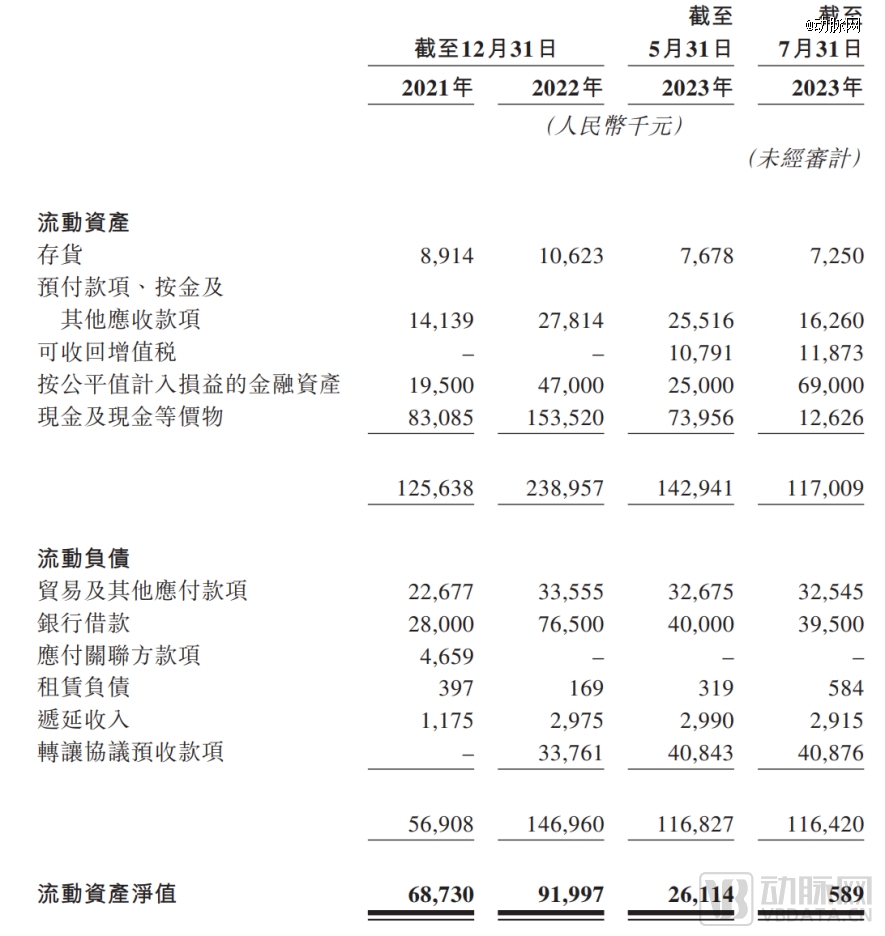

当然,硬核实力背后,是长期的资金和人员投入。成立13年以来,友芝友生物是没有主营业务收入的,除了几次对外融资,主要的资金来源是政府补助,销售蛋白抗原也带来了少量收入,但并不稳定。形成对比的是,核心管线进入开发中后期,研发费用支出逐年走高。

友芝友生物的收支结构 图片来源:招股书

根据招股说明书,在2021年、2022年及截至2023年5月31日的5个月间,友芝友生物投入在双抗新药管线中的研发费用,5820万元、7850万元和4940万元,本就不富裕的现金流,日渐吃紧。2022年10月,友芝友生物完成C轮融资,录得现金1.535亿元,资金压力稍有缓解。不过,短短半年后,整个公司的现金存量即腰斩。除了日常的经营相关支出外,在研管线的持续研发,对现金流提出了很高的要求。

友芝友生物的资产负债表 图片来源:招股书

过去10年间,友芝友生物将最多的研发资金投入到M701。

数据显示,2013年至2020年间,M701产生的研发开支总额一直高于当时正在开发的任何其他候选药物产生的研发支出。然而,M701真正成为吞金兽,是在2021年以后。根据招股说明书,由于在2021年12月启动治疗恶性腹水的II期临床试验,加上拓展其他适应症,2021年至2022年间,M701的研发支出由990万元,增加至2350万元。到2023年,M701吞金的速度更快,仅前5个月,就用掉2550万元,占同期研发支出总额约40.1%。至于M701是否值得这样重的投入,后文将具体分析。

实际上,M701并非特例,任何创新药管线的推进,都伴随着大量的资金投入。比如,2021年2月,友芝友生物启动Y101D的研发。后者是一款靶向PD-L1和TGF-β的双抗注射液,用于胰腺癌、胆管癌、小细胞肺癌等治疗难度极大的实体瘤。2021年,友芝友生物投入2710万元,完成了Y101D的临床前开发,准备申请IND。到2022年,友芝友生物又花费1360万元,推进Y101D的临床研究。在2023年前5个月,友芝友生物在Y101D之上投入1870万元,用于Y101D联合疗法临床试验的两项Ib/II期临床试验。无重金,不新药。

对于友芝友生物而言,有硬核的技术实力支撑,即便没有营收,也有信心走下去。但钱的问题,无疑是眼下颇为棘手的问题,这或许也是友芝友生物一直没有放弃争取港股上市的一个重要原因。

3、临床急需的重磅药品

再来看友芝友生物为之押重注的药物是否值得。

M701针对恶性腹水、恶性胸水。这是肿瘤患者最常见、医生最棘手的并发症之一。临床上,腹膜原发性或转移性恶性肿瘤生长,都可能引起恶性腹水。其中,卵巢癌、乳腺癌、胃癌、肺癌和胰腺癌等多种肿瘤患者往往出现这种并发症。恶性胸水波及的范围更广,数据显示,约45%的肺癌患者、2%~11%的乳腺癌患者、41.6%的淋巴母细胞淋巴瘤患者、33%的卵巢癌患者会出现恶性胸水。

通常,由于恶性腹水、恶性胸水与预后不良的多个器官的恶性肿瘤有关,治疗难度极大。现阶段,一旦患者出现恶性腹水、恶性胸水,能用的治疗方案十分有限,尤其是对于晚期肿瘤患者,除了缓解症状,几乎别无他法。

实践中,常规的穿刺术、利尿剂,或者腹膜、胸膜内输注化疗药物、抗血管生成药物,或者配合穿刺术的免疫抑制剂,被用来治疗恶性腹水、恶性胸水。但这些措施治标不治本,还可能诱发新的问题,耽误进一步救治。比如,腹膜内、胸膜内输注抗血管生成药物,可以下调肿瘤细胞表面与血管生成及血管通透性,改变相关的信号通路(如VEGF),从而抑制肿瘤生长分化,抵抗肿瘤,并减少积液。但这种方式疗效有限,复发率高,并没有得到临床指南推荐。

如果仅从患病人数看,恶性腹水、恶性胸水并不能算很大的适应症,但这类疾病治疗昂贵。仍以腹膜内、胸膜内输注抗血管生成药物为例,患者每年的治疗费用高达数万元。因此,即便治疗手段匮乏,恶性腹水、恶性胸水疗法的市场规模仍达到数百亿元。根据友芝友生物招股说明书,2018年至2022年间,国内恶性腹水治疗市场规模从99亿元增长至108亿元,恶性胸水疗法的市场规模,则总109亿元增长至117亿元。伴随更有效的创新疗法出现,恶性腹水、恶性胸水疗法的市场规模还将持续扩大。

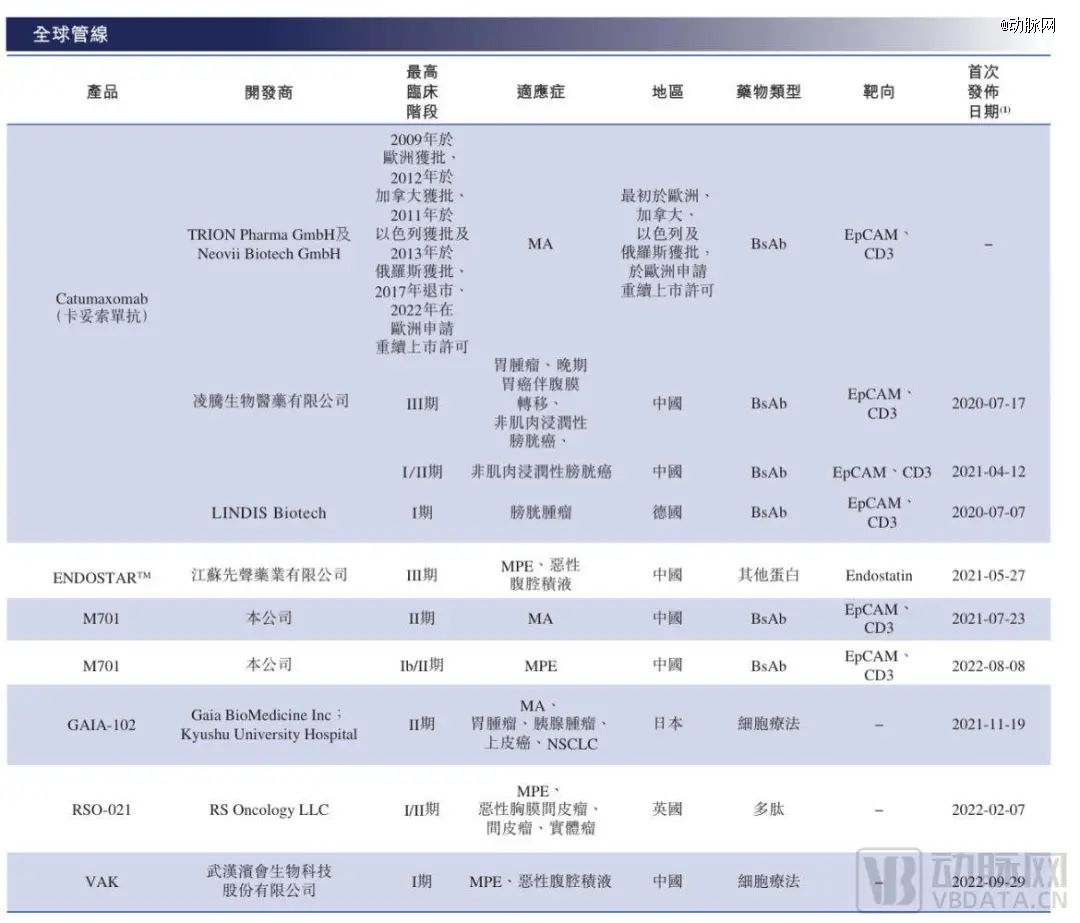

实际上,在全球范围内,开发治疗恶性腹水、恶性胸水的*药,去填补这个巨大的临床空白,一直是新药研发重要的方向。2009年,卡妥索单抗率先获批上市,成为全球*用于治疗恶性腹水的双抗药物。不过,由于商业化表现不理想,卡妥索单抗无奈退市。2022年8月,卡妥索单抗的开发商又向EMA申请续期上市许可,目前正在审查中。

全球在研的恶性腹水、恶性胸水创新药 图片来源:招股书

现阶段,除了卡妥索单抗外,全球还有6条专门为治疗恶性腹水或恶性胸水而开发的创新药物管线进入临床研究。除了友芝友生物采用的双抗药物外,这些在研管线中,有细胞疗法、多肽药物等创新的药物形态。不过,相比已经有过药物上市的双抗药物,多肽药物还处于临床开发早期,细胞疗法虽然表现出了显著疗效,但费用昂贵,也有待进一步优化。

在全部相关在研产品中,友芝友生物的M701开发进展相对靠前,除了同样开发卡妥索单抗的凌腾生物,和靶向Endostatin的先声药业外,友芝友生物将M701的恶性腹水适应症研发推进到II临床,处于创新药开发的*梯队,是有望成就治疗恶性腹水、恶性胸水的重磅药物的。从这个意义上讲,友芝友生物在M701之上的高额前期投入,是值得的。

当然,M701不是友芝友生物的全部。对于友芝友生物而言,中短期看M701,长期看储备管线,无论是快速跟进的Y101D,还是持续加码的Y150,都颇值得期待。

从针对肿瘤并发症的M701,到针对胰腺癌、胆管癌的Y101D,友芝友生物一直在尝试啃下肿瘤临床治疗中的硬骨头。我们也希望看到这样硬核的Biotech企业,不断战胜自己,一点一点走向成功。