医药板块回暖之下,创业板迎来一家仿制药CRO公司。

一体化CRO供应商安徽万邦医药科技股份有限公司(以下简称“万邦医药”)今日IPO,成为“安徽CRO*股”,市值43亿。通过此次资金募集,万邦医药将逐步拓展I-IV期临床研究和创新药的药学研究。

生物制药领域今年以来IPO数量较2022年相比再度下降,仅有11家公司在A股上市、6家公司在港股上市,下半年以来还有多家公司主动终止IPO。万邦医药上市也历经两年之久,早在2021年9月,公司就披露了创业板招股书,在2022年3月和7月两次中止审核,经过二轮问询回复后,公司于2022年10月上会审核并通过。

创业板上市标准注重公司净利润或营业收入,尽管万邦医药业绩达标,但仍被监管机构重点关注,根据深交所发布的文件,万邦医药被问询的主要问题,一方面直指公司的核心技术和竞争力问题,另一方面则围绕其收入结算与业绩可持续性问题。这反映了上市准入的愈发严格与规范化,也折射出随着国内生物医药产业的进化过程中,仿制药CRO来到抉择时刻。

1、抓仿制药企需求,包揽国内近十分之一BE试验

成立于2006年的万邦医药是国内较早提供药物研发服务的CRO企业之一,创始人陶春蕾出身合肥第六制药厂,在任安徽中医药大学老师期间兼职创办了万邦医药,直至2021年从体制内完全辞职。

从公司历史来看,创始人陶春蕾具有魄力和韧性。据其本人讲述,2015年“722 临床试验核查”政策发布后,万邦医药曾经历巨大的危机,从2017年开始,公司二次创业抓住了行业新机遇,企业也有了快速的增长。

“722核查”中,大量临床数据质量受到质疑核查,不少CRO被通报,行业迅速洗牌,部分同质化、低水平CRO被淘汰。紧接着仿制药一致性评价的开启,又促成了很多CRO的成长和成功。

万邦医药是在这个转折点活下来、并活得更好的CRO之一,凭借技术和客户积淀,以及公司管理改革,万邦医药的业务规模实现了跨越。

万邦医药招股书显示,公司在“722 临床试验核查”政策发布以来,累计承接临床研究服务项目超过 500 项,丰富的临床机构资源与临床试验经验,让其在生物等效性(BE)研究业务上始终占有市场一席之地:根据 CDE 官网及公司数据,2020 年至 2022 年万邦医药在各年度的BE研究备案数市占率分别达到 6.53%、7.50%和 9.77%。

BE研究即仿制药与原研药在同一条件下给受验者相同剂量来观测药物效果,是仿制药一致性研究中的关键部分。国内药企产品目前仍以仿制药为主,2020年一致性评价政策扩展到注射剂仿制药,继续扩大了一致性评价存量市场的规模。由于国内只有少数大型药企能够自行承担仿制药一致性评价,大多数药企没有充足的时间和资源自行开展,因此对CRO企业有非常大的依赖性。

万邦医药在中部发展多年,在该地域拥有稳定的临床研究服务供应商,包括安徽济民肿瘤医院、郴州市*人民医院、安徽医科大学第二附属医院、合肥京东方医院有限公司、武汉市金银潭医院、长沙市第三医院等,熟悉对合作临床机构的甄选、床位供给量及试验的排期操作,并能够获得一定的议价权。

仿制药企需要在药品上市前的每个环节尽可能提高效率以争夺市场,有经验的BE试验服务商能为仿制药企节省大量时间,万邦医药在片剂、胶囊、肠溶制剂、口崩片、干混悬剂、咀嚼片、软胶囊、控释片、脂肪乳、凝胶贴膏、滴剂、注射液等多种剂型上均有项目经历,所经手BE试验超过500项。对客户而言,若一个品种开展顺利,其他该领域的药品也会优先考虑万邦医药,以节省成本,这也解释了为什么万邦医药能够囊括国内近十分之一的BE试验。

▲万邦医药主营业务收入,来源:公司招股书

BE试验为万邦医药带来了可观收入,公司在2020年至2022年,BE试验服务分别实现了0.99亿元、1.49亿元和1.88亿元的收入,占公司整体主营业务收入的74.8%、74.7%和76.4%。BE试验为公司的另一项主营业务药学研究提供了大量临床数据指导,药学研究的技术积累又能够为BE研究提供支持。

稳定好用,是仿制药CRO优秀素质之一。万邦医药客户覆盖国内知名药企,包括华润集团旗下如华润赛科、华润双鹤药业等多家公司,以及科伦药业、上海现代制药、济川药业等。且公司的大客户较为集中,2022年公司前五大客户收入占比达到27.6%,包括上海理想制药、科伦药业、石四药、安徽贝克、南京科默等。同时,新增客户呈较快上升趋势,2019年至2022年,公司新增客户数量分别为16个、30个、27个、56个,呈现较快的上升趋势。

抓住仿制药企核心需求的万邦医药业绩稳中有增,据公司数据,预计2023年1月至9月,净利润可达8287.5万元至8712.5万元,上年同期业绩净利润为6892.61万元,增长幅度为20.24%至26.4%。

2、高毛利背后:仿制药CRO的岔路口

作为一家仿制药CRO,天花板较低是绕不过去的问题。

从2022年国内主要CRO企业与万邦医药的经营数据对比可以看到,万邦医药业务范围较小、业务规模偏小,和早已进入创新药服务领域的龙头企业泰格医药相比,万邦医药的2022年营业收入2.6亿元,而泰格医药收入超过70亿元。

▲万邦医药与可比公司业务与收入对比,

来源:公司招股书整理

其稳定的利润和较高毛利水平背后则隐藏着公司的发展瓶颈:

万邦医药在临床研究上的高毛利率,来自于业务集中在主要基于健康受试者开展的BE试验,尚未涉足和创新药服务相关度更高、难度更大的临床Ⅱ-Ⅳ期业务。

在药学研究上的高毛利率,很大程度上是因为万邦医药在研发投入上不多、技术相对单一。

这也代表了很多仿制药CRO所要面临的两大岔路口:保持现有规模还是争夺市场把业务做大?继续靠仿制药“养家”还是进军创新药?

肉眼可见的是,仿制药CRO的旧服务模式越来越内卷,不仅在价格内卷,还在卷付款条件、回款时间。如果想参与未来高水平的竞争,必须做难而正确的事情。

仿制药CRO的内卷,除了技术壁垒不足,药物市场格局变化是重要原因之一:据弗若斯沙利文,中国创新药市场规模的增长速度将高于仿制药市场。2021年,中国创新药市场规模为9,470亿人民币,到2030年预计达到20,584亿人民币,复合年增长率为9.0%;而仿制药市场规模则从2021年的6,442亿人民币,增长到2030年的6,805亿人民币,复合年增长率为0.6%。

传统仿制药CRO通过转型寻找新增量有多种路径。如泰格医药在2010年之前国内仿制药临床服务,之后切入创新药临床服务,建设一体化平台,至今参与助力超50个中国已上市1类创新药研发,但这种转型需要大量资金加持。

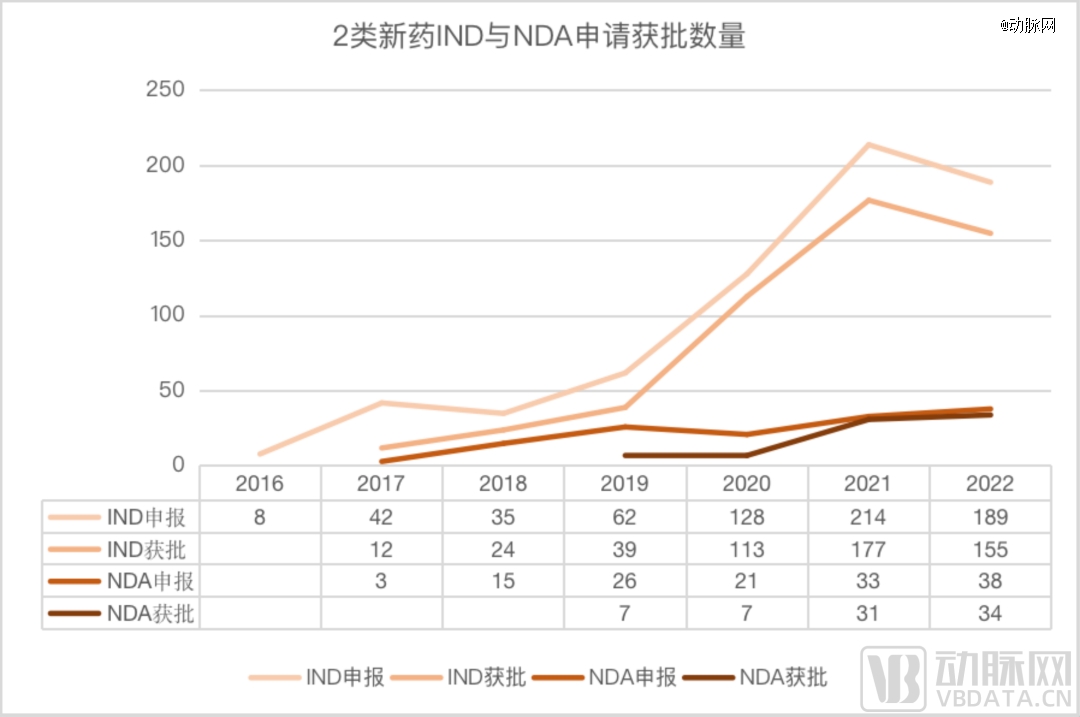

增加2类创新药、也就是改良型创新药服务对很多CRO来说性价比更高。2类创新药包括活性成分的改良,新制剂、新工艺和新途径的改良,新复方制剂,以及新适应症,市场需求巨大,成功率高于1类创新药。

根据相关专业研究机构报告公布的数据,预计到2025年中国改良型创新药市场规模将达到5,613亿人民币,复合年增长率CAGR为11.6%,并于2030年达到7,952亿人民币,复合年增长率为7.2%。

▲来源:根据药智数据整理

特别是近年来,仿制药CRO的“老客户”传统药企陆续入局改良型新药,对仿制药CRO来说,更容易成为新增长点。

但想要分得这杯羹,必须在技术上敢于投入,包括高端制剂研发、技术平台储备等。如上述可比公司中的博济医药,制剂技术包含注射剂、缓释制剂、外用制剂等;百花村,涉及了多肽合成、多肽重组、靶向给药、缓控释等多个原料合成以及复杂制剂技术。

万邦医药显然清楚创新药市场前景可观,此番上市募集资金,主要用途之一就是将药学研究扩展至创新药领域。不过,相比泰格医药的专利储备30项、百诚医药的发明专利15项、百花村的发明专利60项,仅有2项发明专利和2项实用新型专利的万邦医药还有很长的路要走。

3、跨过上市分水岭,能否在行业未定型前拿到机会?

此番上市对万邦医药是重要分水岭。对于国内CXO公司来说,千万级营收较容易达到,2亿营收则是一道“坎”,决定了公司是否有上市能力。万邦医药在2021年之后突破了这一关键数字,并于今日终冲刺创业板成功,接连过关后,万邦医药要面临的是分水岭后的世界。

CRO公司上市后,业绩持续增长压力加大,这意味着公司需要步入规模化和治理的新阶段,在跨越营收台阶时可能会遭受震荡,无论是提升研发能力还是拓展业务都有失败可能,这对一家体量并不大的仿制药CRO公司是不小的挑战。

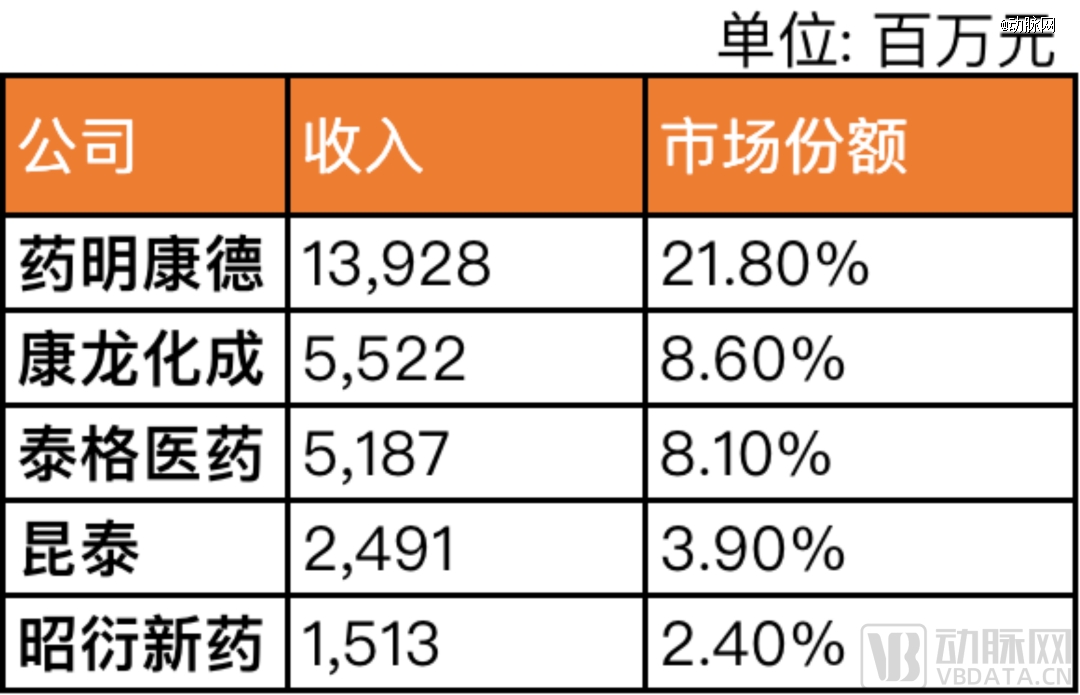

不过,万邦医药尚且有机会突围,这是由于国内临床 CRO 、尤其是万邦医药想要进入的创新药临床 CRO 行业仍处于早期阶段,行业集中度偏低,中小型CRO仍可参与市场争夺。据弗若斯特沙利文,从2021年中国CRO市场前五竞争者收入和市场份额来看,前五家约占整个市场份额的45%。

▲2021年中国CRO市场前五市场份额,

来源:弗若斯特沙利文

而在市场更加成熟的北美,头部公司则几乎瓜分市场,根据东吴证券研报数据,北美2022年5家临床CRO头部公司PPD、IQVIA、ICON、LabCorp以及Syneos Health占据市场约73.3%的份额,且这5家公司在全球临床CRO市场的市占率也高达65.4%。

国内CRO行业格局未定,但也开始呈现集中趋势。尤其在生物医药投融资存在较大压力的情况下,临床 CRO 行业内公司同样面临需求端的压力,行业头部公司凭借更加健康的现金流和突出的业务能力,更能获得药企的认可,意味着中小临床 CRO 出清步伐加速。

万邦医药正在进行“三次创业”:药学研究服务方面向复杂仿制药、改良型新药、MAH转化、创新药开拓业务,搭建I—IV期临床研究服务平台以把握创新药发展机遇,不断拓展大分子药物生物样本分析业务以及创新药PK/PD等相关的其他检测业务,并打造符合中 美双报的生物样本检测平台。

拿到上市融资的万邦医药,仍有机会成为中国CRO中坚力量的一份子。