9月5号,在德国*的慕尼黑车展(前身为法兰克福车展)开幕当天,德媒经济周报赫然挂着一篇反思体头条:

“Warum die IAA zur „China-Show“ wird——为什么IAA(慕尼黑车展)正在变成“中国展”。

近50家参展的中国企业怀着扩大中欧汽车产业合作的美好愿景而去,但从比亚迪两倍于奔驰的展台面积、出现频率远超以往的东方面孔中,欧洲同行们还是闻到了一丝危险的气息。

现任雷诺首席执行官、雷诺联盟主席、CEO卢卡·德·梅奥在车展上承认:“中国电动汽车制造商比欧洲*一代。”Stellantis CEO 卡洛斯·塔瓦雷斯则表示与中国制造商的竞争将会“极其残酷”。

在一场演讲中,本该因伤修养的德国总理舒尔茨,决定出席为本土产业加油打气,“在 20 世纪 80 年代,有人说日本汽车将占领市场。二十年后,‘日本制造’的汽车变成了‘韩国制造’的汽车,而现在则被认为是中国电动汽车。”

他坚称德国汽车制造商的竞争力正在增强,“毫无疑问。”

然而德国总理的“优势在我”掩盖不了现实情况的严峻。去年,欧洲新能源汽车销量增长乏力,全年增速仅14%,而在2021、2022年,这个数字是142%、66%。

增速放缓的重要原因,是在新能源车补贴退坡、原材料涨价的背景下,欧洲车企们选择了携手涨价保利润,代价则是越来越多的欧洲人买不起欧洲产的电动车。

其实对欧洲整车厂来说,欧洲人买不起电动车问题并不严重,甚至还能成为企业向政客施压放宽燃油车禁售期限的谈判砝码。但如果在欧洲人买不起本土电动车的同时,中国电动车却以一种极其“亲民”的形象出现在慕尼黑车展,气氛便变得微妙起来。

用宝马集团CEO 奥利弗·齐普策(Oliver Zipse)的话说:“这是迫在眉睫的风险。”

01

买不起、充不起

欧洲汽车制造商协会(ACEA)今年4月发出警告:一大部分欧洲人买不起电动车了。

调查结果显示,人均净收入超过32000欧元的德、法等国,电动车的渗透率已经达到30%以上。但在中欧、东欧、南欧等人均净收入低于13000欧元的国家,电动车渗透率低于9%,人均净收入刚刚超过1万欧元的斯洛伐克,电动车渗透率仅3%左右。

考虑到欧洲的失业率并不高,很难说买不起电动车是因为这届欧洲人民不努力。需求不振,有时恰恰是供给的问题——在欧洲,新能源车的购置成本和使用成本都属实有些高。

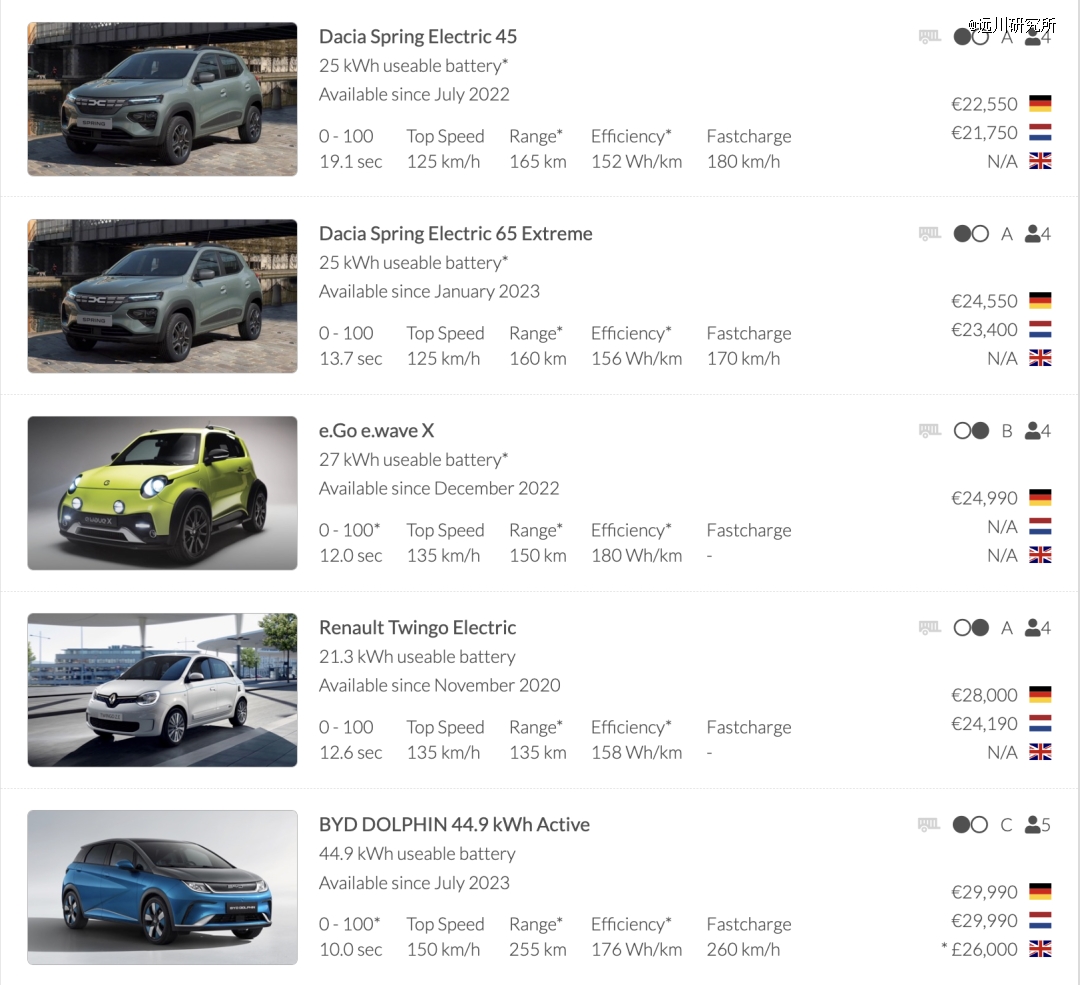

首先欧洲电动车的价格确实不菲,在Electric Vehicle Database网站上选择价格从低到高排序,排在榜首*的电动车是雷诺的达契亚Spring,售价2.1万欧。在国内,这款车型的原版,东风纳米Box起售价4.87万元,价差3-4倍。

出口至欧洲的比亚迪海豚是价格第五便宜的电动车,售价约3万欧(国内起售价11万元,约合1.4万欧元),但电池带电量足足有44.6度,是欧洲同价位车型的两倍。

欧洲*的电动车排行

相比于已经接近油电同价的中国,欧洲电动车与燃油车仍然存在相当大的价差,大众高尔夫的起价约为 25,000 英镑,而类似尺寸的全电动大众 ID.3 的起价约为 36,400 英镑。

如果以电动车购买力为基准,欧洲人民会发现英镑、欧元对人民币发生了巨大贬值。以斯洛伐克为例,当地人想买一辆达契亚Spring可能需要不吃不喝攒两年,但如果以2022年中国的居民人均可支配收入计算,只需要一年出头就可以全款提走姊妹款的东风纳米Box。

当然,让欧洲人对电动车敬而远之的不仅是高昂的价格,还有欧洲的新能源基建。在欧洲新能源车还没实现“油电同价”的版本,补能已经遥遥*实现“油电同价”。

这离不开俄乌冲突的大背景,这场战争一度使欧洲天然气成本暴涨,导致电力结构严重依赖天然气的欧洲电价大幅上升。

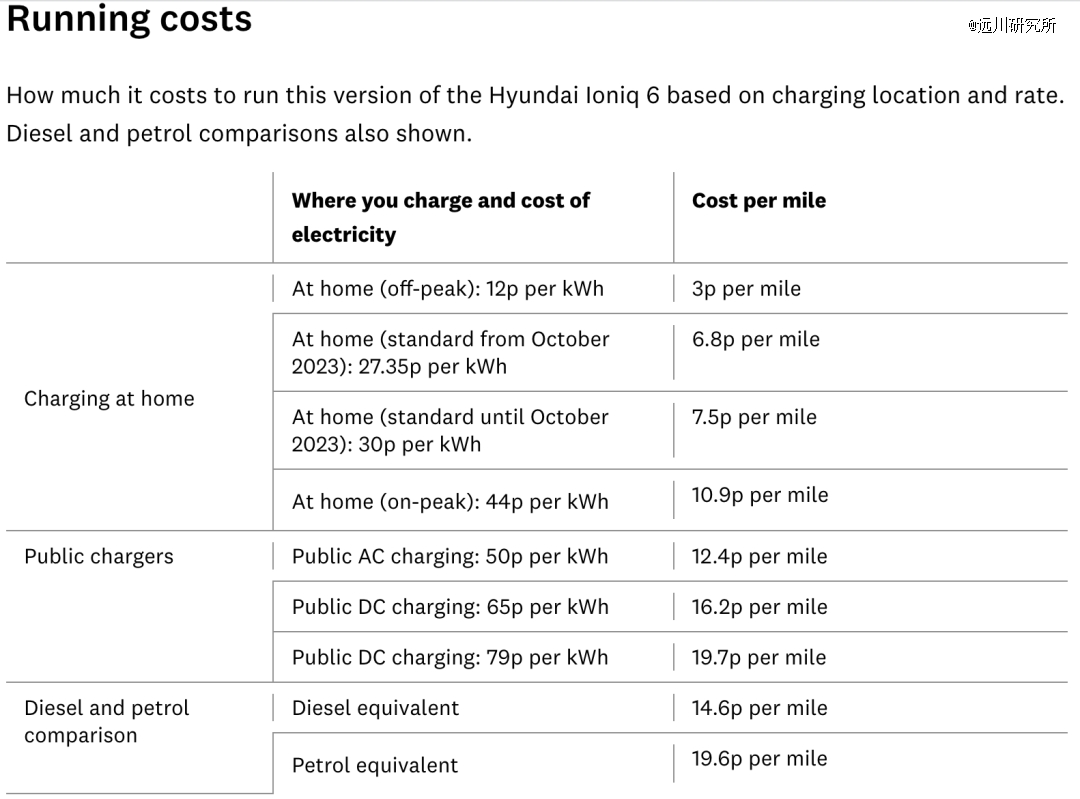

但在天然气价格回落,电价回归正常的情况下,欧洲的公共充电桩价格依然惊人。以现代Ioniq 6 为例,在英国公共直流充电成本最高可达0.23欧元/英里(19.7便士/英里),几乎与同级别汽油车相近,比同级别柴油车贵30%以上。

现代Ioniq 6 与同级别燃油车补能成本对比

不光充电价格高,欧洲充电桩建的还慢。截至2022年,欧盟国家共拥有公共充电桩47.9万根,车桩比高达16:1,根据“Fit for 55”计划,到2030年,欧盟国家的公共充电桩数量需要扩大8-10倍。

但目前的效率远远达不到目标,据了解,目前建桩效率最高的斯德哥尔摩市建一根150kW的直流超充桩,平均需要7个月,而其他城市大约需要20个月的时间,这种建桩速度在中国恐怕只有饿死的份。

面对补能困境,德国再次充当带头大哥,总理舒尔茨在车展上宣布,不远的将来德国会出台法律,“要求80%的服务区运营商为电动汽车提供功率至少为150千瓦的快速充电桩。”

即便是对电动汽车充满热忱的中国政府,也未作出过如此激进的要求。

02

造不起、补不起

然而,扬起立法的鞭子抽打充电服务商,很难说就能激发欧洲人购买电动车的热情。欧洲人买不起电动车,本质上的问题在于,整个产业链的成本太高了。

瑞银(UBS)日前在拆解了一台比亚迪海豹后,震惊地发现这台车的成本比同样在中国生产的特斯拉Model 3低15%,比大众在欧洲生产的同级别车型成本低35%,巨大的成本差距成为阻碍欧洲实现汽车电动化的天堑。

成本差距从哪儿来?

最关键就是供应链。电动车从底层改变了汽车供应链的组成,大量精巧的机械结构件被电力电子设备取代,一下在欧洲汽车供应链的堡垒上凿开了一个缺口。

以动力电池为例,欧洲在大干快上三年后,终于推动“全村的希望”Northvolt进入了量产阶段。但相比于中国动力电池在过剩的产能中内卷,欧洲饱受电池产能不足之苦。

去年欧洲本土的动力电池产量大约在69GWh,但同期欧洲动力电池的需求已经达到120GWh,这意味着大量电池依赖进口。

先不提欧洲普遍使用三元锂电池,即便引进更便宜的磷酸铁锂电池,成本也不再单纯是材料成本和制造成本的叠加,而是包含了运输成本、关税、欧盟认证成本等等,翻个倍恐怕都是轻而易举。

在成本压力下,培养本土动力电池供应链是必然选择。一些车企不惜亲自下场,比如大众同时选择与Northvolt、国轩高科合作,要在德国共建60GWh的动力电池产能。

类似的阶段在中国也出现过。但问题是,当欧洲的新能源汽车工业想要动力电池“爆产能”时,他们并不存在一个发达的消费锂电产业作基础。

欧盟委员会预计,到2025年,电池产业需要接受培训和再培训的工程师数量将达到80万人。产业链基础薄弱,加上本身规模小,在注重规模效应的电池行业,欧洲本土的电池公司步履维艰。

事实上,不光是欧洲电池公司投产进度慢,受人才缺口拖累,不少中国工厂到当地建厂的进度同样不理想。有业内人士向我们表示:“一些欧洲工厂电池生产设备出现故障,都需要联系国内的工程师解决,效率非常低。”

除了成本大头电池,另一个体现成本差距的地方是人力成本。许多人对欧洲的高收入有所耳闻,在德国,从事汽车行业的人均月收入大约为2850欧元,约合人民币2万元,几乎是国内比亚迪等整车厂人均月收入的两倍。

瑞银将中欧两地的成本综合比较后得出结论,如果比亚迪在欧洲建厂,那么其欧洲业务的成本将会比直接出口(整车加上运输成本、关税、认证成本)还要高10%。

欧洲各国政府不是没想过效仿中国以补贴来填平电动车与燃油车的成本差距,但欧洲的补贴政策有几个主要特点:力度小、退坡快、对车企不友好。

比如德国早年出台的补贴政策,对纯电车型有4000欧元补贴,由政府与车企各自承担一半。而同一时期,中国的纯电动乘用车最高可以拿到超过8万元人民币的补贴,由中央政府与地方政府共同出资。

欧盟补贴真正的有效期集中在2020与2021两年,德、法新能源车单车补贴一度上扬至7000欧元,但在2022年即大幅度退坡。

在以小政府模式运转、燃油车产业高度发达的欧洲(尤其是德、法),高额对新能源汽车进行补贴的政策,实际上缺乏长期生存的政治土壤。随着2022年补贴退坡,加上电力和原材料价格暴涨,欧洲新能源车销量增速迅速回落。

尾声

欧洲的整车厂在这种情况下做出的选择也耐人寻味。今年1月,雷诺宣布停产曾经风靡欧洲大陆的小型电动车雷诺Zoe,这款车型在去年原材料、电价暴涨的情况下曾涨价11%来保障利润,但由于利润微薄依然无法逃脱退场的宿命。

类似的事也曾发生在中国车市,2022年上半年,欧拉黑白猫、长安奔奔e-Star等电动小车也曾因为成本上升而陆续停产。但中国车企并没有放弃这一市场,今年上半年,五菱缤果、比亚迪海鸥等电动小车卷土重来,继续推动电动车市场下探。

如果说中国车企打的是“规模换成本,降价换销量”的主意,欧洲车企则完全相反,宁愿涨价降量,也要保证利润。

这种“看着财务报表造车”的现象,与欧洲车企的权力结构有莫大的关系。

任期短暂的职业经理人们,光是应对董事会对短期业绩的质询,以及处理车企与劳工的矛盾就已筋疲力尽,他们很难有足够的声望与魄力,顶着难看的财报去推动一家车企进行跃进式的改革。那些试图矫枉过正的激进变革派(例如大众集团前CEO赫伯特·迪斯)都已被迫出局。

新能源汽车确实将这个世界切分成了两面,其中一面是中国的整车厂咬牙血战;另一面则像微博大V新出行创始人贺磊分享的那样,欧洲还在流连曾经属于它的节奏。

“欧洲的汽车主机厂朋友们告诉我,他们6点如果不下班去接小孩,幼儿园的老师们是真的会报警的。”