近日,动荡已久的Catalent终于“下定决心”摆脱困境:新增对冲基金Elliott Investment(艾略特投资)所提名的四名新董事,成立“战略和运营审查委员会”,任命新的董事会主席。

值得注意的是,参与Catalent董事会重组的艾略特投资,这是他今年第二次“出手”全球CXO巨头。5月份,艾略特投资曾和另外两家投资机构组成私人投资财团,以约71亿美元(约合人民币494亿元)收购临床CRO巨头Syneos。

当内部管理“积弊已久”的Catalent“撞上”投后管理经验丰富的艾略特投资,是否将迎来“救赎”?另一方面,“痴迷”于激进投资的艾略特投资半年两度出手全球CXO巨头,是CXO行业进一步遇冷,还是曙光即将降临?

Catalent内部管理难题将终结?

随着8月底,Catalent的董事会“重组”完成,这家全球生物制药CDMO巨头的运营“闹剧”或将回归正常轨道。

据悉,美国第九大对冲基金艾略特投资在今年7月被曝出已大量持股Catalent,但并未披露具体份额,当时业界纷纷猜测,这家偏好变革的对冲基金是否也将出手“积弊已久”的Catalent。当时已经有消息称,艾略特投资正在开始推动Catalent董事会进行调整,并一直在与潜在的新董事候选人商谈加入代理权争夺提名名单的事宜。

果不其然,8月29日,Catalent宣布任命四名新的独立董事:Steven Barg、Frank D'Amelio、Stephanie Okey 和 Michelle Ryan。而现任董事会成员John Greisch已被任命为董事会执行主席。值得注意的是,这四名新成员皆由艾略特投资所提名,不仅都是财务管理背景出身,Steven Barg还来自艾略特投资投资管理公司全球业务主管。

此外,艾略特投资还成立了“战略和运营审查委员会”,对Catalent的业务、战略和运营以及资本配置优先事项进行审查,以实现该公司的价值长期*化。

实际上,不难看出,无论是提名新董事,还是成立审查委员会,艾略特投资的一系列举措直接针对的是Catalent的业务管理能力的变革,这也正是Catalent的核心问题所在。

其实一切早已有迹可循。6月底,再生元的阿柏西普(8mg)被FDA拒绝批准上市,原因是“由于第三方灌装商的合规性问题”。而这一合规性问题主因就是Catalent位于印第安纳工厂收到了FDA签发的483表单。

再生元单一客户订单“掉链子”其实是Catalent生产问题长期积弊的爆发,Catalent对于生产问题并不陌生:

2020年,Catalent就收到过FDA的483表格,指出其对污染管控不当,这些检查曾导致诺和诺德的司美格鲁肽供应延迟。

2022年9月,FDA公布了对Catalent长达19页的483表格,其中引用了8月份对其位于印第安纳州布卢明顿的工厂(Catalent旗下*的设施之一)进行的长时间调查中的12项结果,暴露出一系列Catalent的质量管控问题。FDA指出Catalent工厂在过去两年间因可见异物问题收到了179份投诉。这份检查还直接导致了Moderna新冠疫苗增强剂的供应。

2023年初,Catalent再次披露三个工厂出现了生产力问题,药品和原料药工厂的成本高于预期,而生产力水平和收入却未能达到预期,该公司的首席财务官也因此离职。

……

生产问题频发再叠加Catalent连续推迟三次发布的业绩,直接将公司的内部管理问题推向了高潮。根据Catalent最新披露的2023财年业绩,其营收为42.76亿美元,比去年同期下降11%,净亏损2.32亿美元,同比扩大146%,其中生物制剂业务同比下降22%至19.84亿美元,并且自2023年Q1以来,Catalent的营收每个统计季度都在下滑,甚至不及2021财年的水平。

其实这并非艾略特投资今年*次出手医药行业。今年5月,艾略特投资还与Patient Square Capital、Veritas Capital组成私人投资财团,以每股43美元的现金,总价值约71亿美元(约合人民币494亿元)收购了全球临床CRO巨头Syneos,包括其未偿债务。由于疫情叠加生物技术公司融资困境,Syneos的订单量大幅减少,业绩增长放缓,在被收购时其股价相较于一年前下跌了超过60%。该公司在2023年Q1财报中预测,由于订单推进速度减慢、业务转型、新增订单减少等因素影响,2023年业绩将受到较大冲击,预计全年收入下降约4.0%~7.8%,净利润下降约82.5%~89.1%。

Catalent和Syneos由于内部管理问题而“爆雷”表象的背后,其实不乏行业共同的潜在风险。民生证券统计,海外多家CXO龙头公司在2022年报和2023一季报中对2023全年业绩指引维持或收窄核心经营指标,其中,药物发现及临床前CRO龙头Charles River下调并收窄全年业绩指引;IQVIA和ICON维持全年指引。

什么吸引了艾略特投资?

不可否认,艾略特投资作为全球头部对冲基金,其出手必然不会是笔亏本买卖,不仅是对自身投资选择和投后管理有信心,对于行业整体趋势也必定有所把控。

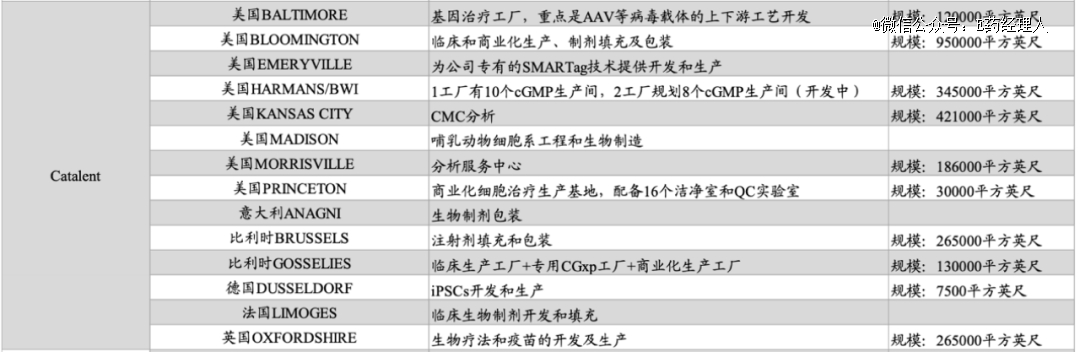

Catalent虽然CDMO工厂管理问题频发,但是工厂产能和技术含量仍然全球罕见。Catalent官网显示,自2020年以来通过自建和收购的方式,其逐渐完善了CAR-T、TCR、NK、iPSC 和 MSC等跨多种细胞类型,以及质粒DNA、腺相关病毒 (AAV)、慢病毒和其他病毒载体、溶瘤病毒和活病毒疫苗等基因治疗病毒载体开发、放大和制造方面的能力。可以肯定的是,全球范围内,几乎找不到第二家与Catalent的产能和覆盖范围相提并论的CDMO公司。

Catalent的CDMO产能

(截至2023年一季度,来源:公司公告,民生证券研究院)

(截至2023年一季度,来源:公司公告,民生证券研究院)

此外,值得注意的是,Catalent还是诺和诺德全球畅销的减肥药Wegovy的主要制造商,由于“供不应求”的市场趋势,两家公司还扩大了生产协议。

而Syneos一家公司的业绩挫折其实也并不代表整个临床CRO行业具有共性问题,另一家临床CRO巨头Medpace还在今年Q1上调了业绩指引。据悉,该公司在2022年、2023年Q1保持了高增长势头,分别收入14.6亿美元、4.34亿美元,同比增长27.8%、31.2%。不仅如此,Medpace在2022年新签订单也高达18.3亿美元,同比增长13.6%,2023年Q1新签订单5.56亿美元,同比增长31.4%。

就艾略特投资本身而言,在制药界可能并不知名,但在其维基百科的介绍中被称为“全球*的激进投资者之一。

所谓激进投资者,是指公司股权向管理层施加压力,改善公司运营,以获取股票价格波动产生的价差收益的投资者,通常情况下替换管理层、资产剥离、股票回购是他们的惯用手段。为获得更高的回报,艾略特投资自上世纪80年代就将投资重点放到了不良债务投资上,即低价购买正在经历财务或运营困境、违约或破产的公司或政府实体证券,以期获得巨大的回报潜力。

在医药领域,艾略特投资和Veritas Capital两家对冲基金以57亿美元对医疗信息技术提供商Athena Health进行收购后,仅三年的时间就以170亿美元的价格推出,不仅两家对冲基金拿到了超过百亿美金的投资回报,Athena Health还实现了扭亏,这是艾略特投资最为成功的案例之一。

另一个“出圈”的案例是,艾略特投资其实还是阿斯利康390亿美元收购Alexion制药的潜在“推动者”。2017年,艾略特投资首次投资Alexion,彼时Alexion动荡不已,股价甚至一度下降13%,原因则在于该公司面临其重磅血液疾病药物Soliris不当销售行为的审查,在此事件中,当时的首席执行官和首席财务官双双离职。艾略特投资一手提名新高管,一手推动Alexion“降本增效“,并重新聚焦补体生物学领域,最终帮助Alexion重新焕发生机,并在2020年底被阿斯利康溢价收购,阿斯利康所青睐的也是Alexion在补体生物学领域的优势。

毋庸置疑,从公司基本面角度,无论是Catalent还是Syneos,造成股票价格下跌和业绩受损的多为内部管理因素,这些公司的资质仍然是*价值的,这是他们受到艾略特投资青睐的原因之一。而从行业层面来讲,虽然今年以来,CXO行业的负面消息频频,但CXO行业的前景仍然*潜力,这也是吸引艾略特投资半年两次出手CXO行业的原因。

而回到Catalent,曾一度传出丹纳赫有意收购的“暧昧”消息,但或许是由于Catalent本身,又或许是全球CGT CDMO产能困境,“暧昧”遭遇终止。而如今有了艾略特投资的加入,Catalent摆脱困境后是否能再度吸引丹纳赫,全球CXO格局是否将迎来一匹新的“黑马”,值得期待。