去年,“年轻人为何不爱吃鸭脖了”的话题曾多次引发热搜,到了今年情况又出现了转机。

不久前,卤味巨头们接连发布上半年财报,上半年,周黑鸭实现营业收入14.1亿元,同比增长19.8%;绝味实现营收37.0亿元,同比增长10.9%。从营收数据看,卤味企业们似乎又支棱起来了。

但细看它们的盈利能力,卤味企业仍然没有走出低谷。上半年,绝味毛利率同比下降4.71个百分点,周黑鸭毛利率同比下降4.34个百分点。对比2019年,卤味企业的盈利能力也有不小的下滑。就拿绝味来说,绝味2023年上半年营收是2019年上半年的1.5倍,但净利润反而只有彼时的60%。

那么,我们应该如何看待当下的卤味行业呢?

本文持有以下观点:

1、卤味龙头营收增长是大力扩张的结果。上半年,绝味、周黑鸭进行了产品扩张和渠道扩张。其中,上半年绝味净新增门店1086家,已经与2022年全年的门店增加数量接近(1362家)。

2、鸭货正处在价格上升周期,仅2023年1月到2月,鸭苗价格就从2元/羽涨到了7元/羽。鸭苗价格上证的压力也直接传导至下游,卤味龙头的利润也受到较大影响。

3、卤味龙头面临管理压力。在持续扩店过程中,卤味龙头的店效没有跟上,持导致门店密度加大,人流被分散,且加大了管理难度。从2019年到2022年,周黑鸭门店销售额下降了一半。店效下降但门店成本没有下降,导致单店利润持续下降。

/ 01 / 鸭脖龙头打了翻身仗

今年上半年,卤味龙头打了个翻身仗。2022年,头部企业周黑鸭,营收同比下降了18.4%。绝味在2022年下半年营收也同比下降了3.4%。

进入到2023年后,鸭脖龙头终于扬眉吐气。上半年,周黑鸭实现营收14.1亿元,同比增长19.8%。绝味食品实现营收37.0亿元,同比增长10.9%。

随着营收重回增长,鸭脖龙头们产品动销加速,存货周转天数也有了明显下降。周黑鸭存货周转天数由2022年上半年的93.9天减少至2023年上半年的79.5天。绝味存货周转天数由2022年上半年的61.2天下降到今年上半年的48.9天。

取得如此成绩,与疫情远去国内消费回暖有关,周黑鸭与绝味在财报中都提到了消费复苏带来的积极影响。

比大环境回暖更重要的是,鸭脖龙头的扩张策略。上半年,周黑鸭净新增门店546家。绝味净新增门店1086家。其中,绝味上半年的净新增门店数量已经与2022年全年的门店增加数量接近(1362家)。

而这种扩张策略还会延续,在今年4月举行的首届特许商峰会上,周黑鸭宣布启动“百城千县万店”计划,提出2023年总门店数达4500家左右的目标,要知道上半年周黑鸭门店只有3706家,意味着下半年,周黑鸭至少要开近800家门店。

除了渠道端的增长,产品扩张也起到了一定作用。卤味龙头产品正从“鸭及鸭副产品”向小龙虾等新品类扩张,并取得了一定成效。以周黑鸭为例,小龙虾等品类带动周黑鸭“其他”产品营收同比增长22%,比“鸭及鸭副产品”增速高出3个百分点。其他产品的营收占比从2018年的13%上升到了20%。

可以说,虽然靠着积极的扩张策略,卤味龙头都实现了收入增长,但这并不是卤味龙头们财报的全部。

/ 02 / 仍身处“鸭周期”

营收大增,但是卤味龙头的毛利率出现下降。上半年,绝味毛利率同比下降4.71个百分点,周黑鸭毛利率同比下降4.34个百分点。

要知道,在过去一年里,绝味提价了两次,周黑鸭的售价也从去年上半年的85.62元/kg提高到今年上半年产品单价为89.59元/kg。产品涨价,毛利反而下滑是因为买鸭花的钱多了。

在周黑鸭、绝味的成本构成中,鸭货、鸭肉等原材料就占了70%~80%。比如制作一盒卤鸭脖的成本是20元,那么光是买鸭脖就要花15、16元。这意味着在层层传导的产业链条中,原材料价格略微上浮,都将牵一发而动全身,给它们带来不小的压力。

当下,卤味龙头正处于鸭货价格的上行周期。和猪、牛一样,鸭子也有周期。当鸭肉价格跌破一定水平的时候,养鸭的企业就会亏损,推动肉鸭减栏。反之亦然。至此,鸭周期可以简单概括为肉鸭供应增加-价格下降-供给出清-价格上升-供给增加。

如今,鸭周期正处在价格上升阶段。拿卤制品常用的白羽肉鸭来说,2018年-2019年白鸭刚经历了两年上涨行情、鸭苗需求量大,大部分厂家选择扩产,到了2020年,鸭苗又从供不应求到产量过剩。

体现在鸭苗的价格上,从2019年的7.7元/羽到2021年0.3元/羽的垂直下跌。此时行业也迎来了产能出清,不少养殖场开始减产,产能三年缩小了一半。

但从产能出清到2022年下半年,鸭苗开始供应不上了。“鸭荒”带来了价格的上涨,仅2023年1月到2月,鸭苗价格就从2元/羽涨到了7元/羽。鸭苗价格上证的压力也直接传导至下游,卤味龙头的利润也受到较大影响。

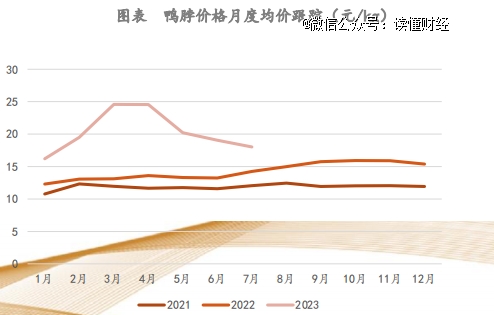

从鸭周期的阶段看,目前鸭周期已经度过了价格高点,但与往年相比,价格仍在高位。华西证券数据显示,4 月鸭脖价格开始环比回落,近期回落至17元/kg左右,较高位回落35%+,但价格仍在高位,同比涨幅接近20%。

参考过去,鸭价上行周期通常经历了1-2年。2022年下半年逐渐开始此类价格上行周期大概率仍将维持一段时间,绝味在财报中也提到,“市场各主体依然面临短期供需关系不匹配的压力。”

企业终究能等到鸭周期的上行,但卤味龙头们*的难题却是持续扩张中的管理难题。

/ 03 / 消费者竞赛背后的管理压力

从最近几年的发展看,卤味龙头都陷入了增收不增利的泥潭。其中,绝味2023年上半年营收是2019年上半年的1.5倍,但净利润反而只有彼时的60%。周黑鸭2023年上半年营收与2019年相差不大,但净利润只有彼时的45%。

卤味龙头变得增收不增利的核心症结是产品同质化的行业特性。卤味产品本身同质化严重,差异性有限,企业很难形成产品壁垒。因此,影响消费者购买决策的核心并不是产品本身的口味,而是消费的便利性。既那家店距离消费者近,消费者就更容易去购买。

也正是产品无法形成壁垒,即使行业已经出现了绝味、周黑鸭等行业龙头,但卤味赛道每年的新对手仍然层出不穷。麻瓜瓜、卤有有、盛香亭、热卤食光等新锐品牌依然不断涌出,并不断获得资本加持,其中麻瓜瓜2022年融资额近1亿。

产品上没有差异性,新对手又屡屡出现。这时候留给卤味龙头的抵御对手的手段就只有抢占渠道点位了。周黑鸭的单店特许与员工内创两种加盟模式甚至是专门加密现有市场。而绝味近几年的净新增门店数量基本都在千家以上。

持续的门店扩张虽然能抵御竞争和扩大市场,但由于门店密度增加后用户被分流,以及管理半径的扩大,很容易稀释单店营业额。卤味龙头的店效都出现了持续下滑的趋势。周黑鸭直营门店的销售额已经从2019年的200万/年下降到2022年的不到100万/年。2023年上半年,绝味加盟店给公司每年的单店创收也只有2019年上半年的85%。

店效下降了,但门店的房租、员工成本不会降,每个门店创造的利润自然也就少了。更重要的是,为了配合门店的扩张过程,企业的运营费用也会随之增长。以绝味为例,从2021年上半年到2023年上半年,绝味管理费用率增加了0.62个百分点,销售费用率增加了0.3个百分点,进一步降低了利润空间。

在未来,卤味产品同质化以及竞争对手持续出现的局面很难改变,卤味龙头大概率只能冒着店效下滑的风险去增加门店维护市占率。这也意味着,卤味龙头们或许很难回到过去那样的盈利水平。