今日(9月5日),杭州民生健康药业股份有限公司(下称“民生健康”)正式登陆深圳创业板上市,发行价为10元/股,开盘价为32.8元/股。截止发稿,民生健康股价为35.97元/股,市值超128亿元。

公开信息显示,民生健康专注于维生素与矿物质补充剂领域,是集维生素与矿物质类非处方药品和保健食品研发、生产、销售于一体的企业。目前,该公司在售产品以维生素与矿物质补充剂系列产品为主。

招股书透露,2020年-2022年,民生健康的收入分别为4.39亿元、4.90亿元和5.47亿元,净利润分别为5071.86万元、7022.43万元和7898.28万元,扣非后净利润分别为4392.62万元、6137.88万元和7029.04万元。

其中,仅仅凭借一年卖出13.67亿片多维元素片(21)(即21金维他),民生健康2022年就取得了4.39亿元的营收,21金维他占民生健康主营业务的比重高达80.46%。

小小的21金维他,如何助力民生健康推开IPO的大门?上市后,民生健康是否会解决21金维他依赖症?请看蓝鲨消费的详细解读:

01 一片维生素打天下

民生健康的历史可以追溯到1926年成立的民生药厂,是我国最早的四大西药厂之一。

早在1984年,民生药厂就推出国内*款多维元素类OTC药品——21金维他。彼时,中国消费者还普遍缺乏营养补充的观念。2000年左右,国内多维元素整个市场的规模大约在10个亿左右,21金维他不容易做大。

另一个原因在于竞争对手实力强大,竞争对手中的善存、施尔康是中外合资品牌,21金维他只能困在杭州一隅。

因而,在上市后的十多年内,21金维他的销量一直未曾超过亿元,一度下滑到8000万元,21金维他陷入困境之中。

2000年,在时任民生药业总经理竺福江的推动下,民生药业进行了产权制度改革,摇身变为民营企业,竺福江成为改革后的民生药业董事长、总裁。此后,民生药业转变思路,盘活企业资产,焕发“第二春”。

通过市场调研,民生药业发现,购买维生素的主力人群是家庭主妇,是消费者中精于算计的人群,21金维他的价格相对便宜,摊到每天不到8毛钱,只有施尔康等品牌的一半,具有很强的竞争优势。

关键在于品牌营销。2002年,民生药业寻求在健康产品中寻求增量市场,而不是局限原本的维生素市场,以杭州为中心,利用其大本营的优势,延伸至嘉兴、湖州,进一步开拓浙江以及国内市场。

在这一年,民生药业开始在湖南、湖北、四川、重庆、陕西、福建等6家电视台投放,将“21金维他,健康千万家”的电视广告传递给千家万户,新市场的销量平均增长90%。

尝到甜头后,民生药业开始企图把电视广告打到全国舞台上,2003年,民生药业花了8000余万元在央视购买了若干个单元的广告标的。当年8月,21金维他的广告开始出现在央视黄金时段。

这一年,因为“非典”,维生素市场*高涨,各种维生素几乎都卖断货了。在央视广告的配合下,民生药业以一个月一个省级市场的态势进行扩张。

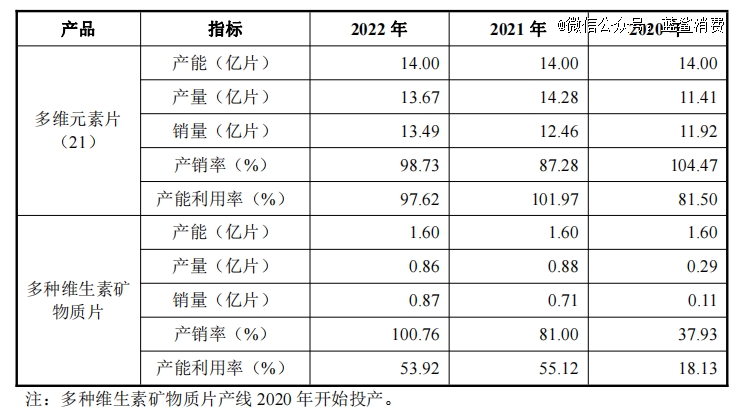

得益于强大的品牌宣传势能,民生健康每年生产14亿片21金维他,几乎都能够全部卖完,是驱动其业务增长的拳头产品。招股书显示,2020-2022年,21金维他贡献收入分别为3.96亿元、4.23亿元和4.39亿元,占当期主营业务收入的比重分别高达91.32%、86.70%和 80.46%。

图片来源:民生健康招股书

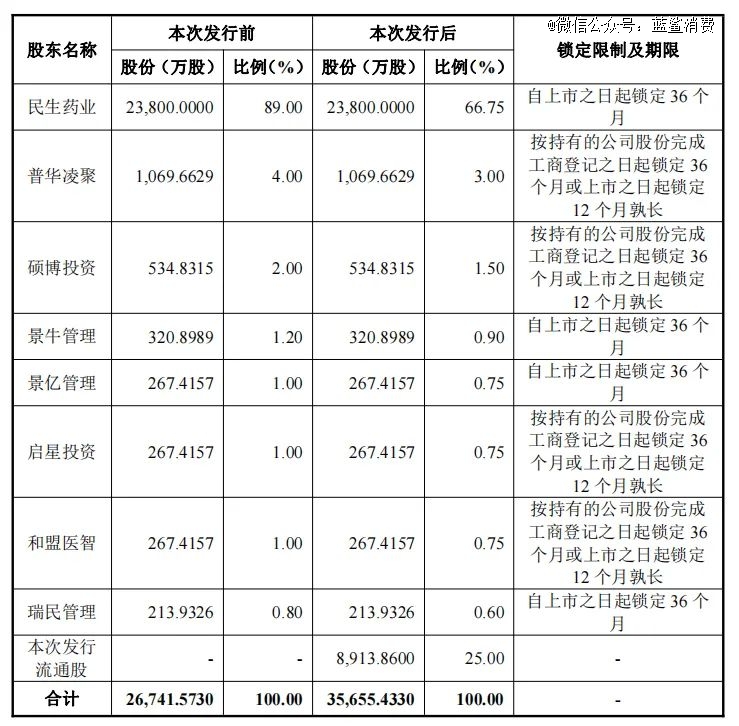

可以说,一个21金维他产品将民生健康推向上市。上市前,竺福江、竺昱祺父子,通过民生药业、景牛管理、景亿管理、瑞民管理间接控制公司92.00%的股权。IPO完成后,竺福江、竺昱祺父子仍拥有69%股份,以目前的市值128亿元计算,竺福江、竺昱祺父子的身家超85亿元。

图片来源:民生健康招股书

02 收入超9成来源于经销商

从21金维他出发,民生健康切入OTC和保健食品赛道。与处方药不同,OTC在保证用药安全的前提下,经国家卫生行政部门规定或审定后,不需要医师或其它医疗专业人员开写处方即可购买,保健食品更是健字号产品,决定了其可以采用不同的销售方式和销售渠道。

从销售模式看,民生健康采用经销、直销和线上零售三种模式进行销售,其中以经销模式为主。2020-2022年,经销模式的收入分别占主营业务收入的93.77%、93.05%和 92.45%。

图片来源:民生健康招股书

在招股书中,民生健康透露其以经销模式为主的原因——由于“直接将药品销售至终端的成本较高,因此公司主要通过经销商进行销售,以充分利用其营销、配送网络优势有效降低成本。”

民生健康与经销商的合作模式为买断式经销,经销商通常为全国范围内的大型医药流通商及区域实力较强的医药流通商。民生健康通过考察经销商在行业内和所在地的知名度、影响力、终端覆盖能力、商业信誉等因素,选定经销商,并与其签订经销协议。在经销模式下,民生健康主要负责产品的营销策划、品牌宣传、产品推广、渠道管理等。经销商主要负责配送及终端客户开发。目前,民生健康前几大经销商主要包括九州通、浙江省医药工业有限公司、国药控股等企业。

其中,药店渠道是民生健康旗下产品面向消费者的直接窗口。为了拉动销售增长,民生健康通常会主导推动连锁药店、经销商与其签订销售网络共建协议,并根据协议对各共建参与方给予相应政策,一方面鼓励经销商为零售终端提供更高效的仓储配送服务并及时提供产品流向信息,另一方面提高连锁药店展示和销售民生健康产品的意愿,以实现最终销售。

同时,为了激励经销客户、大型商超及签订共建协议的终端药店,加强与各方的经营合作,民生健康还实施力度较大的销售返利政策。2020-2022年,民生健康的销售返利金额分别为0.69亿元、0.88亿元和1.13亿元,占当期主营业务收入的比例分别为15.86%、17.94%和 20.74%。

通过各种优惠政策,维护经销商关系,下沉到基层药店,民生健康旗下产品随之扩张。2020年-2022年,民生健康的分别实现营收为4.39亿元、4.90亿元和5.47亿元,保持稳定增长之势。

03 保健食品成为“救命药”?

根据招股书,民生健康此次IPO计划募资4.65亿元,其中,9369.90万元用于维矿类OTC产品智能化生产线技改项目,3.29亿元用于保健食品智能化生产线技改项目,4161.43万元用于民生健康研发中心技改项目。

图片来源:民生健康招股书

而从2022年民生健康的营收构成看,多维元素片(21)占比80.24%,多种维生素矿物质片占比7.33%,其他维矿类OTC产品占比4.97%,其他维矿类保健食品占比3.26%,益生菌系列食品占比2.08%。

这意味着,民生健康为占比一成的保健食品投入了超过七成的募集资金,显然是要在保健食品上“大干一场”。

民生健康在招股书中认为,随着居民健康意识的提升,膳食营养补充剂相关产品逐渐成为居民健康消费的“必需品”。在需求的推动下,我国膳食营养补充剂行业市场规模从2010年的743.1亿元增长至2020年的1938亿元,年均复合增长率达10.06%。这是一个远超OTC多维元素且急速增长的市场。

并且,目前国家政策对维矿类保健食品等纳入保健食品原料目录的品类,采用备案制管理,在新产品开发的便捷性、触达消费者的及时性等方面具有突出的优势,已成为业内竞相发力的焦点。

但对于民生健康而言,发力保健食品还需面临以下挑战:

1、过度依赖广告营销

从21金维他一炮走红后,广告营销就成为民生健康的“主要法宝”,这也是当时中国保健品的基本手段。但到了今天,民生健康依然摆脱不了广告营销依赖症,这种表现在销售费用方面有所体现。

招股书显示,2020年至2022年,民生健康的销售费用分别为1.7亿、1.85亿元和1.71亿元,均高于当年归母净利润,占当年营收的比重分别约为38%、37%、31%。

图片来源:民生健康招股书

更细分来看,一半左右的销售费用为广告费,2020年广告费达到9542.58万元,占比达到56.17%,其中媒体投放7703.69万元,占比45.34%。2021年和2022年广告费总金额有所下降,2022年为7705.13万元,与2022年媒体投放一项相当。

随着益生菌等保健食品的推广,民生健康的广告营销费用或将长期居高不下。

2、销售渠道单一

从收入来源看,民生健康较依赖经销商渠道提供的收入,对比同行业的上市公司,江中药业产品销售主要采取经、分销商覆盖为主;大型连锁药店及大型商超直营等为辅的方式,并布局多个电商销售渠道。汤臣倍健则主要采用非直销模式,并主要通过广告营销、品牌宣传活动等方式进行品牌推广。

招股书显示,2020年-2022年前五大经销商从民生健康的采购金额分别为2.97亿元、3.16亿元和3.53亿元,分别占当期经销模式收入的比例高达73.07%、69.54%和69.9%。

图片来源:民生健康招股书

民生健康在招股书中表示:“随着经营规模和经销网络的持续扩大,公司对经销商管理的难度也随之增加。如果经销商发生经营不善、违法违规等行为,或者与公司发生纠纷、合作终止等情形,可能对公司的产品销售与市场推广产生负面影响”。尽管近年来民生健康极力拓展直销和电商渠道,但效果并不明显。

3、营收体量小,研发费用少

招股书显示,21金维他占民生健康营收的比重仍然高达80%。早在2006年,民生健康就已经意识到要在21金维他的基础上拓展品类。但17年过去,民生健康旗下的其他产品,在市场上的存在感几乎没有。

这或许与民生健康的体量较小有一定关系。2022年,汤臣倍健收入为78.61亿元,民生健康收入5.47亿元,只是汤臣倍健的零头。

由于体量小,民生健康不可能投入大量费用搞研发。以2022年的研发投入来看,与可比公司华润三九、江中制药以及汤臣倍健这三家相比,民生健康的研发费用率最高为4.97%,华润三九、江中制药、汤臣倍健的研发费用率分别为3.69%、2.62%、2.02%。但从*值来看,2022年民生健康的研发费用仅为2717万元,而华润三九、江中制药、汤臣倍健的研发费用分别为5.94亿、1亿、1.58亿。或许,这也是民生健康被汤臣倍健赶超的重要原因。

值得一提的是,上市前夕,民生健康以2021年2月28日为基准日,向该公司股东分配现金股利1.5亿元,彼时的股东仅为民生药业。然而该公司2018年至2020年的合计净利润仅有1.28亿元,这次分红直接分光了前三年攒下的“家底”。