“并购*”丹纳赫再次出手:8月28日,丹纳赫集团宣布与全球*的蛋白质耗材供应商Abcam达成协议,以每股24美元的现金收购Abcam的所有流通股,交易总价或达到57亿美元。

Abcam是世界上最知名的抗体供应商之一,目前Abcam在线目录上列举的抗体和试剂超过120,000种,Abcam预计将在丹纳赫的生命科学部门作为一家独立的运营公司和品牌运营,进一步推进丹纳赫帮助绘制复杂疾病图谱和加快药物发现过程的战略。

至此Abcam的内部争斗也告一段落,创始人Jonathan Milner博士与公司董事会在公司管理上有所分歧,双方数月以来多次公开发布声明“对线”。这家成立了25年的“中年”Biotech为全球各地的研究人员抗体、试剂、生物标志物和检测方法,还手握首屈一指的兔单抗技术平台,但在被收购之前并没有过着“卖水人”的舒适日子:公司2022年亏损850万英镑,2021年也仅有440万英镑盈利。

卖给丹纳赫,或许是Abcam*的结局——也代表了很多Biotech最终的结局。

曾靠收购兔单抗平台增长

Abcam通过被称为“抗体亚马逊”,中国是Abcam的第三大市场,但Abcam和中国科学家的渊源已久。

Abcam的技术,最值得一提的便是RabMab®兔单抗平台。Abcam在2012年以1.7亿美元收购了Epitomics公司,获得了其全球首创的RabMab®兔单抗平台。

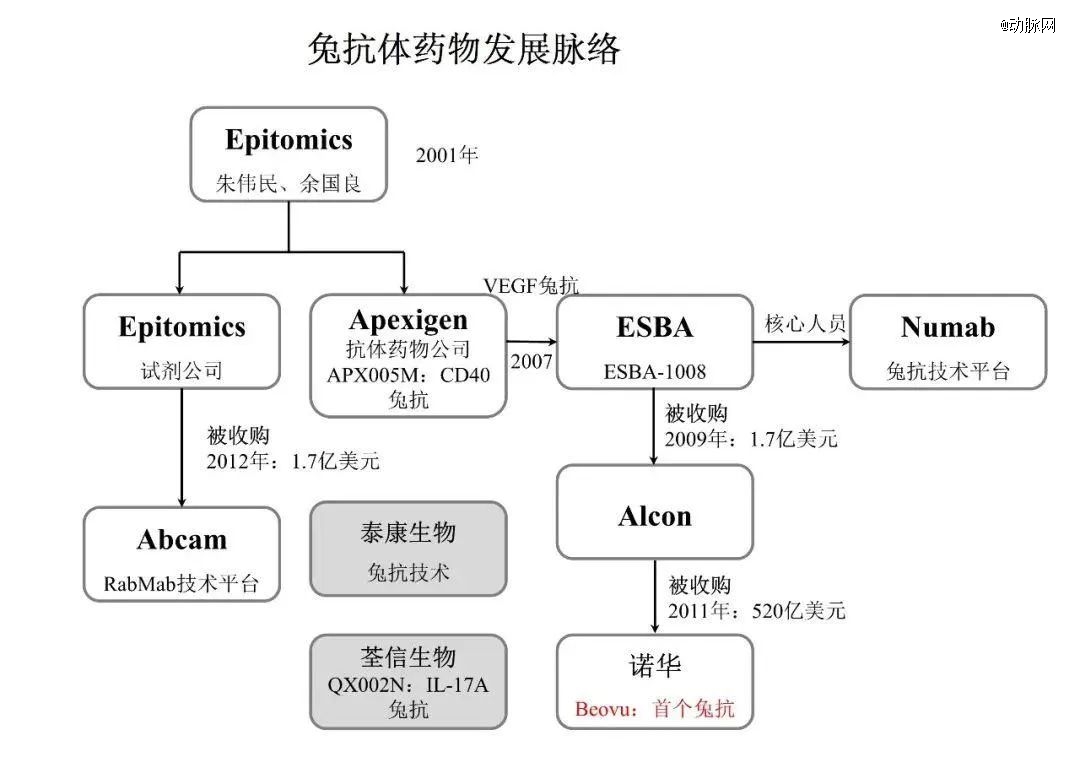

Epitomics由著名华裔科学家与企业家余国良博士与朱伟民博士在2001年创立,Epitomics成功开发了一系列开创性全球专利,解决了兔杂交瘤细胞稳定性等问题。兔单抗的特点是具有高亲和力、高特异性、高灵敏度,多样性好,可以产生小鼠难以产生的抗体。Epitomics是兔抗体药物的发展源头,其分化出的Apexigen公司所研发的VEGF兔单抗经过转让、优化和收购,成为了*获得 FDA 批准的兔源 scFv 单抗药物 BEOVU(®) ;在国内,Epitomics的技术由专注自免药物研发的荃信生物承接。

▲兔抗药物相关企业早期发展脉络(来源:生物制药小编)

因此,对Abcam来说,收购Epitomics是扩张抗体版图的重要一步。今天看来,这是一笔相当划算的买卖。RabMab®兔单抗平台已经为Abcam贡献了超过18000种抗体,且专门针对免疫组化应用(IHC)优化过的超过360多个兔单抗克隆。

RabMab®兔单抗平台是Abcam增长的重要引擎。Abcam收购Epitomics的转年,公司就宣布其利润增长19.4%,并归因于对Epitomics的收购。

经过十余年的发展运作,RabMab®兔单抗平台可以说已成为兔单抗在生命科学及生物科技时代的一个代名词,Abcam与上千家公司及大学开展合作,提供兔单抗定制服务。

尽管兔单抗药物潜力巨大,且Abcam的服务备受青睐,但*的技术平台并不能完全解决这家Biotech的发展问题。

Biotech的中年危机:治理不力与接班人缺位

现年58岁的Jonathan Milner博士于1998年创立Abcam,在2005年将公司成功IPO,并一直担任CEO至2014年。之后他成为了副董事长,Alan Hirzel担任CEO。2020年10月,Milner博士从董事会辞职。

CEO Alan Hirzel在脱离了Milner博士后,管理水平难称出色,2022年公司股价一路下跌。

今年5月,Milner博士发表公开信抨击Abcam董事会,他直言:“自我辞职以来,公司失去了重心,表现明显不佳。”他在公开信中详细指出了Abcam业绩不佳的原因,每一条都是一家中年Biotech所要面对、也难解决的问题。

首先是公司治理不力。公开信中显示,Abcam的董事会缺乏股东心态,管理层和董事会的持股比例加起来不到1%,股东的担忧被忽视,投资者关系处理不佳,尽管Abcam的业务并不复杂,但业绩指标变来变去,也没有做到信息透明。需要指出的是,Abcam甚至不会发布季报。

其次是执行力不足。公司本应于2017年上线的ERP系统直到现在仍然没完成,导致收入、客户和市场份额的损失。除了ERP系统,运营和整合的执行不力导致了运营利润率的恶化,2022财年的利润率比2019财年下降了约50%。

最后是成本管理。Milner博士称,Abcam当下的运营成本远远超出了营收增长的水平,资本利用回报率(ROCE)在其治下的20%左右降低至9%以下。与此同时,公司高管的薪酬水平却居高不下,薪酬委员会主席Sally Crawford在Milner博士离开后,为CEO开出了增幅高达216%的高薪。

基于此,Milner博士要求重新得到公司的控制权,称他的专业知识和持股比例使他成为*能够“迅速扭转这种局面,恢复股东信任和价值,使Abcam再次成为‘抗体亚马逊’的人。”

为一家公司找到合适的继任管理者并非易事,尽管Abcam已经是家老牌Biotech,CEO Alan Hirzel独自挑担之前也与Milner博士有多年的合作经历,但能成长至今,很大程度上是创始人Milner博士的意志注入了公司,当灵魂人物抽身而去,Abcam也随之丧失了灵魂。

从5月开始,Milner博士与Abcam董事会多次公开喊话。Milner博士指出Abcam目前的管理层根本不关心探索任何战略选择,他甚至在公开信中细数了董事会成员如何失职。Abcam为Milner博士提供了一个权利受限的董事会席位,但Milner博士果断拒绝,并在公开信中毫不留情地拆穿Abcam管理层的缓兵之计。

两个月前,Abcam只好宣布考虑探索战略选择,包括出售公司。

Abcam 表示,在与丹纳赫达成交易之前,该公司已与包括“20多家潜在战略收购方”在内的30家其他的潜在交易对手进行了接洽。

投资人极度不满、管理层毫无作为,或许Abcam被丹纳赫收购是Milner博士能促成的上佳结果。

一些Biotech走到了战略抉择的岔路口

对于Abcam近年来的发展,加拿大*银行分析师在一份报告中写道: “过去几年,许多生命科学工具公司都享受到了行业增长和需求提升带来的好处,但Abcam没有从中受益。不过好处是,公司目前也避免了下游客户减少库存的压力。”

身量单薄的Biotech,发展态势不可避免地受限于管理层的决策和治理水平,也会因业务模式单一而承受市场波动带来的影响。

比起Abcam,买家丹纳赫是生命科学领域中*的商业帝国,其完备的上中下游产业线,将为Abcam打开新的局面:例如可以在Abacam的上游引入旗下生产设备与耗材,降低Abcam的生产成本;在中游Life Science板块其他品牌的商业线索如IDT/SCIEX等形成合力;在下游,通过Abcam庞大的抗体库对接旗下诊断产品线,提高Abcam的营收,同时降低诊断产品线成本。

而Abcam受到诟病的运营问题,被丹纳赫收入麾下后也将有可能被其成熟的管理方法解决,丹纳赫商业系统(DBS)是一套覆盖企业经营管理全方位的标准方法论,采用DBS系统的被并购企业往往能够更高效的执行生产、销售产品和服务顾客,实现收入增长。

生物科技行业正在经历一轮市场整合,大公司寻求标的并通过规模经济降低成本,Biotech们也到了战略甚至命运抉择的岔路口。

在国内,针对生物药企的IPO继续收紧,对很多Biotech的创始人来说上市可能没有那么大的吸引力了,在条件成熟的情况下,卖给大公司会成为一种务实的选择;另外在二级市场价格逐渐合理化或成熟化的进程中,并购淘汰机制也能为市场增添流动性。

Milner博士预计将在下周与股东们讨论此次收购计划,另外,丹纳赫此次收购交易还需要得到美国联邦贸易委员会、中国的国家市场监管总局,以及德国和奥地利反垄断监管机构的批准。摩根大通的分析师指出,对于 Abcam 这样的公司来说,“57亿美元”这个数字是“合理的”。此外,“鉴于两家公司的产品缺乏重叠,预计几乎不会出现‘监管阻力’”。

不论此后的细节如何推进,Abcam的故事表示着,并购可能是接下来很多Biotech要走向的终点。

参考资料

1.https://www.businessweekly.co.uk/news/biomedtech/milner-slams-abcam-%E2%80%9Cunderperformance%E2%80%9D-and-%E2%80%9Cvalue-destruction%E2%80%9D-and-calls-egm-take

2. https://mp.weixin.qq.com/s/dni06NseTvgJ09iOtOl8dQ

19179起

融资事件

7524.20亿元

融资总金额

9596家

企业

3010家

涉及机构

778起

上市事件

6.70万亿元

A股总市值