生存压力越来越大。

18A舟至中流,哪些公司将走得更远,一眼可知。商业化阶段的创新药企,销售额爬坡最为最重要,但开支、研发效率、现金储备的全面平衡能力也很重要。

到了考验公司高管治理水平最危急的时刻。

大部分进入商业化阶段的港股创新药企,2023H1核心单品都实现放量爬坡,同时开支更加节制,研发效率也没有下降,走向一条平衡、高效之路。恒生医药ETF(159892)重仓股中的药明生物、百济神州、石药集团、信达生物、药明康德、金斯瑞生物科技、康方生物,都是我们以前分析过多次的优质公司,具有穿越周期的能力。最近,南下资金持续抄底港股,恒生医药ETF(159892)份额增幅明显,8月18日净流入1.58亿元。这只基金也有对应的场外基金(A类:016970;C类:016971),费率在同类属于*档水平,可供低位定投。

荣昌生物

2023Q2营收2.54亿元,同比增长26.9%,环比增长51.1%,商业化实现复苏,但付出的代价高昂,2023H1销售费用为3.50 亿元,同比增长 133.5%,两个核心产品泰它西普、维迪西妥单抗分别有600 人的销售队伍,转化效率极低。

2023H1商业化团队人效,百济神州约190万元,荣昌生物约35万元。荣昌生物称商业化能力仍处于前期建设阶段,仍需持续投入较多的团队建设费用和学术推广活动开支,但去年底销售人员已达1167人,并非全新搭建。2023H1这支销售队伍平均薪酬达到约18万元,而研发人员平均薪酬为16万元。

销售费用率达82.9%,在行业整顿的压力下,强营销驱动策略能否持续?管理层全年收入12.5亿元的指引能否完成?

荣昌生物上半年亏损7.03亿元,同比扩大43.8%,现金储备还有15亿元,估计最快下半年又要融资了。

再鼎医药

最近三季(2023Q2、2023Q1、2022Q4)产品收入分别为6890万美元、6280万美元、6260万美元,环比增速不明显,主要原因是核心产品则乐(PARP抑制剂)爬坡速度出现钝化,最近三季销售收入分别为4300万美元、4270万美元、4230万美元。

但是,再鼎早期BD眼光精准,重磅产品将接力商业化。据原研药企Argenx 2023Q1财报,FcRn靶向药物Efgartigimod销售收入2.18亿美元,今年即上市后第2个年度即将突破10亿美元。再鼎引进的Efgartigimod(艾加莫德α)全身型重症肌无力适应症6月底在国内获批上市,有望*竞品石药集团巴托利单抗一年进入医保。

Efgartigimod拓展多个适应症,CIDP临床研究已达到主要终点,天疱疮和ITP的三期临床数据预计今年Q4公布。国内处于后期开发阶段适应症的受众患者近70万人,市场空间巨大。

KARXT有望成为50年来*治疗精神分裂症的创新药物,合作伙伴Karuna将于2023年Q3向FDA提交NDA,再鼎已于今年6月完成中国注册桥接研究的首例入组。

KRASG12C抑制剂Adagrasib于2022年12月美国获批上市,目前国内研发进度再鼎*。

从2023Q1开始,再鼎产品收入已超过SG&A(销售、一般及行政开支)。2023H1亏损净额1.7亿美元,现金储备8.764亿美元。

亚盛医药

*上市品种耐立克(奥雷巴替尼)2023H1销售收入1.08亿元,同比增长37%。纳入新版国家医保药品目录,3月1日实施,成为放量催化剂,Q2销售额同比增长153%,盒数同比增长560%。

注重平衡能力的建设,2023H1销售费用同比增加16.8%,远低于收入增速,研发开支同比减少9.3%,重点品种的研发进展仍然符合预期。

耐立克治疗潜力还将释放,用于治疗既往TKI耐药的CML 慢性期患者的适应症获批将近,并有望成为国内*用于一线治疗Ph+ ALL的TKI药物。拓展到血液肿瘤以外的领域,耐立克针对胃肠间质瘤(GIST)的临床开发也在快速推进,获CDE纳入突破性治疗品种。

市场对亚盛医药期待*还是Bcl-2抑制剂APG-2575,已获批全球注册III期临床研究。(非头对头)现有数据显示APG-2575相比维奈克拉,疗效更佳、毒性更低,有望以BIC潜力成为CLL/SLL二线治疗的金标准。

亚盛医药正处于最紧张的攻坚阶段,待APG-2575国际化成功后,将跨过盈亏平衡线。

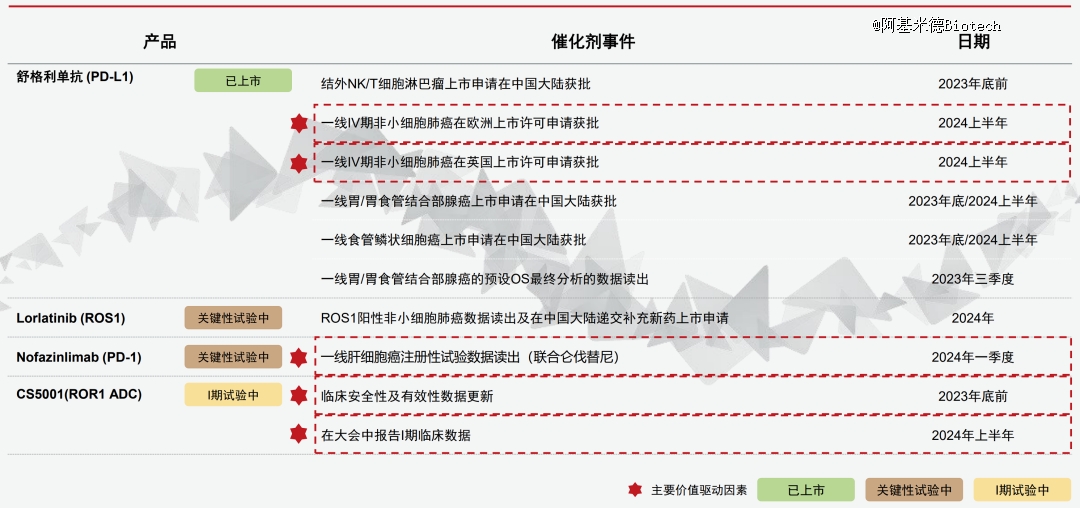

基石药业接下来12个月预期催化剂事件

基石药业

主动平衡财务状况,体现出较强的自我调整和适应能力。2023年H1商业化产品销售收入2.5亿元,同比增长53%,净亏损2.09亿元,同比收窄42%,现金储备超过10亿元。

研发开支同比减少30%,行政开支同比减少34%,销售费用同比减少10%,然后,商业化毛利率由47%提升至59%。

舒格利单抗一线治疗Ⅳ期NSCLC的上市许可申请获欧盟EMA及英国药品和医疗保健用品管理局受理,今年底或明年初有望出海成功。普拉替尼一线治疗RET融合阳性NSCLC于2023年6月国内获批上市,销售额将加快爬坡。

CS5001 (ROR1 ADC)是希望之星,临床进度全球第二。ROR1 ADC全球仅三款处于临床阶段,另外两款分别以27.5亿美元、14.3亿美元的高价被默克、勃林格殷格翰收购。ROR1为肿瘤胚胎蛋白,高表达于多种实体瘤和血液瘤,包括非小细胞肺癌、白血病、淋巴瘤,全球患者人群达300万人,一旦成药,空间有望达数百亿美元。CS5001正在美国、澳大利亚和中国进行剂量探索I期临床试验,预计2024年启动注册计划。CS5001在套细胞淋巴瘤异种移植模型中以单剂量给药,即使在更高和更频繁的给药计划中,也显示出比基于MMAE的参比ROR1抗体偶联药物更好的疗效,证明其成为同类*药物的潜力。

歌礼制药

2023H1收入4650.6万元,同比增长21.7%,亏损1655.9万元,同比大幅收窄81.2%。

以往核心业务HCV(丙肝)产品收入234万元,同比下降48.4%,歌礼制药表示自今年起不再积极推广HCV产品。

翻篇了,歌礼制药全新核心业务为NASH(非酒精性脂肪性肝炎)、慢性乙肝,以及PBC(原发性胆汁性胆管炎)。现金储备25亿元,比上年末还有增加,这是重塑管线的定海神针。

NASH管线覆盖纤维化改善、炎症改善、脂肪含量降低多个技术路线,THRbeta激动剂ASC41采取与全球潜在的*NASH药物resmetirom同样临床研究方案,靶点确定性强,且已在非头对头数据中显现BIC潜力,预计今年Q4读出II期期中分析顶线数据;FIC品种脂肪酸合成酶抑制剂ASC40预计2024年Q1读出肝穿IIb期数据。

PD-(L)1疗法ASC22在同类机制赛道上研发进度全球*,早期数据表明针对表面抗原小于100IU/mL患者可实现43%功能性治愈,预计在今年Q3读出此类患者拓展队列II期期中分析数据。

潜力管线还有ASC40,治疗痤疮的II期临床结果实现主要及关键次要终点,III期临床试验预计于2023年下半年启动。用于呼吸道合胞病毒(RSV)的ASC10已获得美国FDA批准开展IIa期临床试验,为潜在的BD大品种。呼吸道合胞病毒是美国1岁以下儿童毛细支气管炎(肺小气道炎症)和肺炎(肺部感染)的最常见原因1,每年导致约58000名5岁以下儿童住院。目前全球尚无治疗呼吸道合胞病毒感染的有效药物。

绿竹生物

距离商业化还有一段距离,核心产品重组带状疱疹疫苗LZ901预计2024H2提交BLA,2025Q4实现商业化。可能是这个原因,绿竹生物对现金流耗尽的恐惧感被放大,2023H1研发开支3312万元,同比下降40%,比管理费用(4124万元)还低。

走向另一个极端,这种体量的研发开支不足以维持一家Biotech的成长性,可能对管线的厚度、进度造成限制。绿竹生物2023H1经调整亏损5289万元,现金储备7.5亿元,非常节俭持家。

核心产品LZ901在国产重组带状疱疹疫苗中进度最快,今年5月在中国完成II期临床试验,试验结果具有统计学和临床意义,预计2023Q3在中国启动多中心、随机、双盲、安慰剂对照III期临床试验,2024Q2在美国启动II期临床试验。

本次中报季,大部分18A公司都有积极的进化,主动适应外部环境的变化,并尽力补齐自身的短板。前路艰辛,唯奋楫者进。