无论是生物医药还是AI制药,都来到了另一个周期。

2020年,Schrodinger在美股上市并上涨,引爆了AI制药赛道,循着退出端的“指挥棒”,VC们开始搜寻合适的标的。

随着Relay、Recrusion、Exscientia的成功上市,公司股价都曾经走出不错的表现。

但从去年下半年至今,出现了多起AI制药公司裁员的事情,去年8月9日,敲钟仅仅一年的AbSci公司,宣布裁员40人。而后今年BenevolentAI、BioXcel相继裁员,均为行业蒙上了一层阴影。

这些脆弱的上市AI制药公司,裁员一个比一个狠。

01 接二连三地裁员

Absci:年收入不到500万美元,裁员40人

最开始大刀阔斧进行裁员的是上市公司Absci。

Absci成立于2011年,此前营业务是将基于大肠杆菌的合成生物学平台生成高多样性菌株文库和复杂生物治疗蛋白,为制药公司快速生产以往难以生产的生物药或制剂。

而后公司开始转型AI药物研发,利用合成生物学和深度学习AI技术来识别、筛选和扩大新型候选药物的生产,主要用于开发抗体药物。

就在2022年8月9日,Absci宣布裁员裁员40人、简化运营和研究业务,以应对不断变化的经济状况。

站在合成生物学风口的AbSci,7年内共完成10轮融资,总额高达2.3亿美元,然而根据财务报告,其年营收在500万美元左右,难以支撑起最高20多亿美元的市值。

更难堪的是,Absci自上市以来的股价如同坐上滑滑梯,从最高点32.9美元一路跌到了1.6美元。

BenevolentAI:*临床管线失利,裁员50%

今年5月,英国AI制药独角兽BenevolentAI由于管线失败也开启了大裁员降本增效的步伐。

公司宣布裁撤多达180名员工,人数接近50%。此次裁员同样距离BenevolentAI上市仅仅过去一年。

此次直接导火索源于公司的核心管线——其用于治疗特应性皮炎的局部泛Trk抑制剂BEN-2293的IIa期临床试验,没有达到次要疗效终点,无法减少患者的瘙痒和炎症。

BEN-2293是公司目前推进得最快的管线,也是*一条临床管线,此前BenevolentAI也凭借该药物上市。这次临床失利对于BenevolentAI而言是一个巨大的打击。

现在,BenevolentAI并不打算继续推进BEN-2293,而是准备节衣缩食押注其他新的管线,例如BEN-8744和BEN-28010。

BEN-8744是一种用于治疗溃疡性结肠炎的潜在同类*PDE10抑制剂,预计2023年Q3进入临床I期。BEN-28010 是一种用于治疗多形性胶质母细胞瘤的潜在同类* CNS 渗透剂 CHK1 抑制剂,预计将于今年第四季度进入IND-ready 。

BioXcel:裁员60%,市值仅剩1亿美元

8月14日,AI药物研发公司BioXcel Therapeutics 公司宣布,作为战略调整的一部分,公司将把员工人数从190人减少到80人,比例高达60%。

主要原因还是其上市药物IGALMI (右美托咪定款舌下膜剂)不如人意,上市后半年仅为38万美元。

该药物由 BioXcel 的AI平台开发,从获批 IND 到药物上市仅用了4年,主要用于用于急性治疗与成人精神分裂症或双相I或II型障碍相关的激越。

为了这款药物的销售,公司组建了超过70人的营销团队,但一个季度的销售额不超过50万美元,与公司宣称的 2.75 亿美元市场规模相去甚远。

智药局曾经就分析过,尽管精神类药物的销售额不如肿瘤药物销售快,但IGALMI 却面临着商业化的困境。该市场药物已经处于饱和,但IGALMI却不提供与现有激越药物相比的独特益处或差异化,还伴随着副作用和使用条件,难以用于急诊或者门诊情况。

除此之外,今年6月还陷入了临床信息造假的风波,此前BioXcel宣布其在研右美托咪定口服溶解膜制剂BXCL501治疗阿尔茨海默症相关激越的III期TRANQUILITY II研究达到了主要终点。但该该研究中的一名研究者正在接受调查,原因是他没有及时报告一例严重不良事件。

公司未来重点转向开发 BXCL501(右美托咪定)以用于在家中治疗精神分裂症、双相情感障碍以及可能由阿尔茨海默病引起的轻度至中度痴呆症患者的躁动。

02 直指盈利困境

毫无疑问,造成三家上市公司裁员的本质都是现金流的支撑力不足。营收太低、临床管线失利、上市后销售困难,把biotech几乎主要的坑都踩中了。

自2021年下半年以来,一众AI制药知名公司市值呈自由落体之势,截至8月18日,最新市值较最高点平均跌幅普遍达到80%。

目前几乎所有的上市AI药物研发公司仍然处于亏损之中,绝大多数公司都定位于生物技术公司,仅合作能贡献少数营收外,临床阶段管线的投入却像个无底洞。

根据上图所示,大多数公司现金流也开始吃紧,仅够他们支撑到2025年左右。这也意味着公司的“抗风险能力”非常脆弱,一旦核心管线失利,或商业化药物不成功,断臂求生几乎是板上钉钉。

一家AI制药创始人此前也感叹融资环境,上市生物科技公司的市值下降了80%,走到后期轮次的公司估值较2021 年的辉煌时期下降了 30%-70%。

上市公司通过IPO或者定向增发手里还有不少余粮,是对于一级市场的初创而言,寒风吹打得更加明显。

2020年—2021年,AI药物研发公司开始集体上市,一时间点燃了资本的热情,资本找到了退出渠道。热钱涌入后,整个医药行业持续看涨,也引发人们的热捧。

根据智药局统计,2021年,全球AI制药总额约为266亿元(超42亿美元),这一数据在2022年增长到了62.02亿美元。

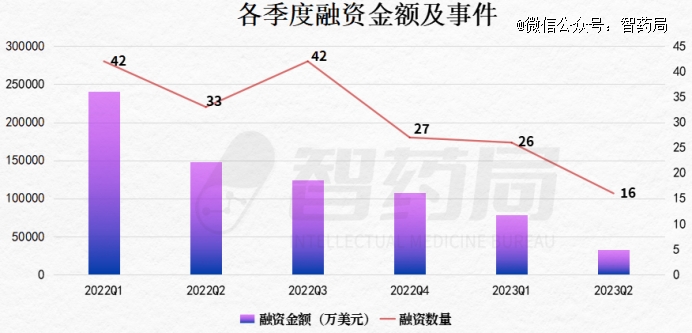

然而今年上半年,无论是融资数量还是融资金额,都呈现量价齐跌的态势,据智药局监测,2023年H1全球AI+药物研发融资总事件42起,其中一季度26起,二季度仅16起,二季度融资数量创下2020年以来的新低。

同时,融资金额也呈现不断下滑的态势,季度融资从最高的24亿美元,到如今的3.23亿美元。对于这些急需资金开展研发活动,或者培养新资产的AI药企而言,缺乏资金支持无疑是致命的。

生物医药市场的残酷性,并没有因为AI的加入而减少。无论是近期的大跌,还是近期传得人心惶惶的科创版第五套上市标准收紧,都指向了行业难解的问题——盈利困境。

行业的高门槛、高风险一直都存在,现金流如同紧绷的一根弦被创始人攥在手里,但曾经被降本增效的厚望的AI发挥的效用却有限。

开源很难,最终只能节流了。如果仍然缺乏资金支持,还会有更多的AI制药公司陷入生存危机。