存储赛道,依然乌云密布。

日前,SK海力士发布2023年第二季度财报,该季度的营业收入为7.31万亿韩元,同比下降47%;营业利润为-2.88万亿韩元,同比由盈转亏。

这意味着,SK海力士连续三个季度亏损。

SK海力士的日子,为什么这么苦?“旧势力”颓废之下,国产存储的春天来了?AI革命,能否推动存储行业重返上行周期?

1、主阵地失守,净利润为负

SK海力士,经营承压。

成立于1983年的SK海力士,是全球知名的半导体厂商,主营业务为存储芯片,多年以来与三星电子联手称霸存储赛道。

然而,市场有了微妙的变化。

据CFM的数据显示,2023年*季度存储芯片依然处于供过于求的市况,其中NAND (闪存)市场,三星电子、铠侠与SK海力士位列全球前三;而DRAM(内存)市场由三星电子、美光科技与SK海力士位列前三,市场占有率分别为42.7%、28.5%与24.3%。

这是九年以来,SK海力士首次失去“内存老二”的位置。

事实上,对此格局,其早有心理预期。

2022年年底,SK海力士考虑到内存需求疲弱,遂即大幅缩减资本开支,并减产以应对市场需求,从而成为行业TOP 5中营收增速跌幅*的一家。

不过,上述措施,没有扭转颓势。

2023年第二季度,SK海力士的营业收入环比增长44%,但净利润却环比下跌了-16%,陷入“增收不增利”的尴尬局面。

此前已连续两个季度亏损

SK海力士首席财务官金祐贤表示:“存储芯片市场仍处于严峻状态,但似乎已在筑底,市场形势料将从2023年下半年开始好转。”

其实,三星电子的日子也一样不好过。

据三星电子的最新财报显示, 2023 年第二季度的营业收入为60.01万亿韩元,同比下降 22%;营业利润为0.67万亿韩元,同比下降 95%。

具体到存储芯片,营业收入为14.73万亿韩元,去年同期为28.5万亿韩元;营业利润为-4.36万亿韩元,去年同期为9.98万亿韩元。

之所以如此,与对华出口骤降有莫大的关系。

多年以来,中国的存储芯片严重依赖进口,韩国为*大进口来源国:据中国海关总署的数据显示,2022年我国存储芯片进口总额1010.67亿美元,从韩国进口额为482.86亿美元,占比高达47.8%。

到了2023年上半年,从韩国进口额为158.36亿美元,同比下降38.9%。

实际上,中国市场是SK海力士的主阵地,营收比重接近50%,如若失去该市场,那么SK海力士势必遭受巨大打击。

2、国产存储,争当“新势力”

对华出口骤降的原因错综复杂,但国产存储起势是其中一个不可忽视的缘由。

国产存储,以前一直在夹缝中求生存。

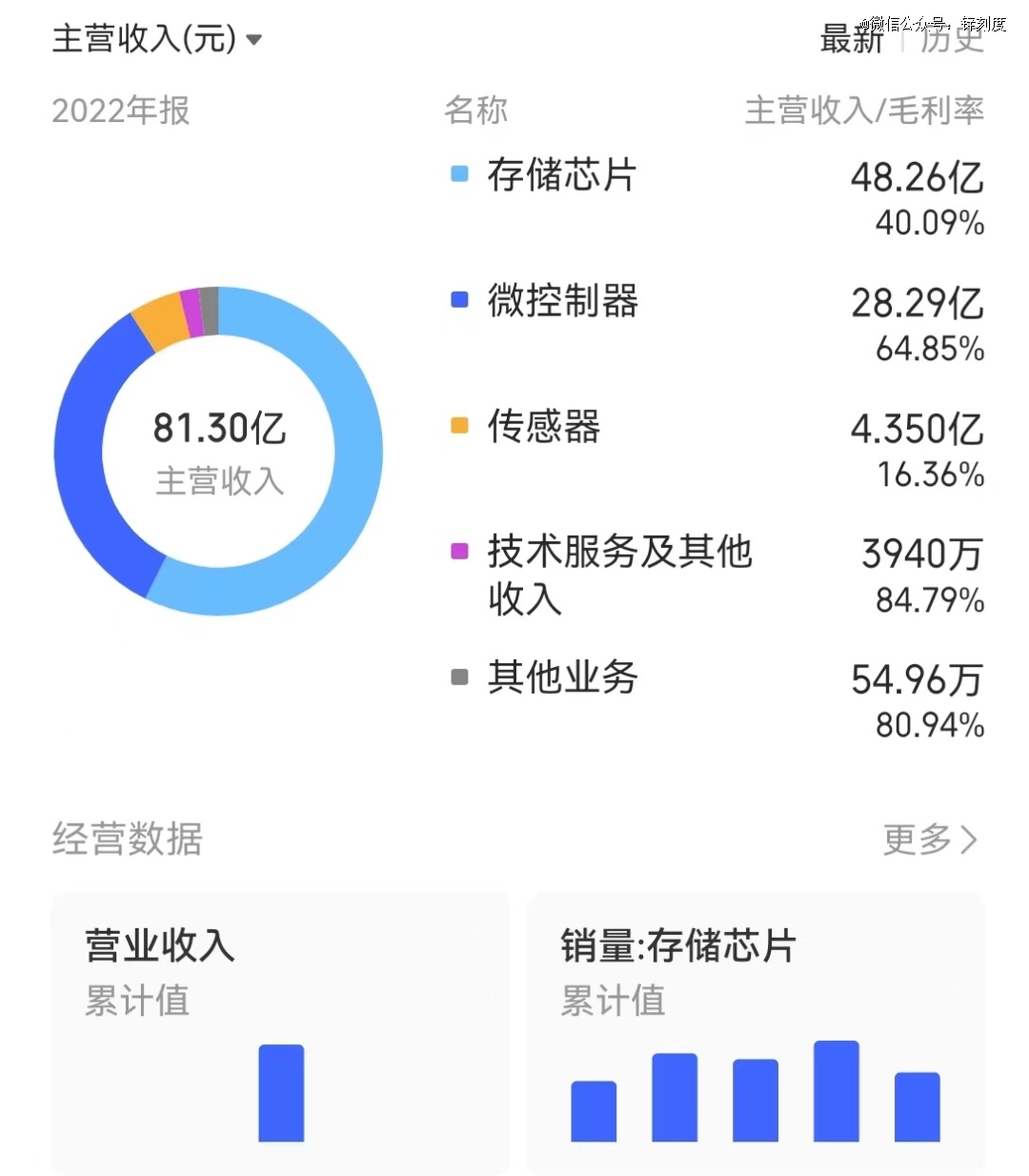

这其中的代表为兆易创新,主攻的是NOR市场,应用场景主要为物联网,打拼多年跻身细分赛道的头部玩家。

兆易创新

据“半导体行业观察”报道,从存储芯片类别看,DRAM的市场份额约为53%,NAND 的市场份额约为45%,二者合计高达98%,是三星电子与SK海力士展开竞争的“基本盘”。

不难看出,NOR的天花板肉眼可见,国产存储要“改命”仍需要切入主赛道。

2016年,上述愿景终于落地了。

那一年,长鑫存储与长江存储双双成立,标志着国产主流存储芯片迈出“从0到1”的步伐,拉开了国产替代的序幕。

一方面,长鑫存储主攻DRAM市场。

长鑫存储的背后大佬云集,既有兆易创新这样的行业“老兵”,也有腾讯、阿里巴巴等互联网巨头,更有地方的鼎力支持。

更为重要的是,继承了奇梦达的遗产。

奇梦达破产十年之际,长鑫存储获得其约2.8TB、一千多万份有关DRAM的技术文件,在此基础之上不断取得突破。

2022年,已完成了17nm DDR5内存的试产。

电子工程专辑副主分析师刘于苇表示:“剩下的剧情我们也猜到了,长鑫通过授权获得了奇梦达的Buried Word Line相关技术,借助从全球招揽的人才和先进制造装备,把奇梦达的46nm平稳推进到了10nm。”

另外一方面,长江存储主攻NAND市场。

相比长鑫存储,长江存储的步伐更快,成就也更为瞩目。

长江存储没有按部就班地追赶,借助中国科学院微电子研究所的成果,自研了全新的Xtacking架构,上演了一出弯道超车的好戏。

据TechInsights的研究表明,2022年11月,长江存储的232层NAND芯片已应用于固态硬盘,成为全球*量产200层以上3D垂直存储芯片的公司。

如此一来,长江存储相当能打。

对此,“差评”感叹:“当三星抠抠索索地慢慢把 2T 的固态从 2500元 降到 1500 元出头的时候,长江存储大规模出货,以致态、梵想为代表的一批使用长存颗粒的国产厂商把价格给直接带入冰点。2023年‘618’期间的2T固态硬盘,甚至被杀到了不到500元。”

据公开数据显示,2022年NAND芯片价格雪崩,跌幅高达41%,到了2023年*季度,市场规模又环比减少了24%。

换而言之,长江存储成为牌桌上不可忽视的重要玩家。

尽管,长鑫存储与长江存储的市场占有率不高,但向老牌玩家发起挑战的势头肉眼可见,“韩国双雄”的制霸,迟早成为历史的回忆。

3、AI当道,高端存储起势

中国市场之外,消费电子市场不振是另外一个重要的原因,短时间难以看到市场反转,但变量也已浮现。

“ChatGPT们”如雨后春笋般冒出,势必带动算力规模爆炸式增长,也对数据传输速度提出更高的要求。

旭源资本创始人彭数学表示:“在传统处理器设计中,主要关注提升计算速度,而存储方面更注重容量提升和成本优化,这导致了‘存’和‘算”’间性能失配的问题,即冯诺依曼架构中的‘存储墙’和‘功耗墙’。”

而美光科技总裁兼CEO梅赫罗特拉表示:“当你展望未来时,它(生成式AI)就等于人工智能,而人工智能等于内存。”

于是乎,HBM(高带宽内)存进入英伟达、AMD等的视野,成为AI芯片的必备组件。

譬如,英伟达的H100芯片与AMD MI300X芯片,双双使用SK海力士的HBM3内存,数据速率高达5.6GT/s。

据TrendForce的数据显示,2022年SK海力士在全球HBM市场的份额为50%的,三星电子的份额为40%,美光科技的份额为10%;其中,*实现HBM3量产的唯有SK海力士。

这么来看,SK海力士的实力不容小觑。

据SemiAnalysis的数据显示,HB的价格约是DRAM的5倍,利润更为丰厚,预计HBM占全球内存的比例将从目前的不到5%,增长至2026年的20%以上。

简而言之,虽然手机、电脑的需求疲软,但服务器的需求强劲,存储芯片仍有盼头。

总而言之,SK海力士面临中国市场缩量与手机、电脑消费疲软的双重压力,应对之策是加码高附加值的HBM,以求度过低谷期。

其盘算能否如愿,仍有待观察。