恒大汽车有救了?

8月14日晚间,据恒大汽车(0708.HK)发布公告,其获得由阿联酋国家主权基金持股的上市公司NWTN集团(以下简称“纽顿集团”)首笔5亿美元(约36亿人民币)战略投资。

另有6亿元人民币过渡资金,将自公告后5个工作日开始陆续到账,所有战投资金全部用于恒大汽车天津工厂,确保恒驰5的正常生产和恒驰6、7的陆续量产。

同日,NWTN发布声明,宣布已达成协议,将向中国恒大新能源汽车集团有限公司战略投资5亿美元,加速公司在电动汽车领域的发展。

富到“流油”的中东土豪,注资中国新能源车企并不是件新鲜事。

今年,中东财团就曾11亿美元战投蔚来,56亿美元投资高合汽车母公司。相比之下,负债近1800亿元的恒大,显然不是一个好标的。

更奇怪的是,这家总部位于阿联酋迪拜的公司,前身是一家来自天津的企业。市场传言,公司创始人来自浙江。

种种痕迹看来,这笔买卖似乎并不寻常。

01、5亿美元,不算多

资方给恒大开价为5亿美元,另外还有6亿人民币过渡资金。

▲恒大汽车公告截图。

认购完成后,纽顿集团将持有恒大汽车已发行股本总额的约27.5%,恒大持有恒大汽车的比例将摊薄至约46.86%。恒大汽车将不再是恒大的非全资附属公司,其财务业绩将不再于恒大集团的业绩内综合入账。

另外,6亿人民币将率先进入恒大汽车账上。在过渡期资金支持协议中提到,在满足抵押品完成登记及备案等先决条件的情况下,将分三笔,向恒大汽车提供总额6亿元人民币的免息及有担保过渡资金,用于恒大汽车的研发、生产及销售业务,将自公告后5个工作日开始陆续支付。

要知道,恒大造车,烧钱如纸,36亿人民币并不算多。

据恒大汽车此前披露的2022年度全年业绩公告显示,截至2022年12月31日止年度,恒大汽车产生亏损276.64亿元(2021年亏563.44亿元),集团累计亏损及股东亏损分别为989.06亿元(2021年亏712.41亿元)及686.51亿元(2021年亏393.39亿元)。

负债方面,负债总额为1838.72亿元,剔除其中的预收账款33.14亿元后的负债规模为1805.58亿元。此外,恒大汽车涉及未能清偿的到期债务累计约116.26亿元,集团逾期商票累计约185.12亿元。

今年3月,恒大曾表示,恒大新能源汽车如能在未来寻求超过290亿元融资,计划推出多款旗舰车型并望实现量产。相比290亿元,36亿人民币似乎是杯水车薪。

据公告,战投资金全部用于恒大汽车天津工厂,确保恒驰5的正常生产和恒驰6、7的陆续量产。

这三款车量产后,又有多少人愿意为此埋单?

02、战投不一定能拿到手

要拿到这5亿美元资金,不是一件容易的事。纽顿集团声明称,拟议投资交易预计将今年第四季度完成,但需满足诸多条件,包括但不限于恒大集团债务重组生效、恒大新能源汽车集团若干债权人确认债务偿还计划以及获得相关监管机构和股东批准。

换言之,5亿美元能否到位,视债务处理情况而定。具体到恒大集团债务重组生效和确认恒大汽车债务偿还计划。

7月26日,据恒大公告称,多地法院准许恒大在8月22日、23日举行债权人会议,就境外债务重组方案进行投票。

本月,境外债权人将权衡是否接受恒大提出的重组方案,这对于恒大来说十分关键。

恒大汽车单在剔除预收账款33.14亿元后的负债规模,依然有1805.58亿元。

为处理恒大汽车债务,许家印与其家人站出来,进行债转股。

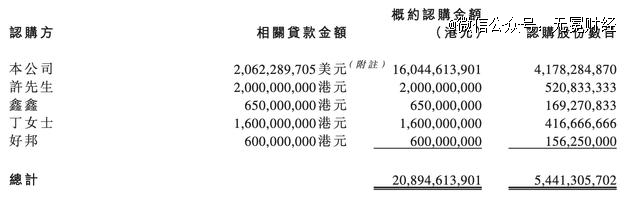

8月14日,据恒大汽车公告,恒大汽车与包括中国恒大、许家印、许家印妻子丁玉梅等在内的多个认购方,订立了股份认购协议及抵销协议。

恒大汽车将配发及发行合共约54.41亿股新股,认购价为3.84港元/股,总认购金额为208.95亿港元。该认购价较恒大汽车8月11日的收市价1.49港元有溢价157.7%。

不过,恒大汽车与各认购方并不会产生现金交易。根据相关协议条件,认购金将直接用于抵销恒大汽车应付各认购方的相关贷款。

这与深深房终止重组后的处理有点像。其实就是,许老板众人借给恒大汽车的钱,暂时不用还了,而是换成恒大汽车的新发股份。

据公告,截至8月14日,恒大向恒大汽车提供的贷款中未偿还本金额约138亿港元,应计利息约23亿港元;许家印及鑫鑫向恒大汽车提供的贷款中未偿还本金额约26.5亿港元。这些都将转换成恒大汽车新发股份。

▲恒大汽车债转股涉及资金及份额,图片来自上市公司公告。

从短期来看,债转股对恒大集团不是一件好事,将在报表中造成亏损。

公告显示,恒大预计,恒大汽车债转股录得未经审核亏损约98亿港元,该亏损是根据超41.78亿股恒大汽车股份的市值约62亿港元与截至2023年8月14日的本金及应计利息160亿港元之间的差额所计算。

恒大汽车指出,上述交易预计将于2023年第四季度完成,但需满足债务处理条件。

债权人不愿意仓促解决,恒大却想尽快推进债务重组。

今年,恒大披露债务情况,便有“逼宫”的嫌疑。

在债务重组方案中,恒大曾给出分析,若接下来的境外债务重组不成功,恒大面临清算之时,债权人的回收率极低:恒大的境外无担保债权人回收率仅为3.53%,现有恒大票据持有人回收率5.92%,景程票据持有回收率6.49%-9.34%;天基境外无担保债权人回收率*,仅有2.05%。

恒大能在年底前完成债务处理吗?似乎谁都无法给出准确答案。

03、“白衣骑士”身份复杂

百亿亏损、资不抵债、交付车辆刚过千量的恒大汽车,在债务情况披露之后,外界认为它并不能轻松找到“白衣骑士”。

短短数月,这家中东土豪突然出现,到底看上了恒大汽车什么?

销量显然不是它看上的主因。此前,恒大曾大举宣称,恒驰5在上市时的预售订单就超过了3.7万单。但财报显示,截至2023年5月底,恒驰仅交付超1000辆。

此前,恒大汽车的盈利主要依靠固定资产,包括住宅、物业、康养地产等项目,但此前已经以2元价格打包卖给了恒大。

时至今日,恒大汽车最值钱的,或许只有厂房了。

本以为,这是一家寻求经济转型的中东公司,与国内新能源汽车厂商开展合作的常规操作。

若未来强制可交换债券等实施完成,则恒大的持股比例进一步降至21.75%。纽顿集团将成为恒大汽车的单一*股东及一致行动集团的*股东,导致一致行动集团制衡情况发生重大变化。

纽顿集团可以拿下恒大汽车控制权,或许也算一笔不错的买卖。

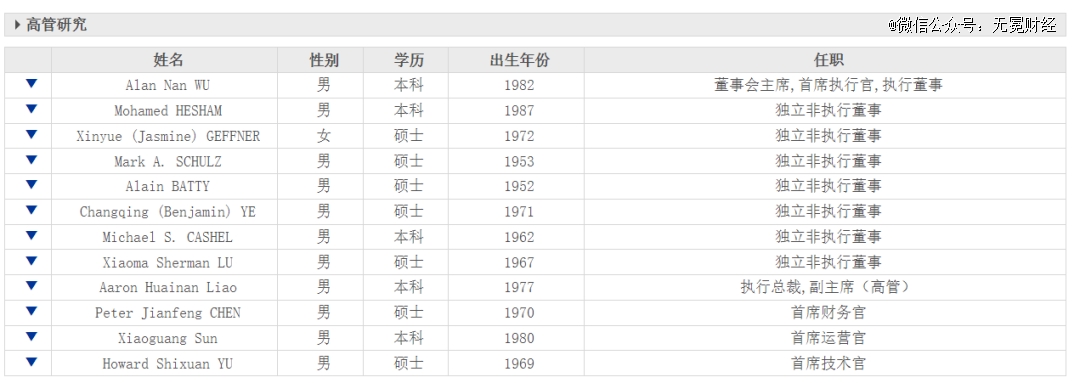

只是,通过一系列线索发现,这家公司并不简单。这家中东公司的背后,是一位名为吴楠的41岁浙江商人。

据公开信息,纽顿集团总部位于阿联酋迪拜,于2022年11月14日在美国纳斯达克上市,是阿联酋新能源汽车赴美上市的第 一股。

值得注意的是,纽顿集团的前身为ICONIQ(艾康尼克)——一家总部位于天津,成立于2014年的新能源汽车公司。

一个关键的时间是2019年。这一年,艾康尼克通过收并购获得造车资格,并在上海车展七系概念车新款车型,宣告将于2019年将其量产,但之后便再无音讯。

据中国经营报,2020年起,艾康尼克内部经营出现问题,2020年1月至9月,吴楠已连续36次被法院限制高消费。

这家发源自天津的公司,将总部搬至中东后,其高管成员人名似乎以中文名居多。吴楠在其中任董事会主席、首席执行官、执行董事职务。

▲纽顿集团高管团队名单,图片来自东方财富网。

这家公司在上市之后,并无亮眼业绩。

财务数据显示,2020年至2022年三年间,其营收数据为空白状态,但归母净利润亏损分别为1191万美元、1239万美元和4072万美元。

截至2022年末,其现金及现金等价物仅有2.119亿美元,这个金额甚至不足以支付对恒大的战投款。

即便营收状况不明朗,这家公司依然宣称,将在浙江省金华市金义新区*投资高端制造业项目,预计总投资100亿元。

这家企业能如约支付5亿战投款吗?恒大能否如期达成先决条件?这家企业会为恒大带来什么改变?

太多未知疑问等待解答。