到了2023年,谁还会说“香味”是一种伪需求?作为五感之一的“嗅觉经济”,已然在中国形成巨大的市场。

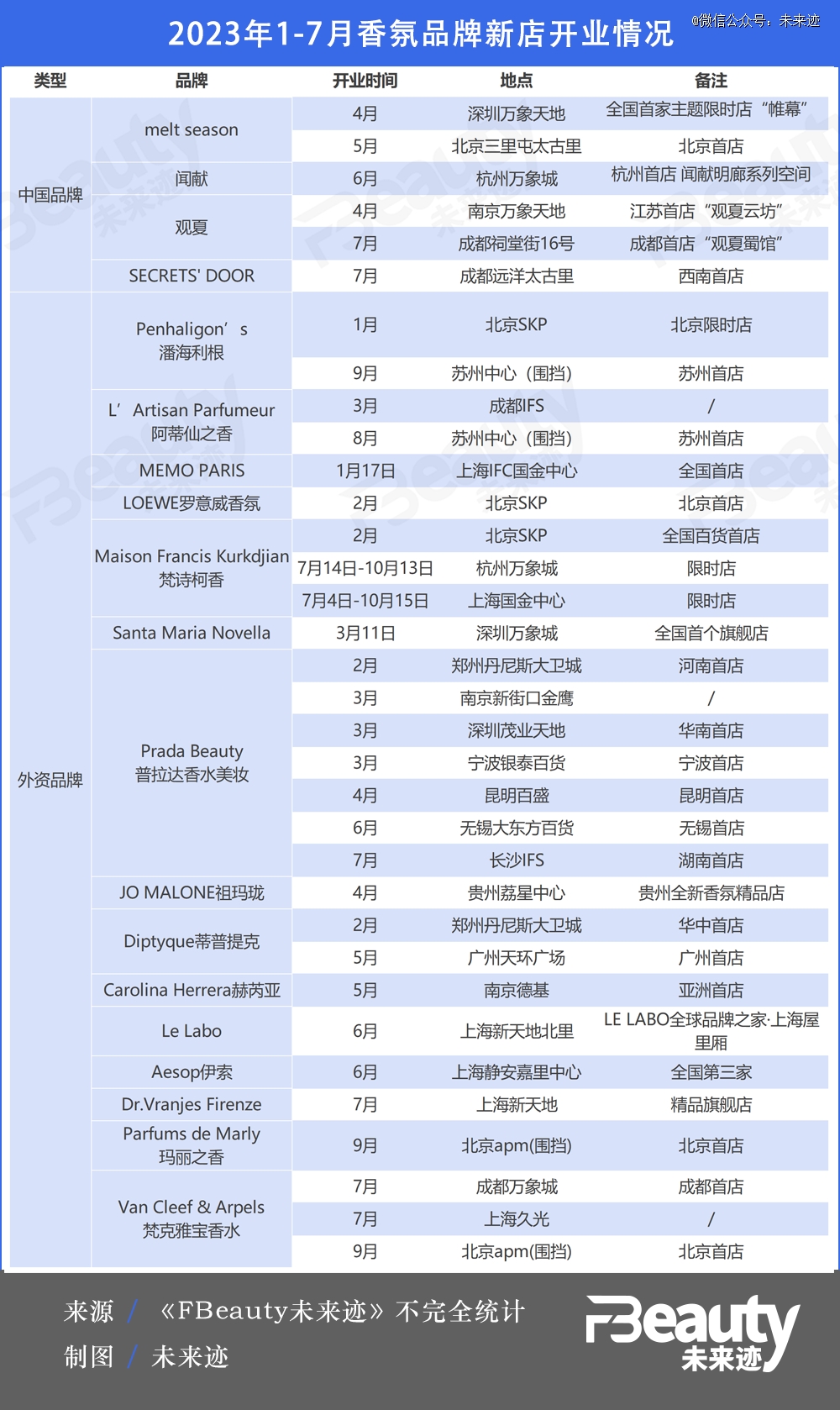

头部企业们拿真金白银砸出的市场动作就是*的佐证。据《FBeauty未来迹》统计,2023年上半年,已经有接近20个国内外香氛品牌在北京、上海、深圳、杭州、南京和郑州等一线和新一线城市开设线下店。

上下滑动查看

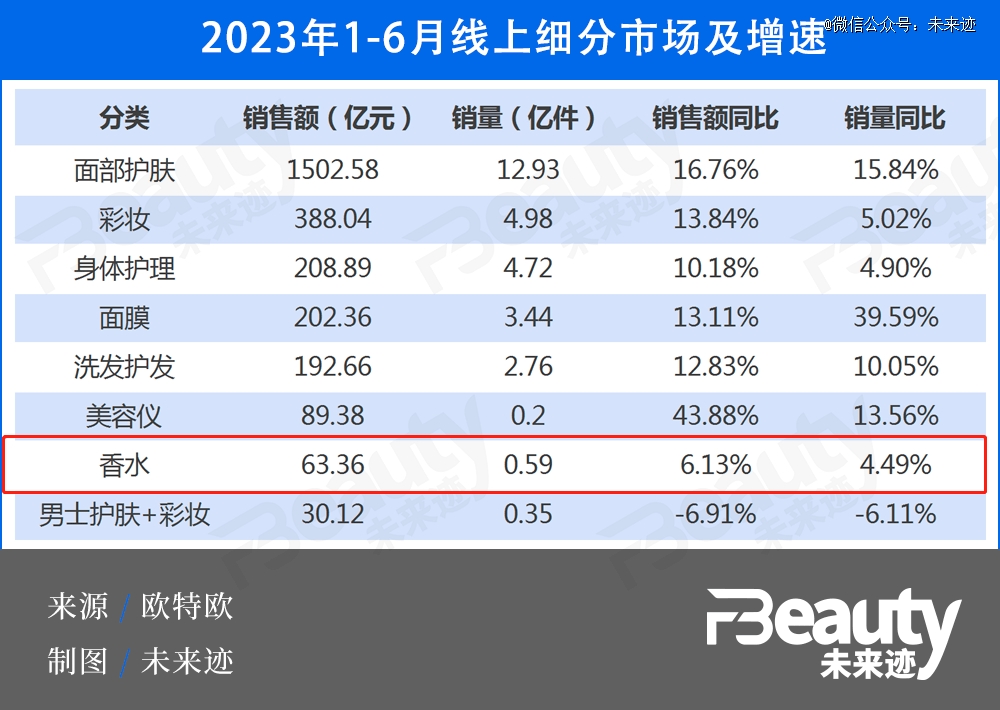

但国内外品牌进行“圈地”大动作的同时,来自欧特欧的一份上半年线上全网香水品类数据又显示,今年香水市场的整体增速似乎远低于市场预期。

数据显示:2023年1-6月线上全网香水品类销售额总计近63.4亿元,同比增长6.13%。在面部护肤、身体护理、发用洗护、彩妆、美容仪和男士美妆等品类中,不仅市场规模排倒数第二,市场增速也仅超过男士护肤和美妆,远不及其他品类。

对比凯度消费者指数发布的《2022中国香水行业研究白皮书》数据看,中国香水市场在2016年—2021年的CAGR(复合年均增长率)为21.4%。预计到2026年,整体中国香水市场的销售额将达到371.3亿人民币,未来五年市场年复合增长率仍将超过20%。

很明显,香水作为一个高端品牌主导的市场,整体正在遭受回暖不利的困局。

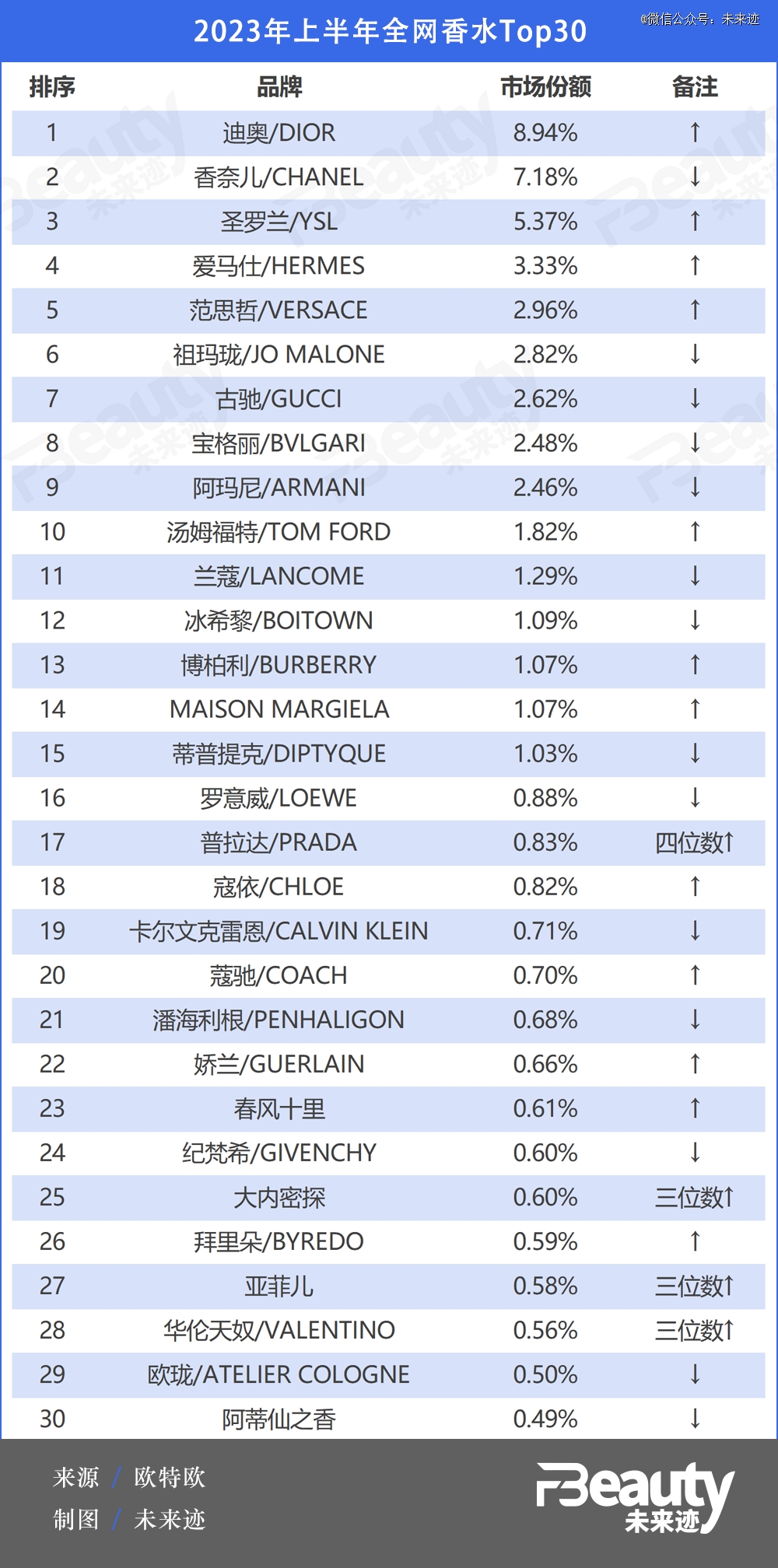

但2023年已经过去大半,《FBeauty未来迹》从这些数据中发现,香水市场的竞争格局又发生了一些戏剧性的新变化。

01 “众神”混战

十大奢侈/美妆集团瓜分市场份额

iiMedia Research(艾媒咨询)在今年5月的一份调查数据显示,从消费者购买香水渠道的来看,有66.3%的消费者选择在国内电商平台购买,53.1%的消费者选择在品牌线下专营店购买,其次是在品牌官网(49.6%)、社交电商(41.2%)和大型商场专柜(32.1%)等渠道购买。

由此可见,国内电商平台、品牌官网、社交电商等线上平台,是消费者购买香水的主要渠道。

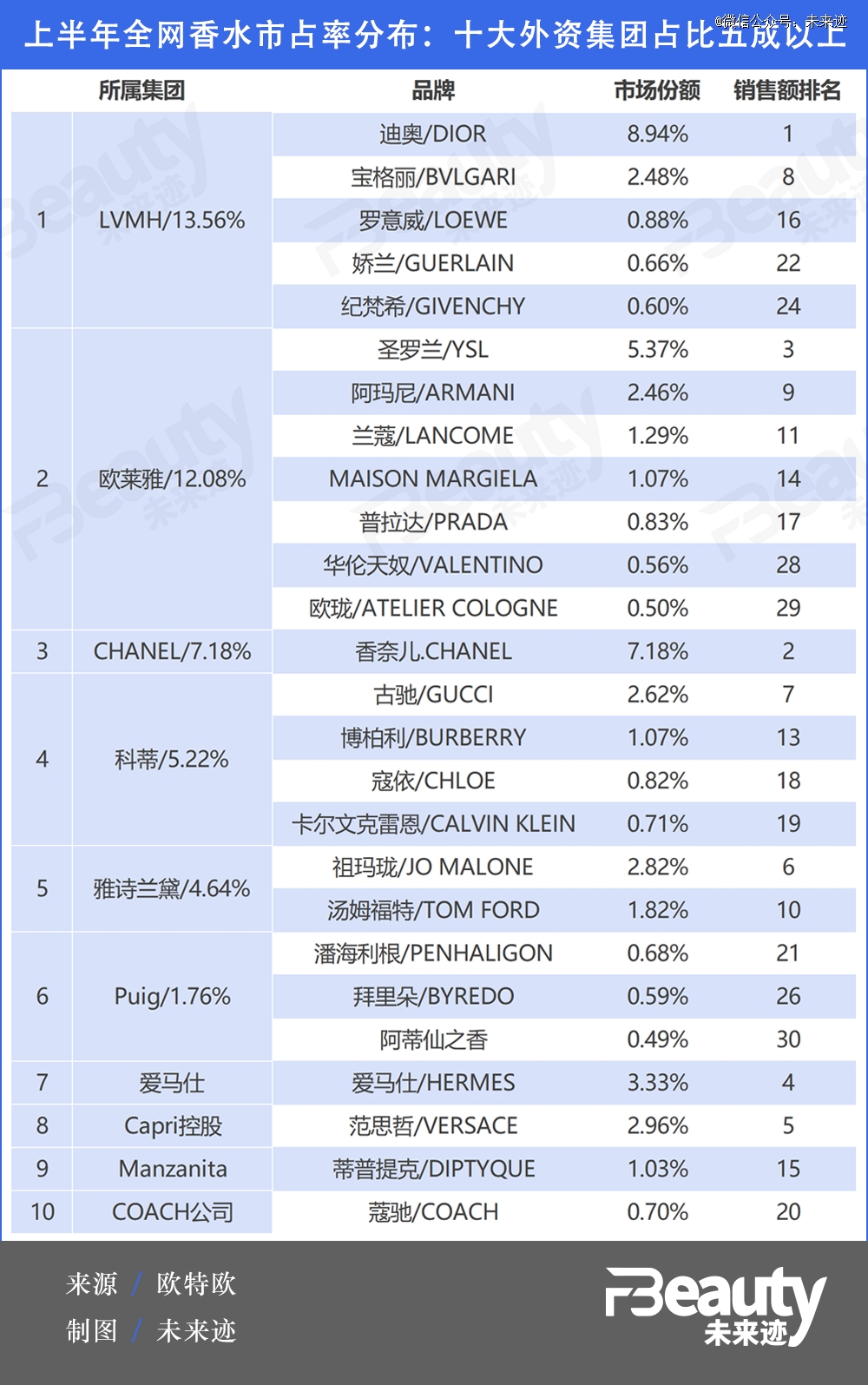

在此基础上,欧特欧数据显示,在2023年1-6月,线上香水市场仍然被十大外资集团瓜分,但与十年前相比,竞争格局中的集团和品牌已经发生很大变化。

一份来自欧睿的数据显示,2013年占据中国香水市场份额前10名的集团分别为,香奈儿、LVMH、科蒂、宝洁、欧莱雅、雅诗兰黛、玫琳凯、BURBERRY集团、Salvatore Ferragamo 和雅芳。这10家集团共占当年整个中国香水市场的48.8%,其中香奈儿、LVMH、科蒂的市场份额分别为12.7%、11.0%、8.5%。

到了2023年上半年,在线上全网,“牌桌”上的集团和位次已经发生巨变。前十集团分别为:LVMH、欧莱雅、香奈儿、科蒂、雅诗兰黛、Puig、爱马仕、范思哲控股公司Capri控股、蒂普提克母公司Manzanita以及蔻驰集团。这些集团仅排名在Top30的香水品牌市场份额总和就超过52%。

值得一提的是,这些集团在中国市场的香水品牌不仅只有已上榜品牌,因此,这前十集团的香水占有率总和比以上数字只多不少。

但就单个品牌而言,没有一个品牌的市场份额超过10%,单品牌市占率下滑。比如香奈儿/CHANEL今年上半年的市场份额仅占7.18%,比十年前下降了5个百分点。

这是近几年各大集团通过收购不断扩大香水商业版图,随之引入中国市场展开“诸神之战”,从而导致的市场竞争加剧。

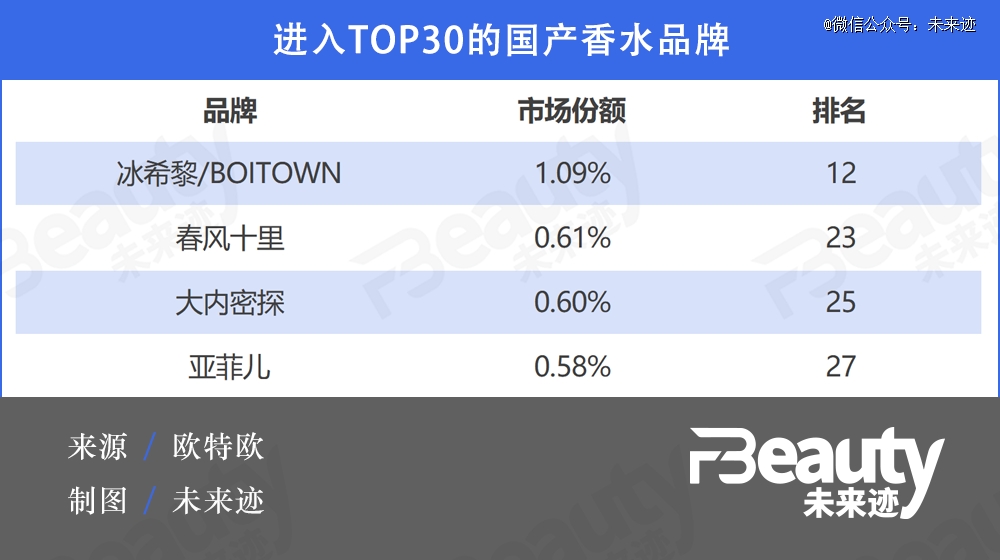

但与此同时,有4个国货闯入榜单,分别为冰希黎/BOITOWN、春风十里、大内密探、亚菲儿。冰希黎以1.09%的市场份额位列国产香水品牌中*,另外3个品牌同比销售额均获大幅增长,但市占率排位偏后,分别排名23、25、27。

02 半增长半下滑

祖玛珑、欧珑等小众香“网红难长红”

今年上半年,全网TOP30的香水品牌中销售额增长的品牌共16个。其中有品牌在保持较高市占率的同时仍持续增长,比如迪奥、YSL、范思哲、Tom Ford;也有增速飞快的新晋品牌,比如2022年9月刚刚进入中国的Prada香水、同时期进入中国的华伦天奴香水等等。

另外出现下滑的品牌共14个。其中包括LVMH旗下的宝格丽BVLGARI、罗意威LOEWE、纪梵希GIVENCHY,欧莱雅旗下的阿玛尼ARMANI、兰蔻LANCOME、欧珑ATELIER COLOGNE,Puig旗下的潘海利根PENHALIGON、阿蒂仙之香和雅诗兰黛旗下的祖玛珑JO MALONE。

一个明显的现象是,在过去5年被集团和市场大为看好的一批“网红”小众香,则似乎显露出难以长红的迹象。

比如销售额同比下滑最为严重的欧珑/ATELIER COLOGNE,同比下滑超四成。此外,祖玛珑JO MALONE、潘海利根PENHALIGON、阿蒂仙之香等小众沙龙香水品牌都呈下滑状态。

近年来,小众沙龙香一直被视为香水行业未来发展的一大趋势。Euromonitor(欧睿信息咨询公司)数据显示,自2000年开始,美国大众香水(包括明星香水)销售额呈下滑状态,几年之内体量腰斩,而小众沙龙香规模开始上升,Euromonitor预测,到2025年“大众香水”市场份额约会下降15%左右,小众香水及其代表的高端市场将增长18%。

但就目前《FBeauty 未来迹》所获取的数据来看,小众沙龙香依旧需面临其增长的困难与阻碍。

以小众香的代表祖玛珑为例。2014年,主打冷门小众香的祖玛珑进入中国市场,以英国皇室香水概念定位中高端市场,针对中国消费者需求推出蓝风铃、乌木香水等爆款。

欧特欧数据显示,截至2022年7月,祖玛珑在整个香水行业的销售额占比3.18%,与爱马仕、古驰等商业香十分接近,同时也成为雅诗兰黛旗下的明星品牌之一。

但最新数据显示,今年上半年祖玛珑市场份额为2.82%,排在迪奥、香奈儿等大牌商业香之后,位列第7,虽是小众香中市场份额最高的品牌,但其销售额同比下滑了3.37%,增长受阻。与此同时,关于祖玛玛珑是否从小众香沦为“街香”的争论也在消费者群体中频繁出现。

对此,小众香水买手邹杰同认为,祖玛珑之所以存在沦为“街香”的争论,一方面是因为它的价格在小众香水里算比较便宜,另一方面是销售渠道多,消费者很容易就能买到。这两种原因就直接导致了祖玛珑基本上变成人手一支。他表示,小众香一旦不“小众”,就会遇到相应的发展瓶颈。

“祖玛珑刚进中国时还没有那么多小众沙龙香,竞争相对不激烈。且祖玛珑本身属于二线品牌,加上其包装、产品的特点,时间久了消费者容易审美疲劳。”香水行业专业人士邹先生表示。

另一个下滑最为严重的小众香水品牌欧珑,不单单是线上销量下滑,在线下也连连撤退。

据了解,在今年上半年,欧珑已经关闭了上海来福士广场、杭州武林银泰、杭州万象城等专柜。其中杭州武林银泰和北京汉光百货都是高端美妆品牌最为聚集的商场,品牌在内开柜或撤柜都被外界视为衡量品牌市场地位的指标,欧珑此次退出,再想进入就困难许多了。

2022年3月,欧珑正式宣布退出北美市场,并表示未来将专注发力亚洲市场,而中国便是亚洲策略的重心。如今,其在中国市场的表现与当时的野心背道而驰,产品本身的发展是原因之一。作为成立之初就主打“精粹古龙”概念的品牌,欧珑2009年推出的产品“赤霞橘光”,成为其进入中国市场的爆款。但爆款热度过去之后,欧珑古龙水品类的局限性越来越明显。

一方面,古龙水留香时间短的特性难以抓住中国消费者“务实”的消费心理,欧珑更是被消费者认为是“瞬间香”,这在一定程度上限制了消费群体的扩大;另一方面,Byredo等小众香水品牌陆续进入中国市场,小众香水赛道竞争越发激烈。在迟迟出不来新“爆款”,且消费群体十分有限的情况下,欧珑销售额的下滑仿佛成了必然。

对此,邹杰同表示:“就我所知,今年上半年一些小众香水品牌的销售情况比去年差,受经济大环境影响是一方面,‘内卷’是另一方面,小众香卖家、品牌越来越多了,竞争也越来越激烈,利润空间直接被压缩。”

另一位香水行业专业人士则表示:“其实很多小众香水品牌还没有抓准中国消费者的‘口味’,中国消费者大多喜欢木香、果香、海洋香、花香等香气,对于一些比较‘古怪’的香味其实接受度不高。”他还进一步指出,这些小众香水品牌呈现方式也比较老套,以传统的专柜为主,其实这种模式已经慢慢被淘汰了。

但与此同时,各大集团依然不惜花“重金”抢夺小众香水品牌。

今年7月,开云集团被英国媒体曝出,以35亿欧元(约合为人民币277.4亿元)的价格,且是全现金的支付方式,完成对高端独立香氛品牌Creed的收购;今年4月,欧莱雅集团以25.25 亿美元(约合人民币173亿元)收购Aesop伊索;去年5月,与Aesop伊索一样引发欧莱雅等巨头“收购战”的香氛品牌Byredo,最终被Puig以超过10亿欧元的价格完成收购。

一位美妆行业资深人士在接受《FBeauty 未来迹》的采访时表示:“大集团收购小众沙龙品牌其实也在释放一个信号,大家都试图吸引以Z世代为代表的年轻消费群体,同时,集团也在为更全面的品牌矩阵做储备。”

03 外资集团香水矩阵日趋完善

集齐多种类型满足“千人千香”需求

一个不得不承认的事实是,香水在中国市场仍属于小众品类。《*财经商业数据中心》发布的《2023香水香氛消费者洞察白皮书》指出,欧美的这样成熟的市场香水渗透率已达到40%以上,而中国香水渗透率只有为5%。

这一方面说明我国“嗅觉经济”有充足的增长空间,另一方面也说明大部分中国消费者对香水产品的认知状态仍处于从0到1阶段,那些社交媒体上人手十几瓶香水、对品牌如数家珍并热衷收藏的“玩家”是小众中的小众,并不能代表香水消费的基本盘。因此,中国人的香水消费需求和消费决策也呈现出非常复杂且多层次的状态。

但根据上述表格中超过半数增长的香水品牌来看,几个趋势显而易见:

首先,“新鲜感”驱动仍然适用,这其中包括新品和新品牌。

比如迪奥、PRADA等具有奢侈品背景的大牌商业香就因新品和新品牌收获增长。

上半年市场份额*的迪奥香水,不仅在中国全网取得5.74%的同比增长率,更是在全球都有突出的业绩。

《FBeauty 未来迹》在一文中指出,根据LVMH财报,今年上半年,迪奥香水表现出色,巩固了其在战略市场,特别是日本、欧洲和中东的领导地位。旷野(Sauvage)成为全球最畅销香水,标志性女香真我(J'adore)和迪奥小姐(Miss Dio)在“*创新计划”的支持下持续取得成功,其中包括*款长效无酒精香水(J'adore Parfum d'Eau)和在巴黎时装周推出的迪奥小姐花香(Miss Dior Blooming Bouquet)。

LVMH旗下品牌娇兰也持续受香水业务稳定增长势头的推动。该品牌标志性的艺术沙龙*精品香氛系列(L’Art et la Matière)增添了一款新品“Jasmin Bonheur”,据了解,该香水是与著名的 Maison Matisse 合作设计的限量艺术版。

LVMH旗下品牌纪梵希则因其标志性香水——特别是心无禁忌(L'Interdit)——的强劲表现而受到提振,还推出了新版丝绒玫瑰和男香Gentleman Society。

欧莱雅旗下的YSL、Prada和Valentino香水同样表现出色,这三个品牌在今年上半年国内全网香水销售额中分别取得35.72%、1031.09%、245.99%的增长率。其中,Prada香水的增长最为亮眼。

自2021年1月1日欧莱雅与Prada的美妆授权协议正式生效,便重启了香水开发,并于2022年推出了Luna Rossa Ocean和Prada Paradoxe等香水。2022年9月,Prada香水正式进入中国市场。如今取得了1031.09%的惊人涨幅,Prada香水的增势十分“凶猛”。

其次,作为重体验、重认知的品类,香水品牌在线下的呈现效果和贴面服务十分重要,对于它们来说,线下实体,渠道销售作用和品牌营销作用已经融为一体。

这恰好说明了小众香线下“开店热”的原因,目前几个知名的进口小众高端品牌在中国的线下店铺都有着不错的销售状态。例如LE LABO全国首店开店已经有一个多月,热度依旧很高,据悉,LE LABO线下店的几款热卖香型的香水持续缺货,“LE LABO官方精品店”微信小程序是其*的线上销售渠道,当前显示多种香型已经售罄。

对此,上述香水专业人士表示,香水品类要保持与消费者的高频沟通。一方面通过渠道去“下沉”。线上可以尝试直播带货、网红带货等模式;线下通过分销进一步扩张。另一方面在营销上增加与消费者的触点,比如快闪路演、艺术展等形式,会有很不错的成效。

第三,正如各大集团所做的那样,组建“千人千面”的香水品牌矩阵,能在一定程度上应对中国消费者迅速变化的喜好。

总体来看,今年上半年的香水市场很难单纯归结为是小众香水热还是大牌商业热,或是某一个集团独占鳌头,目前较为复杂的形势,很大程度上是源自中国还未完全成熟的香水市场,消费者还处于摸索、尝试的阶段,并没有养成固定的消费习惯。

而各大集团仿佛意识到了这一点,在中国陆续推出各类香水品牌。目前来看,欧莱雅、LVMH、Puig、科蒂、雅诗兰黛五大综合集团都已经搭建了种类丰富的香水品牌矩阵,可以简单划归为大牌商业香、小众沙龙香和奢侈品背景香水。

值得注意的是,除了这五大集团之外,全球三大奢侈品集团之一的开云也在香水市场野心勃勃,继重金拿下Creed之后,还将为集团旗下更多奢侈品品牌开辟香水和彩妆线,可以预见也是未来中国香水市场中一位不可小觑的竞争者。

关于中国香水市场未来的格局,上述香水专业人士认为,“中国香水市场在很长一段时间内仍会由几大集团主导,因为外资集团在香水品类上从未停止脚步。它们利用雄厚的资本集合了全世界*的人才、配方,以及研发能力,积累至今这一布局很难被突破,但与此同时,对于一个仍有无限空间的市场来说,每个品牌都有跻身头部梯队的无限可能。”