在解读 data.ai *季度全球应用榜单的时候,笔者观察到来自武汉微派的游戏社交 App WePlay 在韩国市场实现了营收翻倍。而时隔不久,WePlay 又有了新动作,开始在东南亚市场攻城略地。

而这一次,出海东南亚市场,对于武汉微派来说,算是一个转折点,在此之前,WePlay 旗下的几个版本针对的都是欧美、中东、日韩等高 ARPU 值市场,并且都还取得了不错的成绩。

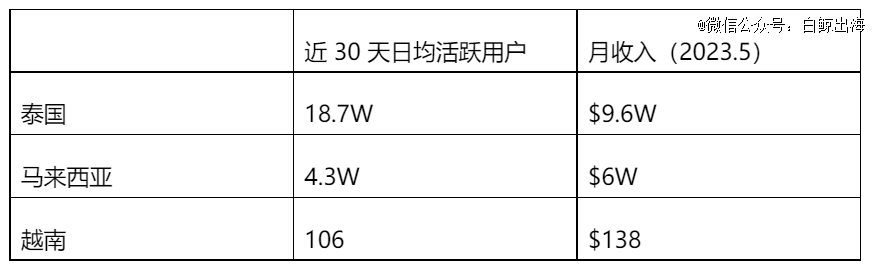

WePlay 在各高线市场收入情况 | 数据来源:点点数据(数据收录日期:2023 年 7 月 8 日)

细致观察数据,WePlay 在高 ARPU 值市场的成功,依然还是在日韩两个东亚市场,无论是 DAU、还是流水的角度,小游戏社交,并不能算作打入北美市场。

回到游戏社交的整体赛道,Hago 是小游戏社交最早出海的产品,采用了先东南亚后高线市场的出海路径。而 WePlay 正好相反,策略是先出海高线市场获取更多的收入,储备充足“弹药”,如今再进军东南亚来做大用户量的地区。

目前 WePlay 在高 ARPU 值市场已经取得了不错的成绩,进军东南亚是个自然而然的决定。只是,一直在收缩投入、转向语聊和直播来专注商业化的 Hago,给东南亚留下的游戏社交空间,WePlay 是否能抓住、又是否会重复游戏社交 App 在新兴市场的老路呢?

主攻印尼,拿下近 30 万 DAU

根据点点数据,从 4 月 20 日开始 WePlay 在印尼市场的下载量开始增长,从 100 左右增长到了 2000,而下载量快速增长开始于 5 月 17 日,一个月左右的时间,日下载量从 2039 增长到最高的 11.2W(6 月 24 日新增下载数据)。而难得的是,玩家确实也在这段时间活跃了起来。在相同时间段内,DAU 从不到 1 万增长到了 26.8 万。

同样的增长也发生在菲律宾市场,下载量从 5 月 17 日的 6 迅速增长到 6 月 22 日的 1.3 万,日活跃用户从 5 月 17 日的 120,增长到 6 月 22 日的 5.6 万。

此次下载量增长主要出现在印尼、菲律宾和新加坡市场。而观察其他东南亚市场发现,泰国市场在今年年初已经出现下载量和 DAU 的明显增长,而马来西亚市场的增长则出现在 2022 年 10 月份。目前这两个市场下载量和 DAU 已经趋于稳定,并获取了稳定的收入。而越南市场,貌似被 WePlay 忽略了。为什么整个东南亚,单独漏掉了越南市场,如果有读者了解的话,希望能够加作者一起多做探讨。

泰国、马来西亚和越南日活与月收入情况 | 数据来源:点点数据

在扫过几个榜单之后,我们发现在主要做游戏社交的几个出海 App 里面,WePlay、Hago、YoYo、YoHo、Yalla Ludo 等等。只有 Hago 是以东南亚作为主要市场的,而在对欢聚集团各季度财报的历史追踪里面,我们会发现,Hago 也确实在控制营销的预算,WePlay 在相对真空的市场里面,只用了几个月的时间,印尼的 DAU 已经快达到 Hago 印尼 DAU 的一半了。

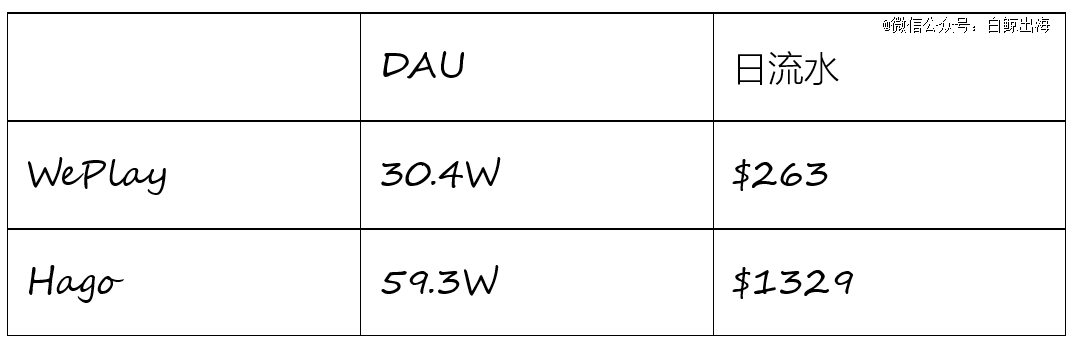

7 月 6 日,Hago 印尼的 DAU 为 59.3 W、WePlay 印尼的 DAU 为 30.4 W,但因为两者所处阶段不同,30 天平均 DAU 上,WePlay 数据因为快速增长,还是较低,大约在 Hago 的 30% 水平。

WePlay 主要竞品在印尼市场的 DAU | 数据来源:点点数据

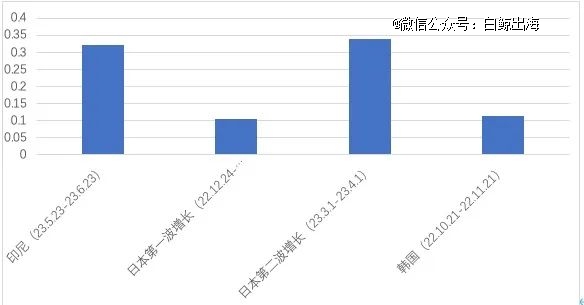

其实可以看到,在这一波快速起量中,WePlay 从下载量到转化为 DAU 方面,表现得也很高效。笔者对比了印尼和日韩市场下载量出现明显增长后的一个月内新增 DAU/下载量数据。

相应时间段各市场内新增 DAU 与下载量之比 | 数据来源:点点数据

在下载量快速增长的时间段,印尼市场的 DAU/下载数据好于日韩的*波增长,与日本在今年的第二波增长表现持平,但因为印尼的下载量增速更高,能做到这个 DAU/下载的水平,很不容易。(ps:同时,日本的第二波增长,从安装转化到日活用户的效率远高于*波,且鉴于 WePlay 现在有一半收入来自日本,第二波不论是增长策略、还是产品调整,应该都有非常不错的研究意义,感兴趣的读者欢迎留言讨论,如果感兴趣读者比较多,我们也会再策划相应选题)。

回到印尼,这一波操作,一方面说明,游戏社交在印尼还是有市场空间,可以容纳快速起量,另一方面说明,WePlay 提供的功能与服务,也相对符合用户的需求。

产品设计:在东南亚,更重社交

WePlay 作为一款游戏社交 App,游戏和社交是它最主要的功能,在这基础上它也做了很多有意思的创新与尝试。由于笔者一直没有下载到印尼的版本,而在几个三方数据商店里,都显示东南亚和中国港澳台使用的是一个版本。因此,笔者使用中国港澳台的版本,然后结合印尼的广告素材,对 WePlay 在东南亚市场的产品设计做个简单的观察。

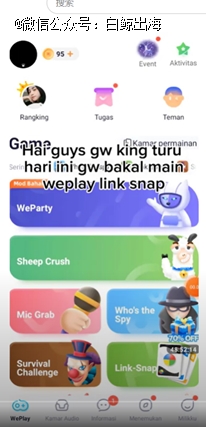

印尼版 WePlay 截图 | 图片来源:YouTube

WePlay 的一级标签有 5 个,社交游戏,语音房,聊天系统,发现,我的账户。

其中社交游戏是 App 主要吸引用户的功能,印尼市场的素材主要强调游戏。语音房则是社交功能的主要载体,是用户进行进一步社交的空间,并承担了商业化功能。聊天及发现系统则主要给用户提供 1v1 或小团体社交的场景,其中以结婚系统为代表的深度社交功能也是变现的一个重要途径。

游戏:重社交,轻游戏,尤其在东南亚

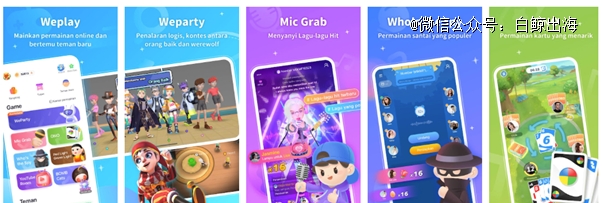

WePlay 印尼市场应用截图 | 图片来源:点点数据

印尼版本的应用商店和应用界面截图显示,WePlay 在印尼主推的游戏包括,太空狼人杀,嗨歌抢唱,谁是卧底,ONO。笔者又对比了其他各市场的应用截图,发现太空狼人杀,嗨歌抢唱,谁是卧底,这三款游戏在绝大部分市场都是主推游戏。而在印尼、泰国、马来西亚等东南亚的主要市场,桌面游戏 ONO 也出现在截图中,应该是东南亚市场的主推游戏之一。

太空狼人杀截图 | 图片来源:YouTube

笔者测试了中国台 湾版本的主推游戏太空狼人杀,它借鉴了成熟且流行的游戏 Among us 的玩法,但是对其进行了社交属性优化,允许玩家在场景中或被淘汰后也进行语音聊天。

除了太空狼人杀之外,WePlay 对流行的游戏模式进行社交化改造的另一个案例是《羊了个驼》。它保留了去年爆火的游戏《羊了个羊》的核心玩法,但将单独解谜变成了三人同时解谜,并通过公共仓库功能实现队友间的互帮互助,只要有一名队友解谜成功就算胜利。这降低了游戏难度,并增加了社交元素。

由此可见,WePlay 选择并改造游戏的方法论是,借鉴经过市场验证的大热玩法进行社交化改造,让游戏符合 WePlay 的社交场景。

羊了个驼截图 | 图片来源:YouTube

而这次东南亚主推的 ONO 也是对这一理论的贯彻和执行。在此次出海东南亚前,在 3 月时 WePlay 就推出了新游戏 ONO,其实有点类似于 UNO。UNO 这个玩法在东南亚地区是比较流行的,比如网易和美泰的合资公司做的桌面游戏“UNO!”在印尼和菲律宾一直能稳定在卡牌游戏分类下载榜的前五名。WePlay 在保留基本玩法的同时允许所有参与的玩家进行语音聊天,更像一个线下桌游的场景。

ONO截图 | 图片来源:Twitter

除了 ONO 之外,剩下在应用截图中体现的 3 款主推游戏在推广时也有所侧重。

笔者观察了近 90 天针对印尼市场的广告素材发现,作为主推游戏太空狼人杀出现频率很低,而投放天数与展现次数均比较高的广告素材都是关于嗨歌抢唱和谁是卧底的。这两个游戏几乎是 WePlay 中,竞技属性最弱而社交属性最强的两款游戏。笔者又观察了印尼、日本、韩国、中东市场的广告素材情况,并针对单个游戏的广告素材按展现次数和投放天数进行排名。

各市场单个游戏广告素材Top3 | 数据来源:广大大(注:印尼刚做,投放时间较短)

从广告推广情况可以看出,本次在印尼市场 WePlay 主推的几款游戏的特点可以概括为“重社交,轻游戏”,着重推广一些玩法简单,竞技性弱,但是可以为用户提供良好社交体验的游戏。

语音房与发现:深度社交是差异点

WePlay 的语音房在功能上与其他社交产品类似,但是在应用内还是很受欢迎的。印尼菲律宾等市场尚查不到关于官方活动的信息,但是在成熟市场,官方举办线上活动是比较频繁的,是团队重点运营的一个版块,这在其他头部的语聊产品里也比较常见,就不展开了。

语音房功能截图 | 图片来源:YouTube

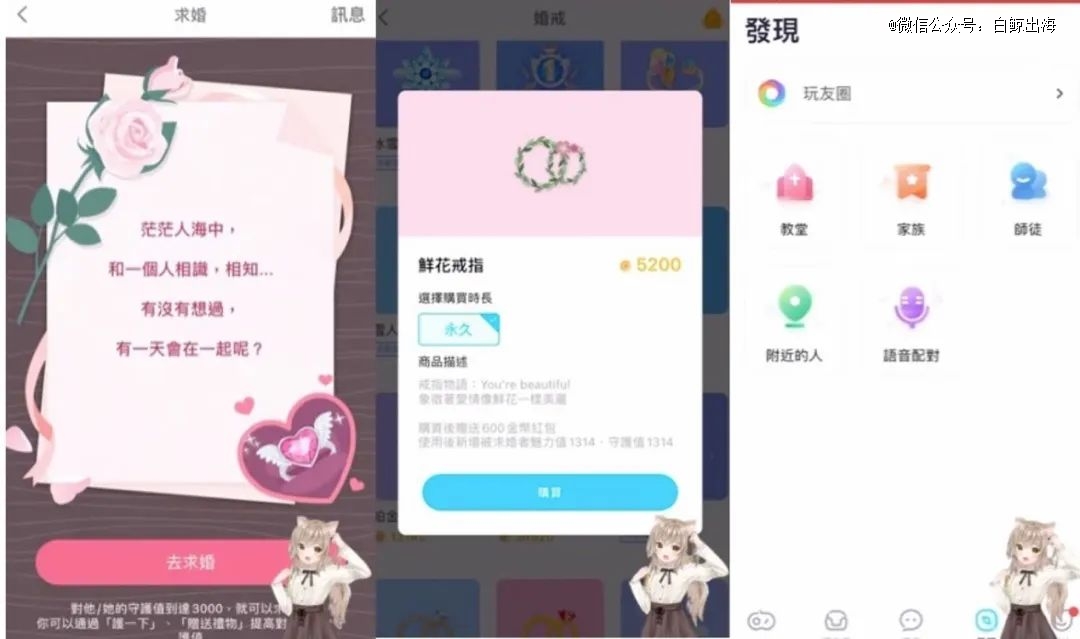

而发现,或者说更深度的社交,是 WePlay 比较特色的一个地方。

在“发现”这个标签中,除了玩友圈、附近的人和语音匹配等社交 App 的常规功能外,WePlay 还加入了结婚、结成师徒关系和加入家族这类深度社交功能。而深度社交是 WePlay 放大的一点,这有别于其他游戏社交 App,也是一个非常有效的潜在变现方式。

结婚系统截图 | 图片来源:YouTube

以 WePlay 的婚姻系统为例,当用户与另一名用户的守护值达到一定数值时即可向对方求婚。守护值可以通过一起玩游戏和送礼物获得,而求婚也需要购买钻戒。求婚成功后,双方将在教堂预约时间举行婚礼,可以在朋友们的见证与祝福下完成婚礼(这里面可能还有随份子..)。当两人爱意消磨殆尽、感情走向尽头时,也可以通过“离婚”来结束这段感情。再婚,甚至还要重新买戒指。整个过程里,遍布变现点。

整体上来看,WePlay 通过社交游戏和深度社交场景,为用户提供了不同深度的社交服务,并且在某些深度社交的场景里面和游戏进行了打通,提供一个相对完整的体验。

只是在 Hago 也已经不再强调游戏社交,而是转型语聊房和直播变现的当下,WePlay 在获取用户后,能否像其他市场一样获得商业化上的成功,可能还要打个问号。

想要打空白的 WePlay,

投放力度碾压竞品,但赚钱可能是个难题

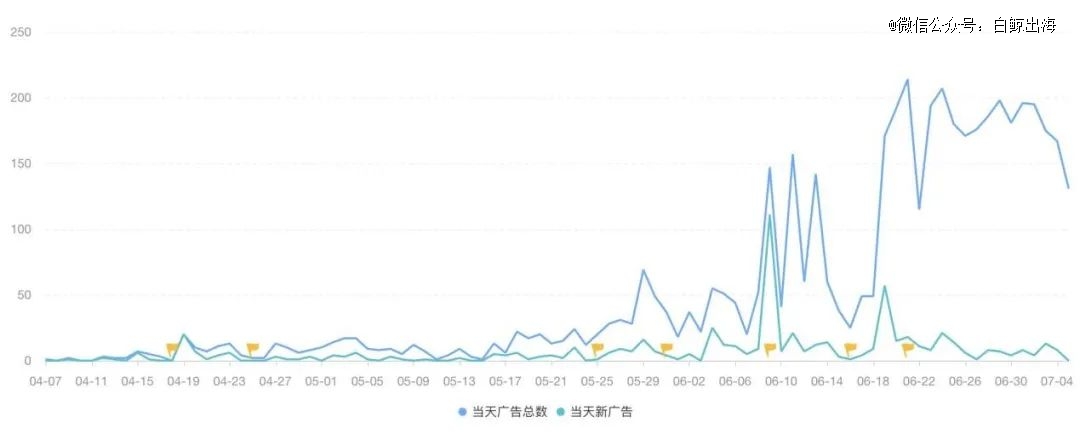

根据 App Growing 数据,WePlay 从 6 月 4 日开始在印尼市场集中投放广告。在投放渠道和投放素材内容方面,WePlay 都执行了有别于其他市场的策略。

近 90 天 WePlay 广告投放量 | 图片来源:App Growing Global

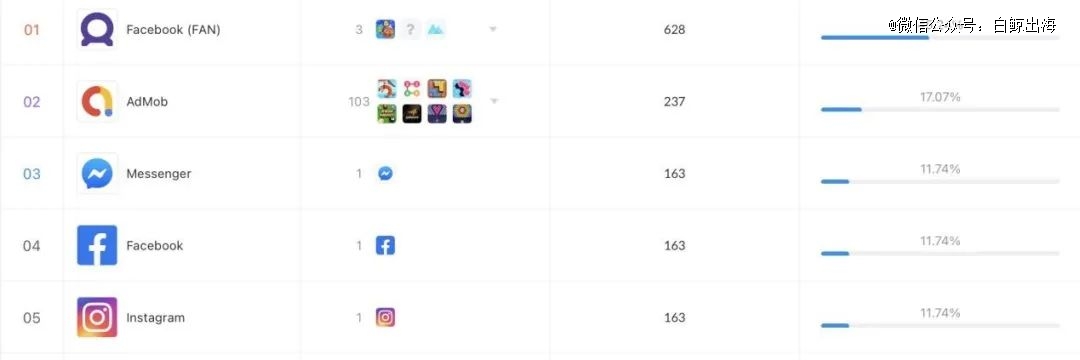

观察近 90 天的投放渠道占比,Facebook Audience Network(FAN)占 45%,Google 的广告平台 AdMob 占 17%,之后是 Facebook 的自有 App。从投放位置来看,FAN 和 AdMob 的展示广告位都在一些益智游戏中,比如《梦幻水族箱》等,除此之外还有一些工具 App 和修图 App 等。以 WePlay 变现*的日本市场来对比,虽然投放渠道不同,但主要投放位置差不多,集中在小游戏、益智游戏、以及修图 App。

WePlay 在印尼市场投放渠道情况| 图片来源:App Growing Global

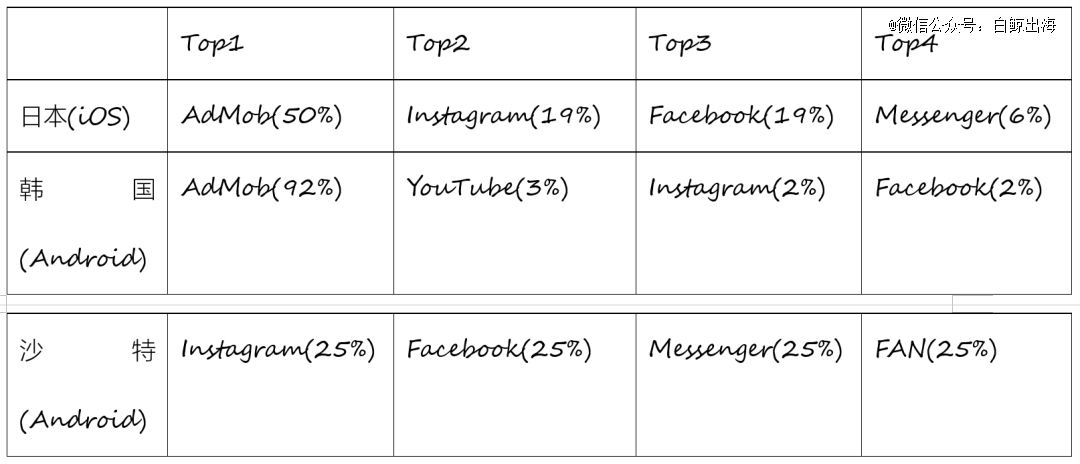

日韩,沙特市场广告渠道占比数据| 来源:App Growing Global

素材内容上,所有市场基本上都以真人出镜视频为主,而相较之下,印尼更借鉴韩国和日本的经验,主要呈现结合游戏画面的多人社交场景,并以演员情绪来感染潜在用户,以增加代入感与趣味性,强调 WePlay 游戏的社交属性,在一些游戏的推荐上也会结合产品功能,展现特色,例如底下的嗨歌抢唱。而欧美沙特等市场,大部分真人出镜的广告素材是脱离游戏画面的单人出镜并直接推荐 App 的形式。

WePlay 印尼市场广告素材截图 | 图片来源:广大大

这个素材展示了嗨歌抢唱的游戏场景。由演员模拟整个游戏过程,目的是展示游戏界面和强调社交场景。因为游戏过程中玩家会以虚拟形象出现的,所以出镜演员的脸特别做了卡通化的处理,来展现这一特点 | 图片来源:广大大

成功打入市场,但变现是难题

整体上来看,依据这样的策略,WePlay 在印尼市场的投放素材量远大于其他社交 App。

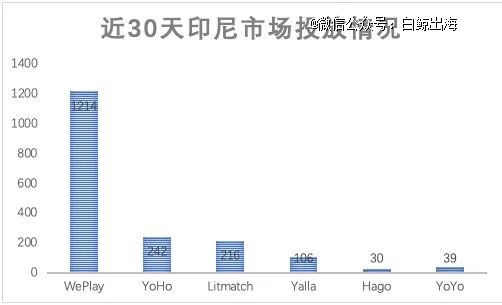

近 30 天,WePlay 竞品印尼市场的素材数量 | 数据来源:广大大

笔者观察了 WePlay 的主要竞品在印尼市场投放的广告素材内容后发现。除了 WePlay,YoYo 的广告素材是有社交游戏内容的,主要是用来展示玩法的游戏演示视频,其他素材的内容主要是语音房社交功能。素材量占比方面,社交游戏的占比低于语音房,语音房社交才是 YoYo 投放的重点。此外,YoYo 在印尼市场投放的广告素材量很少,可以看出它的主要市场也不在印尼。

而以社交游戏起家的 Hago,目前的广告素材中几乎没有关于社交游戏的内容,直播和语音房社交是 Hago 现在的主推功能。而 YoHo 与 Yalla 的广告内容也是以语音房社交为主,而且印尼语素材的占比也不是很高,应该是没有为印尼市场特别制作素材。根据上面的观察,类似产品基本都没有将社交游戏作为主推的功能。

已经渗透到成熟市场的 WePlay,很明显要在 Hago 明显收缩且已经“转战”语聊房和直播,且其他 App 也没有发力印尼社交游戏赛道的当下,向印尼的游戏社交市场发起一次进攻。但变现的钱景,却未知。

首先,WePlay 本身的变现进程不太好。目前,已经做到 Hago 快一半 DAU 的 WePlay,在印尼市场的日流水只有 Hago 日流水 1/5 左右。

7 月 6 日 Hago 与 WePlay 印尼市场 DAU 和日流水 | 数据来源:点点数据

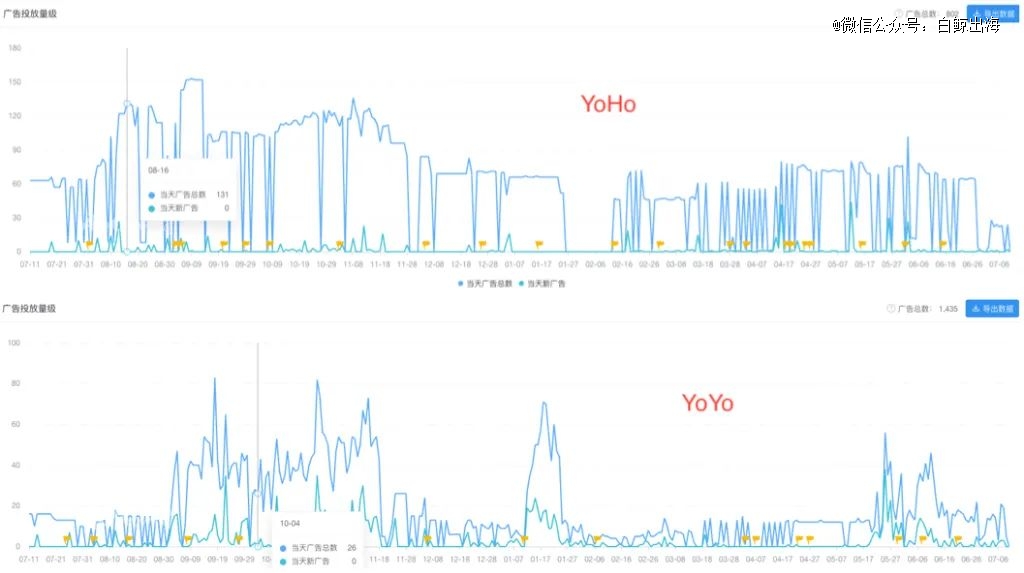

其次,在 Hago 收缩的这段时间里,其他 App 在印尼市场也有过集中投放广告尝试,但是效果并不好,也没有延续性。笔者观察了 YoYo 和 YoHo 近一年在印尼市场的投放情况。YoYo 在 2022 年 9 月到 11 月进行过一波投放,但是高峰时期日投放量只有 50 条左右,与 WePlay 这一波投放量级相差甚远。

而 YoHo 在 2022 年 8 月到 11 月进行了广告素材的集中投放,高峰时期日投放量在 120-150 条左右,已经与 WePlay 这次的投放量比较接近了。观察相应时间段的广告素材内容,YoHo 的重点仍是语音房社交,社交游戏素材只占很小的一部分。这波投放的效果并不是很好,根据点点数据,从2022 年 8 月 1 日到 11 月 30 日,YoHo 总计只获得了 2.2 W 的下载量,DAU 与收入也没有明显增长。

YoYo 和 YoHo 近一年广告投放量 | 来源:App Growing Global

而除这些表象之外,类似的投放策略,在不同市场吸引的人群并不太相同,这与市场本身有关。我们比对了日本市场和印尼市场目前的用户画像发现,印尼市场男性比例偏高,占了近 7 成,且 18-23 岁的年轻用户占比超过六成,年轻男性是 WePlay 的主力用户群体。而日本市场则以 31-40 岁的人群为主力,且女性比例略高于男性。现在看来印尼市场潜在付费用户是存在的,但是付费的动力不足。之后变现能否改进,还需要 WePlay 在印尼有更好的投放和运营策略。

WePlay 日本 iOS 版本的用户画像 | 图片来源:点点数据

WePlay 印尼安卓版本的用户画像 | 图片来源:点点数据

观察印尼的非游 App 榜单,其实会发现,大多数的泛娱乐社交 App,最后的变现点主要在语音房或直播上,而 WePlay 里面相对自成体系的深度社交,提供的差异化体验,也算是整体上看下来,比较“有利”的一点。WePlay 的主要挑战在于,如何让广告投放吸引来的印尼的年轻男性用户们为此而付费,这也是一个值得观察的有趣课题。

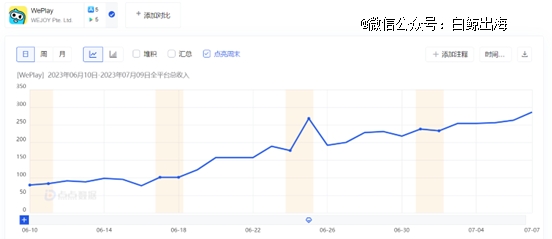

WePlay 印尼日收入数据 | 数据来源:点点数据

目前来看,虽然进展非常缓慢,但收入在慢慢增长。