中国ADC正在进入资本收获期,一连串大额数字扑面而来。

今天,科伦博泰登陆港股,发行市值130亿港元。

昨天,百济神州宣布与映恩生物合作开发一款临床前ADC,协议总额超13亿美元。

前天,药明合联向港交所递交申请,估值百亿起步。

三天,三个数字,四个主角。

科伦博泰的前身是科伦药业旗下ADC研发部门,肩负着仿制药企转型创新的重担。

百济神州和映恩生物,前者已成为中国创新药一哥;后者则是ADC领域的新星。两家公司均为中国本土创新药企,合作关系之外,颇有些传承的意味。

而药明合联,则秉承着“药明系”一直以来的风格,做ADC领域的“卖水人”,赚得盆满钵满。

仿制药企、创新药企、CXO,面对ADC药物的巨大价值,没有人愿意错过。

而他们当中的佼佼者,正从幕后走向前台,呈现在市场面前的产业形态也更加明晰。

01 18A的强心针

科伦博泰的成功上市,使其成为近两年来港股市场生物医药领域规模*的IPO。

收盘价62.5港元(约57.5元人民币),涨幅3.14%,顶着近日阿斯利康/*三共Trop2 ADC负面消息的压力,科伦博泰逆势上涨,打破了今年以来18A公司上市首日必然破发的魔咒。

图:按首日收盘价计算各阶段投资者收益率情况

反常的待遇并非没有原因。

作为科伦药业十年磨一剑的成果,科伦博泰手握20项药物资产,其中处于临床阶段的有3项,即SKB264、A166 及SKB315,十多项试验正在进行中。

TROP2 ADC全球进入临床2期或以后阶段的候选药物只有三款,其中科伦博泰的SKB264是中国*,有望成为中国*国产TROP2 ADC,在全球开发中进度也属*梯队。

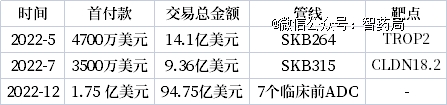

差异化的管线布局吸引了国际巨头。

默沙东半年内先后出手三次,交易总金额超百亿美元。

除了账面上的资金支持(公司2022年前三季度亏损同比缩小51.2%),在MNC更加严格的要求之下,科伦博泰能够借此机会补齐差距,长远价值不可忽视。

与PD-1不同,中国药企布局ADC药物的时间更早,包括科伦、荣昌、恒瑞等众多公司于21世纪第二个十年的初期便已布局,经历多年沉淀,人才、技术均有时间保证。

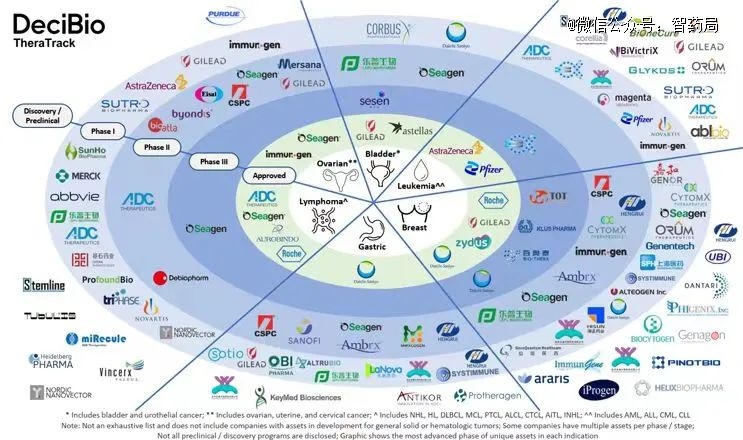

图:多家中国公司ADC项进入2期或以后阶段

而以科伦博泰的上市,可以视为港股的一次纠偏契机,今日另一家ADC企业荣昌生物港股大涨8.84%,冥冥中自有深意,市场情绪等待反转。

02 江山代有才人出

刚刚达成合作的百济神州和映恩生物,双方都大有来头。

百济神州自不必说,核心产品BTK抑制剂泽布替尼赢下了与伊布替尼的“头对头”试验,成为为数不多能在美国市场正面PK国际巨头的中国创新药企。

旗下PD-1抑制剂替雷利珠单抗获批适应症已达11个,成为国内获批适应症最多的国产PD-1药物。

BTK抑制剂、PD-1抑制剂强势的百济神州在ADC领域却明显掉队,目前尚未有自研的ADC管线,此前花高价引进的Zymeworks的ZW49前景也并不乐观,这款HER2双抗ADC药物的临床数据远远差于预期。

面对ADC的巨大价值(预计到2030年全球市场规模超600亿美元),百济神州当然不想错过。

而映恩生物也并非*次获得大额合作订单。

今年4月,BioNTech宣布与映恩生物达成合作协议,引进后者DB-1303、DB-1311两款ADC项目的大中华区外全球权益,BioNtech支付1.7亿美元预付款、超15亿美元里程碑金额以及一定比例的销售分成。

其中DB-1303从立项到获得FDA快速通道批准,过程耗时仅13个月,公司的研发和执行能力可见一斑。

而百济神州和映恩生物的此次交易,也是中国创新药企内部之间加强合作的又一案例:此前君实生物就与多禧生物针对一款Trop-2 ADC药物达成共同开发协议。

当*代中国创新药企面临创新焦虑,中国ADC初创药企们的适时出场正在给整个行业带来惊喜。

培育成熟的、面向世界的创新药产业需要几代人的时间,做到创新技术、疾病谱迁移演变过程中不掉队、不断代,对于整个行业来说意义深远。

03 隐秘的天然优势

药明合联的寻求上市,则为我们补上了观察国内ADC产业的重要一环。

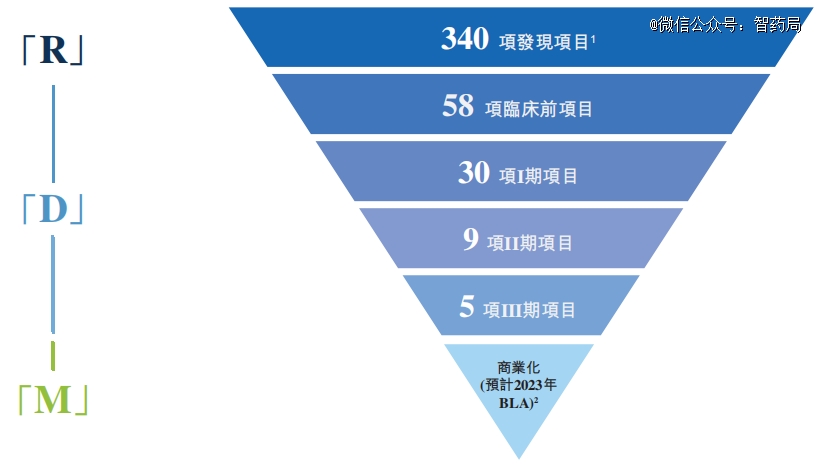

招股书显示,药明合联是一家ADC及生物偶联药物的CRDMO(合同研究、开发和制造组织),按2022年的收益和项目总数计,公司分别是全球第二大和*大ADC CRDMO。

简而言之,药明合联是全球ADC项目外包厂商TOP2,已累计为296名客户执行了340个发现项目,10家对外授权ADC管线的中国公司中有八家是其客户。

图:药明合联的项目情况

得益于近年来海内外ADC药物研发的火热,药明合联营收快速增长,2020-2022年公司收入分别为0.96亿元、3.11亿元和9.9亿元,年复合增长率高达321%。

更值得关注的是,数据显示,ADC等生物偶联药物开发的外包率达到约70%,远高于其他生物制剂34%的外包率。

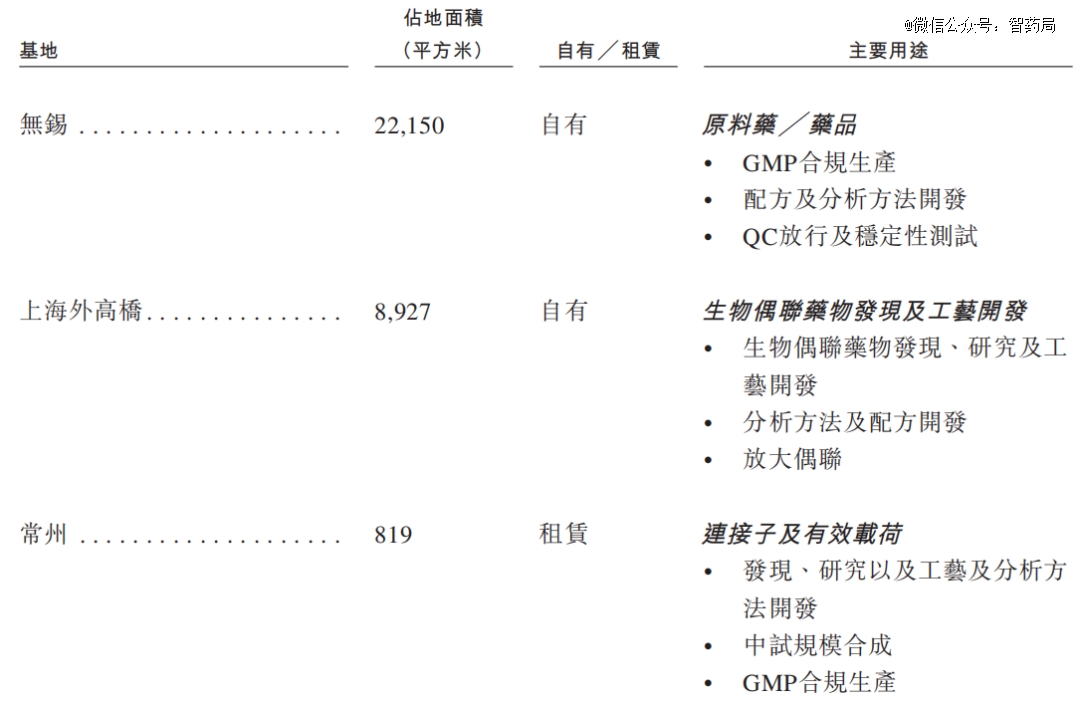

根源在于ADC药物的开发需要抗体、小分子、连接子等多要素组合,需要以一个系统工程开展,大多数Biotech无法独自承担相关投入。

此外,运输不同生物偶联药物组件的物流困难、细胞毒素安全制造及处理的严格要求等,也是对这一领域绝大多数参与者构成了重大挑战。

图:药明合联在无锡、上海及常州经营三个基地,均位于方圆200公里或约两小时车程范围内

这说明,ADC的发展需要依托完整的产业支撑且具有极强的在地性,这赋予了中国的相关药企来说一项得天独厚的优势。

04 写在最后

近来三天,中国ADC积极进展之密集,前所未有。

背后是一个领域、三种主体的渐入佳境,意义深远。

当ADC被视作下一个十年的必争之地,国内部分公司的竞争力得以证明,在海内外共同陷入生物医药寒冬之时,这样的成就来之不易、弥足珍贵。

毫无疑问的是,ADC将诞生多个重磅药物,大名鼎鼎的DS-8201仅仅是个开始。

当胜利的天平开始倾斜,留给中国药企可以想象的空间巨大。