今日一早,关于凯撒旅业被债权人申请重整的消息传遍旅游圈。

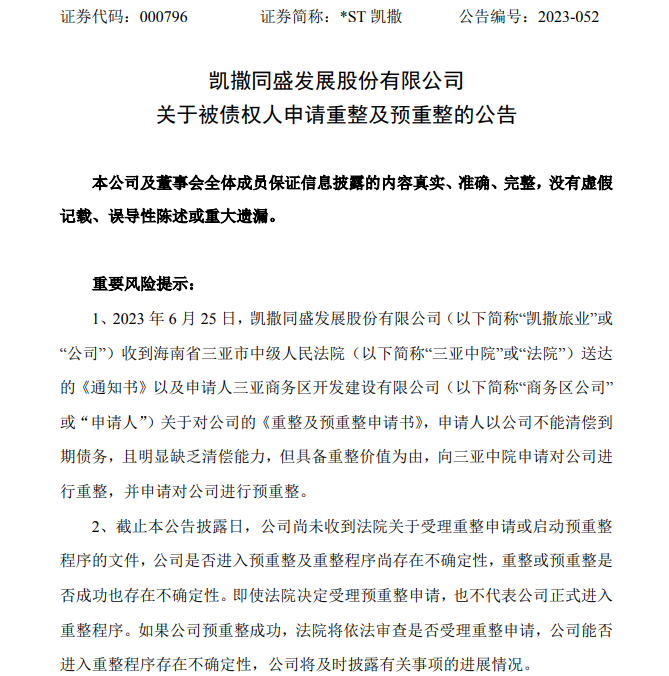

6月26日,凯撒同盛发展股份有限公司发布《关于被债权人申请重整及与重整的公告》。公告中提及,公司收到海南省三亚市中级人民法院《通知书》以及申请人三亚商务区开发建设有限公司关于对公司的《重整及预重整申请书》。

今年以来,凯撒旅业的经历可谓跌宕起伏,一方面是出境游放开,其业务逐步恢复的喜悦;另一方面是被诸多负面缠绕,面临被重整的境遇。当下的凯撒旅业,似乎并没有因疫情消散而解除危机,甚至到了生死攸关的关键时刻。

01 资不抵债的凯撒旅业

据了解,申请人三亚商务区开发建设有限公司(以下简称:商务区公司)以凯撒同盛发展股份有限公司(以下简称:凯撒旅业)不能清偿到期债务,且明显缺乏清偿能力,但具备重整价值为由,向三亚中院申请对公司进行重整,并申请对公司进行预重整。

来源*ST凯撒公告

凯撒旅业与商务区公司之间的债务,是由于未按时缴纳房屋租金。2021年6月,凯撒旅业和申请人商务区公司签订《房屋租赁合同》,租赁凤凰岛1号楼房屋用作办公场所,租赁期两年,于2023年6月10日到期,债务金额为89.97万元。

据查证,合同中提及的凤凰岛1号即为凯撒同盛发展股份有限公司、海南凯撒世嘉国际旅行社有限责任公司等办公地址。

曾经风头无两的出境游头部公司因不足百万元债务被申请重整,唏嘘的同时,更令人关注的是其背后所面临的严重资金危机,甚至到了资不抵债的境地。凯撒旅业2023年一季度报显示,公司资产总计24.79亿元,负债总计31.82亿元,资产负债率达128.34%。

有业内人士认为,对于已经“披星戴帽”的凯撒旅业来说,想要通过业务实现自救并不现实,重整或许是解决当前困境的一条生路。

而凯撒旅业方面也表现出了渴望被重整的意愿。凯撒旅业公开表示,将力争通过重整计划的执行,*程度改善公司资产负债结构,提高公司经营能力,推动公司早日回归健康、可持续发展轨道。

目前来看,重整计划能否顺利进行,仍面临着诸多的不确定性。《关于进一步提高上市公司质量的意见》(国发[2020]14 号)中明确,上市公司实施破产重整的,应当提出解决资金占用、违规担保问题的切实可行方案,法院受理上市公司破产重整前未解决资金占用、违规担保等问题或提出切实解决方案的,将直接影响上市公司破产重整进程。

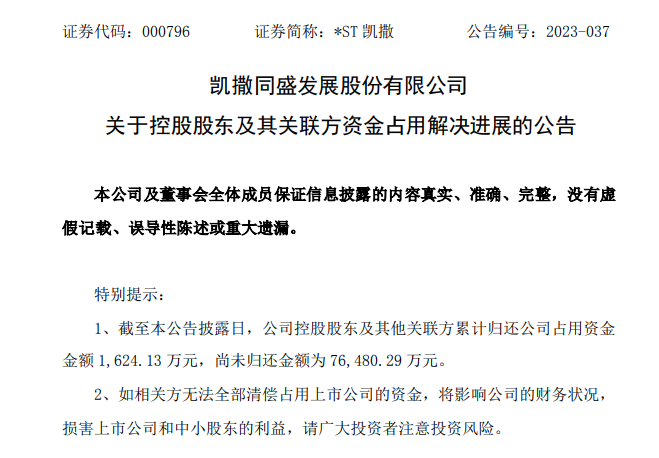

凯撒旅业还存在着严重的资金占用情况。截至5月16日,原控股股东凯撒世嘉旅游管理顾问股份有限公司(以下简称:凯撒世嘉)及其关联方与公司存在7.65亿元非经营性资金往来构成非经营性资金占用。这也为凯撒旅业经营发展埋下了重大隐患。

来源*ST凯撒公告

与此同时,凯撒旅业还需要拿出能够令债权人满意的债务偿还计划,以及未来经营的解决方案。

02 陨落与自救

从2015年借壳上市到2018年,可以说是凯撒旅业高速发展阶段。

2015年,海航集团旗下上市公司易食股份购买凯撒同盛全部股权,更名为“海航凯撒旅游集团股份有限公司”,证券简称由“易食股份”变更为“凯撒旅游”(后又更名为“凯撒旅业”)。借壳上市,凯撒旅业成为继众信旅游之后国内第二家上市的民营旅行社。

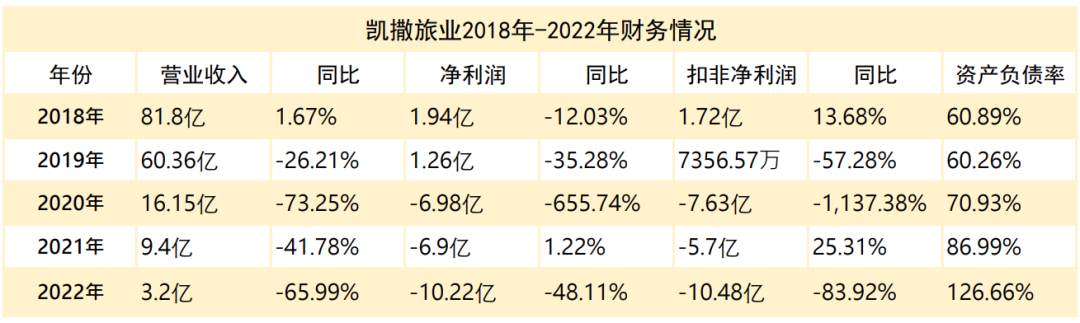

自此之后,凯撒旅业主要营收来自于旅游服务收入,占比超八成。特别是2018年达到*,实现营业收入81.80亿元,归母净利润1.94亿元。

但一切止于疫情。从凯撒旅业披露的历年年报数据来看,疫情出现后,凯撒旅业营业收入、净利润均呈现断崖式下降,特别是从2020开始,到2022年为*谷,与业务鼎盛时期的2018年相比,差距甚大。同时,资产负载率也一路飙升,从2018年的60%增长到2022年的126.66%。

来源闻旅整理

凯撒旅业营业收入也发生了明显的变化,航空配餐及服务成为主要收入来源。以2022年为例,配餐业务收入为1.74亿元,占比超营业收入的一半,而旅游服务仅占到16.62%。但与2018年主要营收的旅游服务70亿元相比,简直小巫见大巫。

在业界看来,凯撒旅业将总部迁往海南,更像是特殊时期的“自救”之举。2021年3月,凯撒旅业完成了迁址三亚的相关工作,并取得了总体业务布局和多个项目工作的推进。其中也包括当下最热门的免税赛道。凯撒旅业全资子公司凯撒同盛以8000万获得北京嘉宝润成40%股权,进军市内免税。

同年8月,凯撒旅业内部宣布了一次重大调整,全新组建目的地板块,形成新零售、食品、目的地、旅游“四轮驱动”式发展。特别是在融入“海南发展”后,旗下凯撒易食不断拓展服务边界,搭建起“海陆空”餐饮布局。

凯撒旅业2021年财报中也透露出信号,将聚焦海南市场,借海南政策利好,深化区域战略布局,投身自贸港建设,开拓琼海旅游、食品饮料、新零售等板块。

为迎接彼时海南地区*的旅游上市公司,且属于三亚仅有的两家上市公司之一的凯撒旅业,三亚政府方面也拿出了满满的诚意。双方签署了合作协议,支持凯撒旅业在三亚的旅游、免税等业务发展。此外,凯撒旅业也拿到了“三亚市白鹭计划”1500万元奖励。

这依旧不能令凯撒旅业摆脱被*ST的命运。2023年5月,凯撒旅业由于2022年度经审计的归属于上市公司股东的所有者权益为负值,且公司2022年度财务报表被出具无法表示意见或者否定意见的审计报告,被深交所实施风险警告,其后公司证券简称变更为“*ST凯撒”。

与此同时,疫情期间凯撒旅游的大股东变化也颇为戏剧性。2019年,凯撒旅业大股东海航旅游变更为凯撒世嘉,实际控制人变更为陈小兵。作为凯撒旅业的灵魂人物,陈小兵是一个极强的符号,时隔8年再次执掌凯撒旅业,令业界对其未来也充满了期待。但没想到很快,凯撒旅业董事长一职就从陈小兵、刘江涛相继流转到如今的陈杰。更令人没想到的是,2023年,凯撒世嘉因多次被动减持股份,使凯撒旅业*大股东及其一致行动人再次回到海航旅游手中。

目前来看,凯撒旅业的麻烦不只于此。数据显示,凯撒旅业仍存在自身风险140条,关联风险285条。

此外,凯撒系的经营也都不容乐观。也是这个6月,凯撒旅业控股的“孙公司”北京凯撒国际旅行社被23名债权人申请破产重整。

03 何去何从?

2023年被视为旅游业复苏的关键之年,随着出境游的放开,凯撒旅业业务也在逐步恢复中。

近日,凯撒旅业公开回复投资者,公司旅游业务板块、产品供应链已快速恢复,当前产品目的地已覆盖开放的60个国家。国内游产品通过疫情期间的沉淀也已基本成熟,供应链持续合作中。

来源投资者关系互动平台

相关数据也证实了这一说法。2023年至今,凯撒旅游交易流水同比增长325%,多日交易流水突破百万,单日最高突破500万。同时刚开业的合伙人门店已完成单店单日流水破百万的良好成绩,远超门店业绩预期。

与此同时,凯撒旅业债务方面也有了进一步的进展。除了凯撒世嘉及其他关联方累计归还公司占用资金金额1624.13万元以外,海航系此前欠款8.29亿元预付款和应收款,后续拟分期偿付5.46亿。

业内人士认为,尽管市场逐渐恢复,业务规模在扩大,但凯撒旅业想要在短时间内通过业务经营来解决资金困难并不现实,重整恐怕是摆脱困境的最高效方法之一。如若凯撒旅业重整完成,轻装再出发,也许叠加市场复苏,很有可能再次获得投资人的青睐。

还有一个重要的考量因素是,三亚政府对于当地旅游业发展的支持,可能会为推动其重组给予一定助力,从而留住凯撒旅业这块*影响力的旅游招牌。显然,对于已经“披星戴帽”的凯撒旅业来说,重组的成功与否也在决定着凯撒旅业的命运走向。