今年的5月对医美行业并不容易。市场监管总局等11部门联合印发了《关于进一步加强医疗美容行业监管工作的指导意见》,要求加强对医美“导购”活动的监管,整治行业乱象,无异于降温医美行业。可以预见的是,医美行业正在面临一场深而远的风暴。

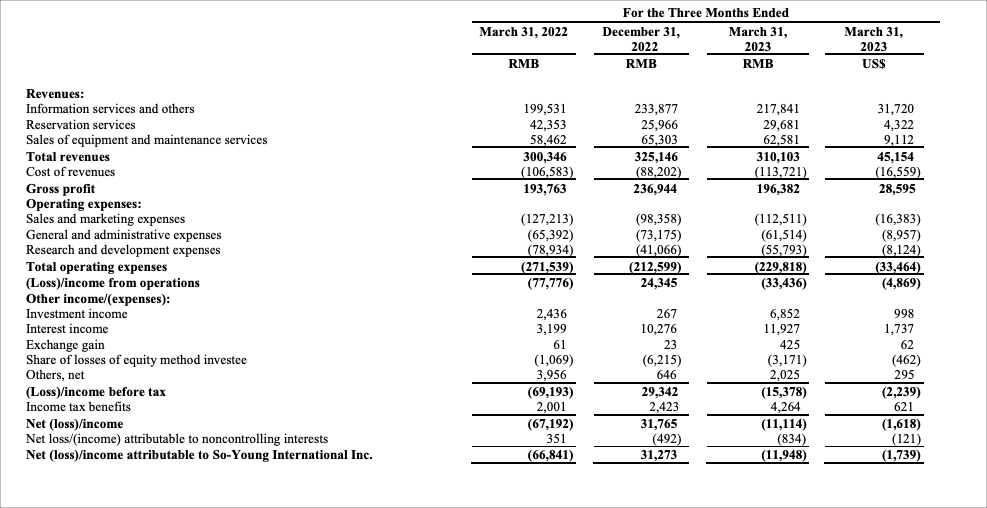

就在这个关口,新氧发布了截至2023年3月31日的*季度未经审计的财务业绩。数据显示,新氧2023年*季度营收3.101亿元同比增长3.2%,净亏损1190万元,非Gaap净亏损280万元同比均缩窄,而2022年*季度净亏损为人民币6680万元。

在因疫情而导致的持续低迷后,新氧的最新财报给出了一个复苏的信号。但属于新氧的更多隐忧依然存在。

01 活跃用户持续萎缩,颓败不止于疫情

当下,医美被认为是消费升级浪潮中潜力*、增速最快的细分领域之一,无可否认医美是个相对朝阳的产业。

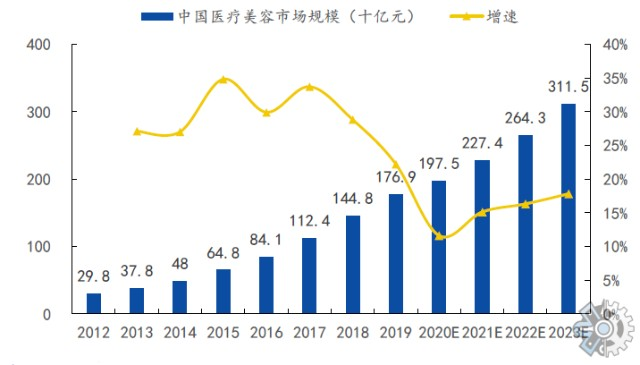

据相关数据显示,2020年中国医疗美容市场规模约1975亿元,预计2023年市场规模可达3115亿元。据中国整形美容协会统计,目前我国有800万以上的人做过整形,30岁以下的占比约为80%。德勤《中国医美行业2022年度洞悉报告》更是预计2025年医美行业市场规模将超过3500亿元,在未来一段时间仍将保持超10%的增速。

数据来源:简乐尚博报告网《全球医疗美容调研报告》

2022年,尽管医美行业受到疫情与监管的双重压力,但在行业表现上依然显得出色。东方财富choice数据显示,截至2023年4月3日,在21家已披露2022年年报的医疗美容概念上市公司中,有12家归母净利润同比正增长,占比约六成;13家营业收入同比正增长,部分企业营收同比增速超20%,8家企业营收超百亿元。

但作为中国互联网医美*股,新氧的表现难如人意。自2022年开始,股价一直在3美元以下徘徊,甚至收到纳斯达克发出的退市警示函。虽然最新一个季度有了正向的信号,却并未提振消费者的信心。这背后,是几个关键数据的失速。

在互联网平台最为核心的运营数据上,新氧的下滑显而易见。

2023年一季度,新氧移动端平均活跃用户为340万,去年同期为440万。在此前发布的财报中,2022年*季度至第四季度,新氧移动端的月活跃用户数分别为440万人、350万人、390万人、400万人,分别同比下滑47.62%、65% 、51.25%、46%。

而将时间拉长至更为宽广的维度,2021年Q1至Q4,新氧的移动端平均月活跃用户实则高达840万、1000万、800万和740万。可以说,在短短两年间,新氧削减了500万月活,整整下降60%。毫无疑问,这一数据足以显现出在用户增长和留存上的失速和缺位。

对于这一问题,新氧几度在财报中回应受疫情对行业的冲击和大环境下的消费疲软,但在2023Q1,新氧的运营数据也并未迎来真正改善。

平台付费医疗机构数以及订阅信息服务的医疗服务提供商也呈现出萎靡态势。

2022年年末,新氧科技平台付费医疗机构数为4274家,同比下降了19.77%,环比大降31.05%,这也是其三年来首次出现付费医疗机构数同比下降的状况。而2022年*季度至第三季度,平台上的付费医疗服务提供商数量分别为5254家、5735家、6199家。

而平台上订阅信息服务的医疗服务提供商数量,2022年第四季度为1489家,2021年同期为2085家,同比下降28.59%。2023年*季度则为1419家,而2022年*季度为1891家,同比下降24.96%。

一方面是医美行业繁荣不减,另一方面是关键运营数据的持续萎缩,曾经的医美龙头,有些跟不上趟儿了。

一面是互联网医美平台竞争的日趋激烈,另一面是美团、阿里、京东、抖音等本地生活巨头在切入医美细分行业后对新氧等垂类平台的围剿,就平台的获客和留存而言,单纯的“掮客”已然行不通,逼迫着新氧做出转型。

02 成也营销 败也营销,为什么明星效应不管用了?

进入2023年,医美行业的复苏一定程度上可以说“救”了新氧,但新氧依然处于亏损状态。侵蚀利润的主要原因是其营业费用。

根据财报相关数据显示,新氧2022年全年及2023Q1营业费用分别为2.72亿、2.47亿、2.37亿、2.13亿、2.3亿,可谓居高不下,占据营收的三分之二以上。

而其中,2023年Q1的销售和营销费用就有人民币1.125亿元,虽然较2022年一季度有所下降,但仍然是个很高的数字,要知道,新氧的研发费用仅5580万元人民币。我们同样将时间线拉长,2019~2021年,新氧营销费用分别为4.7亿元,7.26亿元和7.93亿元,分别占同期营收的41%、56%和47%。

一直以来,新氧采用了相对激进的营销策略。从热门APP的开屏、视频网站,到热门电视剧和综艺节目植入、楼宇、电梯间等线下媒体的投放,新氧大手笔的营销投入曾经成为扩张的法宝,但用户增长的停滞足以表明,这一招失灵了。

与此同时,新氧的营销广告词也频频陷入争议,例如,“整整整,女人美了才完整,做女人整好”这一广告语便曾引发强烈争议,被《中国妇女报》驳斥和谴责。

与此同时,为充分借助明星流量拓展在精准客群中的获客率,新氧在营销策略上主打“明星效应”。明星粉丝经济的私域流量被新氧盯上,以明星八卦为切入口,借势明星高热流量快速完成了目标受众的有效积累,为新氧带来了可观的流量,甚至成为传播领域的典型案例。其官方披露的公众号就有7个,绝大多数均为明星相关内容,形成内容矩阵。

但来到今天,“明星效应”正在退潮,甚至起到适得其反的后果。通过明星评点展开医美营销,其本质在于渲染“容貌焦虑”,但随着大众观念的更新、和对医美行业更透彻的了解,以及更多元的审美,让新氧的内容体系遭受质疑,新氧公众号动辄阅读10W+的文章数据早已荣光不在。

当下,大众对于医美的认知也在发生变化,林允等明星自身对于医美的回应和大胆的分享,和koc在小红书等内容平台的医美相关问题的亲身分享,让明星医美不再是一个*争议的话题,一定程度上摊薄了流量。

此外,新氧的明星评点也让其陷入争议和司法纠纷之中。据媒体统计,自2016年10月以来,已有90余位明星因“网络侵权责任纠纷、肖像权纠纷”起诉新氧医美。虽然影响力得到提升,但也一定程度影响了其平台形象。

营销中的虚假宣传问题也暴露出来。《2021年度重点领域反不正当竞争执法典型案例(第三批)——医美领域不正当竞争篇》中,新氧涉及了机构评论造假、机构用虚假案例宣传等问题。

针对营销中的问题,2023年释放的医美“最严监管”,持续加大了对医美行业的监管和执法力度,大力整治医美行业乱象,严厉打击医美市场虚假宣传、仿冒混淆等不正当竞争行为。

随着监管趋严,获客难度与成本也必将进一步增加,已然很明了,过度依赖营销和“明星效应”绝不是长久之计,但新氧是否能停下、怎样才能停下来,还是一个未知数。

03 从电商平台到产业互联网,模式创新能救新氧吗?

进一步分析新氧的收入结构,也暴露出新氧的隐忧。

新氧一季度信息服务及其他营收为2.18亿元,同比增长9.2%;预约服务营收为2968万元,同比下降29.9%,信息服务费用占比份额进一步上升,而预约服务的营收占比则持续下降。

这其中,信息服务主要为向医美商家收取的广告费,甚至于包括“竞价排名”服务,预约服务费用则是公司撮合交易后收取的佣金。

诞生之初,新氧因推翻百度竞价排名持续收获口碑和好感,但回到今天来看,信息服务费用占比逐渐增多,让新氧逐渐背离了创始人的创办初衷。

变现问题同样如鲠在喉。对于破解现存发展难题,新氧不乏新尝试。

从医美激光器械到*代理玻尿酸,新氧向产业链中上游延伸,寻求突破,甚至于推出针对医美行业的公关服务。

今年2月,在第八届亚太医美盛典上,新氧集团董事长兼CEO金星正式对外发布新氧科技发展战略,宣布从“消费平台”转型向产业互联网,推出新氧优享、新氧快享、新氧专享三大创新业务。

这一改革,旨在打通供应链上中下游发挥联动效应,用集中采购、直供到店、统一获客、统一产品标准和价格标准这一套深入产业的组合拳,直指信息不透明、正品保障难的痛点,对不同用户类型、品项类型、项目类型需求展开精细化运营,从流量、品项、供应链等方面开展面向全行业的全方位赋能,探索新氧的新增量。

目前来看,新氧的产业互联网布局初见成效。财报数据显示,截至2023年*季度,优享业务已覆盖25个城市,覆盖机构数达130家,其中核销订单量与2022年Q4对比,环比增长88%,但在各项需求的升级中,可能还有很长的路要走。

可以说,新氧的失速,固然有疫情的原因,但更多的是其商业模式的悖论。扩张、烧钱、寻求声量……新氧在这条狂奔路上,不断失去它自己,也失去曾经的用户。煊赫和荣光之后,“新氧”们的故事,正重复地上演。

认真审视其解药和出路,很难回答,新氧如今的“产业互联网”之路是不是*解,但或许有一点总是不变——回归为有医美需求的用户推荐到可靠的医美机构这一被认可的核心价值。

5月份发布的最严监管政策下,正进一步倒逼新氧做出改变。