中国创新的希望、研发高地、让投资人趋之若鹜……港股18A曾经成为过未盈利生物企业的狂欢。

而繁花似锦的另一面是烈火烹油。

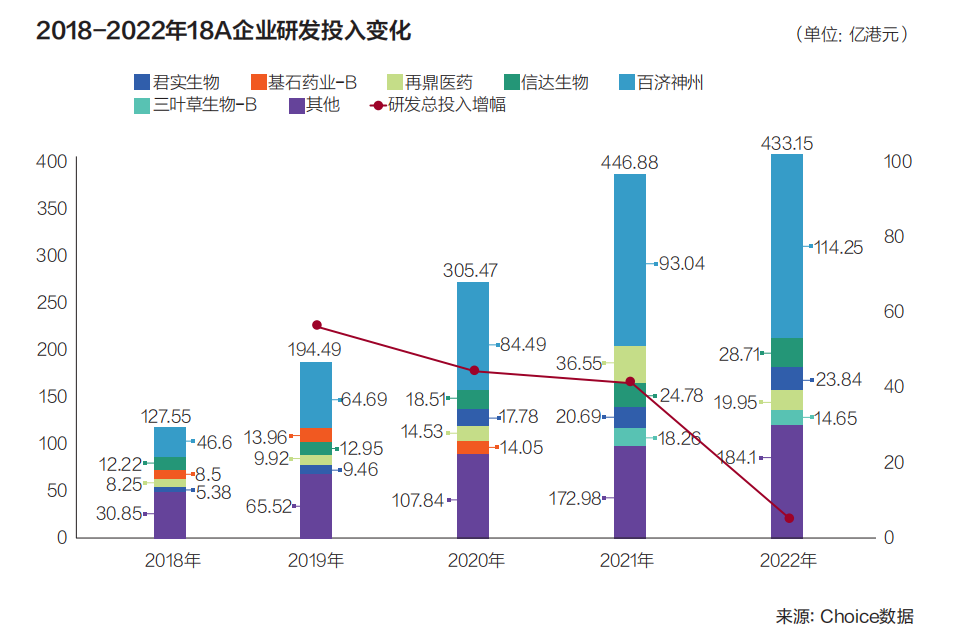

根据Choice数据,40家通过18A登录港交所的生物医药公司5年以来研发投入共计1507.53亿港元,以销售收入来说,40家生物药企5年营业收入845.13亿港元。

庞大的研发投入和尚未形成完全覆盖支出的资金来源,二者之间的矛盾在短时间内依旧是悬在18A药企头上的一把达摩克利斯之剑。

与此同时,18A企业的估值震荡与破发,让行业不禁对这场五年前“宾客满朋”的盛宴开始产生质疑,质疑企业的真实创新内核,质疑资本是否只是在逐利。在质疑和矛盾中,18A似乎失去了原本的面貌,成为一场击鼓传花的游戏。

然而,我们都忘记了,这些并不是18A的全貌。

汇丰银行环球银行中国区总经理兼副主席孟怡曾公开表示,18A的上半场主要解决的是从“0”到“1”、从无到有的问题,所以即使是一些Me-too、Me-better,最初市场也足够包容。而进入下半场,愈发成熟的投资人会越来越聚焦于Biotech的项目是否是FIC,是否能解决切实的未被满足的临床需求,比如新冠疫情中大显身手的mRNA技术,以及细胞疗法、基因编辑和修饰等。

当进入愈发成熟的下半场,18A企业们该如何调和研发与商业化的矛盾?

保住底线

迈博药业发布的年报显示,截至2022年12月31日,公司营收5591.8万元,研发支出约1.48亿元,净亏损约2.11亿元,现金及银行结余约为0.34亿元,现金流状况引发资本市场担忧。

这在18A上市Biotech企业中并非个案,与迈博药业遇到同样境地的比如永泰生物、博安生物、百奥赛图等账面资金也出现了吃紧的状况。

长周期的研发与较短的融资窗口期存在矛盾,也就使得现金自然成为18A公司度过融资寒冬的必要储备。因此现金流是支持企业运转的动力和燃料,一旦枯竭,药企将难以为继。

在融资环境趋紧的背景下,如果经营、融资状况未有改善,大约30%港股18A公司在2024年面临现金耗尽的境地。

或许,还没有到四面楚歌的地步,但许多企业也已拿出破釜沉舟的决心。多家出现现金流吃紧现象的Biotech,都在做着各自的努力:投资、裁员、收缩研发管线、关闭或出售工厂……

一向以高研发投入“闻名”的18A企业们收缩的情况在年报中也得到了体现:从整体情况来看,有18家企业的研发投入出现了负增长,几乎占了近半数。其中,降幅最多的是基石药业,按港元计算降幅达到了56.92%。

2022年8月,云顶新耀以总额高达4.55亿美元的高价(包含预付款2.8亿美元及1.75亿美元未来潜在里程碑付款)将License-in进来已经上市的ADC药物拓达维的亚洲权益卖回给吉利德,并且无需再支付此前License-in交易中剩余高限里程碑付款7.1亿美元;2022年10月,和铂医药一边把曾重金投入的巴托利单抗对外授权给了石药,一边暂停了正处在Ⅲ期临床试验的特那西普;11月又将苏州人用疫苗的生产厂房卖给了药明海德,以换取足够的现金流。和铂医药明确表示,在经济低迷期,出售资产带来的资金可以支持公司营运及药物开发,改善公司的财务架构、现金流量及流动资金。

2022年年中,东曜药业现金流仅剩1.55亿元,但东曜药业CDMO业务贡献显著业绩,从而使得公司净利润亏损同比收窄81%,经营活动净现金流首次转正,至人民币约6千万。从大趋势上看,东曜药业目前已成功建立起良好的造血能力,为可持续发展奠定了扎实基础。

缺乏造血能力,对于绝大部分18A企业来说并不是什么新鲜事。一位正在试图奔赴港交所的初创企业创始人曾向E药经理人表示,临床试验的每个阶段差不多每年都要花费上亿元,如果不止一个管线,那更是“无底洞”,因此18A公司依赖融资已不是什么新鲜事。

药物十年十亿美元的研发定律早已被打破,根据《Nature》提供的数据,一款新药的研发成本大约是26亿美元,耗时约10年,成功率不到十分之一。也就是说,从目前18A企业成立时间来看,即使顺利的话,或许普遍还需要3~5年的时间,才能实现产品的商业化。

亮招“王牌”

PD-1推开了中国Me-too类药物的内卷之门,同时也成为了“原罪”,“批斗”继续开发PD-1的企业似乎成为了“政治正确”。但不可否认的是,PD-1曾成为*批18A企业摘“B”的*助力,而复盘港股五年来的研发基本盘,无疑也是有价值的。2022年1月,在弗若斯特沙利文主编的《港股18A生物科技公司发行投资活报告》中,将18A市场的发展分为“探索期-狂热期-调整期”三大阶段。

当面临发展和续命的战斗来到赛事中场,身处同质化内卷、资本寒冬的Biotech们,正携带新一轮前沿技术冲向新药研发的星辰大海。

根据CDE药物临床试验登记平台的数据显示,截止2022年,平台公示获得CTR号的临床试验总数为18850项,其中2022年共有3318项临床试验进行了公示,同比增长1.2%,数量再创新高。相对于传统企业更多Me-too的靶点跟随情况,身处18A的创新药企们则更偏向于TIGIT、KRAS G12C、SHP2等目前全球排名较前的潜在FIC品种。

热门靶点每年都在发生变化,热度各异,但新靶点肯定更“香”。

加科思在SHP2抑制剂赛道上独树一帜,吸引了跨国药企的合作。目前全球并没有上市的SHP2抑制剂,加科思共有5款临床阶段的SHP2抑制剂在研项目。

百济神州的HPK1抑制剂为全球未有获批临床的全新靶点。此外,TIGIT靶点已成为百济神州的“王牌靶点”。市场人士普遍分析,TIGIT可能是一个比PD-1更大的免疫治疗市场。科伦博泰的SKB336注射液则是一款靶向FXIa/FXI因子的单抗,全球无同类靶点药物获批上市,研发进度最快的是拜耳的Osocimab和诺华的Abelacimab,前沿竞争已驶入国际赛道。

不过,前沿靶点竞争也激烈,如TIGIT靶点,国内包括信达、君实、康方、复宏汉霖在内的多家生物企业都在布局,全球范围内还有罗氏、默沙东、BMS、吉利德等大玩家,目前罗氏TIGIT+PD-L1联合对非小细胞肺癌等多个适应证的一线治疗进行了中 美布局。

对于18A企业来说,每年烧掉几个“小目标”的现实,让他们依然迫切的需要资金来支撑研发,然而当讲故事已经行不通,当VIC模式已经不再吃香,能够让愈发谨慎和理性的资本继续支持的能力,唯有真实的创新和扎实的研发。上市是开始,而不是结束。18A药企的生死时速已经开始了。

注:文内数据来源于东方财富choice数据统计