2015年,两名来自英国的创业者Simon Knowles和Nigel Toon正在为他们的人工智能(AI)芯片项目寻找资金。

负责技术的Simon Knowles于1980年代毕业于剑桥大学,早期在英国政府研究实验室研究神经网络,创办的*家公司Element 14即成为90年代的独角兽,并在2000年以6.4亿美元的价格出售给博通。而Nigel Toon则是商业人才,在1990年代加入美国科技企业Altera,并在Altera担任欧洲业务的副总裁与总经理。

2002年,两人合伙创办了一家叫做Icera的3G modem(蜂窝调制解调器)芯片公司,并于2011年成功地以3.7亿美元的价格卖给英伟达。从风投角度来看,二人的履历应该是最受追捧的团队模板:背景光鲜,能力互补,连续创业,成功套现。

但尴尬的是,专用AI芯片赛道并不被主流VC认可,两人甚至一度找不到投资人开会。

这跟当时人工智能赛道的热闹截然相反。2015年的ImageNet大赛,所有排名靠前的玩家都在使用GPU进行图像识别,距离AlexNet模型*次利用GPU训练神经网络模型夺冠已经过去了三年,行业内掀起AI热潮。

但实际上,AI在当时只是个业内自嗨的小众热点。Simon和Nigel寻求融资时,一半的投资人问“什么是AI芯片?”另一半投资人认可AI的前景,但对其上游的芯片设计却不感冒,原因是“认为英伟达的GPU可以覆盖行业需求。”[2]

眼看新项目就要胎死腹中,殊不知AI芯片已经走到了黎明时刻。

这一年,谷歌已秘密研发出一款专注于AI领域中机器学习算法的芯片,并将其用在内部的云计算数据中心中,以取代英伟达的GPU。2016年5月,这款自研芯片公诸于世,就是大名鼎鼎的TPU。这名字一出来,内行外行都看懂了:GPU并不是AI芯片的*选择,新的处理器设计可能存在市场空间。

TPU的推出也给两位创业者带来了信心。一个月后,Knowles和Toon的AI芯片公司:Graphcore正式成立,由Nigel Toon担任CEO,Simon Knowles担任CTO。

Graphcore火速筹到的A轮3200万美元,于2016年10月到位。在随后的四年里,其融资进程也是一路狂飙:2020年12月,E轮融资落地。Graphcore四年间共获投7.1亿美元,市值27.7亿美元,一跃成为融资和估值最高的AI硬件初创公司,投资者包括三星、微软、戴尔等科技巨头,也包括红杉资本、柏基投资(Baillie Gifford)等*风投。

成功“上岸”的Simon Knowles自然是吃水不忘挖井人,特地给谷歌AI业务的负责人Jeff Dean写了一封感谢邮件,内容是[1]:“同志,谢谢你!(Thanks, mate.)”

如果站在今天的时间点,Jeff Dean可能会回复一句:别高兴的太早。

1、产品:专为AI加速而生的芯片

Graphcore的核心产品叫做IPU(Intelligence Processing Unit)。

IPU诞生的背景是,随着芯片制程的迭代,半导体行业的两大定律:摩尔定律和登纳德缩放比例定律(Dennard Scaling)在逐渐失效。

摩尔定律说的是:集成电路上可以容纳的晶体管数目在大约每经过18个月到24个月便会增加一倍。登纳德缩放比例定律认为随着晶体管密度的增加,单个晶体管的功耗会下降,因此芯片的功耗需求会保持不变。

这两条定律都曾在过去几十年被行业视为金科玉律,GPU和CPU的发展都受益于此。但今天的情况是,芯片上晶体管很难再增加,而芯片的功耗需求也变得越来越高,芯片本身就越来越烫。

因此,就像香港的房屋一样,在面积有限的情况下想要提高生活质量,势必要在布局结构上大动干戈,市场上关于“架构创新”的呼声越来越大。专用计算芯片(ASIC)的需求应运而生,因为针对具体应用场景的优化,可以比通用计算带来更高的能效比。

ASIC的特点是彻底牺牲通用性,换取在特定应用上的*效率。举一个通俗的例子比喻:

GPU是能提供汉堡、披萨、包子、面条等所有食物类目的综合餐厅,优点是什么都会做,缺点特别出彩的产品,出餐效率也一般。而ASIC是专做披萨或汉堡的美食专门店,味道极好,出餐效率也特别高,缺点则是想转型做其他产品,就没那么容易了。

TPU就是典型的ASIC,它专为谷歌的超级业务:云计算数据中心而生。事实上,谷歌自研TPU的原因之一,就是因为GPU会“烧”。

不过,和ASIC相比,IPU有更大的野心。

按照Nigel Toon的话来说,Graphcore不属于CPU、GPU和ASIC中的任何一类,而是一款全新的,专为AI加速而生的处理器:既有极高的运算能力以处理高性能计算业务(HPC),又和GPU一样可编程,以满足不同的场景需求。[3]

Graphcore的IPU主要有三个特点:

图片来源:Graphcore官网

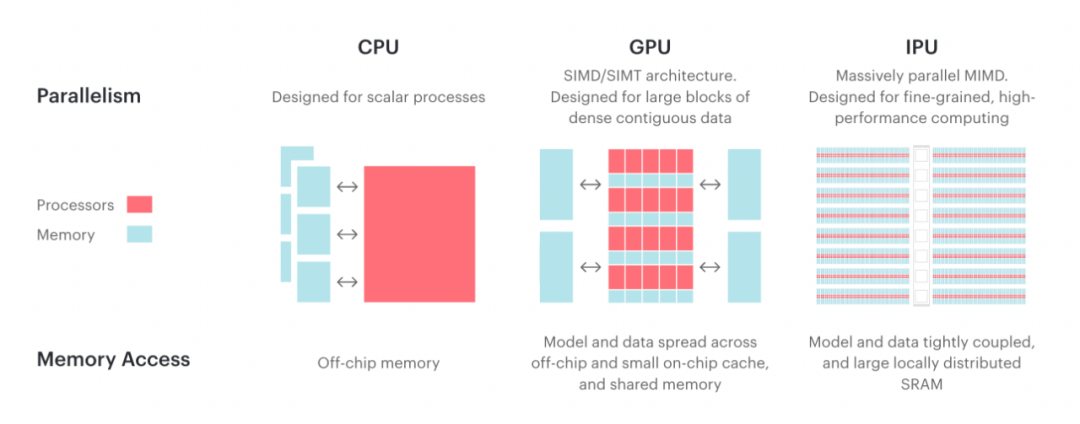

(1). 计算核心有多达 1400 多个处理器内核,每个内核可运行 6 个线程。

内核数量的意义在于体现芯片的计算能力,二者呈正相关。每个内核里都有一个计算单元(ALU),业界有一个非常典型的比喻:CPU就是一名会高等数学的大学生,会解复杂题型,而GPU和IPU是成百上千个中学生,精通加减乘除。

在AI深度学习所需要的恰恰是大量简单特定的运算,也就是“加减乘除”。在这种情况下,成百上千个中学生加在一起的效率,比一个优秀的大学生更高。

而IPU和GPU的核心区别在于,处理器核采用了不同的架构。延续上文的比喻,两支中学生团队使用不同的计算方法。

GPU使用的SIMD架构通常用于处理器执行大量计算的问题,这些计算需要处理器并行执行相同命令,就像划船比赛中,所有队员做同样的事,共同提高团队效率。

而 IPU使用的MIMD则将复杂算法分割为无关的、独立的部分,每个部分分配给一个不同的处理器来并发处理的解决方案,好比足球比赛中,队员们虽然有同样的进球目标,但是每个人承担的职责不同。[4]

因此,IPU用到的MIMD架构能够处理更复杂的操作。

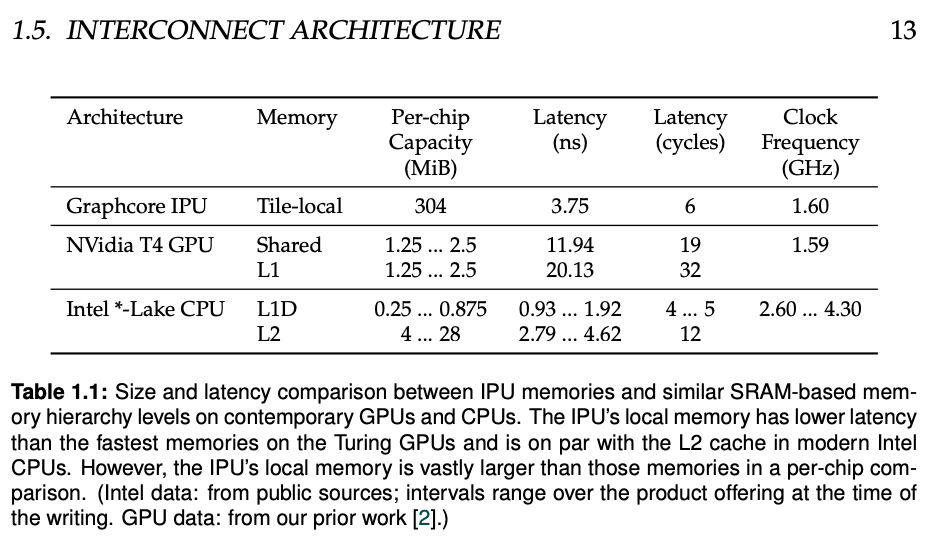

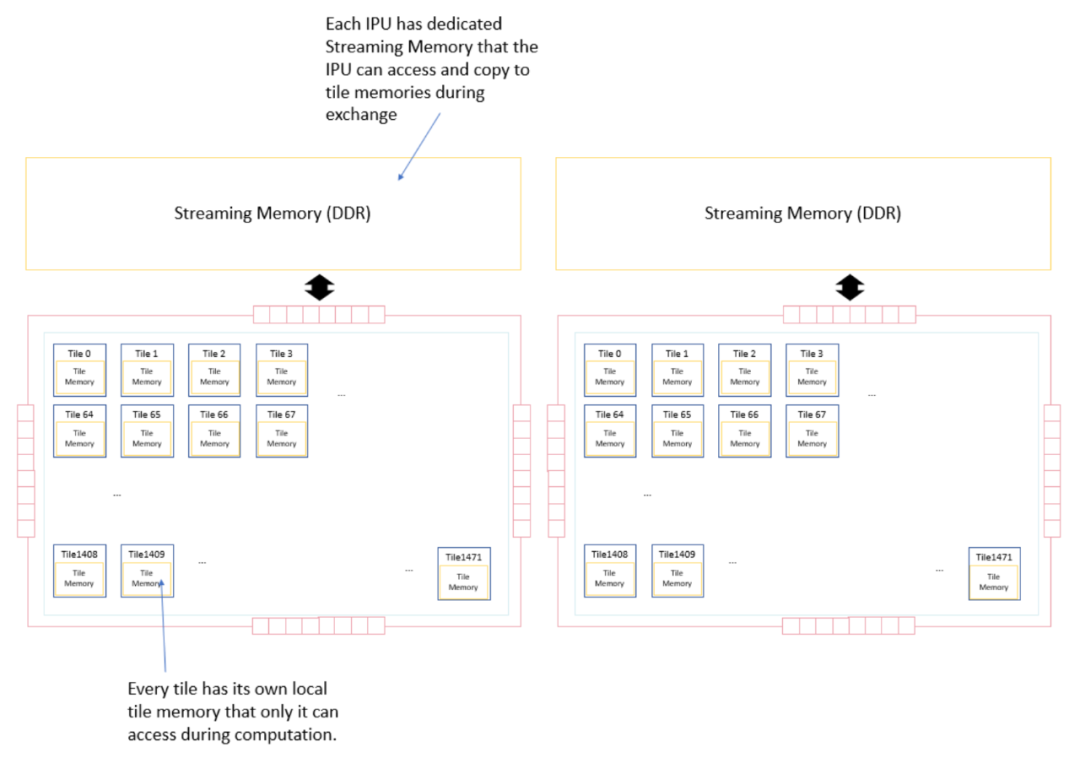

(2). IPU 采用处理器片内分布式存储架构,而 GPU 采用显存或高宽带显存 HBM,是片外的大型存储。

与 GPU 的存储架构中直接连接动态随机存储器(DRAM)相比,处理器的内存由IPU的本地静态随机存储器(SRAM)组成,每个内核(tile)都执行只在本地内存上进行的计算。[5]

这样可以避免了频繁访问外部存储资源,大幅度提升频宽、降低延迟和功耗,在特定情境下甚至可能會有近 50 倍的增幅。[6]

图片来源:Citadel Securities Technical Report

(3). 在跨芯片多核通信调度设计上, Graphcore IPU 设计了 BSP(Bulk Synchronous Parallel)的软硬件结合算法,让芯片内 1000 多个内核,以及多芯片可以跨 IPU 连接。

而GPU 是以多核多线程呈现,开发者需要处理不同线程之间的通信与数据同步问题。简而言之,对软件工程师或者开发者来说,采用BSP后的AI芯片非常易于编程。[8]

IPU的架构 图片来源:Graphcore官网

2、定位:和英伟达的竞争和差异化

在技术负责人Simon Knowles眼里,与英伟达展开全面竞争,实在不算一件聪明的事。

在接受海外博客节目The Robot Brains Podcast的采访时,他分享了自己的创业准则:绝不试图生产大公司现有产品的强化版。[9]——因为大公司有庞大的市场基础,初创企业在同一产品上很难与之抗衡。

Simon的观点是:AI会存在于人类未来技术的任何领域,而所有行业的需求不可能由同一个架构来支持。而对于Graphcore来说,IPU只需要在特定领域表现得比GPU好,在这个爆炸式增长的市场中分到一杯羹就足够了。

正如上文所提及,由于MIMD架构下的芯片能够处理更复杂的操作,IPU对于目前在CPU和GPU上无法*运行的高性能计算任务具有吸引力。其中有关“稀疏数据”的处理就是它最主要的应用方向。

稀疏数据是指在数据集中绝大多数数值缺失或者为零的数据,比如在电商平台,相对海量商品而言,每个消费者购买的只是小部分产品,所以单个消费者的购买记录就是一个稀疏数据。

在现实生活中,就常常要在海量的复杂信息中寻找指定关键信息,因此有关稀疏数据的计算非常普遍,而IPU能够独立和并行地执行许多非常不同的计算,恰符合稀疏计算的特点。

其中,分子就是稀疏数据结构最典型的应用案例。分子排列不规律,行为复杂,而且很小。而IPU大规模并行结构的特征,恰恰适合操作不规则的数据结构。[9]

具体到行业,IPU在化学材料和医疗领域都能得到应用,还曾被证明可用于辅助研究冠状病毒。

2020年5月,微软机器学习科学家Sujeeth Bharadwaj就曾将Graphcore IPU内置于微软Azure操作系统中,并在胸部X光片中识别新冠[11]。他说:“Graphcore芯片可以在30分钟内完成在英伟达传统芯片上需要5个小时才能完成的工作。”

在商业模式上,Graphcore不直接对外销售芯片,而是将IPU内置于叫“pods”的系统中,打包出售给下游的云计算和服务器厂商。

微软作为Graphcore的投资人之一,在2019年*款IPU产品发布时就已成为其最早使用的客户。而另外一个大股东戴尔也鼎力支持,*批用上了IPU。

除了自家投资人捧场,Graphore的主要客户是欧洲的厂商。作为欧洲*的AI独角兽,难免要打着“国货之光”的招牌向欧洲乡亲拉票。

2018年The Wired采访人工智能大师Geoff Hinton,Hinton帮Graphcore做了一次超级公关,他对记者说:“我认为我们需要转向不同类型的计算机。幸运的是,我这里有一个。”然后伸手进入他的钱包,拿出一个又大又亮的芯片,这个芯片就是Graphcore的IPU。

2021年,Graphcore与法国超级计算机制造商Atos和超级计算机芯片设计公司SiPearl都展开了合作,还在英国爱丁堡大学的EPCC超级计算中心安装了基于IPU的Bow Pod系统。[12]

2022年6月,Graphcore又与德国框架供应商Aleph Alpha签署协议,共同研究下一代多模态语言和视觉模型的预培训、微调和推断。与德国合作后,欧盟还特地强调,欧洲供应商需要这样一条供应链,而不是依赖英伟达(Nvidia)等美国公司的人工智能[13]。

一个自主可控的“欧洲英伟达”,这个梦想无比性感。那些当年想做“欧洲Google”、“欧洲苹果”、“欧洲亚马逊”的人也曾经这样幻想过。

3、触礁:Graphcore面临的问题

Simon说[9]:“如果你打算开发一种新型处理器,真的需要有一个20年的长远视角。”不过,就算在技术层面规划了未来20年。但在商业层面,却未必过得好眼下这两年。

2022年10月,英国《泰晤士报》突然爆出,Graphcore和微软的合作已经泡汤了[14]。此前,IPU被内置于微软Azure平台上, 而现在可以

2023年4月18日,著名科技媒体The Information爆料:微软正在秘密研发自己的AI芯片,代号雅典娜(Athena)[18]。

雅典娜芯片由台积电代工,采用5nm先进制程。据悉,微软从2019年就开始研发这款芯片,目前已在测试阶段。雅典娜的*目标是为Open AI提供算力引擎,以替代昂贵的英伟达A100/H100,节省成本。而下一步,可能就将剑指Azure云服务,瓜分英伟达的蛋糕。

缺少大客户的采购,Graphcore的业绩一路低迷,外媒报道,2021年,Graphcore销售额仅为500万美元,税前亏损1.835亿美元。账目显示,截至2021年底,现金、现金等价物和短期投资为3.27亿美元。[15]

这导致英美的*风投都抛售了Graphcore的股份,Baillie Gifford减记对其1660万美元的投资,减记幅度达58%,红杉资本也有类似的减持操作[16]。这给Graphcore带来的直接影响是估值暴跌10亿美元,与*时期的28亿美元相比,减少了35%。

Graphcore的困境揭示了一个残酷的事实:初创公司挑战英伟达帝国,是一件如登天一样难的事情。

一方面,英伟达通过CUDA平台、TensorCore、NVLink等技术来不断巩固GPU的护城河,尤其是CUDA生态,连Intel和AMD这种大厂都难以逾越,中小客户几乎没有放弃英伟达、押注新玩家的可能。

而对于想降低成本、增加对英伟达谈判能力的大厂,他们基本上都有能力组织资源自研AI芯片,Google、微软、亚马逊、特斯拉都已经入局,国内华为、阿里、百度也都在开发自己的AI芯片,华为昇腾910已经被用来组建超算平台。

尽管IPU的诞生源于处理器设计空间具有新的“可能性”,但在眼下混沌又激烈的AI军备竞赛中,芯片客户更需要“确定性”。

有投资人曾对外媒UK Tech News表示,“人们对英伟达的关注度很高——人们希望使用他们的技术,因为这是安全的赌注。要把人们的注意力从这上面转移开,是一个非常非常艰巨的挑战。”[16]

投资者也在用脚投票。截至2022年12月5日,2022 年全球半导体初创企业的风险投资达到 78 亿美元,这与2021年创纪录的 145 亿美元的投资额相比下降了 46%,即便是与2020年103亿美元相比也下降了24%。

Graphcore的融资神话止步在2020年末。但见GPU笑,哪闻IPU哭。

今年,ChatGPT火爆,英伟达狂飙。而Graphcore的CEO Nigel Toon却心灰意冷地向英国政府发出一封公开信,希望政府“抵制外国大型科技公司的诱惑,它们正试图排挤我们的英国公司。”

更具体一些,他直接点名道姓了英伟达。Toon说:“除非预算的很大一部分明确指定给英国供应商,否则这笔资金承诺将很快被美国芯片制造商英伟达(Nvidia)等数字巨头消耗掉。”

Toon认为,英伟达等公司凭借其主导市场份额的优势,一直在以低成本提供gpu,以激励英国研究人员使用这些gpu,这种方式塑造了人工智能从业者和研究人员的习惯,并排斥了其他硬件供应商。因此,他呼吁英国政府,将耗资9亿英镑的新超级计算机项目使用Graphcore芯片。

一家诞生于老牌资本主义国家的公司,竟然主动呼吁贸易保护、封禁对手,说明事情已经到了绝望的地步。

4、尾声

除了Graphcore之外,这些还涌现出不少中小AI芯片公司,比如Cerebras、Habana Labs、Mythic等。其中Habana Labs的结局可能算得上*——被Intel以20亿美金收购。

中小AI芯片公司所面临的问题跟Graphcore类似:英伟达帝国坚不可摧,大客户自研暗流涌动,人工智能行业一日千里,技术路线像六月的天气一样变化多端,能从英伟达碗里夺食的可能只有像Google和微软这样的大厂。

半导体行业的金科玉律是:规模效应,芯片产量越大,芯片价格越低。英伟达和Graphcore等设计公司虽然没有重资产的Foundry产线,巨额的研发费用同样也是一种“重资产”,出货1万片和出货100万片的企业成本相差悬殊。

中国的寒武纪本纪相比英国的“寒武纪”,一个优势就是英伟达的*进芯片如A100和H100根本卖不进来,只能卖阉割过后的A800。Nigel Toon梦寐以求的“贸易保护”,这中国厂商这里反而能轻松获得。

但抛开这点优势,国内AI芯片公司所面临的问题和Graphcore并无二致。即使是残血的A800,在今年春节后也被国内大厂疯狂抢购。OV小米可以无障碍地购买高通最新款消费级芯片,国内AI大厂却不行,因此他们自研AI芯片的决心会比Google和微软更大。

因此,无论是国内还是国外,各种“xPU”们想来分英伟达的羹,都没那么容易。