5月16日,中国第三大云计算厂商腾讯云,宣布对多款核心云产品降价;随后,移动云也宣布了对多款云产品降价。如今,已有三家云厂商对产品进行降价。开*枪的便是市场份额占据*的阿里云,自此,云厂商的价格战一触即发。

然而,就国内来看,仅阿里云和百度云实现盈利,其他云厂商依旧处于亏损状态。在此状态下,其他厂商还会跟进吗?“价格战”对整个行业来讲究竟是一场美梦还是噩耗?在大模型浪潮下,除了价格战,云厂商可以采取哪些措施抢占市场?

1、降价实现规模效应?

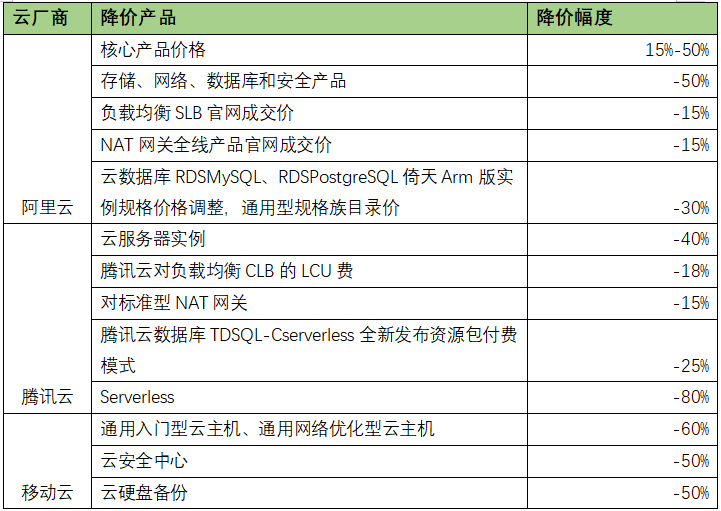

从降价幅度来看,阿里云率先打出了最高降幅达50%的“*枪”,随后腾讯云宣布部分产品线最高降幅达40%,移动云则宣称部分产品线最高降幅达60%,相对来说,移动云的降价幅度最高。数据猿归类整理了这三家云厂商的降价情况:

图源:网络

从涉及产品来看,阿里云产品覆盖弹性计算、储存、网络、数据库、视频云及CDN和安全产品等核心产品;腾讯云则在云网络、数据库、云安全方面进行了降价;移动云在硬件方面对通用入门型云主机、通用网络优化型云主机以及数据安全方面的云安全中心、云硬盘备份降价;

不过从阿里云和移动云来看,此次降价主要体现在两个方面:一是降价幅度大;二是涉及范围广,几乎所有核心产品价格都有不同程度的下调。

针对此次降价,腾讯控高管在2023年一季度财报电话会上表示,对于行业来说,降价是有一定道理的,因为投入成本是在下降,但这样的价格调整只是在几个点的范围内,并不大,腾讯主要想提高云服务的竞争力,价格只是一部分的考量因素。

降价换取规模效应成为本次云厂商价格战的主要战略目标。人们普遍认为IT基础设施的价格与其成本之间遵循合理的弹性关系。

作为在国际上*的亚马逊云科技在过去十五年间就一直践行着这一原则,亚马逊亚马逊云科技在2016年甚至直接表示,降价就是核心策略。和Azure、谷歌云、IBM价格战打得最火热那几年,亚马逊云科技创造过一年内连续12次降价的纪录,2011-2013年的降价次数都达到双位数。

本轮价格战还会有其他厂商加入吗?

中国电信表示,目前云计算的价格体系没有变化,没有针对行业竞争的价格调整进行应对,至于短期内是否跟进,还需要看未来市场反馈。

IDC中国研究经理崔婷婷表示,短期内,降价必然会对公有云服务商盈利造成一定影响,但是从目前降价产品范围来看,影响应在可承受范围内。从长远来看,降价是否会对未来云市场格局造成明显冲击还需要对市场持续观察,在同质化较严重的领域,可能会出现更多跟进的行为。

2、打响价格战,不得不跟的牌局

自2006年谷歌首次提出云计算概念以来,全球*的云计算服务亚马逊云科技,实现盈利花了10年时间。而谷歌云和国内*玩家的阿里云在2022年才首次实现盈利,百度云则在今年的一季报中表示其云业务才实现了盈利。

百度还称,持续为关键客户构建标准化、规模化的人工智能解决方案,推动了智能云利润的增长。在关键时间点下,百度公布这组数据,无疑给其他云对手带来压力。

国内云计算厂商想要实现盈利并不容易。在尚未实现盈利的情况下,为何云厂商开始相继降价,这其中的原因是什么?

数据猿认为,导致云厂商降价的原因主要有三个:

(一)市场增速开始放缓,竞争压力增大

以阿里云为例,阿里云官宣降价的背后,是国内云计算市场普遍面临增速放缓的困境。这不仅仅是阿里云所担心的问题,也是国内云厂商共同的隐患。

根据IDC最新发布的《中国公有云服务市场(2022下半年)跟踪》报告显示,2022年下半年中国公有云服务整体市场规模(IaaS/PaaS/SaaS)达到188.4亿美元,其中IaaS市场同比增速15.7%,PaaS市场同比增速为31.8%。从IaaS+PaaS市场来看,2022下半年同比增长19.0%,与2021年下半年同比增速(42.9%)相比下滑23.9%,与2022上半年同比增速(30.6%)相比下滑11.6%,增速明显放缓。

在多名业内人士看来,这也成为云厂商集体降价的重要原因之一。当市场增长开始变慢,云服务厂商之间的竞争毫无疑问会加剧。

(二)抢占市场份额

从市场份额来看,排名前五的公有云服务商市场份额集中度比2021年下半年略有下降。在IaaS+PaaS市场,阿里云的份额从去年同期的36.7%减到31.9%,排名保持*;腾讯云市场份额从11.1%减到9.9%,排名从第二降至第四。华为云市场份额从10.8% 增到12.1%,排名从第三升至第二;天翼云市场份额从8.9%增到10.3%,排名从第四升至第三。

自去年上半年开始,阿里云、腾讯云的份额均出现下滑,而华为云和天翼云的份额则不断上升。因此,如何抢占市场成为了云厂商接下来的主要任务。

很显然,作为盈利方阿里云降价的主要目的在于吸纳更多新客户,尤其面对资金吃紧的中小企业来说,大幅降价很难不会心动。大幅降价有助于迅速提高市场份额,毕竟在差异化还不明显的云计算市场,牺牲部分利润以抢占更多份额,对于阿里云来说还是很划算的买卖。

面对阿里云发起的价格战,其他厂商不得不选择跟进。

(三)内部战略开始改变,从追求利润,到更注重收入增速

在云计算刚兴起的几年,大部分云厂商采取的策略都是以牺牲利润来换取收入增长。但近两年,阿里云、移动云等部分云厂商的收入增速开始放缓,要利润还是要增长,变成了一个难以抉择的问题。

阿里云虽在2022财年首次实现全年盈利,但在该年的四个季度中,增速分别为30%、33%、20%、12%,到2023财年第三季度(截至2022年末),这一数字已经降至3%。

根据腾讯2022年财报显示,其金融科技及企业服务于该年度的收入同比增长3%,这一数字在2021年为34%。

对比来看,2022年,天翼云、移动云、联通云的营收分别为579亿、503亿元、361亿元,分别同比增长107.5%、108.1%以及121%。

在这其中,天翼云已成为全球*的运营商云、国内*的混合云。中国电信董事长柯瑞文透露,2023年天翼云的目标是营收达到千亿规模。照此趋势发展,天翼云的营收规模有可能会反超阿里云。

运营商的奋力追赶,让曾经以技术*优势攻占市场的阿里云感受到压力。阿里云虽然底蕴尤在,但这已经不是先发者能够制霸的市场。

另一方面,部分云厂商开始进行内部的战略调整,各大厂商云计算技术相对成熟后,规模效应开始显现,规模越大,成本越低。

亿欧网统计的数据显示,和十年前相比,阿里云计算、储存产品成本累计分别下降了80%和近90%。阿里云参与降价的产品有几个共同特点:应用范围广,产品线丰富、适配行业广泛,成本逐渐降低,这是阿里云降价的底气。

而就在5月16日,百度发布了Q1财报显示,其百度智能云在本季度首次实现了盈利,说明百度云的规模效应也开始显现。。

前有云市场份额逐渐缩小,中有阿里降价,后有百度智能云实现盈利开始发力赶超。在一系列连锁事件下,这场降价必跟的牌局中,腾讯云、移动云如何能不跟?

当然,价格战对用户来说是好事。更低的价格可以降低用户的成本,使其能够更经济地获得云服务,并有可能促使更多的用户采用云计算产品。

3、大模型机遇下,如何打造核心竞争力?

烧钱打价格战竞争市场早已不是什么新鲜事儿,但降价幅度如此之高,产品涉及范围如此之广,对于目前的云厂商到底是福是祸还未可知。

就拿新能源汽车为例,“价格战”使车企一季度盈利出现分化。目前已发布一季报的13家国内上市车企中,仅有比亚迪、长安汽车和江淮汽车3家车企净利润实现同比正增长,7家一季度净利润出现同比下滑。“以价换量”并不能带来更多利润,“价格战”下车企面临盈利困境。为此,国内车企已开始寻找新的策略提升单车盈利和品牌竞争力。

如何在激烈的价格战中,避免大幅度亏损,这或许也是云厂商亟需思考的问题。

历史经验也告诉我们,降价不能解决所有难题,抓住技术风口才是制胜关键。

在阿里云官宣的降价的同一天,谷歌、微软两大云计算巨头也公布了最新财报。从谷歌、微软的业绩和近期动态中,可以看到全球云计算行业的风向。

微软财报显示,整个智能云业务收入为221亿美元,同比增长16%;如果单算Azure和office办公软件,总营收为285亿美元,远高于市场预期的212亿美元,同比增长27%。云服务的高速增长显著提振投资者信心,带动微软股价在盘后暴涨近10%。

谷歌云的势头没有微软那么猛,但也迎来了一个里程碑时刻:运营利润录得1.91亿美元,首次实现扭亏为盈。74.56亿美元的季度营收,同样超出市场预期,同比增长28%。

微软云、谷歌云冲击亚马逊云科技的底气,均来自大模型。微软CFO Amy Hood在财报电话会上透露,微软近期集成到云服务中的AI产品尚未产生太多收益,但已经展现了很大的潜力。其中,使用微软AI编程助手GitHub Copilot的企业用户已经超过1万家。

不难发现,AI大模型异军突起,为云计算提供了全新的“解题”思路。在此机遇下,云厂商如何提高竞争优势?

以下是一些云厂商在市场竞争中可以采取的策略和措施:

*,提升产品和服务创新能力。云厂商不应该仅仅关注价格,还应该将大部分精力致力于创新并提供更强大、更多样化的产品和服务。增加研发投入、增强现有功能、提高性能和安全性等方面,以吸引用户和满足不断变化的需求。同时,提供*的客户体验和高质量的服务是云厂商赢得客户的关键。云厂商可以通过提供可靠的性能、安全的数据保护、专业的技术支持和快速的响应等方面来增强客户体验。

当然,除了基本的云计算服务,云厂商还提供各种增值服务,如咨询、培训、支持等。这些服务可以帮助客户更好地使用和集成云解决方案,并为云厂商带来更高的利润率。

第二,针对垂直行业提供创新应用服务。如今,云计算作为社会重要基础设施,基于亚马逊和微软云端的人工智能、物联网等创新应用无处不在,云厂商可专注于特定的垂直市场或行业,提供定制化的解决方案和专业化的服务。通过在特定行业的专业知识和解决方案上提升价值,可以帮助云厂商在竞争激烈的市场中脱颖而出。

例如,Azure的优势之一是更好的应用程序整合,尤其是对Windows应用程序的支持非常好。Azure专注于hybrid cloud solutions,这使得用户可以将自己的本地服务器与Azure连接起来,打造一个混合云解决方案。谷歌云服务则提供了很多灵活的安全机制,并且其定价策略比较实惠。

第三,以更大力度推行全球化战略。就像亚马逊云科技、谷歌云以及微软云一样,云厂商通过在全球范围内建立数据中心和网络基础设施来扩大其市场覆盖面。通过在多个地理位置提供服务,云厂商可以满足本地法规要求、降低延迟并提供更可靠的服务,从而在全球范围内获得竞争优势。

由此看来,价格战并不是云厂商的*竞争手段,尽管价格战在一段时间内可以快速发挥作用,但云厂商应该更关注长期盈利和客户价值。云厂商应该在产品和服务创新、市场定位、客户体验、品牌建设等方面寻找差异化和增值点。

总而言之,价格战是云计算市场竞争的一种表现,对于用户来说可能带来好处,但同时也需要云厂商谨慎权衡其对盈利能力和可持续发展的影响,并在竞争中寻求平衡,才能实现持续发展。