可口可乐或许即将上演一场“涨价大戏”。

在北京东四环外的一家永辉超市中,一瓶500ml(瓶装)可口可乐的售价已经达到3.4元,而在去年早些时候的价格尚为3元;同体量的水蜜桃口味无糖可乐的售价为4.7元,相比于2021年底,也有上涨。

可口可乐的涨价,发生在多个渠道。有知情人士透露在便利店、小超市以及不同商超可乐售价又略有不同,有的渠道一瓶500ml装的普通可乐甚至能卖到4元左右。在抖音平台上,一些以“经销商”“临期商”旗号创作内容的饮料老炮儿在最近一两周,也开始给“可乐即将提价”造势。

有相关人士告诉虎嗅,如果2023年可乐正式提价,那么最近两年将成为近十年来“可口可乐密集提价周期”:毕竟,2022年可口可乐才正式从3元迈入3.5元时代。彼时,原材料、运输等成本上涨,直接推动了包括可口可乐在内的一众产品涨价。

值得注意的是,“保持价格稳定”曾经是可口可乐的竞争利器之一。“价格低且不轻易涨价,是可口可乐一直为消费者称道的一点,也是其压制竞争对手的关键所在。”而今年,从多个渠道获得信息显示:可口可乐在刚经历过一次涨价后,似乎还要继续涨价。

最近,引发可口可乐涨价“之忧”的是阿拉伯胶“紧缺”。

阿拉伯胶是生产可口可乐等碳酸饮料的原料之一,它能让碳酸饮料中的二氧化碳更稳定。据外媒报道,全球七八成的阿拉伯胶均来自苏丹的金合欢树。苏丹冲突影响了阿拉伯胶的国际贸易,导致这种原料价格暴涨。

不过,一位饮料行业资深从业者告诉虎嗅,他认为阿拉伯胶这件事不会对可口可乐产生本质影响。原因是大企业一般都有原料储备,而且原料成本在可口可乐的总成本中占比非常低,单一原料在其中的占比就更低了。“某个原料涨价,对它价格盘的影响微乎其微。”

阿拉伯胶不会给可口可乐带来威胁,真正能让这个碳酸饮料*感到烦恼的,或许是通胀背景下成本高涨,以及爆品难寻。

尤其是在我国的饮料市场,曾经很长时间内可口可乐靠着渠道和价格优势,一度成了汽水的“代名词”。但近些年,国产饮料品牌正在崛起,其中有些品牌甚至直接推出可乐口味,“杀入”可口可乐的主阵地。

面对不断涌现的新品牌,可口可乐也在六七年前开始全品类布局,寻找碳酸饮料之外的新增量。但在业内人士看来,跟灵活的小企业相比,可口可乐打造“新爆款单品”的节奏似乎慢了一些。

压力之下,涨价冲业绩

产品涨价本不是什么新鲜事,但放在鲜少涨价的可口可乐身上就格外惹人关注。国盛证券数据显示,1990-2019 年间,可口可乐产品单价的复合增速仅为 0.42%。

2022年,由于成本上涨,可口可乐启动了新一轮涨价。从结果看,这次涨价确实给可口可乐去年以来的业绩产生了积极影响:2022年可口可乐实现营收430亿美元,同比增长11%,其中就包括11%的涨价及“产品和地理组合”驱动。

今年一季度,可口可乐实现营收109.8亿美元,同比增长5%。其中,公司的涨价以及“产品和地理组合”对营收增长产生了11%的有利影响。

尽管在涨价等因素刺激下,可口可乐2021年以来的营收增速并不慢,但仍有两个“隐忧”值得警惕。

一是,公司的产品销量增速正在放缓。

单箱销量,是衡量消费者对可口可乐需求量的重要指标。2021年和2022年,可口可乐单箱销量分别同比增长8%和5%,整体来看增速不算低,但如果分季度看,就会发现自2022年Q3开始,可口可乐单箱销量增速就在放缓:2022年前两个季度均增长8%;2022年Q3、Q4以及2023年Q1增速分别为4%、-1%和3%。

分地区看,欧洲是让可口可乐最“头疼”的地方。2022年下半年开始,可口可乐在欧洲、中东和非洲市场的单箱销量就开始下滑,其中今年一季度,欧洲单箱销量更是同比下降了7%。

去年第四季度,可口可乐在我国市场的销量有所下滑,从而导致其亚太地区单箱销量同比下滑1%。不过,今年以来可口可乐在我国市场已经明显缓过来了。

除了销量增速略有放缓,可口可乐的另一隐忧是,公司增收不增利:2022年在营收增长11%的情况下,净利润同比下滑了2.3个百分点。

生产、运输等成本上升,产品价格涨幅不足以抵消成本上升等带来的不利影响是造成这种局面的主要原因之一。2022年,可口可乐销售商品的成本达180亿美元,同比增长了17%。成本上升,叠加汇率等因素导致可口可乐2022年毛利率同比下降了约2个百分点。

坏消息是,2023年,通货膨胀仍在持续,可口可乐等生产企业仍会面临较大的成本压力。

对此,可口可乐给出的方案仍旧是涨价:今年2月份,可口可乐表示,2023年将在“全球范围内”进一步提高产品售价,不过涨幅会有所放缓。

“寻找新爆款,并不容易”

通胀背景下的成本压力,算是可口可乐的“近忧”。比起这个,寻找新爆款则是可口可乐更长期的挑战。

目前,碳酸饮料,尤其是可口可乐这个品牌仍然是可口可乐公司的基本盘:2022年,碳酸饮料占可口可乐总销量的69%,其中光是可口可乐这个单一品牌就占46%。

可口可乐称得上是碳酸饮料*。从市场占有率看,2020年可口可乐在全球碳酸饮料市场的占有率为44%,比排名第二的百事高了25个百分点。

不仅市场占有率高,可口可乐的盈利能力也高于同行。具体来看,除了2022年毛利率约为58%以外,近五年来可口可乐毛利率基本维持在60%左右,高出同行约5个百分点。

毛利率能这么高,既是因为可口可乐的全球化布局、规模优势降低了成本,也和可口可乐的轻资产运营模式有关。

先来看一瓶可乐的成本有多高。富途证券在研报中指出,一瓶500ml可口可乐的生产成本大约是1.1元:原材料成本0.2元、瓶子0.6元、仓储和物流成本0.3元。

不光是生产成本低,可口可乐还通过轻资产模式,把核心业务掌握在自己手里,“脏活累活”留给了合作商。

可口可乐的主要产品分为两种,一种是浓缩液,一种是制成品。浓缩液,简单理解就是可口可乐把浓缩液卖给自己合作的装瓶商,再由装瓶商负责生产、装瓶和销售;制成品则是可口可乐直接卖成品。

从销量上看,市面上卖的可口可乐主要是由该公司提供浓缩液,装瓶商负责生产销售的:2022年,可口可乐的单位箱销量中82%是公司提供的浓缩液。换句话说,可口可乐卖的主要是配方和牌子。

可口可乐只提供浓缩液,所以包装的成本压力、建厂的资金、运维压力等就都留给了装瓶商。中粮可口可乐和太古可口可乐是可口可乐在我国市场的两家装瓶商,2022年前者母公司毛利率约为36%,比可口可乐低了22个百分点。

毛利高、市场占有率又高,再加上一百年多年形成的品牌效应,难怪有不少人调侃可口可乐为“液体印钞机”。

不过,“液体印钞机”也有自己的挑战:消费者选择越来越多,可口可乐又难做出新爆款。

以我国市场为例,碳酸饮料是可口可乐的“王牌”,曾经靠着成本优势,可口可乐在售价上对我国国产汽水品牌形成了价格“压制”。用上述饮料行业资深从业者的话说就是:在3元碳酸饮料的产品带上,没有国产品牌敢和可口可乐以及百事可乐叫板。“比如这两年新崛起的国产汽水很多,但他们的定价一般都比可口可乐高,一是因为成本高;二是避开和可口可乐的价格硬刚。”

但近些年,“两乐”对国产汽水品牌的压制正被逐渐瓦解。原因是,城市新中产、Z世代等消费力更强的群体崛起,他们对于价格相对不敏感。元气森林等国产饮料品牌,由于满足了这些群体的特定需求,所以即便定价略高也能收获新用户。

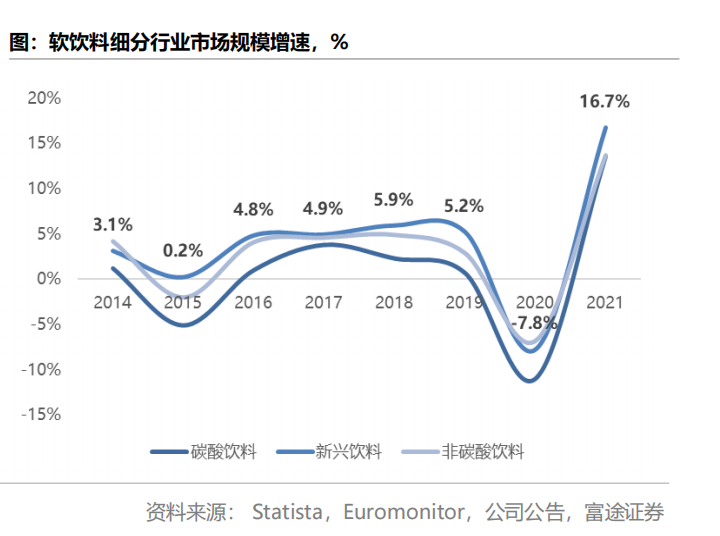

从整个行业看,可口可乐最擅长的碳酸饮料虽市场规模大,但近些年的增速却不如新兴饮料(运动饮料和功能饮料)和非碳酸饮料快。

(注:截图自富途证券研报)

碳酸饮料增速放缓,再加上消费者的选择越来越多,可口可乐也就需要打破自身天花板,寻找新增量。

2016年,可口可乐开始进行饮料全品类布局,之后频繁通过并购或内部创新的方式成立新品牌。据其官网介绍,目前可口可乐旗下拥有200多个品牌,涵盖碳酸饮料、饮用水、咖啡、牛奶以及低度酒等。

虽然可口可乐品类布局很全,但以中国市场为例,我们会发现近些年市场上的新爆款饮料很少出自可口可乐。上述资深人士告诉虎嗅,这种情况就是业内常说的“大厂难出新爆款”。

他解释道,像可口可乐这样的大公司决策流程一般比较长,从关注市场需求再到研发出产品、量产、上市,可能需要数月甚至一年的时间。但是这样的爆品,小企业做起来可能会更快,“尤其是现在小红书、抖音等平台信息传播速度很快,一两个月甚至是几天就能把一个产品推爆。”

这种情况下,大厂可以利用生产、渠道优势推出仿制品,但新品红利可能几个月也就过去了,仿制品不见得能吃到红利。

在创新和推新品这件事上,可口可乐可谓“不遗余力”,但失败的例子更不胜枚举。有媒体报道称,2018年到2020年,3年间可口可乐砍掉了1500个品牌。当下,这个碳酸饮料*,还在不断找新爆款、新增量的路上。