一直被视为“烂生意”的长视频,终于扬眉吐气了。

从《狂飙》到《漫长的季节》,口碑流量双丰收;《大侦探8》也登上综艺排行榜Top1,打破“综N代”疲软魔咒。

平台业绩随之渐入佳境,腾讯视频自曝接近盈亏平衡点;爱奇艺更是已连续4个季度实现运营盈利。

股价表现也可圈可点,几大平台从去年10月开始明显反弹,芒果翻了一番,爱奇艺则较去年低点狂飙超过380%。

业绩和股价如此妖娆,市场纷纷“真香”起来,且看好逻辑大致分为两派:

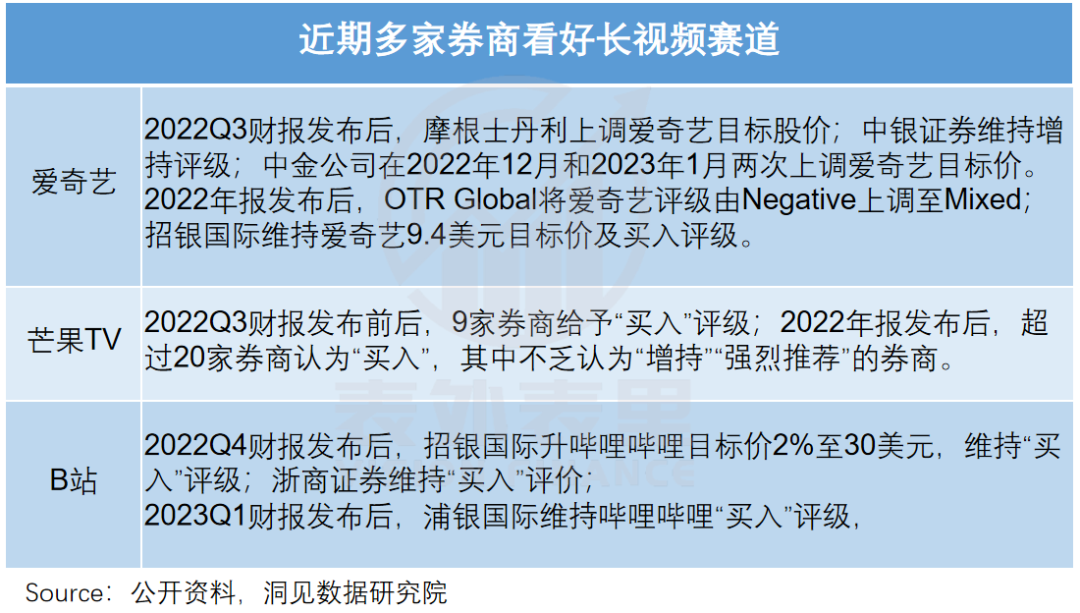

一种认为爆款是流量密码。比如,摩根士丹利等对爱奇艺的评级,即基于剧集观看量和用户增长带来业绩上涨。

另一种则是“IP论”,坚持IP能通过多种内容衍生持续放大价值,类似于漫威、迪士尼。

这些观点一定程度上解释了长视频过去的发展逻辑,但放在当下,似乎不太适配:

·爆款逻辑优等生奈飞,交上了“十年最差财报”,《黑暗荣耀》等剧集大火依然未能使其提速。

·IP赢家迪士尼,也出现了流媒体业务会员增速下滑的局面。

基于此,是时候给长视频行业换套逻辑了。

而观察到国内影视行业已经出清多年,我们对煤炭、水泥、生猪等行业多轮出清历史进行了复盘,发现本轮长视频平台热度暴涨,或许与供给出清接近拐点有关。

本文将从“供给侧出清”的维度,对长视频行业的投资逻辑进行探究:

·供给出清之时,就是值得关注之日

·需求增长或相对企稳,才是明确的买入信号

·行业补充产能的难度,决定投资仓位的大小

供给出清之时,就是值得关注之日

“我很怀念煤老板当投资人的日子,我经历过各种投资人,房地产商到现在的互联网企业,*的是煤老板。”

2018年,编剧汪海林的这段话,被“苦国产剧烂片当道久矣”的网友,捧成了年度热梗之一。

彼时,大家共鸣的点在于:煤老板们特别尊重专业人士,一点不干预内容。

但其实,煤老板们淡出投资圈的原因,对那时的长视频行业更有借鉴意义。

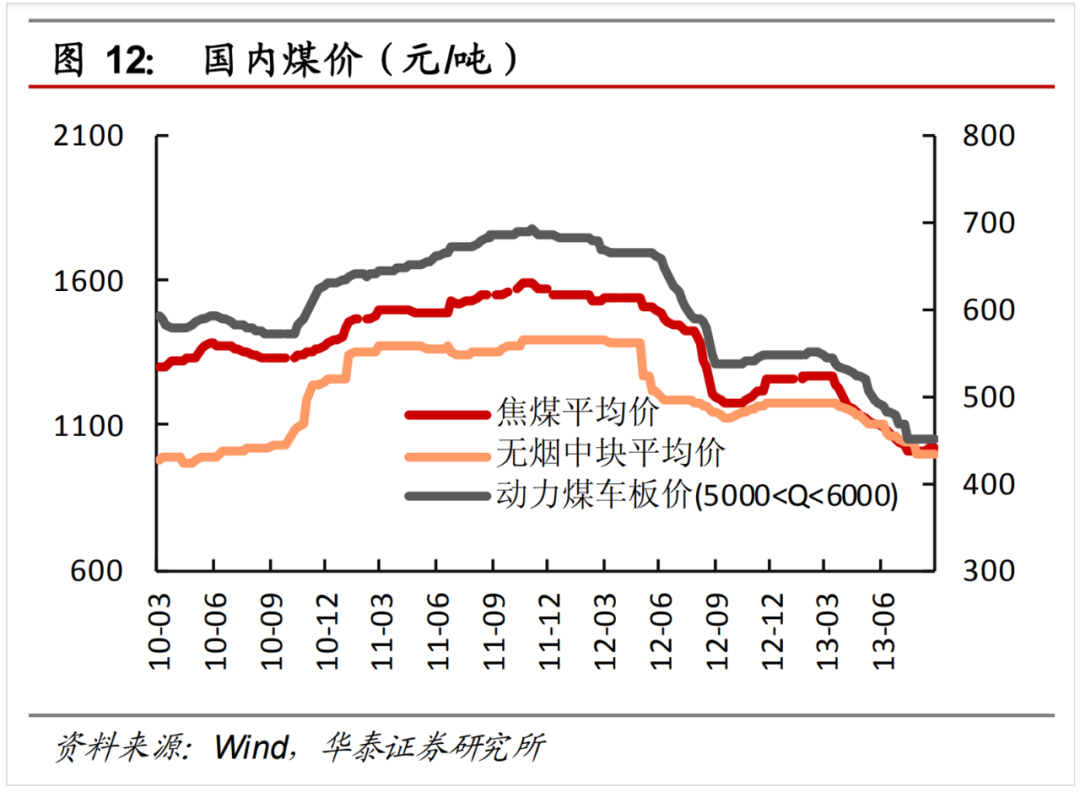

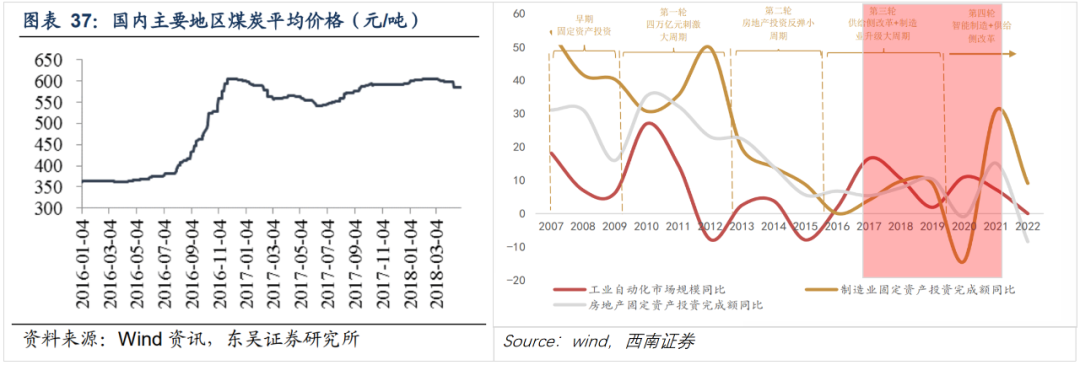

2009年,“四万亿”刺激政策犹如天降红包,经济回暖,煤炭供需两旺,各煤企开足马力生产;同时,售价也一路走高。

借此,煤老板们的财富快速崛起。比如,山西煤炭大亨邢利斌2009年迎来财富值的顶峰——身价达到60亿元。

坐拥财富后,他们花钱程度惊人:不仅拿着现金砸向豪宅、豪车和股市;还大手笔投资娱乐圈。

然而盛极时刻,衰退来袭。

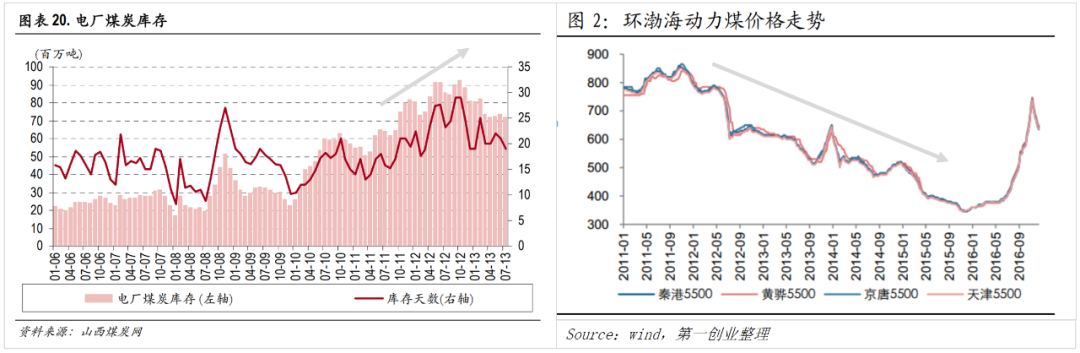

2012年之后,欧债危机叠加国内经济放缓,曾经的高库存变成了危机和压力——煤炭的企业库存、港口库存、电厂库存处于高位,企业纷纷降价去库存。

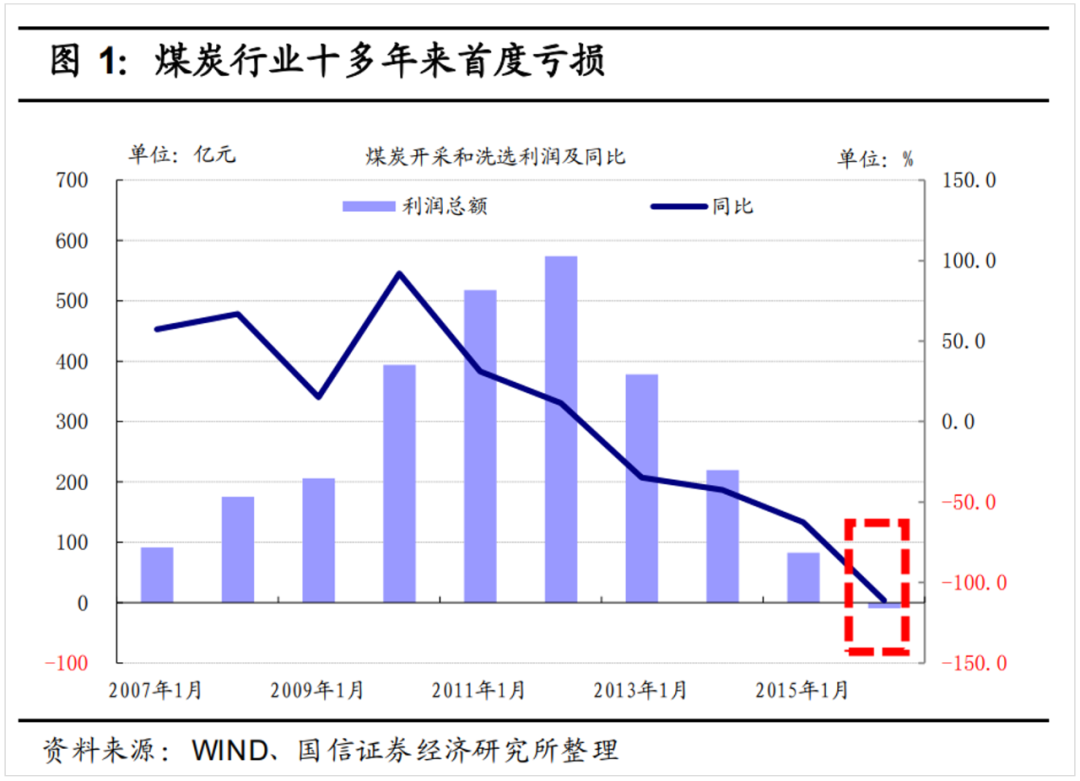

煤炭行业陷入10年来的首度亏损,各地煤矿关停成潮。

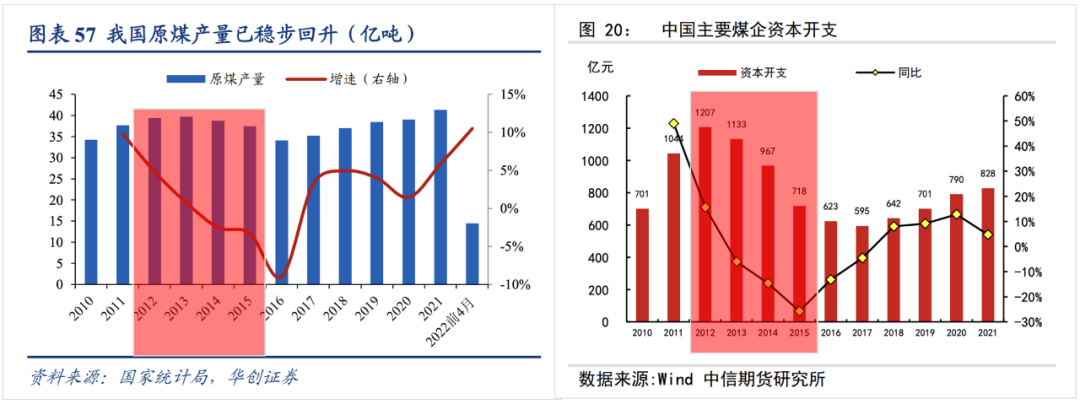

而2016年,政策推动行业供给侧结构性改革,去产能进一步加速。

数据显示,2014-2018年,小型矿井(产能低于30万吨/年)数量占比从77%下降至52%,产能占比也从16%下降到7%。

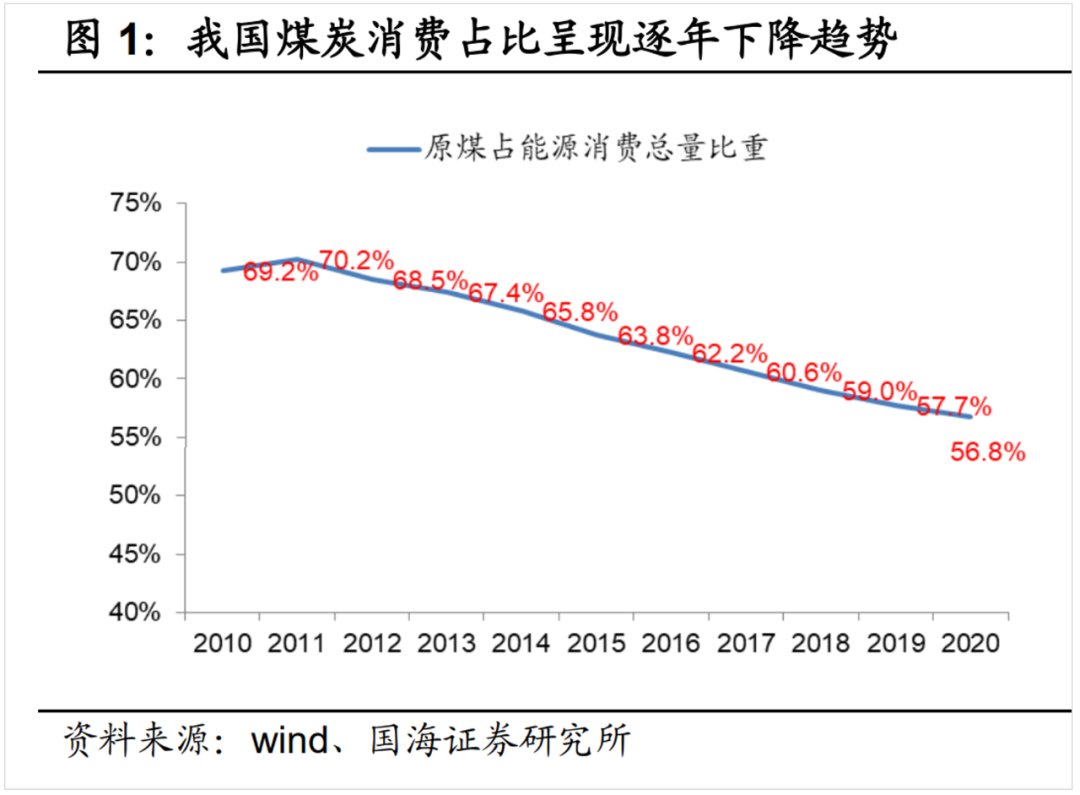

与此同时,环保管控也愈烧愈激烈,要求煤炭消费在能源结构中的比重下调。

一边持续亏损,一边前景不明,仍在支撑的企业投入意愿大打折扣。可以看到,煤企的资本支出连续5年下滑。

以上种种限制叠加,使得煤炭产量持续下滑,2016年产量甚至同比收缩约10%。这样的产量下滑短期内难以补足,供给受限明显。

自顾不暇的煤老板们,自然没心思逐梦娱乐圈了。如汪海林就在讲话的结尾提到:“我们特别呼唤他们再回来,但现在煤炭企业也不景气。”

而其发出呼吁的时候,也是长视频行业产能出清加剧的时候。

2017年开始,政策对影视行业的监管愈发严格,限古令、限外令、限集令等政策相继出台,发行不确定性持续攀升(懂的都懂)。

在此背景下,影视赛道风向大转。

如复星时尚高管提到:“有些影片不知不觉就会受影响,那些之前看起来可投可不投的项目,现在一般都不投了。”

爱奇艺2018Q2电话会议表示:现在采购的剧已到饱和状态,2019年采购内容数量会下降。

也就是投资方和下游渠道方,都在缩减预算。如此需求回落,行业产能过剩情况愈发严重。

举例来说,《遇见王沥川》的出品方南广影视,2019年库存的25部影视剧,多数的库龄都在3年以上。

高库存严重影响资金周转,导致各大影视公司普遍抓紧出货变现。如正栩影视2020Q3财报显示:为改善业绩波动状况,公司积极推进库存剧上市。

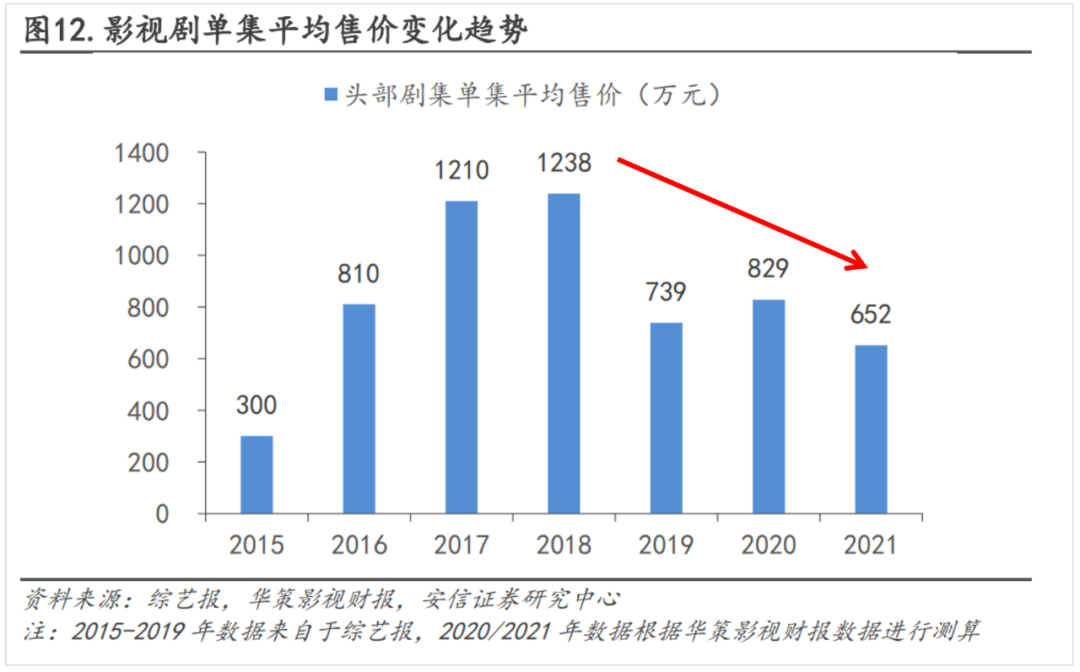

大力促销加剧了价格竞争,头部内容单集售价从2018年接近1500万元,跌至600-800万,腰部内容单集已经跌破100万元。

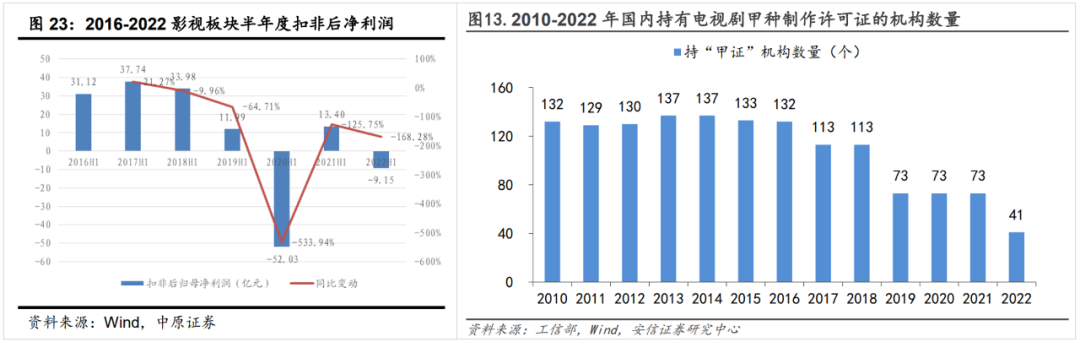

整个影视板块陷入利润腰斩困境,大量公司被出清。

国家广电数据显示,2018年国内持有《电视剧制作许可证(甲种)》的机构为113家,2022年已缩减至41家。

而活下来的公司,面对不确定性极强的行业环境,同样投入意愿不高。

去年底腾讯内部大会上,马化腾对腾讯视频指示道,“以前有些中不溜湫的剧,我们也愿意投资,现在就要想一想了。”

爱奇艺2022Q4也是类似表述:为了实现高质量增长,2023年公司将审慎评估新的业务机会。

而欢瑞世纪、华策影视、慈文传媒等影视制作公司,也纷纷声明表示:严控新项目的开发风险,提升运营效率仍是当前的重要任务。

这样一来,可以看到2022年前三季度全国拍摄制作电视剧备案公示的数量,同比下降3%;取得发行许可证的剧集数量,合计降低9%。

新增供给持续下滑,观众“剧荒”严重。

可以看到,口碑老剧被盘了又盘——2022年,全网剧集正片有效播放量同比下滑2%,而老剧有效播放量却逆势同比增长10%。

显然,长视频行业供给出清的拐点表征已经出现:企业持续投入意愿降低、供给受限,进入值得追踪和关注的时刻。至于何时出手,需要更多的信号。

需求增长或相对企稳,才是明确的买入信号

2016年初,就在煤炭行业加快淘汰落后产能、持续收缩供给的时候,煤炭价格出现大幅上升。

原因很简单,彼时政策出台一系列措施刺激经济增长,房地产、制造业等投资增速持续回升,拉动电力、钢铁和建材用煤需求不断上涨。

“迟来”的需求遇到受限的供给,造成煤荒现象,引爆了煤价。

回到长视频行业来说,目前也出现了类似的信号。

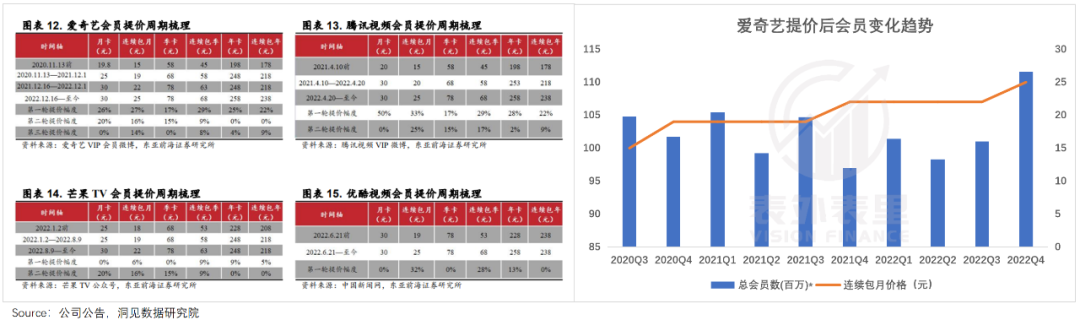

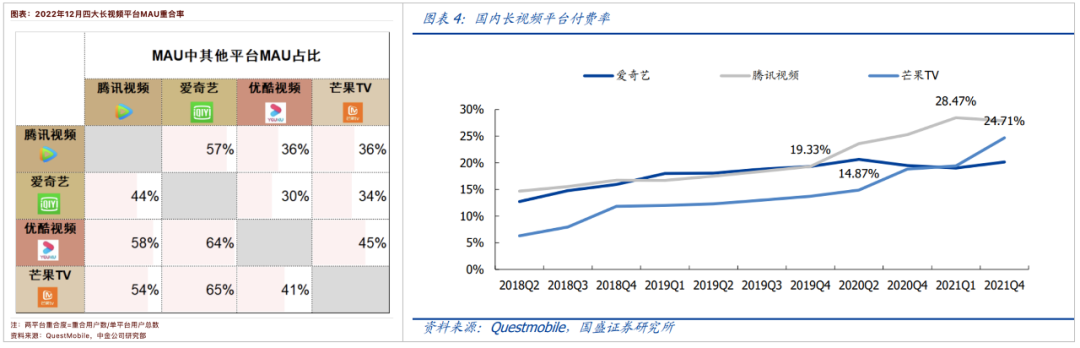

2020年11月-2022年8月,三大平台分别多次上调会员价格,月度会员(非连续)从20元左右,集体迈入30元大关。

而在最近的一次涨价中,平台的付费用户数不降反增。

以爱奇艺为例,2020、2021年的两次调价,当季会员数都出现下滑;而2022年底涨价时,2022Q4的会员数却是逆势增长的。

形势逆转的原因,与用户对长视频的态度有关。

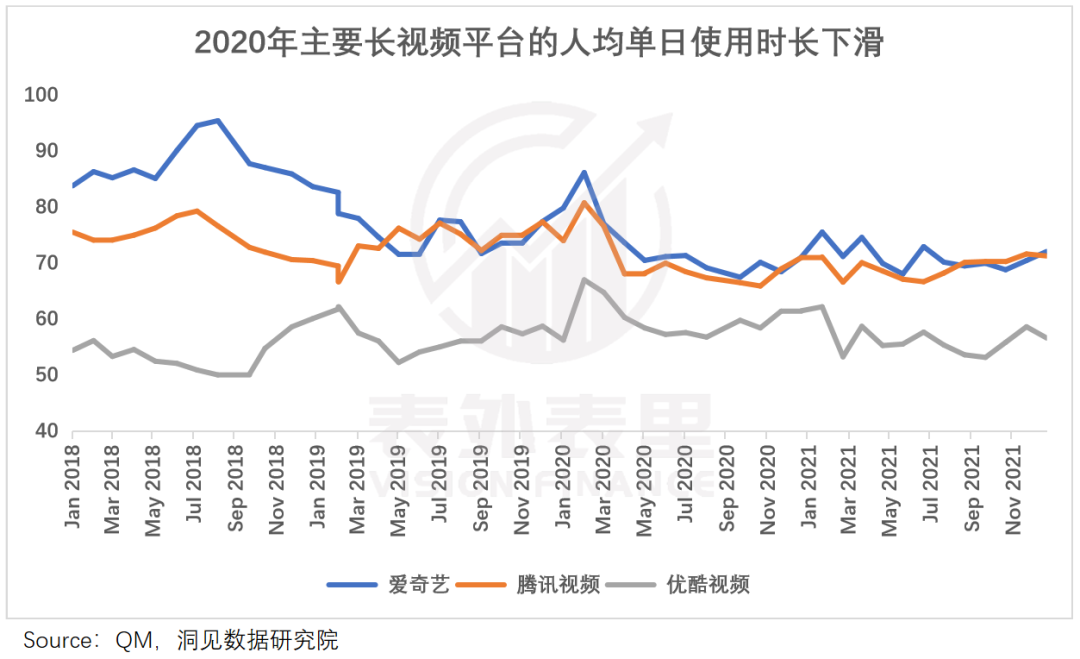

2020年疫情期间,大家有大把空闲时间消遣,但事实上,电视剧的消费情况却不如往年。如下图,优爱腾三家的平均日使用时长,出现不同程度的下滑。

之所以会这样,是短视频高歌猛进的冲击。

腾讯视频高管说道,“短视频的用户已经达到了长视频的3倍,长视频赛道不断被压缩。”

甚至,业内某种程度陷入一种“悲观”情绪:用户可能不再需要观看长视频。比如,爱奇艺2022Q4电话会议中说道:前几年业内部分参与者,普遍怀疑影视长内容是否是用户刚性需求。

但现实证明,长视频仍是用户的消费刚需——只要有爆款好剧,用户就会看,并且愿意为好内容充值。

举例来说,去年大热的《梦华录》开启18元的大结局点映礼,预约人数接近77万,保守估计给平台带来了超百万收益。

其实不止长视频,用户逐渐倾向于为质量买单的行为,在很多行业都上演过。

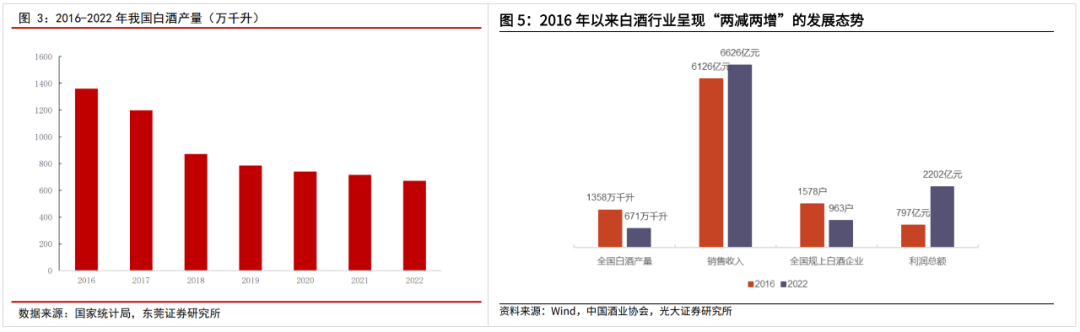

以白酒为例,近几年整体需求缩减——2022年相较2016年,产量减少一半,但销售收入是增长的。原因是消费升级带动中高端白酒的需求不断增长。

类比到长视频行业,2017年之后,伴随政策持续规范内容题材和创作流程,内容精品化趋势明显。

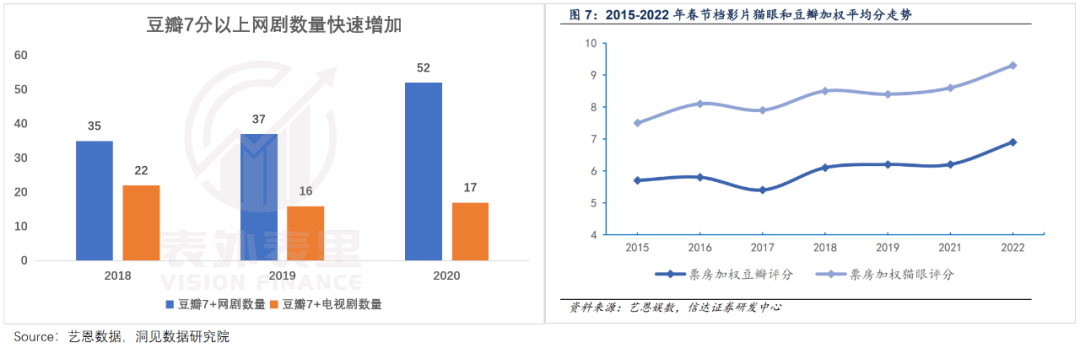

以2020年为例,豆瓣7分以上网剧数量达52部,同比提升41%。同时,电影的豆瓣加权平均分,也不断上升。

如此优质内容持续供给,用户审美逐渐建立,内容消费升级明显。

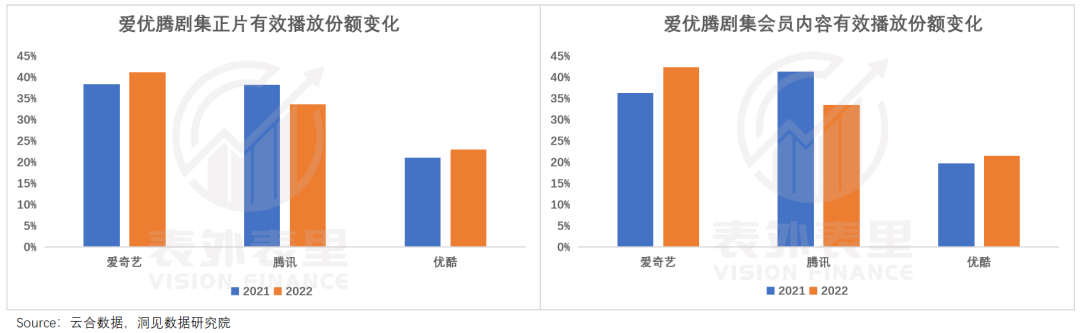

在年初《人世间》《开端》,三四季度《苍兰诀》《卿卿日常》《风吹半夏》等爆剧连番推出下,爱奇艺2022年剧集正片有效播放份额同比提升3.0%,其中剧集会员内容播放份额42.4%,同比提升6.1%。

优酷也一样,《点燃我,温暖你》《幸福到万家》《沉香如屑·沉香重华》等剧集,拉动其2022年剧集正片有效播放量提升2%。

不止于此,用户对优质内容的需求天花板,还在不断提升。

比如,今年《狂飙》的各项指标,再次打破了爱奇艺的历史记录:热度峰值、日均播放时长、会员收入等均位列平台历史*。

这个情况,其实在以爆款著称的奈飞身上已被验证多回。

其首部自制剧集《纸牌屋》推出之后大获成功,仅2013年*季度就拉动奈飞新增用户300万。而2021年上线的《鱿鱼游戏》,则一个季度新增付费用户438万。

总的来说,持续的优质内容教育,让用户对长视频的审美逐渐形成,并进一步激发优质内容需求。而这是进场节点的关键信号。

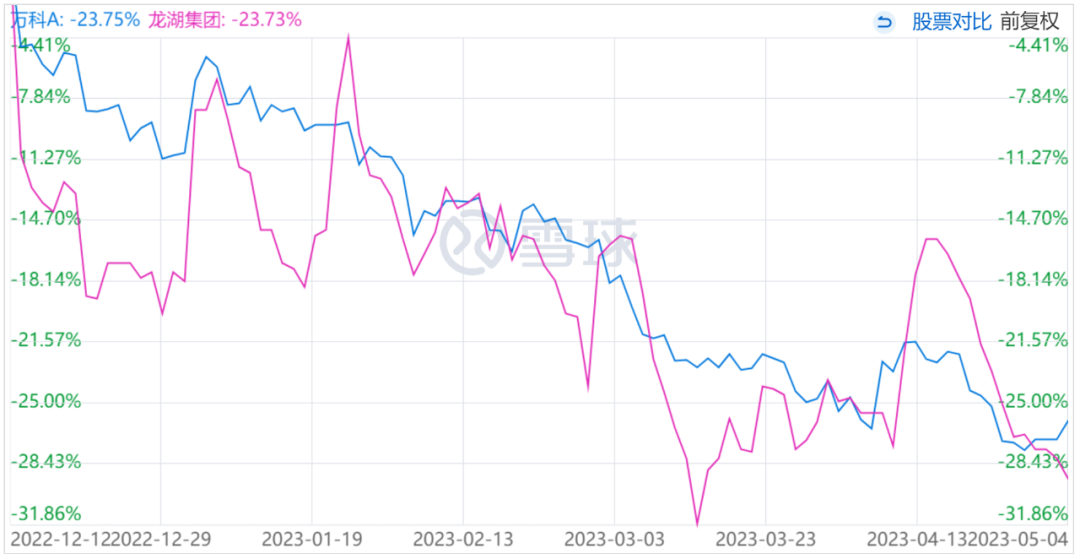

事实上,今年以来“私募魔女”李蓓也曾基于供给侧出清的理论,在房地产领域持续唱多。

她认为,现在的地产就好像2016年年初的煤炭股——供给侧出清,需求端刚刚开始触底回升,是“十年一遇”级别的投资机会。

但从具体股价表现来看,万科等没有爆雷的房企,股价依然还在延续下跌态势。

问题就出在对需求的理解有偏差,其实当下房地产的需求下滑速度,是高于供给下滑速度的,即使供给侧出清严重,也难出现供不应求的情况。所以,短期内投资的转折点并没有到来。

与之相比,出现明确需求增长的长视频行业,股价上已有所体现。站在这个节点上,需要思考的是接下来以什么姿势入场。

补充产能的难度,决定仓位大小

开年以来,长视频行业似乎被谦虚的氛围笼罩。

优酷高管在内部强调,“现在优酷不会追求一味的‘大’,而是将钱花在更有价值的内容上。”

爱奇艺CEO龚宇也在采访中讲到:“腾讯视频做古装甜宠剧,有一阵做得非常多、非常好,然后我们就去做了,但后来我们决定不做了,因为发现并不擅长。”

谦让背后反映的是,新增供给可能无法在短期内提升。

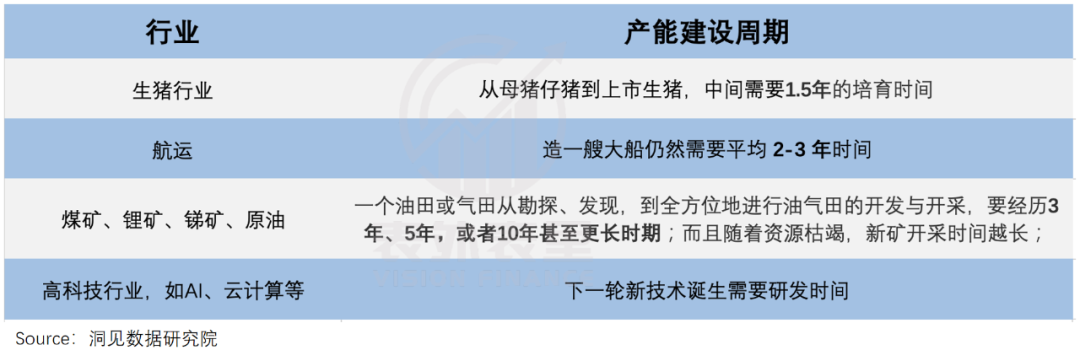

这是经历过供给出清后的普遍情况,毕竟大家都要经历一个产能建设周期。不过,不同行业补能的难度是有差异的。

比如,水泥行业生产工艺简单,停产不会造成机器损耗和资源浪费,产能可以随时关停、随时补充到位。

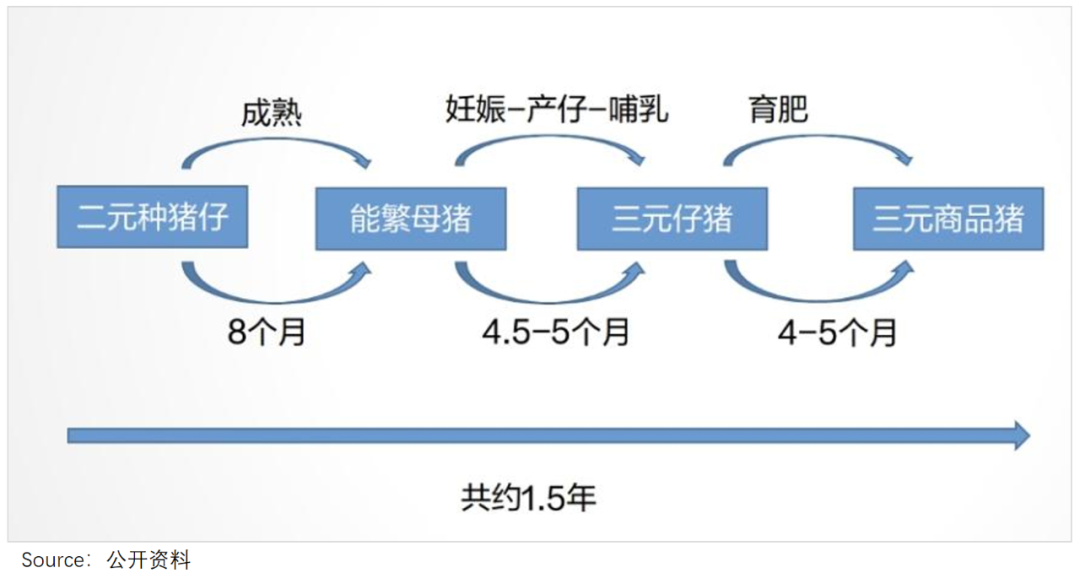

生猪行业则不同,育苗、育仔和育肥过程都需要时间,要吃上新一茬猪肉,得等上近1.5年。

而产能建设周期越长,意味着供给受限时间越长,一旦供需接上,回报来势汹汹。

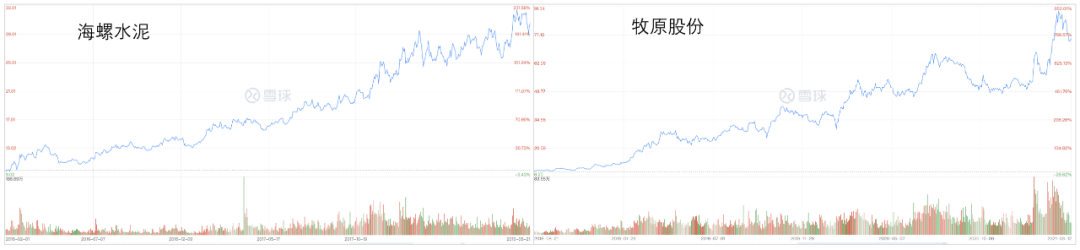

可以看到,海螺水泥2015年产能恢复阶段,股价涨幅为2倍多;而牧原股份在2018年的猪周期中,股价涨幅将近10倍。

回到长视频行业,补能难度究竟有多大呢?我们回归影视制作本身来看看。

众所周知,长视频行业是资本撑起的烧钱行当。比如,腾讯视频副总裁孙忠怀曾直言:“我们呢,别的没有,就有一颗真心,还有钱”。

此前资本为王的投资环境下,影视内容制作有一套“大IP +大明星+大制作=电视剧爆款”的爆款模型,可视化地告知业内玩家怎么成功。

但现在,资本投入意愿下降,降本增效、减亏盈利成为各家*经营法则。同时,决定剧集市场表现的,更偏向质量的标准。

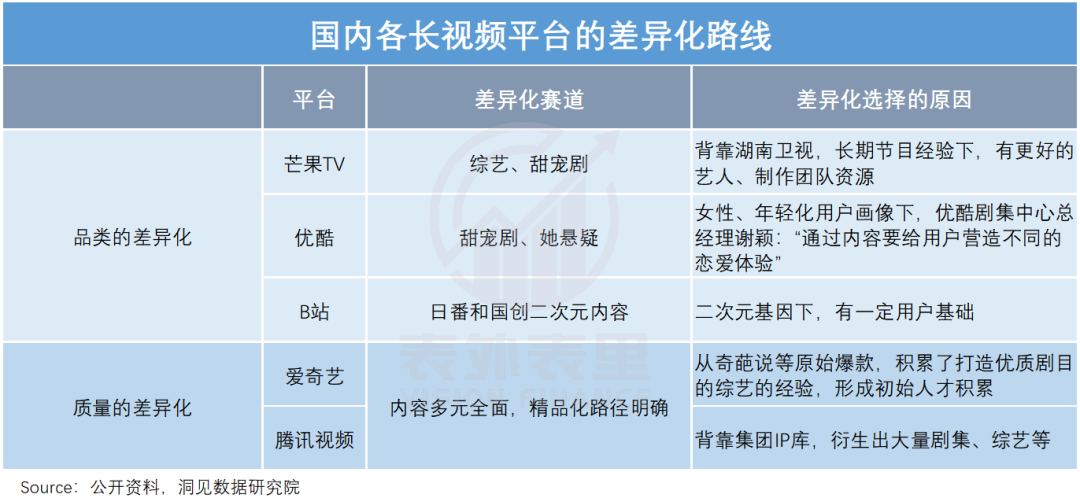

这样一来,无资本、公式可依赖,大家主观上通常会选择自己更擅长的内容方向,毕竟成功概率更高。

如此就不难理解,为何业内的经理人们突然谦虚了起来。大家只是选择了更理性的做法:基于已经形成的差异化内容,在自己的优势赛道内,才更能实现盈利目标。毕竟经理人也只是高级打工仔,同样逃不出KPI考核。

而这样的差异化形成,一定程度会影响到从业人员(艺人、编剧、导演等)的选择。

可以看到,过去为了追逐片酬,梁朝伟这样的大咖,也有为流量明星站台的时候。但近几年风向大转——相比报酬,大家开始更看重平台、内容。

以综艺来说,芒果的片酬比其他平台要少很多,比如《披荆斩棘的哥哥》中,港台艺人酬劳仅在三到五百万之间,但很多人愿意尝试。

剧集方面,爱奇艺高级副总裁戴莹曾在采访中提到:“迷雾剧场”演员的片酬是有上限的。但有消息称,朱一龙为了入局迷雾剧场,不仅自降片酬,还和爱奇艺签了短约。

究其根本,一方面,随着对上游影视制作的渗透加深:长视频平台以自制、定制的方式占据了行业内约6、7成的生产力,话语权大增,对成本的控制力增强。

另一方面,限薪令后,演员们薪酬普降,工作逐渐转向“从长计议”。

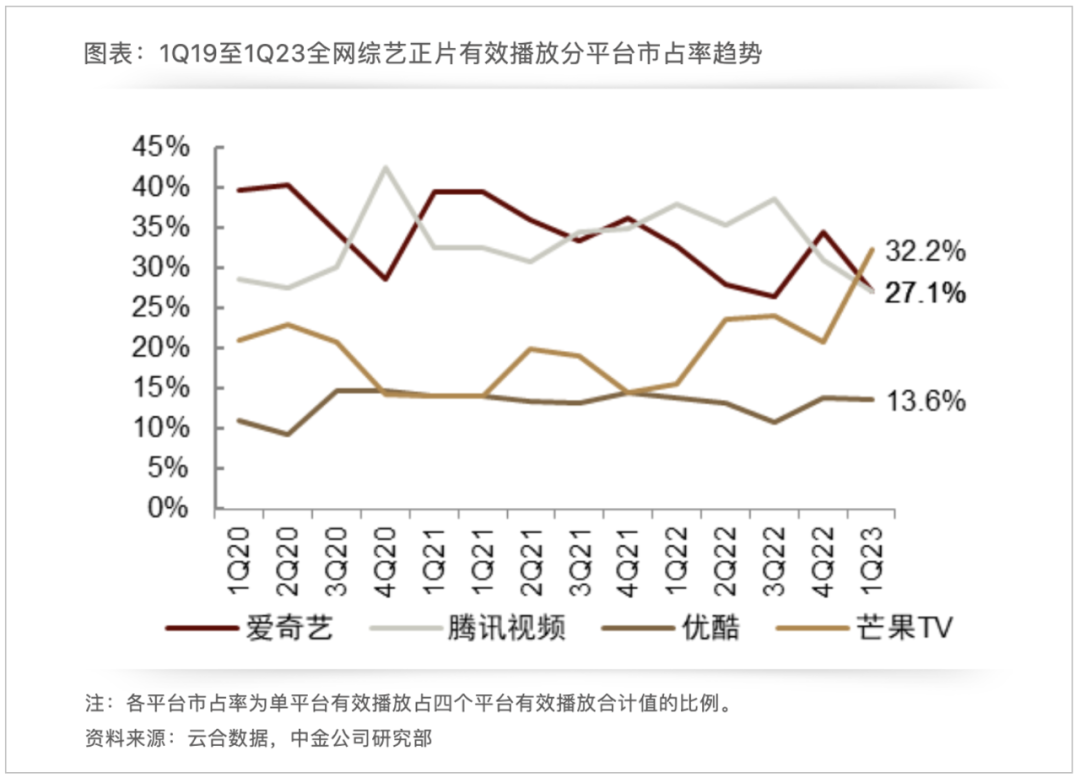

毕竟就表现来看,综艺强劲的芒果TV,在行业疲软的2023年初,市占率逆势提升达到32.2%,综艺优势继续增强。

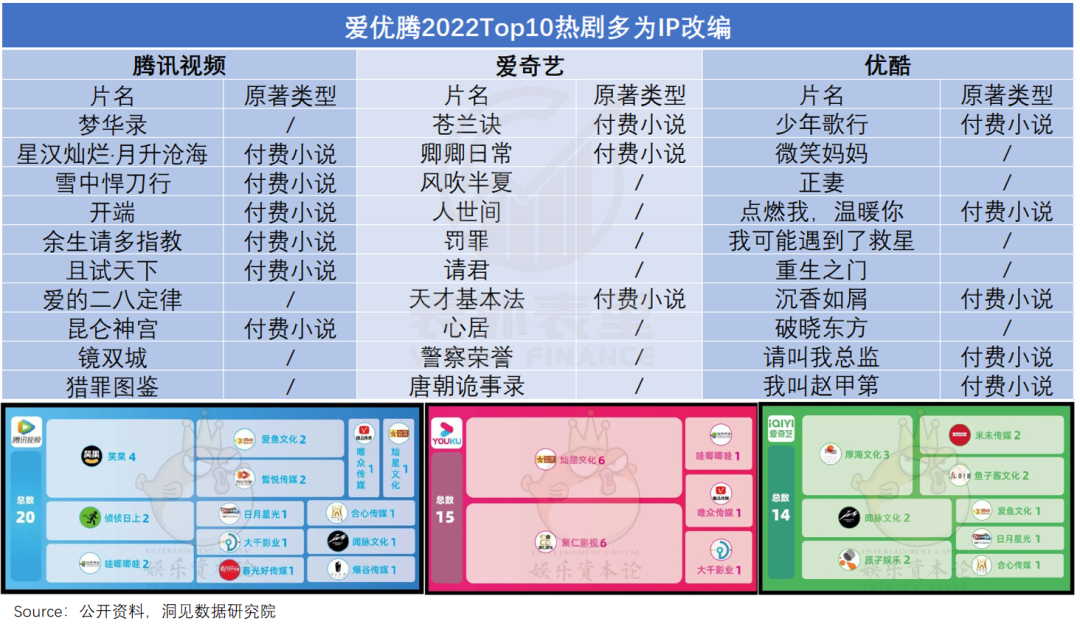

剧集维度,2022年TOP20剧集中,爱奇艺悬疑刑侦、现实题材的有14部,其中《罚罪》《人世间》《风吹半夏》等热度破万;优酷则是古装、甜宠占据12席,其中五部热度破万。

艺人挤进平台的“舒适区”赛道,意味着可以借此提高身价,在未来更有钱途。

以《狂飙》为例,大爆之后,演员片酬大幅提升——《狂飙》制片人吴鹏透露:张颂文之前片酬可能在500万左右,下部戏应该能破千万。另外,剧内角色基本都接到了商务代言。

也就是说,限薪令下,以往流量论的一锤子买卖(单次博弈)不再行得通;而在各平台逐渐形成差异化竞争格局的基础上,演员被迫转变为多次合作的长续思维(重复博弈)。

这样的长期价值指引下,演员在各个平台之间的流动性,一定程度会减弱。

而内容制作方和工作室的情况,也是类似——优质的IP资源、剧集资源,都会流向成功概率更高的地方。各个工作室或经纪公司与各平台,往往也是稳定合作的关系。

总的来看,资本投入意愿下降,叠加演员、工作室等生产要素流动性降低,意味着行业的差异化路线,短期之内难以被打破——优爱腾B基于各自的经验和禀赋,已经形成了擅长的内容品类。

而内容维度不同,即便各平台之间的用户重叠度最高达65%,但各家的会员付费率、用户时长却都能同步增长。

这样一来,各家在自身优势内容的利基市场内,形成一定的范围经济,收入随之齐齐优化。

而这进一步抑制了各家平台想“侵入对家领地”的欲望。毕竟各平台独播占比,都在进一步提升。

当然,这样的相对稳定状态,窗口期是有限的。

从复盘来看,行业景气度、资本(风险偏好)、行业内非理性竞争等,都会引起行业很大变数。比如,2015年前后BAT的介入,千亿资金烧出长视频平台三足鼎立。

因此,一旦利润集中转好、竞争环境更优化以后,大概率会再起风云。

在这之前各家要想不被偷袭,“护城河”建设就不能停,即通过持续夯实自身的差异化优势。而产能重建和释放的便捷程度,决定着窗口期的长短,也决定了仓位的大小。

经过了供给出清中,你死我活的低价竞争、企业倒闭潮后,各长视频平台的军备竞赛似乎被按下了暂停键——投入意愿降低,供给受限。

当这遇到用户对长视频的刚性需求逐渐清晰,审美水平悄然拔高,长视频投资的转折点,有了现实基础。

再加上行业内资本、演员等生产要素流动性降低,短期内各平台可以在差异化内容赛道里“占山为王”,大赚利基市场的钱。

不过,当下的肥美可能只是暂时的,一旦环境有变,或战火再起。

10753起

融资事件

1376.66亿元

融资总金额

6527家

企业

1888家

涉及机构

185起

上市事件

1.25万亿元

A股总市值