全球疫情反复、国际地缘政治紧张、各国货币政策多变、能源价格飙升、贸易局势严峻、消费指数下降……

2022年,在诸多不可抗力的影响下,国内各大产业都陷入了前所未有的经营困境。

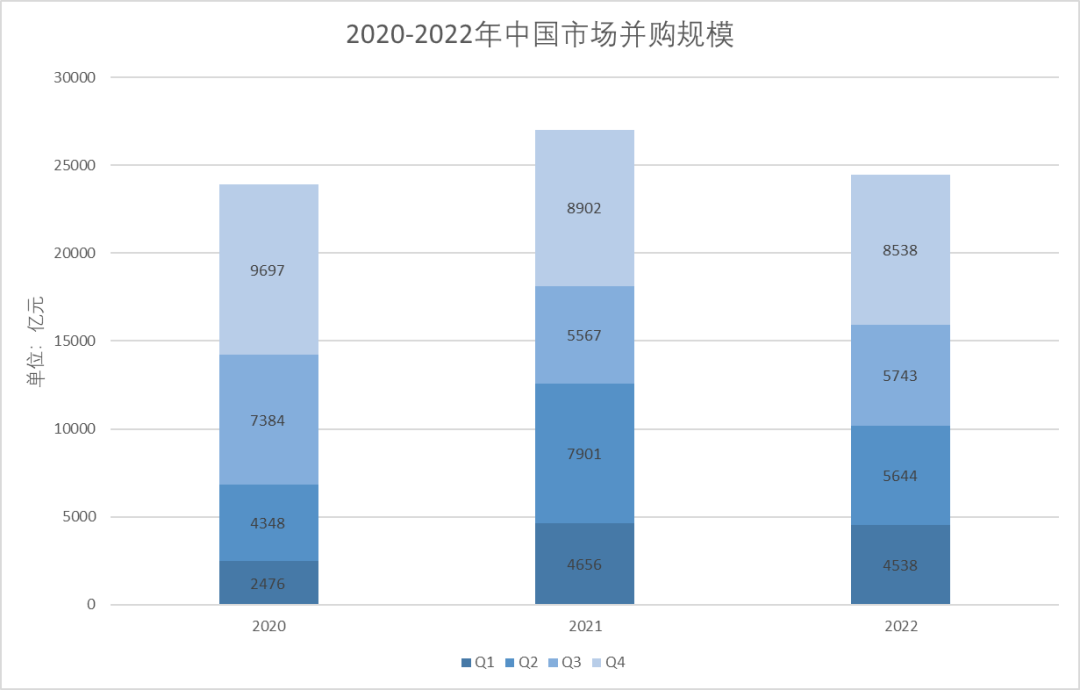

在此背景下,中国并购市场陷入了“衰退期”(recession)。据Wind数据统计,2022年我国并购市场(包含与中国企业相关的跨境并购交易)首次公告了9,170起并购事件,规模约24,462亿元,同比下降约9.49%。

来源:Wind数据

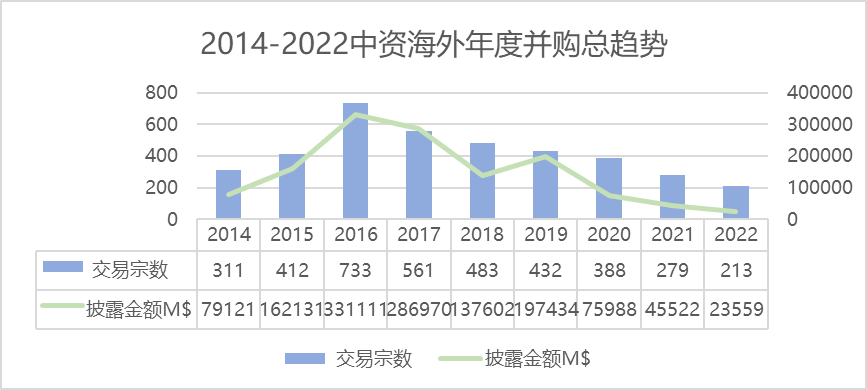

中资海外并购市场更是在充满不确定性的经济环境下迅速收缩。据晨哨统计,2022年中资海外并购共计213宗,交易宗数同比下降23.66%;其中披露交易金额共计235.59亿美元,同比下降48.25%。

值得庆幸的是,大多数的负面消息都随着2023年的到来“戛然而止”,伴随着政策利好不断、经济指数回调、国际政策趋稳等情况的出现,并购市场投资者的预期也有了极大的改善,也让2023年中国并购市场(或称“国内并购市场”)充满了希望。

2022年中国并购市场是否“见底”?2023能否“反弹”?已然成为业内绕不开的话题。

对此,晨哨认为,即使2023年国内并购市场存在着诸多的机遇,但这些积极的预期在短时间内并不能使并购市场产生爆发性的增长,要呈现市场并购数据的“指数级”上扬可能还需要一些时间。

据Wind统计,2023年一季度中国的境内并购、出境并购和入境并购共计1,701起,规模约4,136亿元,同比下降约12.8%。同时,据晨哨统计,2023年一季度上市公司的并购案例虽然数量不少,但是规模庞大,属于“非关联交易”且对新兴产业有一定影响力的并购案例仍较为匮乏。

这意味着,从当前数据来看,虽然并购市场摆脱了“急速”收缩的形势,逐渐开始复苏,但仍未出现快速回暖、交易活跃的现象。当然,短期的数据并不能左右2023国内并购市场整体的走势。2023依然是确定性更高的一年,也是叠加了多重积极的经济因素的一年。在这样的情况下,势必会为今年后续的并购市场带来更多的动力与机遇。

“万事俱备,只欠东风”。中国并购市场的“触底反弹”仍需要一些耐心。

晨哨认为,当前国内并购市场的“沉寂”其中一个原因是经济指标的滞后性。近期,国内政府已经陆续出台了有关复苏经济、稳定发展的利好政策:

首先,疫情防控政策的优化调整后会带来“过去积压的并购”需求的反弹;其次,房地产政策的“三箭齐发”也一定程度上化解了国内地产市场的风险;最后,国内为中概股出台推进的一系列政策(如强化对中概股的监管和管理,加强信息披露等)为中资开拓海外金融市场提供了稳定性的保障。

除了经济政策外,潜在买方的并购意愿也十分重要。据了解,上市公司一直是并购市场的“主力军”,但从近月很多上市企业披露的2022年预计亏损的业绩预告中可以看出,这些公司在过去一年里的境况并不理想,这会给当前并购市场带来了一定压力。当企业面临经济下行、盈利能力下降的压力时,它们更倾向于保持稳健的资本结构,而不是采取高风险的并购行动。

正是由于“滞后性”的存在,2023年国内上市公司的并购市场可能还需要一段时间的“修复期”和“缓冲期”。值得注意的是,当前由国资推动或管控的上市公司资产交易与并购重组在今年*季度的“爆发”已经为国内并购市场提供了助力、提振了信心。

总体来看,国内的相关利好政策的实施和经济形势的转变虽然有助于提振经济增长和企业盈利水平,从而为中资的境内及境外并购市场创造更好的环境。但是,由此产生的重大正面效果不会立即显现,可能需要数月甚至数年才能真正地体现出来。

国内并购疲软 跨境并购双降

晨哨数据表明,自2016年以来,中资海外并购整体的交易数量和交易总金额出现了双降的趋势。这一趋势的出现,反映了当前国际政治经济环境的变化以及经济发展的一些内在问题。

数据来源:晨哨并购

首先,近年来国际政治经济环境的不确定性和复杂性不断加剧。国际投资审查和反垄断审查加强,国际并购的政策风险和法律风险明显增加。这使得中资海外并购面临了更高的风险和更多的不确定性,增加了中资企业海外并购的交易成本和难度。

其次,中国经济发展进入新常态,调整升级的压力逐渐增大。国内宏观经济环境的调整和转型,加之国家对实体经济支持力度的加大,致使原本计划在海外投资的资金和资源被国内的项目所吸引。此外,一些大型国有企业和私营企业的资本回流,也增加了国内企业投资的竞争力和优势。

再者,中资海外并购的内部问题也是导致交易数量和交易总金额双降的原因之一。2016年前,一些企业海外并购的行为过于冒进和盲目,一些企业在海外并购中存在过高估值、过度杠杆和财务风险等问题,导致了部分海外并购案例的失败和负面效应。这也促使了监管部门对中资企业海外并购进行更为严格的监管和审查。

因此,过去六年里中资海外并购双降的趋势与当前国际政治经济环境的不确定性、中国经济发展进入新常态、企业海外并购过于冒进和盲目等因素密切相关。

对此,晨哨认为,随着中资海外并购市场的逐步成熟,全球化进程的逐步推进,国内经济的回暖,以及“一带一路”政策的不断支持,未来国内一定会掀起新一轮“并购潮”。而当前AI产业的快速发展很可能成为国内半导体产业的并购市场的“催化剂”。

Chat-GPT疾进 AI价值狂飙

4月6日,国内芯片半导体板块掀起涨停潮。半导体指数单日大涨3.23%,板块中涨幅超过10%的个股近10只,还有多只个股一度触及涨停。有业内人士发文感叹“指数涨得像个股”。某券商分析师表示,“站在当下时间节点,2023年半导体库存周期迎来拐点,汽车智能化、AIGC兴起等因素开启了创新周期,软件、硬件、芯片一体化发展成为国产化重心,新一轮科技上行周期正蓄势待发。”

具体来看,AIGC(AI Generated Content,人工智能生成内容)技术的快速发展将带动多种类型的芯片产业发展:

GPU(图形处理器)芯片:GPU芯片是AIGC中最常用的芯片类型之一,用于实现深度学习算法的并行计算和大规模数据处理。随着深度学习技术的普及和应用,GPU芯片市场需求不断增长。

FPGA(现场可编程门阵列)芯片:FPGA芯片是一种可编程逻辑芯片,可用于实现各种定制化的AIGC功能,包括计算、信号处理和网络通信等。FPGA芯片由于其灵活性和高性能的特点,被越来越多地应用于人工智能领域。

ASIC(应用特定集成电路)芯片:ASIC芯片是一种为特定应用领域设计的定制化芯片,可提供高性能、低功耗、低成本等优势。在AIGC应用领域中,ASIC芯片的应用越来越广泛,例如用于深度神经网络的加速、语音和图像处理等。

CPU(中央处理器)芯片:CPU芯片是计算机系统中的核心处理器,也被广泛应用于AIGC领域。例如,在云计算平台中,CPU芯片被用于实现大规模的机器学习和深度学习算法。

除此之外,AI服务器的配套产业链非常庞大,包括存储芯片、互连芯片、光芯片、高速接口芯片、多相电源供电方案等。这些产业链的快速发展也将在AIGC的推动下进一步发展和普及。

晨哨认为,当前以Chat-GPT或AIGC为引导的“AI+产业”方向的变革将为整个人工智能产业带来价值上的重估。未来将衍生出更多的大型并购交易,尤其是跨境并购交易。

随着全球AI技术的快速发展,AI产业已成为各国重点发展的战略性产业之一。AI技术应用的不断深入,将推动传统产业转型升级,改变各行各业的商业模式和运营方式,同时也将引发全球范围内的企业重组、合并和收购。

在中资海外并购领域,AI产业的发展为中资企业寻求新的投资机会提供了更广阔的空间。目前,许多国家都已经将AI列为国家战略,加大了对AI产业的投入,鼓励企业加强技术研发和创新,推动AI技术与传统产业的深度融合。这些措施将为中国企业在全球范围内进行海外并购提供更多的支持和保障,进一步拓宽了中资海外并购的发展空间。

同时,AI技术的应用覆盖了各行各业,尤其是在高端制造、智慧城市、医疗健康等领域,有着广泛的市场需求和应用前景。在此背景下,中资企业可以通过海外并购的方式,获取更多的AI技术、产品和服务,以进一步提升企业核心竞争力,实现企业快速发展。

总之,随着AI产业的疾进,中资并购市场将面临更多的机遇和挑战。目前,海外半导体产业有希望进入并购的“高发期”,已产生了多项知名的并购案例,其中包括艾默生收购NI、瑞萨电子收购Panthronics、英飞凌收购GaN Systems、安森美完成收购格芯半导体的300毫米晶圆厂等等。

虽然国内半导体行业目前还没出现类似的大规模并购交易,但伴随着半导体企业价值的回归理性、终端需求(比如3C及新能源汽车行业的需求)的逐步稳定、供应链的不断成熟(去“库存”化)及国产替代的持续推进,2023很可能成为国内半导体企业并购较为合适的时间节点。

因此,中资企业需要积极抓住这些机遇,制定合理的并购战略,寻找合适的海外投资机会,加强技术创新和管理创新,进一步提升企业的核心竞争力和市场影响力。