核心观点

一、2023 Q1全球融资事件及融资总额较去年同期均有大幅下降,国内市场降幅较大,资本市场趋于冷静。全球资本市场仍以早中期投资为主,IPO市场遇冷,融资情况呈断崖式下跌。

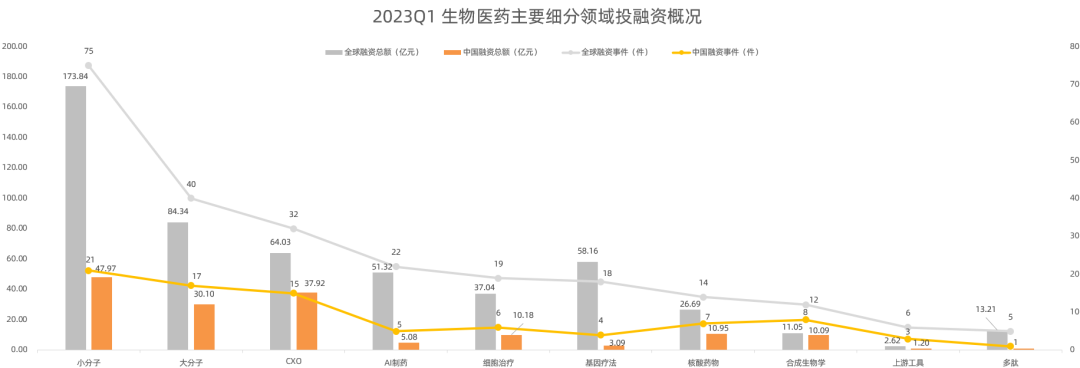

二、小分子、大分子、CXO领跑全球热度榜,CGT赛道资本出手并未冷却。国内市场,CDMO赛道贡献主要力量,合成生物学引人注目。

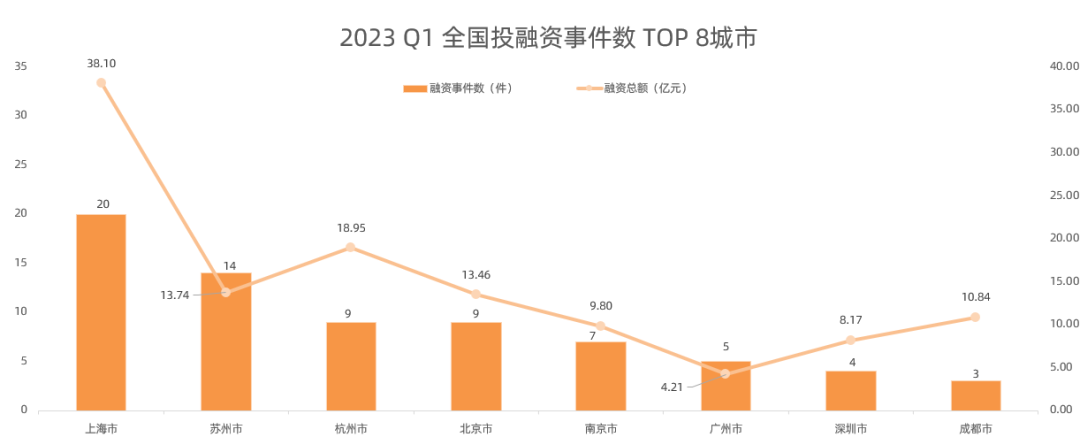

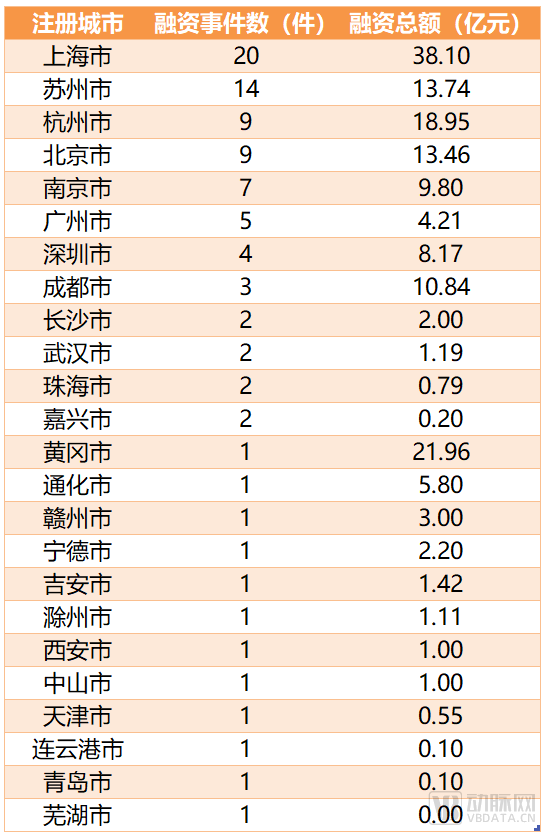

三、全国生物医药投融资主要集中在江浙沪地区,广州、深圳、成都成为继长三角之后的热门城市。政府出资助力产业复苏明显,市场化基金出手谨慎。

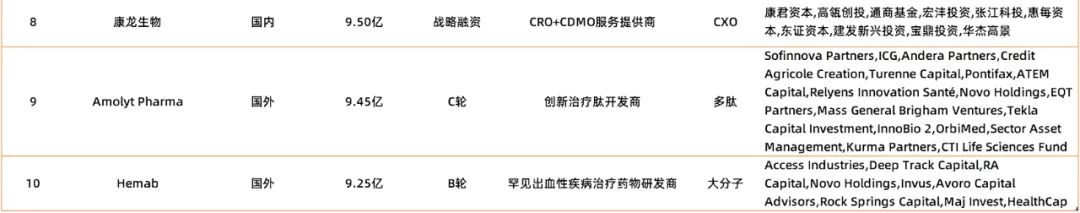

四、两家中国企业强势入围全球生物医药2023 Q1融资额TOP 10,CXO成国内热门标签,早期公司后来居上,在国内TOP 10 中成功占据六席。

01

2022Q1-2023Q1

全球生物医药领域投融资变化趋势

■ 1.1 2023 Q1全球融资事件数及融资总额均较去年同期有所下降,国内市场遇冷更明显

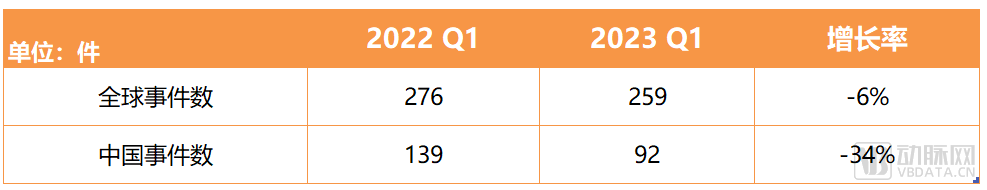

▲ 2022 Q1及2023 Q1融资事件数对比,数据来源:动脉橙

▲ 2022 Q1及2023 Q1融资总额对比,数据来源:动脉橙

2023 Q1全球共发生259起融资事件,平均每天近3起,较去年同期减少17起,基本持平;国内方面,2023 Q1共发生融资事件92起,平均每天1起,较同期减少47起,减少三成,收缩趋势明显。

从融资额来看,全球融资总额达541.68亿,较去年同期减少近300亿,同比下降约34%,国内融资总额达160.37亿,同比下降约57%,形势依然比全球严峻。

资本较去年同期更加趋于冷静,市场整体热度有所下降,国内市场活跃度大幅度降低,生物医药企业面临“融资难”的挑战。从出手频次和出手幅度来看,我们仍然可以说资本市场还在冬天,且这种寒冷国内比海外更加明显,这也可能是国内市场较全球有个延迟差。

■ 1.2 资本市场仍以早期投资为主,IPO市场融资呈断崖式下跌

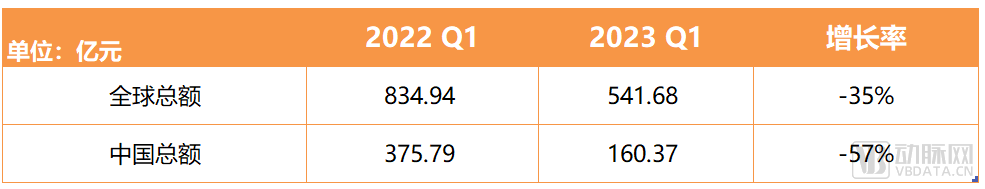

▲ 数据来源:动脉橙

拆开到轮次阶段来看,2023 Q1全球融资市场的遇冷主要体现在IPO阶段,不仅融资事件数量减半,融资总额更是不到去年同期的20%,并且单笔融资额大幅降低,二级市场未回温、一级市场迈不上去,一二级市场的衔接卡住了。

投融资阶段主要集中在A轮和B轮,虽较去年同期有所下降但仍占据投资市场的主要部分。其他轮次中的未公开轮次、战略融资、股权融资、债权融资以及捐赠/*也凭借较多的事件数和较高的总额在市场中占有一席之地,可以看出常规融资市场不景气时,企业变换思路,采取了有更多丰富的融资手段来解决资金困难。

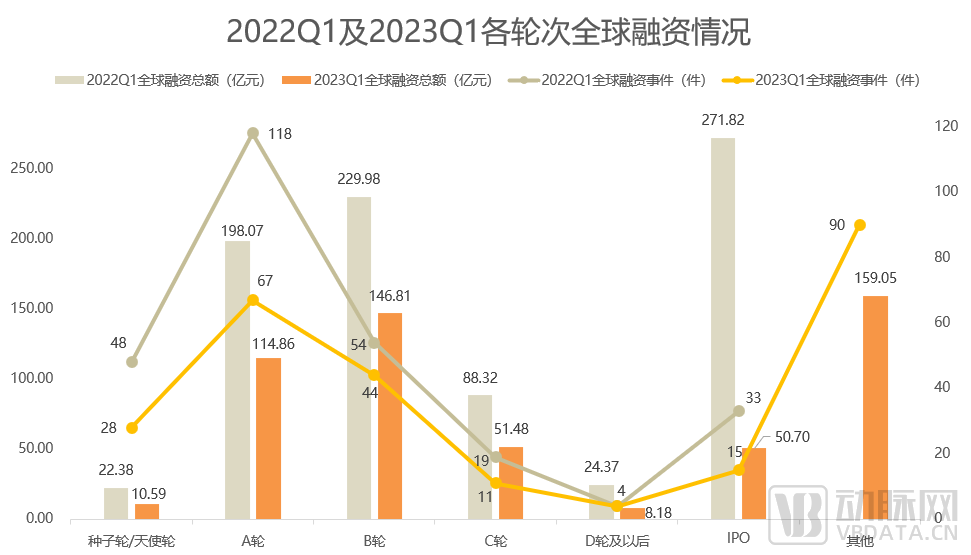

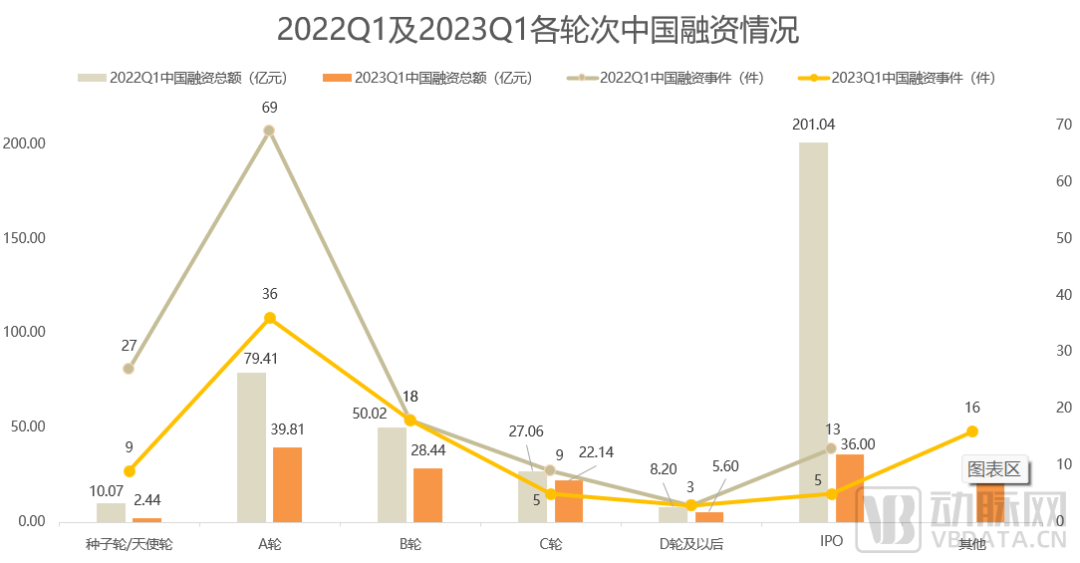

▲ 数据来源:动脉橙

国内市场大形势与全球市场同步,机构出手基本集中在早中期投资,A轮融资占据*比重。不同于全球IPO市场的对比惨淡,国内IPO市场融资虽然单笔金额较去年同期大幅降低,但在国内整体市场中所占的份额仅次于A轮和B轮融资,IPO市场大门相对来讲依然宽敞。

02

全球生物医药2023 Q1 投融资热门领域

■2.1 小分子、大分子、CXO领跑全球热度榜,基因疗法紧随其后

▲ 数据来源:动脉橙

从全球视角来看,小分子、大分子以及CXO三个大领域在2023 Q1 最受资本的青睐,小分子中仍以肿瘤药物融资事件数最多,融资总额最高,最为热门。此外,基因疗法也以较高的单笔融资额突出重围,紧随其后。可见,CGT虽然被舆论一概而论,但资本实际出手并未冷却,市场依然看好前沿创新。

相对于全球的趋势,国内市场,CXO和核酸领域比重明显更受欢迎。CXO赛道热度持续,CDMO市场贡献了主要力量。此外,蓝晶微生物、微构工场、光玥生物、依诺基科等在合成生物学领域有所突破,成功吸引资本的目光。

■2.2 聚焦热门领域,新一轮摘果子热潮

▲ 2023 Q1 全球主要细分领域融资轮次分布,数据来源:动脉橙

核酸药物、细胞治疗、基因疗法等前沿创新赛道中早期项目热度持续,资本关注度不减。小分子和大分子两个下游工艺成熟赛道的融资轮次分布广,各个轮次均有资本加入,且有较多企业成功走向成熟后期。此外,AI制药作为ITBT热门赛道备受关注,除最集中的A轮企业外,其他轮次中也有较多资本关注。

03

中国生物医药2023 Q1投融资热门城市

▲ 2023 Q1全国各城市融资分布情况,数据来源:动脉橙

2023 Q1全国生物医药投融资主要集中在江浙沪地区,上海市以20起融资事件,38.10亿元人民币的融资总额高居*,无论是融资数和融资额都是最瞩目的,苏州市和杭州市紧随其后。值得注意的是,杭州和北京的单笔出手额高于苏州,可以推断项目成熟度比苏州更靠后期。广州、深圳、成都成为即长三角之后的热门城市,其中成都更是凭借高额的单笔融资额在融资总额上超越了南京。

从TOP 6城市背后的投资机构出手方面来看,2023 Q1红杉资本中国基金共出手4次,其中有3个项目都位于北京,共涉及小分子、AI制药、合成生物学以及核酸药物4个领域。同样出手4次的还有高瓴,其主要关注的是CXO赛道,4次投资中有3次都为CXO项目,被投项目分布在上海和杭州。CXO赛道还有经纬创投也在持续关注。启明创投投资的3个项目涉及3个不同领域,分别为小分子、AI制药以及细胞治疗。

此外,值得关注的是,除专业的投资机构不断为生物医药领域注入活力,政府背景财力也开始出手帮助行业复苏。例如,南京江北国资和南京创新投资就参与投资了位于南京市的细胞治疗以及小分子领域的项目,还有国调创新基金和浙商创投一起关注了位于杭州的核酸药物研发项目。

04

全球生物医药2023 Q1融资额TOP 10企业(除IPO)

■ 4.1 AI制药企业占据榜首,两家中国企业强势入围

▲ 2023 Q1全球生物医药融资额TOP 10 企业概况,数据来源:动脉橙

从成药形式来看,全球TOP 10企业中还是小分子居多,占三席;两家CXO入榜,都是国内企业,金斯瑞蓬勃生物、康龙生物分居第2、8位。此外我们看到更多的大额融资给到AI相关企业、基因编辑、细胞治疗、多肽等企业。成药形式和疾病领域都有机会获得大额资金,市场并没有压倒性的追在某一点。

■ 4.2 CXO成国内热门标签,早期公司后来居上

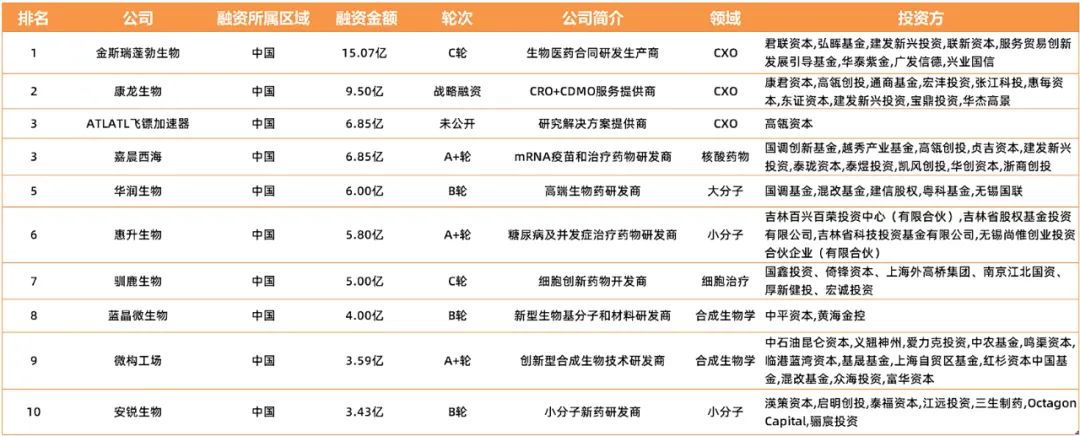

▲ 2023 Q1中国生物医药融资额TOP 10 企业概况,数据来源:动脉橙

果不其然,国内市场“稳资产”更容易获得大融资额,比如“CXO”“合成生物学”等工程类有现金流赛道、华润等央企品牌背书。国内CXO赛道热度持续,排名前3的公司均为CXO赛道,分别是金斯瑞蓬勃生物、康龙生物以及ATLATL飞镖加速器。A轮、B轮企业在TOP 10中成功占据6席,其中A+轮的mRNA疫苗和治疗药物研发商嘉晨西海以6.85亿元人民币的融资额与ATLATL飞镖加速器并列第三。

数据定义规则:

为了便于统计,我们在对投融资数据处理时遵循以下原则:

1、本报告涉及的融资事件包括从天使轮到IPO的融资事件,不包括定向增发和并购事件等;

2、本报告中将天使轮、种子轮、种子VC等合并为种子轮/天使轮,所有带A的轮次合并为A轮,所有带B的轮次合并为B轮,所有带C的轮次合并为C轮,所有带D的轮次和Pre IPO合并为D轮及以上,其他轮次包括未公开轮次、战略融资、股权融资、债权融资以及捐赠/*;

2、所有融资金额均换算成人民币,统一汇率标准:1美元=6.85元人民币,1港元=0.87元人民币,1欧元=7.40元人民币,1瑞士法郎=7.45元人民币,1英镑=8.4元人民币,1瑞典克朗=0.66元人民币;

3、将融资额为数百万/千万/亿统一划定为1百万/千万/亿;

4、文中数据截止日期为2023年3月31日,若在2023年3月31日之后公布的数据,不计入本报告的统计范围,将在动观投融资频道动态更新。