一年半间,手握3个首创数字疗法的先驱公司市值从110亿变1亿,最后在90家公司的交易邀约回应中,决定走向破产。曾经3年上市一个新疗法,实现了制药人眼中的不可想象,引来诺华等诸多BD合作,软银、淡马锡、Jazz等知名机构押注,但最终先驱变先烈。它们到底失误在哪?如何避免从先驱变先烈?

做创新药*的特点就是未知。无论曾经有多少光环,随时可能是顶峰。Pear呈现了一个拓荒者从辉煌到崩塌的故事。

一个真正在做创新的公司如何才能不从先驱变成先烈?Pear、Codiak们的例子至少提出了两个问题:一是原创创新与临床需求的匹配度是否能支持公司的发展;二是企业对于环境的预判与自身战略推进是否匹配。要明白“临床不是越多越好,很多时候5个1期临床抵不上一个关键性临床,这点在资本寒冬期尤为重要。”业内资深投资人表示。

市值从110亿变1亿,数字疗法先驱破产

在寻求战略替代方案不到一个月,“数字疗法*股”Pear Therapeutics于近日宣布申请破产保护,同日市值下跌超50%,约合1亿元。

根据Pear披露,包括其CEO在内的几乎所有员工(共170人,占92%)都将被解雇,仅留下15人在法院监督下,寻找并完成接下来的流程。

就在一年半前,2021年12月,Pear登陆纳斯达克时还是风光无限好,估值(约合110亿元)赛过“独角兽”,被超额认购,数字疗法先驱……诸多光环加持。

从110亿元到1亿元,市值轰然崩塌下,Pear在这一年半中究竟发生了什么?

所有的事都逃不开“天时地利人和”背后生产要素的协调运转。

2013年,Pear在美国波士顿成立时,立志成为“重新定义医疗的拓荒者”。*步是定位,他们并没有选择药品,而是选择了数字疗法。

当时数字化的医疗解决方案已经开始在美国流行,但数字疗法的商业模式远未成型,Pear由此成为了PDT(处方数字疗法)的拓荒者。

第二步是执行。Pear团队相对高效,只用了3年时间便得到监管机构的认可,相比于药物开发来说是不可想象的。2016年5月,FDA批准Pear的*数字疗法reSET™上市,这是全球*获得FDA批准的数字疗法。

后来Pear更是搭上了诺华的快车。reSET™上市不久后(2018年),Pear接到了诺华的订单,并以此为契机,迅速通过自建和BD“两条腿”,将其被验证的产品模式复制到其他适应证,建立起十余条在研管线。目前在其管线中,有10个候选产品都是合作而来。

同时基于数字疗法先驱的身份,Pear成立8年来备受资本青睐,获得了包括软银、淡马锡、Jazz等知名风投的支持。根据公开资料,在上市之前,Pear获得了5轮总计2.34亿美元的融资。

顺畅的合作加上顺畅的融资,助力Pear达到了顶峰。但所有产品或服务的价值最终还要由市场来验证,而Pear*的错误就在于对市场的高估。

尽管已经手握三种产品中,但销售额远未达到预期。2022年,Pear的营收仅为1269.40万美元,而Pear此前提出的目标是到2023年销售额提高到1.25亿美元,覆盖1亿用户。

产品的市场前景是融资的基本盘。很难让客户(保险公司)为其产品买单是导致Pear破产的关键原因。Pear在一份证监会的文件中提到,目前处方数字疗法在美国并没有医疗保险福利,除非国会通过联邦立法,否则不太可能有这样的福利。加上过去两年的资本寒冬,显然Pear靠融资这条路已经走不通了。

一份法庭文件显示,Pear委托的投资银行MTS Health Partners已经接触了140多家潜在买家,涉及制药公司、医疗保险支付款人、医疗保健提供商、公共卫生技术公司、风险资本和私募股权支持的健康和医疗技术公司以及药店。

结果是总共有90家公司“参与或回应了这一过程”,其中24家公司准备签署保密协议,其中3家公司的报价不具约束力。但在考虑了所有选项后,Pear决定拍卖其资产。

先驱何以不成先烈?

无独有偶,外泌体创新疗法先驱Codiak BioSciences申请破产是另一个例子。

Codiak是全球首家外泌体生物科技公司,成立于2015年,由著名风投ARCH Venture和Flagship参与孵化,上市之前完成3轮总计1.68亿美元融资。2020年,Codiak首次将外泌体疗法推进到人体临床试验,并在随后登陆纳斯达克。

熟知外泌体的业内人士分析,Codiak的破产不是技术的失败,很大程度上是临床策略的失误。“在新冠疫苗已经迟到的情况下,停止两个潜力候选药物的临床,投资人对其价值判断随之改变。”据了解,去年7月全球疫苗联盟宣布资助Codiak的新冠疫苗开发项目。之后,Codiak宣布优先开发新冠疫苗项目,同时停止开发两个准备进行中期研究的癌症候选药物(exoSting和exoIL-12)的开发。

TCR-T疗法先驱Adaptimmune和TCR²则是在行业泡沫中疯狂扩张,而后经历危机,通过资产合并和裁减管线的方式重获新生的故事。

一个真正在做创新的公司如何才能不从先驱变成先烈?Pear、Codiak们的例子至少提出了两个问题:一是原创创新与临床需求的匹配度是否能支持公司的发展;二是企业对于环境的预判与自身战略推进是否匹配。要明白“临床不是越多越好,很多时候5个1期临床抵不上一个关键性临床,这点在资本寒冬期尤为重要。”业内资深投资人表示。

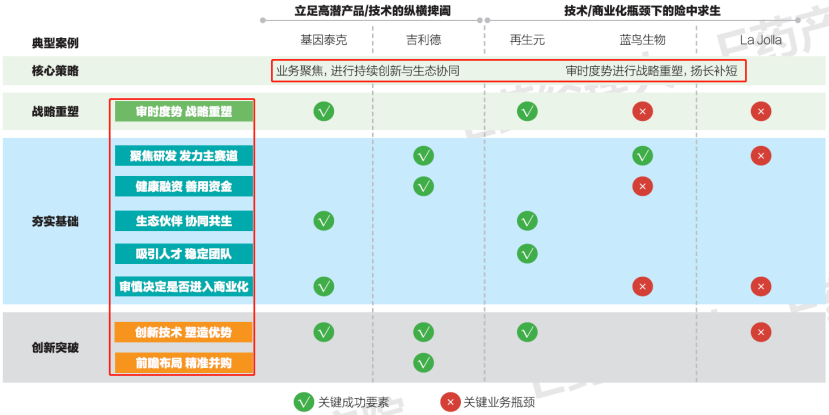

而扩充到更多穿越周期的美国Biotech的成长史,会发现Biotech企业的成功或失败,往往与四方面紧密相关:能否及时合理调整核心策略;能否基于对环境与自身的精准诊断来重塑战略;能否拥抱和适应市场动态变化,持续夯实业务能力基础;能否敏锐捕捉新机会并持续创新,挖掘新的增长驱动力。具体来看,包括以下九项关键战略举措。

面对不同的商业情境,美国Biotech公司穿越周期的关键成功要素往往具有不同侧重。所在赛道或其产品商业化潜力大的企业,如基因泰克、吉利德,往往需要在行业寒冬聚焦主业进行持续创新迭代,并联合行业生态合作伙伴实现抱团取暖、协同共生。对于技术或产品商业化存在瓶颈的企业,如再生元、蓝鸟生物、La Jolla等,则需审时度势,重塑业务战略,并及时扬长补短。

尤其现阶段,保持充足的现金是*要义,企业可以通过开源或节流来完成这件事。2022年,很多Biotech都在后者上做出了一些调整,比如百济、亚盛、东曜等暂停不重要的管线,比如信达调整优化自己的商业化团队,比如基石等关停工厂等等。