这是罕见的“双响炮”——丰年资本本周连续两天迎来两个A股IPO。

投资界获悉,本周四(4月13日),深交所上市审核委员会2023年第21次会议审议通过矽电股份的首次发行申请,丰年资本是最大的机构投资人,持股比例7.90%;一天前,温控材料龙头企业佳宏新材也顺利过会,丰年资本同样是企业的最大机构股东,拥有高达11.19%的股份,一路相随。

至此,丰年资本在过去12个月迎来5家已投企业在A股成功过会——除了上述两家公司,此前重仓的达梦数据、达利凯普、飞沃科技3家公司均成功过会。而另外一家西测测试已经成功IPO敲钟。在退出难的时代背景下,丰年资本厚积薄发,迎来快节奏的退出和丰厚的回报。

2014年,丰年资本一头扎进当时并不性感的硬科技赛道,近10年之间,丰年团队亲历中国硬科技投资从冷清到火热的变迁,提前重仓了达梦数据、达利凯普、矽电股份、强一半导体、胜科纳米等一众细分行业的水下明星企业。

丰年拿下两个硬核IPO

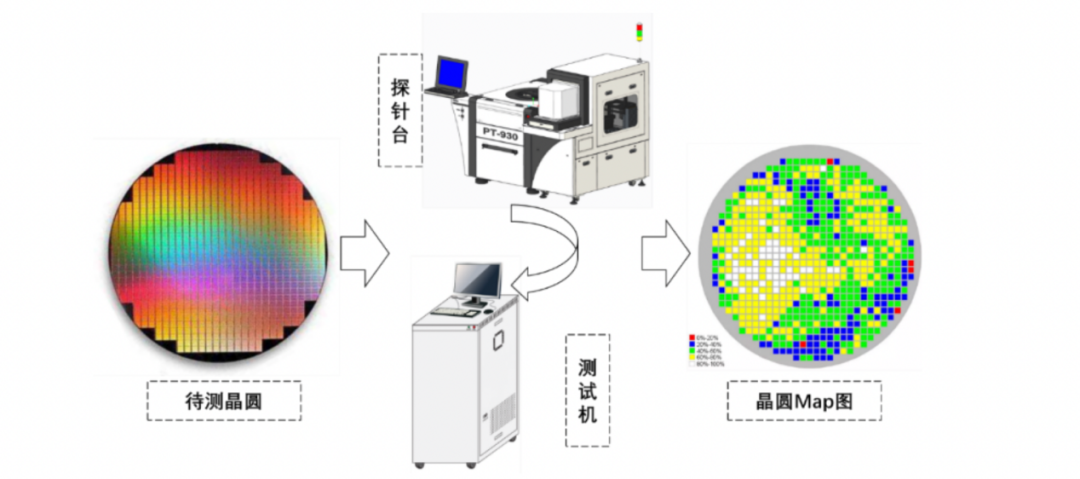

先从本周13号过会的矽电股份说起———矽电股份成立于2003年,是国内最早从事探针测试技术研发和探针台生产的企业之一。据招股书披露,目前矽电已成长为中国大陆规模最大的探针台设备制造企业、中国大陆首家产业化应用的12英寸晶圆探针台设备厂商。这里需要解释一下,探针台是半导体三大核心测试设备之一。

初始阶段,创始团队基于自身半导体行业晶圆制造、封装测试从业经验,开始自主研发探针测试技术,研发并量产了 6 英寸晶圆探针台设备,并成功销往比亚迪半导体、华润微、长电科技、燕东微、华微电子等国内领先的半导体晶圆制造厂商。

2011年左右,矽电股份抓住中国大陆集成电路和光电器件产业成长和技术升级的机遇,研发并量产了 8 英寸晶圆探针台和晶粒探针台,并在2012 年成功推出了中国大陆首台12 英寸晶圆探针台。由此,矽电股份客户群体扩大到士兰微、晶导微、捷捷微电等国内多家 IDM 厂商,华天科技、晶方科技等国内领先的封装测试厂商。

走过20年,矽电股份在探针台领域打破海外厂商的垄断,终于走到了IPO大门前。目前,矽电股份已经成为了中国大陆市场重要的设备厂商。根据SEMI 和 CSA Research 统计,2019 年矽电股份占中国大陆探针台设备市场 13%。招股书显示,2020-2022年,矽电股份营业收入分别为1.88亿元、3.99亿元、4.42亿元。

前一日顺利过会的佳宏新材是丰年资本投资的一家温控材料龙头企业。依托于成熟的高分子材料设计与制备技术,佳宏新材已经发展成为温控材料行业具有较高知名度的生产商。2020年起,佳宏新材与中海油签订框架协议,并为其部分石油工程项目提供技术系统,成功打破外国公司长期垄断的历史。

这两个项目都是丰年高端制造一期基金的重仓项目。据了解,丰年资本合计持有矽电股份 7.90%股份,持有佳宏新材高达11.19%的股份,都是企业最大的机构投资人。这个持股份额,在A股IPO项目中算是很少见的高比例,而去年挂牌的西测测试,丰年在上市前持有其将近20%的股份。

如此重仓,这在人民币基金的风格里并不多见,在科技和高端制造业这个领域里更是稀少。聚焦、重仓细分龙头企业——丰年资本坚守已久的打法在这两个项目上得到了充分的展现。

聚焦科技重仓投资

全面赋能本土科技产业

事实上,在科技产业里并不是靠砸钱就能投进。一些卡脖子领域的稀缺项目份额极为难抢,创始人普遍更看重投资机构的产业深度和综合实力,有的公司甚至要求反向尽调投资机构。

“丰年资本是达梦数据过往接触到的极具有产业思维的机构投资人,懂产业,为产业做事情。”国产数据库龙头企业达梦数据总经理皮宇曾在一次对话中如是说。达梦数据是我国唯一实现全部源代码自研,拥有完全、完整自主知识产权的国家重点软件企业。

那么,丰年资本为何每每都能成为这些龙头项目的重要股东?这里不得不提起丰年资本的另一个秘密武器——管理赋能。相比于帮助被投企业做宣传、找融资、找客户,丰年资本似乎走得更深,走进被投企业的经营环节,从“管理”下手。在丰年资本看来,科技产业的发展需要“技术+管理”双轮驱动,科技投资更需要在管理环节做好赋能工作。因此,丰年资本可以在企业最需要的时候,提供最切实际的解决方案。

譬如,当矽电股份在面对订单暴涨的挑战之时,丰年资本及时入场、提供深度的赋能和指导。2021年左右的时候,中国半导体产业快速上升,关键半导体设备的需求爆发式增长,矽电股份订单成倍猛增,这极为考验公司生产交付能力。即便当时的矽电股份已经是中国大陆规模最大的探针台设备制造企业,也是中国大陆首家产业化应用的12英寸晶圆探针台设备厂商,但管理方式依旧较为传统。

于是,丰年资本派出了产业赋能专家小组入驻工厂,深入生产一线。丰年资本的赋能专家小组细致地列出工厂现存问题,从物料摆放、人员工作习惯到管理者思维,直击矽电股份管理中的痛点,并逐个制定解决方案。用了半年时间,丰年资本改造后的矽电股份管理效率大幅提升。其中的一次赋能中在人员、设备不增减的情况下,公司产能同比提升100%以上,空间甚至节省了50%。

除了矽电之外,丰年资本也多家科技企业中进行管理赋能:曾在佳宏新材的重要发展阶段给予了管理上的帮助。譬如,丰年资本通过部分产线布局及标准作业改善,企业成本减少、效率提升200%;通过优化流程,帮助企业快速缩减了单个集装箱发货时间,工作效率大幅度提高。

这恰好印证这样一句话:投得准、管得好,退出自然顺理成章、不急不躁。

硬科技收获季

丰年单支基金迎来5个A股IPO

放到退出难的背景下,如今每一个IPO于投资机构而言都弥足珍贵。

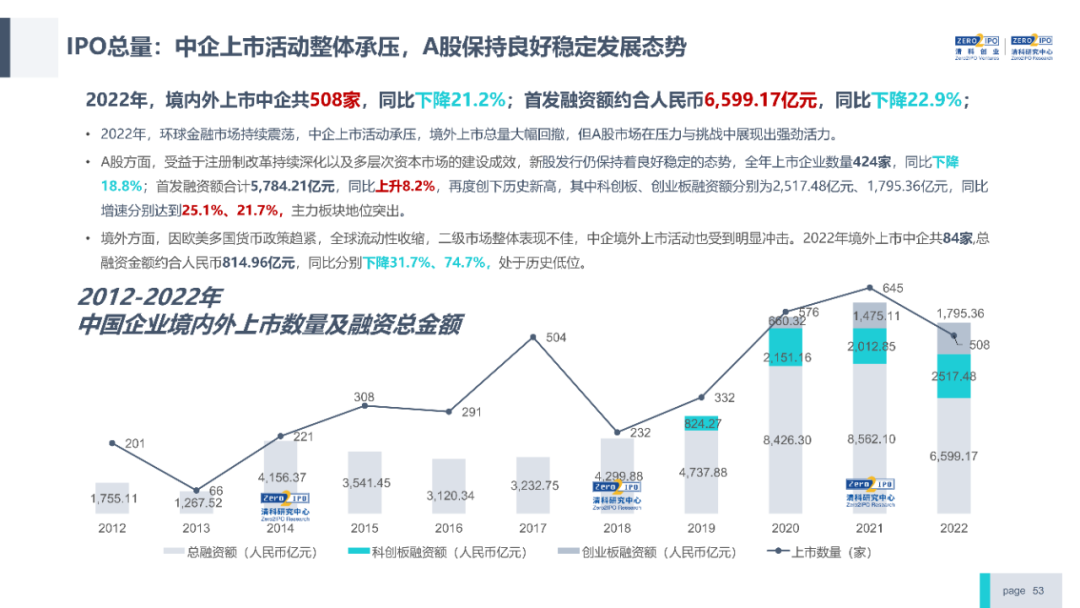

清科研究数据显示,2022年境内外上市中企有508家企业上市,同比下降21.2%。细分来看,境外上市数量几近腰斩,绝大多数的中企IPO发生在境内A股。但A股上市企业数量也有所收缩——2022年,境内A股上市企业数量共424家,同比下降18.8%。

IPO大环境并不理想,但丰年资本却悄悄迎来收获季。

2022年7月,西测测试在深交所创业板挂牌上市,拉开了丰年资本爆发式退出的序幕。成立于2010年,西测测试数十年始终保持高研发投入,已经成为目前国内最大规模和知名度的第三方民营检验检测机构之一。2017年,丰年资本重仓投资西测测试,是企业背后最大的机构投资人以及第二大股东,目前持股比例近20%。

丰年资本团队还没来得及庆祝这次胜利,随后马上又迎来一个重磅IPO——达梦数据。作为国产数据库的头部公司之一,达梦数据在很长一段时间是一个“水下项目”,鲜少有投资机构问津。

数年前,丰年资本深入研究了中国信创行业后发现了这家宝藏公司。2019年,达梦数据释放了唯一一次引进外部投资人的融资机会。凭借着在当时投资行业中鲜有的产业思维和优势,在当时这个极为冷门的领域,丰年资本迅速以5亿多的估值投资达梦数据。如今,达梦数据已经顺利过会,上市之后将为丰年资本带来数十倍回报。

此外,丰年资本在精密加工关键零部件赛道挖到一家隐形冠军——飞沃科技,最近也传来好消息。证监会公告近日显示,飞沃科技首次公开发行股票注册的批复,同意公司创业板首次公开发行股票的注册申请。这意味着飞沃科技距离上市仅剩下临门一脚。

换言之,不到一年时间,丰年资本旗下丰年高端制造一期基金迎来了5个A股IPO。而这一切可能刚刚开始。

随着全面注册制的落地,中国资本市场IPO数量有望迎来爆发式增长。不过,投资圈也意识到:全面注册制正式实施,意味着创投机构投资企业“上市即赚钱”的阶段结束,这需要投资人挖掘盈利能力强、业绩良好的企业。

而丰年资本一直聚焦在科技赛道,除了过会的企业之外,还投资了一批质量极高的明星项目——强一半导体、胜科纳米、同星智能、凯迅光电、奥伦德等众多硬核龙头企业和隐形冠军。以此为基础,在硬科技赛道耕耘多年的丰年资本即将迎来爆发性的收获季。

这并非可以用幸运来轻描淡写。告别互联网时代,中国创投的逻辑发生了深刻改变,硬科技投资人终于等来时间的回馈。

21536起

融资事件

4875.61亿元

融资总金额

11773家

企业

3228家

涉及机构

520起

上市事件

6.29万亿元

A股总市值