放眼今天的资本市场和整个产业生态,有资本战略思维的企业数量有限。“大家对资本的理解非常浅,甚至还有误解,因为大多数人心目中的资本都是嗜血套利的。”金鼎资本创始合伙人何富昌称。

但一个不可逆的趋势正在出现——战略型的公司正在受到认可,并且竞争越来越激烈。当众多企业开始重视产品战略之后,资本战略也会逐步得到关注。

3月26日,金鼎资本联合海容冷链举办了“2023新趋势·科技消费论坛”。在论坛上,何富昌基于金鼎资本的定位、投资实践以及金鼎团队的思考和预判,集中分享了关于资本战略的系统性认知。

以下为何富昌的演讲精编。

01 资本战略的价值

资本通常是企业在建立了一定的发展基础之后才会去关注的事情,而且原来企业认知的资本大多都是美元基金,所以企业普遍缺乏对本土产业资本和资本战略的理解。

其实CVC在国外资本市场已经非常成熟,韩国、日本几乎已经没有纯粹的VC投资,全部都是产业资本投资。好在今天中国市场也具备了产业投资的基础。

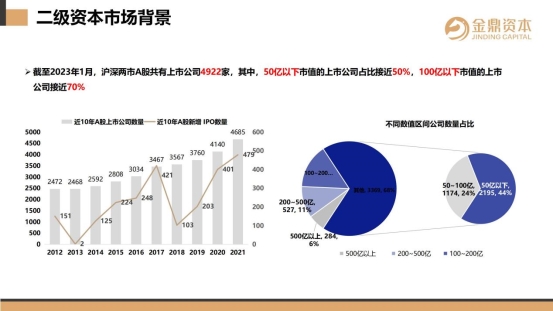

核心原因是伴随注册制的施行,上市公司的数量在增加,整个资本市场的制度正在发生变化。近年来A股市场每年增加的上市公司大约有四五百家,总数将近5000家,而在2010年的时候只有2000家左右,而且当时很多都是国企。

但我们观察到,今天中国二级市场上市公司的市值普遍不高,100亿以下市值的公司比例接近70%。而市值的高低,实际上代表了企业是否具有先进的生产力。

什么叫先进的生产力?每一个行业都在发生迭代和变化,如果企业的业务创新能够代替一个时代,就证明它具备了*进的生产力。

先进生产力的模型也比较简单,我们的逻辑是看一个企业是否覆盖“三高模型”——高增长、高集中度、高定价权。当企业符合这三个理念的时候,它的市值就高。

很多上市公司在找标的的时候只是站在自己的立场考虑“我要做什么”的问题,因为它们是自己做企业出身,相信自己的感觉,但是这里的问题在于企业没有站在“未来要得到什么”的角度思考,也就是没有资本战略。

所以我们认为上市公司更加需要一个好的资本战略,从而解决要不要做第二增长曲线的问题。纯粹讨论要不要做投并购是没有意义的。

02 如何布局*进的生产力

金鼎资本在给上市公司做资本战略规划的时候,经常要问四个问题:

第 一,我们现在是一家什么样的上市公司?

第二,我们未来要成为什么样的上市公司?

第三,我们选择的目标,本身是否就能代表*进的生产力?

第四,我们如何实现*进的生产力?

以中宠股份为例。我们建立合作时中宠的市值只有24亿,但是中宠的愿景是成为“中国玛氏”,所以我们在企业代工业务的基础上,帮它围绕品牌做布局,现在它的市值已经超过70亿。

布局*进的生产力的核心在于,做正确的事,而不是把事做正确。比较好的方式是“CVC投资+并购”。

我们看到,小米、字节跳动这些企业,都是通过投资并购的方式实现扩张和发展的,很多老板尚未树立这种认知,而我们认为投资并购是上市公司迟早要具备的认知和能力。

03 为什么要合作外部CVC

在产业投资领域,上市公司其实是弱势群体。

第 一,上市公司必须投早投小高概率,不能花高价赌一个很小的成功率。而且如果投资失败,对上市公司的负面影响很大,也不利于产业的长远发展。

第二,上市公司缺乏专业的投资成长环境,因为上市公司通常不会高频、持续的做投资,也就不可能吸引有实力和影响力的投资人。

第三,上市公司的容错率很低,这意味着公司内部的战投团队很难扛得住压力,而这恰好是专业投资机构的优势。

最重要的一点,专业投资机构在甄别和布局优质标的方面更有优势。今天很多上市公司被困在信息茧房中,只精通自己领域内的信息,不了解外部的变化;此外,在信息透明、竞争激烈的环境下,上市公司也很难和财务投资机构争夺优秀的标的。

而且我们不会损害上市公司投资总监和董秘的利益。一方面,项目投资波动的风险,是专业机构才能承受的,这是在帮助上市公司的董秘分担风险。另一方面,投资工作非常辛苦,需要从数以万计的企业里找到合适的标的,这是独属于专业投资机构的核心能力。

基于此,*的做资本战略的方式就是“上市公司+专业机构”,双方成为一个团队,共同研发、共同研究、相互学习、长期投入,共同打造更适合上市公司的投资理念。

但今天上市公司普遍缺少资本支出。上市公司对于生产、销售、营销等环节都舍得投钱,唯独对资本支出没有认知。没有资本支出,就无法做好战略、持续研究并获得回报。

04 CVC投资理念:并购VC化和并购PE化

金鼎资本的CVC投资理念,分别是并购VC化和并购PE化。

并购一定要往VC化的方向走,因为做并购一定要判断并购的标的是否代表先进生产力,这个问题可以通过并购VC化想明白。

比如我们不建议某个企业上市,因为虽然它所在的行业增长好,但是企业只有几千万营收,并且处于亏损状态,而同行业的上市公司,市值已经高达几百亿,两者不在一个竞争层面。所以我们建议企业走合并方式,由上市公司提供资金支持。

目前企业已经扭亏,这是并购VC化的魅力。而对于上市公司来说,并购一个非常年轻且很有未来的企业,也可以快速占领领域,打造龙头。

再来讲并购PE化。以某上市公司为例,他们在上市后花了大量资金并购,结果市值比发行价还低20%,所以并不是说去做了就是正确的。而且上市公司收购的项目利润很好,但是市值依然下滑,因为这些标的不代表*进的生产力。

低风险、愉快创业的时代已经结束了,今天中国已经进入产业内循环。以前创业企业不需要融资可能就可以上市,但现在“创业企业+财务资本+产业资本+政府资本”才能形成上市或者并购。

我们通常对创业企业提出两个问题:

第 一,我们如何成为一家“善终”的企业?这取决于企业能不能以终为始,能不能坚定的做好规范和上市准备;

第二,如何确保自己在登陆和离开资本市场的时候,仍然代表*进的生产力?为什么金鼎资本建议龙磁并购,因为这样可以确保它持续代表先进的生产力,毕竟产业是有周期的。

所以我们提出,给创业企业一条“业务战略+资本战略+人才战略”的战略道路,打造可持续增长的高价值企业。

05 做中国企业的财富管理人

金鼎资本一直坚持只做产业投资,客户基本都是上市公司、政府引导基金。我们投水下项目,走低估值、大比例的路线,我们定位于上市公司的战略投资部。

过往机构和合作者之间的关系是利益博弈,今天我们希望大家在一起共赢,“合谋”把事做成做好。

金鼎资本从2014年创业到现在,看到中国有一批民营企业在崛起,也就是钱的供应链在发生改变,如果没有这批民营企业,金鼎不可能诞生和崛起。

我们从2014年和第 一家上市公司合作,到现在已经积累了几十家上市公司的合作伙伴,未来会有上百家,这是趋势。不同性质的钱会改变整个生态,我们坚定的看好中国未来十年二十年的发展。

总结来看,中国真正的产业投资,是有价值和文化愿景的投资机构才能主导的。我们务实、坚持长期主义,我们和我们服务的民营机构一样,是企业家。我们也在不断培训我们的员工,做具有企业家精神的投资者,从而赢得行业内的认可和尊敬。

让上市公司始终代表*进的生产力,这是我们的使命;让创业企业成为*进的生产力,这是我们的价值。

中国从2000多家上市公司到5000多家,到未来10000多家,终究会构筑支撑我们这类投资公司发展的基石。未来也会有具备中国本土特色和文化的专业机构,来改变大家对资本的想象,这也是金鼎资本肩负的使命——做好中国未来的财富管理。