如果从业绩层面,给2022年国内肿瘤NGS行业一个定义的话,必然是:

低增长。

不管是在美股上市的燃石医学,还是希望在港股上市的臻和科技,2022年的表现都反映了这一点。

去年,燃石医学的营收增长率为10.9%。关于这样的成绩,燃石医学认为,这已经是行业内的乐观表现。

这话也有一定道理。根据公开信息,臻和科技营收增长率为10.43%,海普洛斯来自NGS检测业务收入仅有9299万元的情况下,增速已下滑至5.5%。

对于新兴产业来说,这样的增长并不足以给人信心。而头部公司的表现,某种程度上也说明行业的发展遇到了挑战。

当然,通过这些企业的财报,我们也能够感受到,它们原始而富有力量的进取心:迫切期望通过业务模式的不断探索,走出一条属于自己的路。

总的来说,入院、药企服务、MRD,成了肿瘤NGS公司财报中的三个关键词,这些业务也决定着它们的未来走向及增长逻辑。

大挑战与大机遇总是相伴而行。期待肿瘤NGS行业,在接下来能够带来好消息。

01 入院

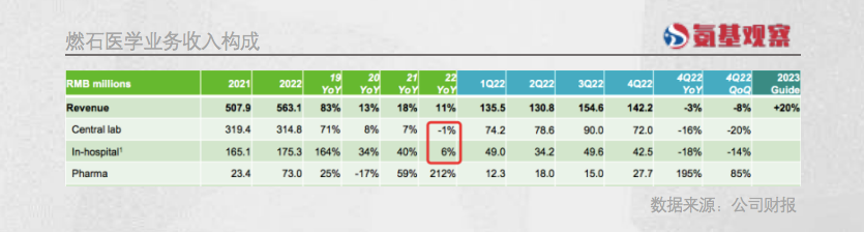

回顾2022年的业绩表现,燃石医学认为,*的贡献要属院内业务。

所谓院内业务,指的是燃石医学与医院合作建立院内实验室,以便合作医院可以使用公司试剂盒,自行进行肿瘤相关的基因检测。

与之对应的则是中心实验室业务,即通过与医院、医生合作,将患者的液体活检或组织样本运送到公司的实验室进行测试,也就是俗称的“外送”服务。

在上市之初,燃石医学最引以为傲的便是开发了“院内+院外”双轮驱动的增长模式。只是现阶段,外送模式依然是行业主流,燃石医学也不例外。

2022年,燃石医学中心实验室收入规模达到3.19亿元,院内检测业务收入只有1.75亿元。

而在业绩增速方面,这两项业务出现了明显的分化。在同样是疫情、竞争加剧等因素影响之下,其中心实验室服务收入同比下滑1%,院内业务收入规模则增长了6%。

这或许也预示了一点,肿瘤NGS企业发展模式的转变。从目的出发,院内与院外并没有区别,都是为患者服务,且都属于合规手段。不过,两者天花板大不同。

首先,院内模式的合规性更强。即使都属于合规手段,但院内检测和院外服务不同服务的性质,决定了其合规性也有强弱之分。更强的合规性,意味着业务开展能够相对从容。

其次,相同的检测手段,院外模式只是暂时性的替代手段。基因检测产品,注定是从院外到院内的推进。毕竟,你不入院,自然有其他人入院。

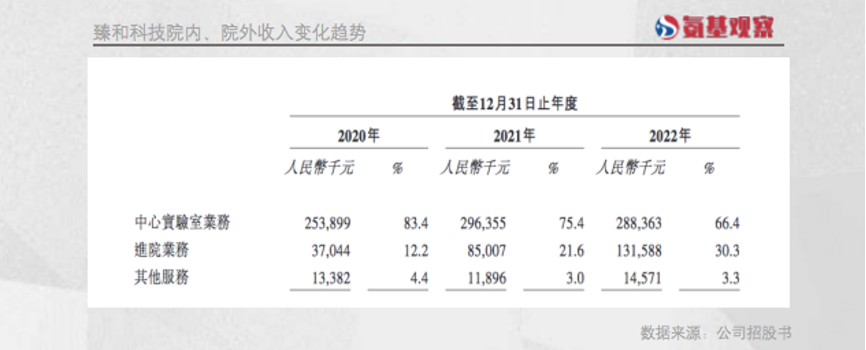

不仅是燃石医学,臻和科技的院内、院外业务比重的变化,更能看到这一趋势。

如上图所示,根据臻和科技招股书,其中心实验室业务过去三年的收入分别为2.54亿元、2.96亿元、2.88亿元;而进院业务收入规模,从3704万元增长至8500万元、1.31亿元。

2022年,在中心实验室收入略微下滑的情况下,进院业务收入破亿,实现了规模增长。

看起来,肿瘤NGS业务正在从院外卷到院内。

02 药企服务

在入院业务之外,燃石医学认为,对公司业绩帮助*的,是药企服务。

所谓药企服务,主要是为药企提供“伴随诊断+MRD检测“产品的研发服务,协助药企更好地筛选靶点、研发新药。2022年,燃石医学该业务收入达7300万元,同比增长212%。

实际上,药企服务一直是海外精准医疗企业的重要收入来源之一。比如,2022年Guardant Health该业务收入达5748万美元,收入占比在13%左右。

燃石医学这样的业绩表现,也从侧面说明,在精准医疗大发展的趋势下,国内药企服务市场同样非常诱人。

虽然在燃石医学之外,公布业绩的肿瘤NGS企业中,药企服务收入规模均不大,但在需要寻求增量的情况下,新一轮大战或许正在酝酿之中。

当然,这一市场的竞争壁垒并不低。

在药企服务方面,药企最关心的则是以下两点:一是准确性足够高,可以精准筛选目标人群,*限度提升临床结果;二是研发速度不被拖后腿,产品商业化前景不受影响。

前者对应伴随诊断企业的技术实力,后者则对应上文提及的拿证能力。

如今,国内新药研发如火如荼,不少药企采取中国和美国双报的注册策略,加上当前针对新药的伴随诊断产品开发,监管部门强烈推荐采取“共同开发”途径,这无疑对诊断企业的经验和能力提出了非常高的要求。

诊断企业能否根据各地监管机构要求制定合理的注册策略、与各地监管方保持沟通并快速推动产品获批上市,尤为关键。

而经验丰富的诊断企业往往可以合规、高效地解决问题,把握注册节奏,为药物上市后的临床广泛应用提供保障,自然也会成为药企*。

基于这一点,拉长周期看,在伴随诊断这条长坡上,头部企业的雪球将越滚越大。

一方面,头部企业凭借自身优势,可以在试剂获批靶点方面建立数量优势。这会让其成为患者和药企的*选择;

另一方面,头部企业获批的产品越多,意味着成功报证的经验越丰富,在尚未获批的试剂领域,也会有显著优势,也就是我们常说的强者恒强。

03 MRD

除了上述所说的业务,燃石医学认为,MRD检测业务也对其业绩有一定帮助。

MRD即微小残留病灶,指癌症患者在治疗中或治疗后,体内仍有残留的恶性肿瘤细胞存在。

简单理解,就是治疗后那些侥幸逃脱的肿瘤细胞,含量或许微乎其微,但仍有可能会引起患者癌症复发。

基于此,癌症患者治疗后监控MRD以监测术后肿瘤复发风险,便成了刚需。过去在白血病等血液瘤的治疗中,MRD监测已经广泛应用。如今,液体活检技术的出现,让实体瘤MRD检测迎来发展机会。

燃石医学也正是瞄准这一机会,攻坚实体瘤领域。去年3月份公司肺癌MRD产品已经以“外送”模式上市,并计划扩展到结直肠癌等其它肿瘤。

不过,该MRD检测业务为燃石究竟带来了多大的增量仍是一个盲盒。不管是其财报,还是在财报之后的电话会议,均没有提到相应的数字。

数字未被公布,大概率意味着表现并不算太好。但不管怎么说,MRD市场爆发已是大概率事件。

目前,肿瘤NGS企业基本都在攻坚MRD检测产品。比如臻和科技,当前推出的预后检测产品已达到4种。

而基于多款产品的服务,2022年,臻和科技的MRD业务收入规模已达到9440万元。虽然该收入规模并不算太大,但在以院外模式为主的情况下,能够取得这一表现,也证明了MRD检测的真实需求。

未来,MRD检测或许也将成为肿瘤NGS企业的重要增长引擎之一。

04 总结

没有一项技术的发展是一蹴而就的,肿瘤NGS也不例外。

过去几年,在伴随诊断环节,肿瘤NGS初步证明了自身潜力,虽然因为疫情、内卷等诸多因素,导致行业内各选手陷入的低增长时代。

但随着肿瘤NGS技术在各应用场景的开拓,势必会出现新的机会。毕竟,*的肿瘤早筛市场,国内肿瘤NGS企业尚未真正攻克。

当然,如何基于各场景市场需求,以及自身的技术特点,一步一个脚印完成布局,依然是各肿瘤NGS企业需要思考的问题。

19268起

融资事件

7527.47亿元

融资总金额

9632家

企业

3011家

涉及机构

779起

上市事件

6.78万亿元

A股总市值