今年开年不久,就有10多家专注硬科技的医疗器械企业获得融资,包括医疗器械研发商花沐医疗、专注牙科器械研发制造的赛乐医疗、辅助生殖器械研发商拜尔洛克等。在二级市场,还有山东百多安医疗器械、哈尔滨思哲睿智能医疗设备等多家企业排队等待IPO。

《中国医疗器械行业发展现状与趋势》中显示,2022年中国医疗器械市场规模预计达9582亿元人民币。在这个近万亿市场中,国产产品已经在中低端市场站稳,向中高端市场发起冲击。而中高端产品的发展,离不开上游产业链的助推,包括电子制造、机械制造、生物化学、材料等囹圄,如果没有上游的支持,国产器械的中高端化无疑是空中楼阁。因此,近年来越来越多面向上游的投资正在发生。

医疗硬科技投资的兴起是国产器械进口替代和自主可控发展逻辑下的必然结果。只有掌握了核心技术及零部件的知识产权,再叠加我国制造业的优势,才能保证供应链安全,降低中游企业研发成本,为自主创新提供优渥环境,实现自主可控,避免“卡脖子”的隐患。

医疗器械行业从“制造”升级成“智造”,上游产业链是关键。

营收持续上涨,隐形冠军凸显价值

医疗器械上游企业的价值愈发显现,或成下一投资热点。

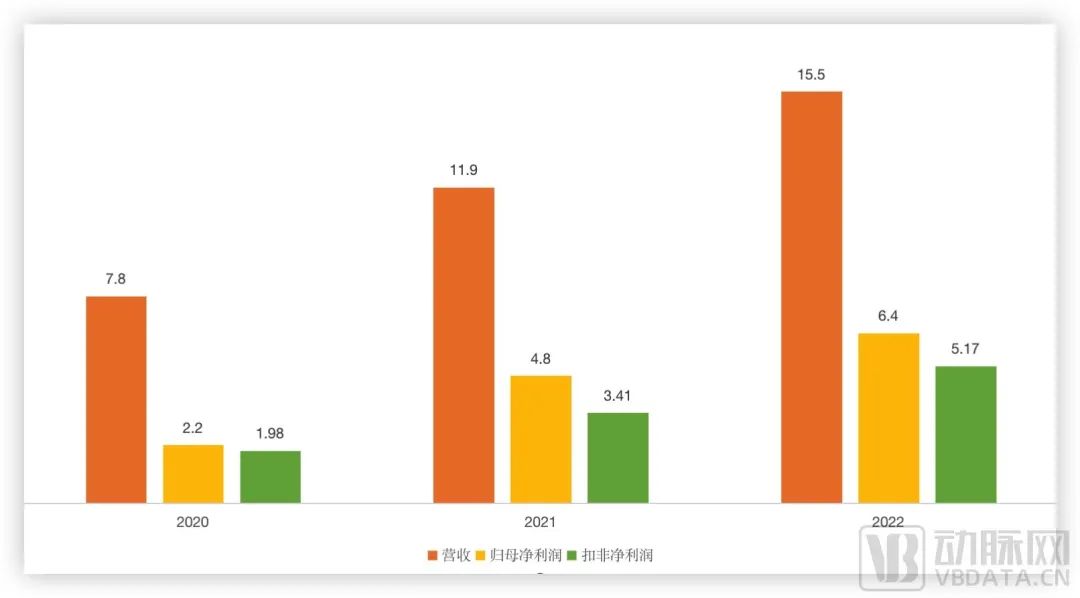

近期奕瑞科技发布2022年年报,公司主营收入15.49亿元,同比上升30.47%;归母净利润6.41亿元,同比上升32.49%;扣非净利润5.17亿元,同比上升51.18%。不仅仅是2022年,透过过往3年的数据,可以清晰地看到奕瑞科技的业务呈稳步上升趋势。

奕瑞科技近三年主要财务数据,数据源于企业公告

奕瑞科技的主营业务是平板探测器。在X射线影像设备中,当X射线光源照射人体,数字化X射线平板探测器收集穿过人体后衰减的X射线光子信号,并将其转换为包含诊断信息的数字图像。平板探测器的质量直接影响拍片的清晰度、图像获取速度,可以简单理解为数码相机中的感光元器件。

奕瑞科技的发展赶上了国内医疗影像设备由传统的模拟X射线设备向数字化系统升级的时间节点。市场对于新设备的采购,催生了上游X射线探测器的需求。

和众多国产品牌一样,奕瑞在成立之初并不受市场信任,并且这种不信任是由终端市场传导到上游。为了扭转局面,奕瑞选择了由外而内地突破,从2011年开始与飞利浦、西门子等品牌接触,在2013年左右进入这些跨国品牌的供应商行列,并由此为契机叩开了国外众多知名影像设备厂商的大门。

通过加入跨国公司的供应商体系,奕瑞科技积累了技术储备,是全球少数几家同时掌握非晶硅、IGZO、柔性基板和CMOS四大传感器技术并具备量产能力的X线探测器公司之一。据2022年年报显示,奕瑞累计获得知识产权398项,发明专利122项。

平板探测器的研发周期长,投入资金多、技术门槛高、制造工艺复杂,类似奕瑞科技这样的第三方供应商能有效提高中游影像设备企业的研发效率,是当前商业形态下的*解。奕瑞科技近三年稳步上涨的营收也佐证了它的市场地位。

要想做到医疗器械的国产替代、自主可控,这样的上游企业必不可少。

历经浮沉,医械上游迎来厚积薄发

医疗器械的研发高度依赖上游核心材料、核心零部件的创新发展。

一些海外案例显示,上游企业在中下游设备的发展过程中起到了关键推动作用。因此,国家在上游核心零部件、材料方面,从工信部到科技部再到各省级部门,都曾发出多项文件鼓励配套发展。

多年来国产医疗器械从无到有地持续发展,也带动了上游零部件厂商从“0”到“1”的跨越,这是国产上游供应链迈出的*步。随着国产替代逻辑的推演,国产医疗器械向更多领域延伸,也从低端产品向中高端产品发起冲击。

对于国际巨头来说,他们也没有等着被替代,而是寻求与国内企业合作,建立本土供应链,进行本土化生产,从而规避政策的压力。在此背景下,医疗器械上游供应链迎来了发展的第二步,为跨国品牌提供国产化的核心零部件。

国内的上游企业挤入跨国品牌供应商行业之后,凭借工程师红利和制造业优势,在差异化设计和成本控制中占得优势,使产品在全球范围内都具有竞争力,进而具备抢占全球市场的能力。

通过打入更多海外品牌的供应体系,上游企业具备了营收正向增长的条件,并且通过与海外品牌的合作不断积累技术,打造出具有延展性的技术平台,将技术向更多领域横向拓展。企业也将摆脱单个医疗器械上游细分赛道容量有限,发展天花板较低的局限,迎来快速增长机遇。

在国产渗透率不足10%,巨头占据主要市场的内窥镜领域,就有这样一家上游企业,通过技术积累,从上游往下游延伸,打开成长空间的案例。

海泰新光成立于2003年,通过光学技术积累,参与医用内窥镜技术研发,在荧光内窥硬镜领域处于全球*梯队,并于2021年成功登陆科创板。

回顾海泰新光的发展,在2003年~2007年间,业务以代工模式为主,在代工过程中完善产业链与加强技术创新,从而拥有了完备的光学制造能力,并积累了LED/LD 驱动、多光谱照明设计等LED应用领域的先进技术,为企业下一阶段进入医用内窥镜器械领域打下了坚实基础。

2007年后,海泰新光持续深耕医用内窥镜技术,依靠自主研发的LED内窥镜光源模组,在2008年成功跻身医疗器械巨头史赛克的供应商队伍。在2015年,海泰新光成功开发了应用于肝胆手术的高清荧光腹腔镜、荧光光源模组和荧光摄像适配镜头,在荧光应用市场中抢得先机。

海泰新光的主要营收来自零部件的销售以及与客户ODM的合作模式。海泰新光的荧光内窥镜产品被史赛克所采用,应用于其在全球推出的*高清荧光腹腔镜整机系统,成为该设备中核心部件(包括高清荧光内窥镜、高清荧光摄像适配镜头和荧光光源模组)的*设计及生产供应商。

同时,秉持着转化一代、研发一代、储备一代的战略部署,海泰新光多年来在研发上持续投入,保持其在医用成像器械领域的核心竞争力。海泰新光的发展史,就是一个医疗器械上游企业自我迭代升级的标准案例。

从投资的角度来看,类似海泰新光这样的上游企业,通过工程化、工业化技术手段实现医疗设备、医疗技术智能化、数据化的医工融合发展,是未来一个重要的投资方向。

什么样的上游值得投资

随着械企出海参与全球竞争,医疗器械的发展逻辑也从单纯的国产替代走向自主可控,而上游产业链的健全是其中必不可少的环节。

一直以来,在医疗器械的细分赛道中,投资机构偏向于有创新空间且国产渗透率较低的行业,但具体到器械上游企业,情况又有所不同。医疗器械上游核心零部件面临的问题是市场空间有限,如前文所提到的平板探测器行业和硬镜上游光源,单一的市场规模都不大。海泰新光若仅为史赛克提供零部件,则营收规模有限,很难看到广阔的增长空间。

当然,上游企业也在用自身技术积累探索更多可能性。如奕瑞科技在2022年除了在平板探测器业务上继续保持超过10%的增速外,还积极拓展齿科系列产品并达成55.9%的增长率,陆续完成了包括美亚光电、朗视股份、菲森科技、博恩登特、赛乐医疗、啄木鸟等国内知名CBCT设备厂商供应链导入,此后还将继续拓展海外客户。

此外,奕瑞科技还将自身技术应用在工业产品中,陆续推出了工业动力电池检测NDT系列产品,同时考虑到我国新能源领域产能扩建的快速发展,针对新能源电池客户需求开发了基于CMOS的TDI探测器样机,预计将于2023年正式形成批量销售。

海泰新光在基于光学底层技术做横向拓展,向生物识别、光学显微镜等领域拓展的同时,也趁史赛克中国在国内没有产品销售的现状,打造自己的整机,以代工整机、贴牌销售的方式和史赛克合作,扩大营收。

利用技术平台横向拓展研发新产品的能力,是决定上游企业价值高低的关键因素。

此外,还要从产业链和供应链层面去整体考虑,国产化率较低的领域是目前行业突破的目标,上游的发展同样需要适配中下游的需求。例如一些医疗器械整机如手术机器人,尽管国内产品已经开始进入商业化阶段,但与产品相关的一些核心零部件如伺服电机、减速器都被国外品牌所垄断。这类高端医疗器械中有大量的芯片、传感器等零部件,没有这些底层关键技术的支持,自然也谈不上自主可控与创新。

医疗器械主要领域国产化率,图源《中国医疗器械国产替代趋势研究报告》

医疗投资的逻辑绕不开创新,如果把创新简单分为用于进口替代的一般创新、保持国际水准的同步创新和引领细分领域的高度创新,无论哪种创新,都不能脱离产业链条独自发展,而是需要适配产业整体发展需要。

如医学影像设备领域,包括大功率CT球管、高压发生器、探测器等影像链核心零部件以及传感器、高端芯片等电子元器件;呼吸机产业链上游电磁阀、涡轮压缩机、传感器等核心零部件;内窥镜中的图像传感器、镜体、光源模组及摄像系统;都是目前国内产业亟待突破的领域。

一名投资者表示,“我们研究一些项目,除了看终端产品,还会再往上游去看。将产品逐一分解,去分析其核心部件的技术壁垒,是否有机会在现阶段去解决;未来的市场需求有多大,是否值得去布局。很多产品已经实现了国产化,但是核心部件和用于研发设计这些产品的仪器设备等上游仍是空白,这又将成为一个巨大的市场。”

未来针对医疗硬科技上游的投资将会成为行业重要的细分赛道,一方面是政策的推动,国家一直在鼓励各个产业突破核心科技壁垒,避免“卡脖子”。另一方面上游零部件产品不像中游产品一样,需要漫长的医疗器械注册周期,技术变现的商业化场景更丰富。此外,上游产业受集采的直接影响更小,从支付角度看,更具刚性。

港股18C新政落地,助推上游产业链起飞

从本质上讲,18C是18A政策的延续。

2018年,港交所推出了支持未盈利生物医药企业上市募资的18A政策,主要针对创新医药和创新器械两类生物科技企业,推动相关行业爆发。3月31日,港交所18C新政落地,将之前18A未涉及的前沿科技领域概括其中,包括医疗相关的信息类(AI制造、医疗AI、SaaS、医疗数据化企业)、制造类(机器人)、材料类(合成生物学、纳米材料)等相关企业也可通过18C申请上市募资。

同时,对于未在现有特专科技行业内的企业,18C也没有把路堵死。港交所表示申请人若能展现出下列特质,依然能被接纳:

1. 具高增长潜力;

2. 能证明其核心业务采用新科技、新技术;

3. 研发投入达一定比例等条件。

包括创新器械在内的上游产业链都将从18C政策中受益。对于18C的落地,有投资人表示会进一步拓宽基金的退出渠道,和科创板相比,18C的条件有所放宽,企业上市更加容易。

据《国家级专精特新小巨人发展报告(2022年)》的数据,截止到2022年12月31日,国家级专精特新“小巨人”企业成立年限平均为16年,其中成立时间在15年~20年的企业最多,有2480家,占比为27.50%;其次是10年~15年的企业,有2262家,占比为25.08%。

以中位数计,企业发展至此阶段大约需要13年的时间。投资机构如果从初创期就进入,加上上市后锁定期,投资周期可能长达15年以上,这与多数基金的设立周期并不匹配,基金的投资效率也会受到影响。对于众多上游硬科技企业而言,研发需要不断地投入资金,他们对于融资的需求是一直存在的。

不管是18C还是去年科创板第五套上市新规,都为具备硬科技属性的上游企业提供了更便捷的融资渠道,上游产业链迎来了发展良机。

写在最后

据动脉橙数据显示,2022年国内一级市场医疗健康行业融资事件超900起,金额超1000亿,其中医疗器械及核心零部件研发制造领域,融资事件超200起,金额超200亿。医疗上游硬科技投资热度的攀升,离不开资本的助推,连互联网巨头都参与其中。

阿里巴巴旗下云峰基金布局了高端医疗器械、医疗机器人、手术设备、创新药物、疫苗等多个方向。腾讯投资同样覆盖了高端医疗器械、手术设备和新型疫苗几个方向。

这股对上游硬科技投资的热潮还席卷到了高校,因为很多关键技术掌握在科学家手中。谁能“抢到”科学家,谁就抢到了前沿技术。国内的医疗创新正在朝着更高端、更自主、更国际化的方向发展。在接下来的发展中,前沿技术的落地转化必然是重要的环节。在政策的保障下,技术、资本、产业和人才的共同作用下,必将助推上游硬科技产业迈上新的台阶。

19268起

融资事件

7527.47亿元

融资总金额

9632家

企业

3011家

涉及机构

779起

上市事件

6.78万亿元

A股总市值