“运动科技*股”来了?

3月28日,线上健身平台的运营方、北京卡路里科技有限公司(下称“Keep”)更新招股书,再次闯关港股IPO。

Keep是一家在线健身平台,主要产品包括在线健身内容、智能健身设备和配套运动产品。

截至2022年底,Keep的月活跃用户在平台总共记录约21亿次锻炼次数。在新版招股书中,其援引灼识咨询报告称,按2022年月活跃用户和用户完成的锻炼次数计算,Keep在中国线上健身平台*。

「不二研究」据其新版招股书发现:2022年,Keep营收22.亿元,同比增加36.6%;同期,经调整后的净亏损为6.67亿元,同比收窄19.3%。

尽管Keep减少了“烧钱换流量”,但其过半营收依然来自“带货”。以2022年为例,Keep营收21.2亿元,其中来自自有品牌运动产品的营收为11.37亿元,当期营收占比达51.4%。

去年4月的一篇旧文中,我们聚焦于Keep持续烧钱,亏损不断扩大且超7成开支来自销售成本。

时至今日,在大规模减缓营销开支后,消费品过半的Keep,能否靠IPO实现“自律自由”?由此,「不二研究」更新了4月旧文的部分数据和图表,以下Enjoy:

屡次传出IPO消息后,今年2月,Keep再度因“靠奖牌卖了5个亿”出圈。

Keep打出“自律给我自由”的口号,作为线上健身平台被消费者所熟知,据招股书显示,2020-2022年,Keep净亏损近16亿,其中2021年烧掉超8亿,亏损净额同比增长676.93%。

在「不二研究」看来,Keep冲刺港股IPO,是其“满血复活”的机遇,同时也面临着来自各方竞争对手的挑战。

在大规模减缓营销开支后,Keep能否借助此次IPO实现自由?

01 健身圈独角兽巨亏

作为一个健身圈独角兽,Keep曾屡传IPO。

截至投递招股书,Keep共进行了9轮融资,其中F轮获3.6亿美元,为数额*的一笔融资。天眼查数据显示,F轮投资方包括软银愿景基金、高瓴资本、腾讯投资等。

此时的Keep已贯通线上线下业务,兼具线上APP、自有品牌产品和线下健身馆的完整商业闭环。

据新版招股书显示,2020-2022年,Keep的收入分别为11.07亿、16.20亿和22.12亿。同期,毛利分别为4.99亿、6.77亿和9.00亿,毛利率45.1%、41.8%和40.7%。

收入和毛利向好的同时,Keep的业绩却处于亏损状态。

2020-2022年,Keep经调整亏损净额分别为1.06亿、8.26亿和6.67亿,其中2022年亏损净额同比收窄19.3%。

对此,招股书解释称:“Keep策略性地增加了在流量获取和品牌推广方面的支出,以进一步获取、激活及挽留用户。”

成本开支方面,同期Keep的营业成本分别为6.07亿、9.43亿和13.11亿元,占总收入的54.9%、58.2%和59.3%。

在「不二研究」看来,高成本的支出正在蚕食着Keep的利润,而自有品牌产品的市场反响尚未可知。

02 销售成本蚕食利润

Keep的业务构成分为自有品牌产品、会员订阅及线上付费内容以及广告和其他服务。

据新版招股书显示,2020-2022年,自有品牌产品收入分别为6.37亿、8.72亿和11.37亿,占总收入的57.5%、53.9%和51.4%。

会员订阅及线上付费内容收入分别为3.38亿、5.58亿和8.94亿,占总收入的30.5%、34.4%和40.4%。

广告和其他服务收入分别为1.32亿、1.90亿和1.80亿,占总收入的12.0%、11.7%和8.2%。

三大业务成本占比以自有品牌产品居多。

2020-2022年,自有品牌产品成本分别为4.06亿、6.29亿和8.17亿,占总营业成本的36.7%、38.8%和36.9%。

会员订阅及线上付费内容成本分别为1.19亿、2.33亿和4.09亿,占总营业成本的10.8%、14.4%和18.5%。

广告和其他服务成本分别为0.82亿、0.81亿和0.85亿,占总营业成本的7.4%、5.0%和3.9%。

据招股书显示,2020-2022年,销售及营销开支分别为3.02亿、9.56亿和6.46亿,占总收入的27.3%、59.0%和29.2%,其中2022年销售及营销开支同比减少32.43%。

研发开支分别为1.68亿、3.56亿和5.37亿,占总收入的15.2%、22.0%和24.3%。行政开支分别为0.69亿、2.18亿和2.46亿,占总收入的6.2%、13.6%和11.1%。履约费用分别为0.92亿、1.28亿和2.02亿,占总收入的8.3%、7.9%和9.1%。

「不二研究」认为,从收入及成本占比来看,Keep押注自有品牌产品,但随之而来的是超七成的销售成本,使其不堪重负。

03 粘性用户短板待补

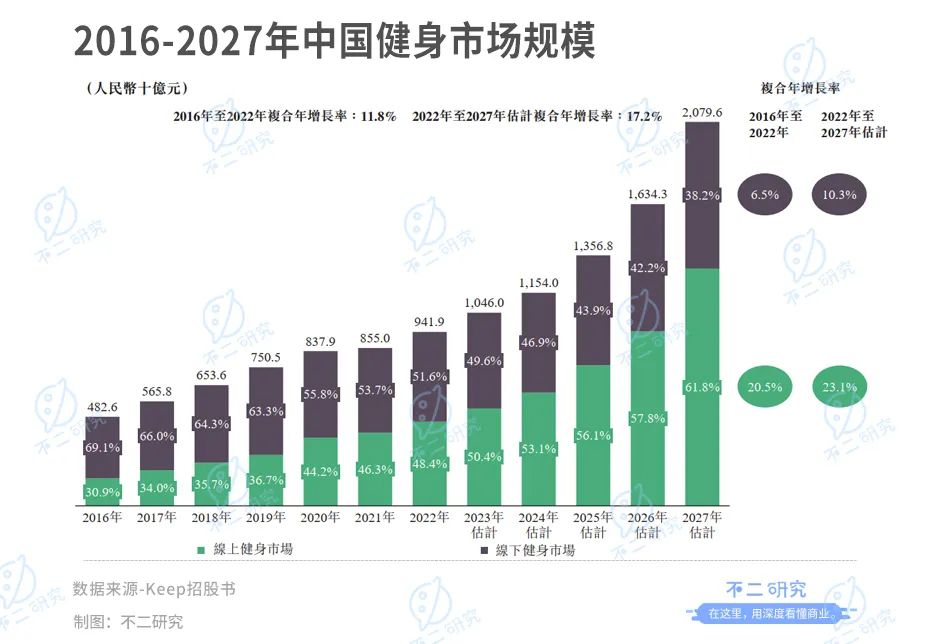

根据灼识咨询报告,按经销渠道划分中国健身市场2016年达4.83千亿元,2022年增至9.42千亿元,复合年增长率11.8%,预计2027年将以17.2%的年复合增长率增至20.77千亿元。其中,2022年中国线上健身市场占中国整体健身市场的48.4%,预计2027年将占61.8%。

虽然从数据来看,中国健身市场的未来增长趋势将主要归于中国的线上健身市场,但其内部竞争十分激烈。

一方面,同类产品就有悦跑圈、咕咚、动动、Fit私人健身教练等APP的市场抢夺。另一方面,随着直播形式的走红,一部分人更乐于跟随KOL的引领健身。此外,Bilibili、爱奇艺、腾讯、优酷等视频类APP也都具备健身课程的教学。更是有个体用户看上了在线健身这一风口。

据新版招股书显示,2022年,Keep的平均月活跃用户为3640万人,同比增长仅6%,其中去年二季度平均月度活跃用户达到4108万人。同期,其会员存留率为65.3%。平台上月活跃用户会员的转化率由2020年的6.4%增加到2021年的9.5%,并继续增加到2022年的10%。

「不二研究」对比ios系统各大健身软件发现,截至2023年3月29日,悦跑圈会员连续包年218元/年,keep连续包年178元/年,而咕咚则推出三周年特惠年卡活动,仅需98元/年,打起了价格战。

消费者层面,曾有Z世代向「不二研究」直言,身边的朋友下载数和使用数不成正比,大部分都是“下载了keep即等于自律”。也有人对收费课程表示不满道“不如直接看帕梅拉(网络红人)”,不必绕远来Keep。

关于自有品牌产品的体验,部分消费者表示功能尚待健全且存在例如测数不准等Bug。

在诸多发言中,“自律”是被反复提及的词汇,秉着健身的初衷下载软件,往往坚持不到一周就被关进了小黑屋。而Keep要想有质的飞跃,更多的是需要粘性用户,但从运动达人的反馈中得知,相比线上他们更倾向于线下撸铁。

「不二研究」认为,即使线上健身行业前景可观,但光是环伺的对手就显得Keep的生存空间狭窄,加之其自身尚待解决的失血问题,Keep的成长之路略显艰难。

04 自律让人自由,IPO能让Keep自由吗?

Keep正在试图通过IPO完成自救。

即使Keep已完成了*的商业闭环,但面对近30亿的亏损以及环伺的对手依旧不敢松懈。线上的FitTime、每日瑜伽,线下的乐刻、超级猩猩,硬件赛道又有Fiture、咕咚……

此外,小米、华为等科技巨头公司也纷纷下场,留给Keep自救的时间不多了。

Keep能否借助IPO实现自由?其亟需讲出新故事!

本文部分参考资料:

1.《减肥季来了,keep在线操课有多少人会买单?》,金融界

2.《运动科技赛道竞争激烈,Keep凭何冲刺*股?》,财富要闻

3.《Keep更新招股书:年入22亿,会员订阅及内容付费撑起四成收入》