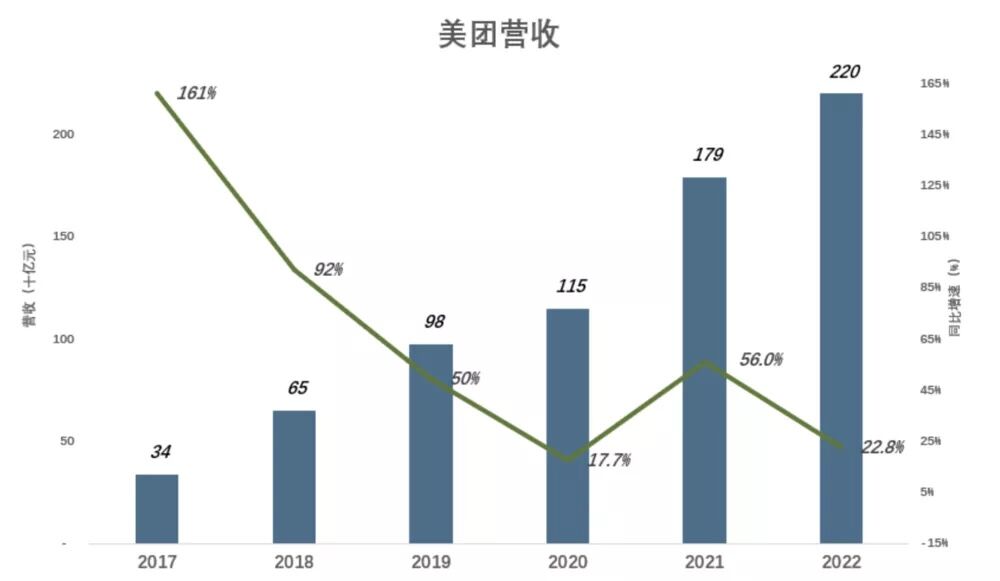

2023年3月24日,美团(3690.HK)发布2022年Q4及全年业绩。根据公告,2022年Q4美团营收601亿、同比增长21.4%;全年营收2200亿,EBITDA(息税及折旧摊销前利润)97.2亿(2021年为负96.9亿)。

2019年美团EBITDA为72.5亿,2020年疫情冲击下EBITDA仍为47.4亿。2021年多重不利因素叠加,美团终于巨亏。2022年疫情尚未结束 ,美团EBITDA创新高,看来在复苏中取得更好业绩的概率较大。

自2022年Q2财报,美团变更了业绩披露架构,坐实外界对“配送服务一直亏损”的猜测。#值得玩味#

01、营收增长的动力

2022年美团营收达2200亿,同比增长22.8%。尽管远低于上市前动辄三位数的增速,但在当今互联网公司中,两位数增长已非常“稀有”。

推动美团营收增长的是什么业务?

1)重新划分

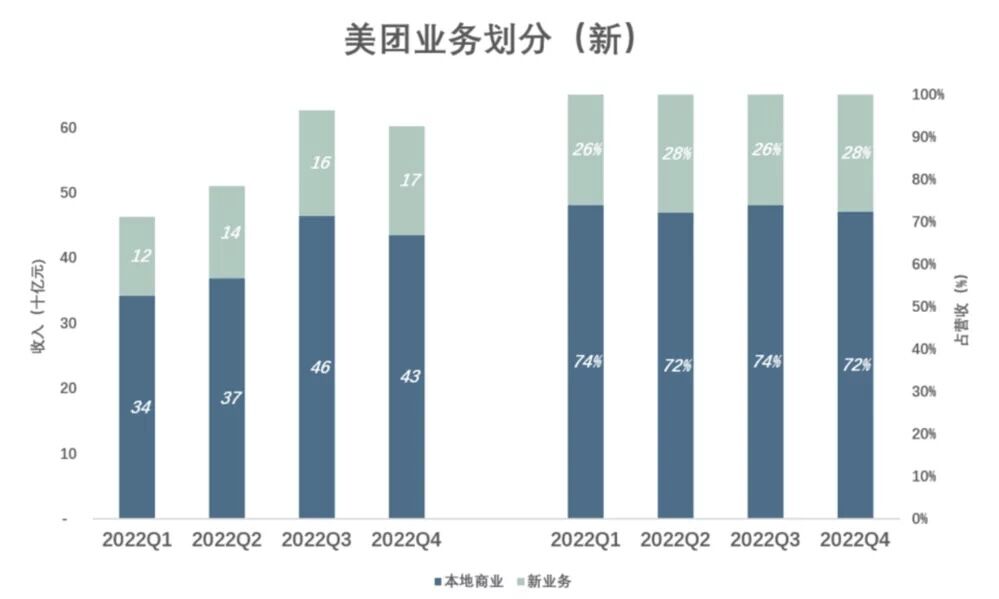

2022年二季度开始,美团将旗下业务划分为“核心本地商业”(简称“本地商业”)和“新业务”两大分部:

本地商业包括外卖、到店、酒旅,还有美团闪购、民宿及交通票务等;

新业务包括美团优选、美团买菜、餐饮供应链(快驴)、网约车、共享单车、充电宝、餐厅管理系统等。

重新划分后,美团业务结构比较稳定,“本地商业”与“新业务”收入比例大致保持在3:1。

2022年Q1,本地商业收入342亿、占比74%,新业务收入121亿、占比26%;

2022年Q4,本地商业收入435亿、占比72%,新业务收入167亿、占比28%;

新划分方式反映出美团的业务策略,并且与资源分配保持一致。还有一个动机,就是把赚钱的业务和烧钱的业务分开,增加了透明度。

就对营收增长的贡献而言,本地商业明显大于新业务。除2022年Q2,新业务表现*,对营收增长的贡献率达58%。其它季度,本地生活对营收增长的贡献率都在60%以上。

2)核心本地商业

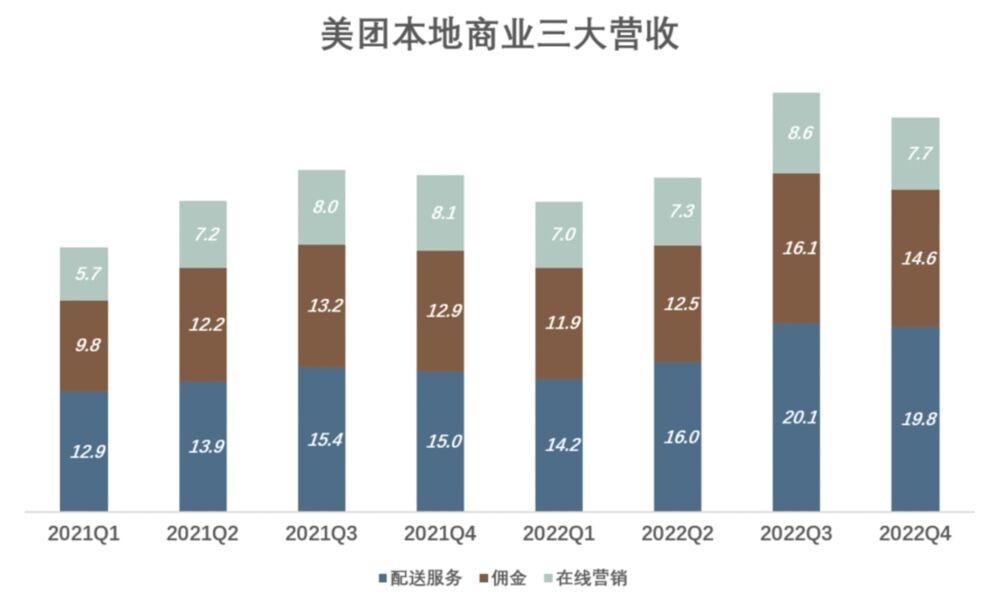

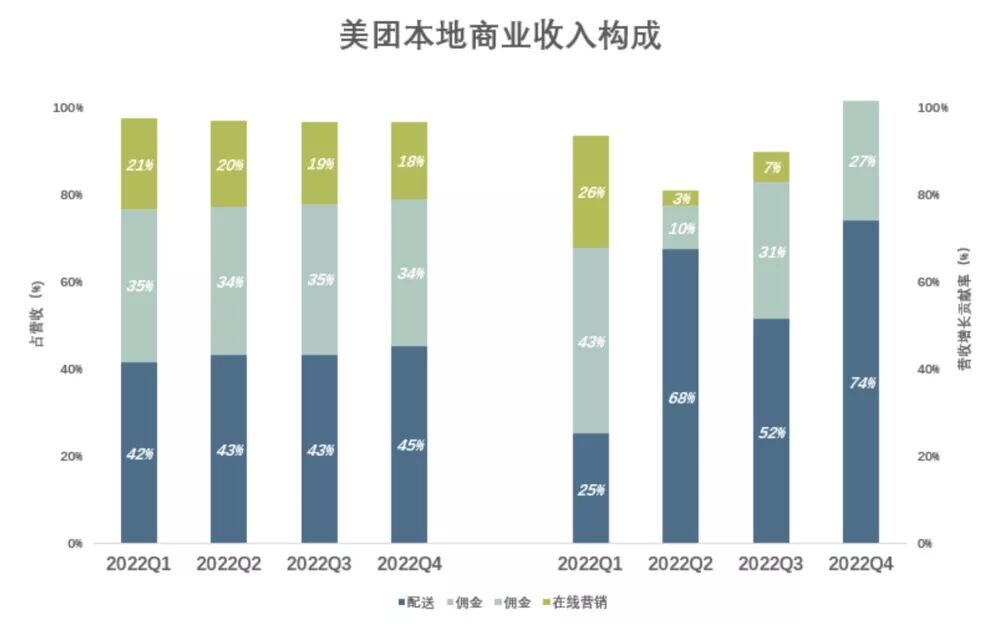

本地商业分部中,收入居前的业务依次为配送、佣金和在线营销。配送是劳动密集型线下服务,佣金拿的是“抽成”,在线营销赚的是互联网广告费。

2021年Q1,配送收入129亿,佣金收入98亿,在线营销收入57亿。

2022年Q3,本地商业三大业务同时“达峰”:配送收入201亿,佣金收入161亿,在线营销收入86亿。

2022年Q4,配送、佣金分别回落到198亿、146亿,在线营销收入77亿、同比下降3.9亿。

2022年Q4,配送收入198亿、占本地商业收入的45.5%,较Q1提高3.7个百分点;佣金收入146亿、占本地商业收入的33.7%,较Q1降低1.5个百分点;在线营销收入77亿、占本地商业收入的17.8%,较年初降低2.8个百分点。

除2022年Q1,配送是营收增长的主要推动力。2022年Q4,配送对本地商业营收增长的贡献率达74%,佣金贡献率为27%,在线营销同比负增长。

3)*推动力是配送

2022年,核心本地商业营收1607.6亿,同比增长17.6%;新业务营收592亿、同比增长39.3%。新业务增速是本地商业的2.2倍,但基数小,对营收增长的贡献率为41%。本地商业对营收增长的贡献率为59%。

2022年本地商业板块中,配送收入701亿、同比增长22.6%,佣金收入551亿、同比增长14.9%。

2022年,配送业务增收129亿、对营收增长的贡献率为31.6%;佣金增收71亿、对营收增长的贡献率为17.5%。新业务增收167亿、对营收增长的贡献率为41%。

但“新业务”是多项业务的集合,美团营收超增长的*推动力是配送。

02、披露配送收入成本的“玄奥”

配送业务是美团大厦的基石,按照新划分方式,配送交易包括餐饮外卖及美团闪购。

1)全年配送180亿笔

按照美团的定义,过往12个月使用过美团配送服务的用户为“交易用户”,实质上就是“年度活跃用户”。

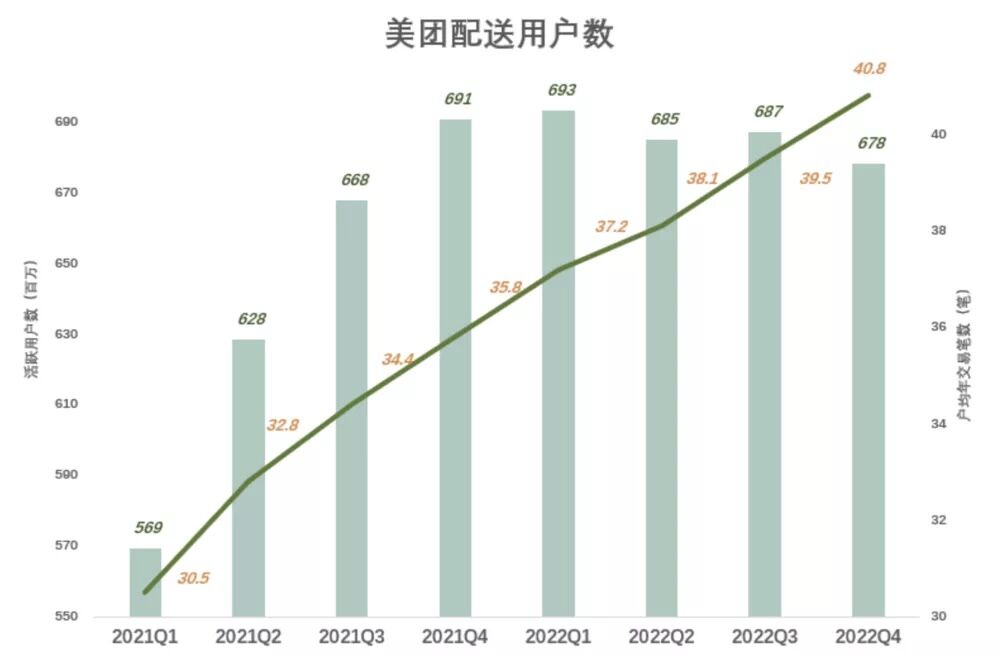

2021年一季度末,配送业务年活用户5.7亿、过往12个月人均交易30.5笔。

2022年一季度末,配送业务年活用户增至6.9亿、过往12个月人均交易37.2笔。

2022年四季度末,配送业务年活用户回落至6.8亿、过往12个月人均交易40.8笔。

2022年,配送用户数徘徊在7亿一线,人均交易笔数保持增长,全年配送177亿笔,同比增长14%。

2022年Q2,美团开始按新划分方式披露营收。Q1财报披露外卖配送收入为135亿,根据全年及Q2、Q3、Q4数据反推,Q1配送业务收入为142亿。那么,2022年Q1美团闪购收入约6.7亿(2021年Q1约为7亿),占配送业务收入的4.7%(2021年Q1为5.4%)。

另据2022年Q4财报,美团闪购12月日订单峰值突破1100万。

2)配送是“亏本生意”

美团更改披露方式的玄奥之处是告诉外界:配送服务是亏本的!

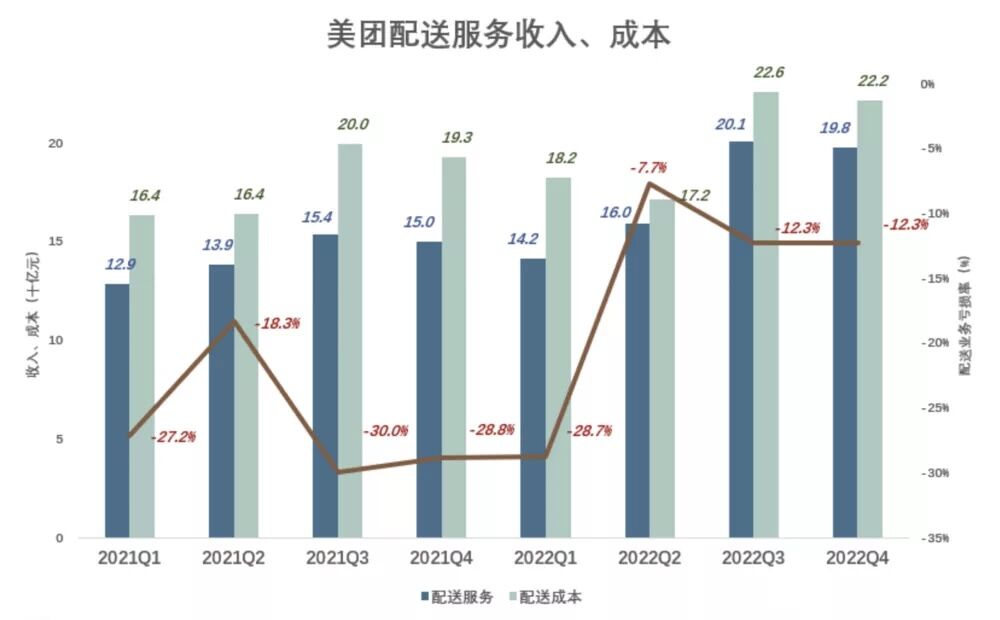

亏损率最高的是2021年Q3,配送服务收入154亿、成本200亿、亏损率30%,每笔亏损0.93元(Q3配送50亿笔)。

进入2022年,情况好转。Q4配送48.3亿笔,收入198亿、成本222亿、亏损率12.3%(2021年Q4亏损率为28.8%)。

虎嗅2020年4月16日发表《拆解美团》,当时美团披露的“外卖佣金”包括配送费用(主要付给骑手)。

例如2019年,佣金收入496亿、骑手成本410亿,占比约83%。外界质疑美团佣金过高,餐饮企业难以承受。但美团收到5.69元所谓的“佣金”,其中4.71元付给了骑手,美团留下0.98元、佣金率2.2%(2019年每笔外卖交易金额为45元)。

2021年,配送155亿笔,收入571亿,相关成本721亿,毛亏150亿,每配送一笔亏0.97元!

2022年,配送177亿笔,收入701亿,相关成本802亿,毛亏101亿,每配送一笔亏0.57元,同比减少亏损41%。

03、“美团逻辑”成立

1)送一笔赔一笔,为何要送

外卖业务送一笔赔一笔,却带来可观的流量,而且用户目的性很强——找好吃的。

与外卖相关的高频次、高质量流量滋养了美团到店、线上营销。

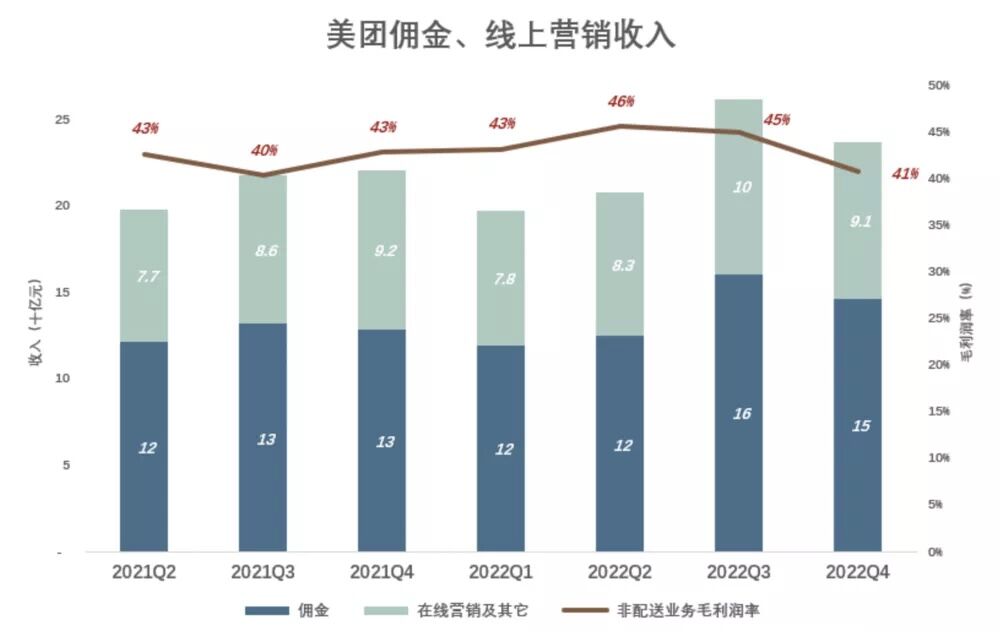

以2022年Q3为例:配送收入201亿、成本226亿、亏损25亿;而佣金收入161亿、在线营销(即广告费)及其它收入101亿,非配送收入、成本分别为262亿、144亿,盈余118亿。

2022全年,佣金(主要来自到店)收入551亿,在线营销及其它收入356亿,合计907亿,本地商业分部经营利润达295亿。

粗略讲就是:赔100亿送外卖,收900亿佣金、广告费,赚300亿利润。

2022年美团“新业务”经营亏损284亿,没有180亿笔外卖就没有探寻“第二增长曲线”的资本,所以“送一笔赔一笔”也要送。

2)摆脱巨亏

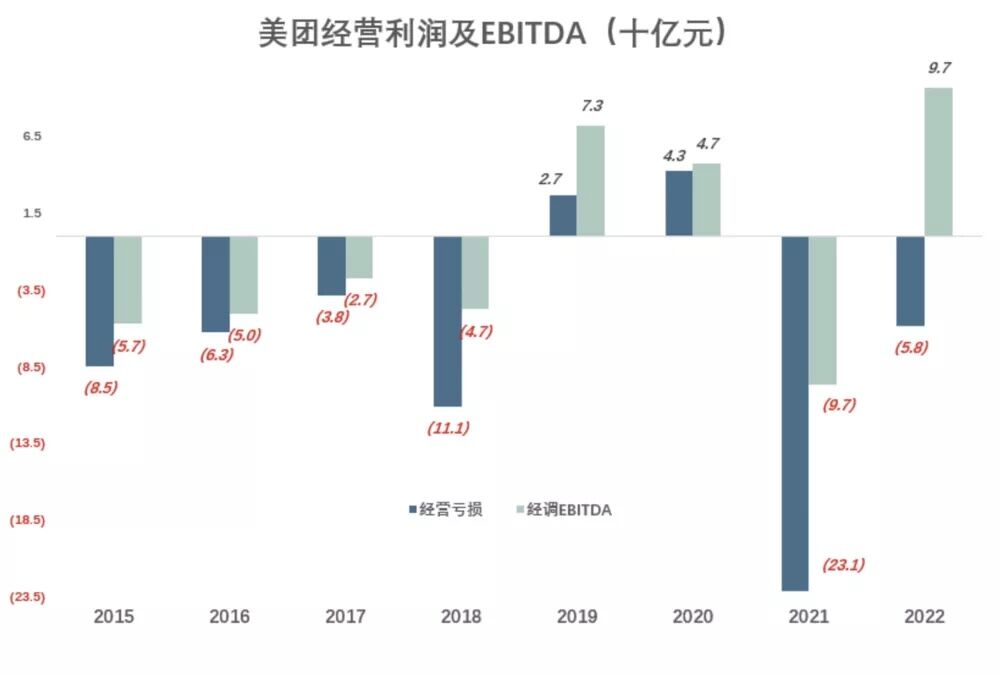

上市后的*财年(2019年),美团实现了扭亏,经营利润、EBITDA分别为26.8亿、72.5亿。

2020年尽管受疫情影响,美团仍保持盈利,经营利润、EBITDA分别为43亿、47亿;

2021年美团巨亏231亿、EBITDA为负97亿;

2022年美团亏损减至58亿、EBITDA为正97亿。

过往三年,美团面临多重危机。

一是舆论环境急转直下,要求降佣金、提高骑手福利。“赔本赚吆喝”的外卖业务,如果亏损无限放大,“美团模式”将彻底“坍塌”;

二是疫情及封控对外卖业务的冲击。一方面,用户对外卖的需求增加;另一方面,大量骑手也被封在家无法接单,美团外卖履约能力面临挑战;

三是新业务大把“烧钱”,如果终止将前功尽弃。

2022年,美团成功将配送业务亏损率降低40%,高毛利润的佣金、广告增收14%,本地商业溢利近300亿。在新业务“烧”掉284亿的情况下,美团净亏损67亿(同比下降72%),EBITDA达97亿(创新高)。说明“美团逻辑”依然成立。

04、给自己“降维”

“降维打击”这个词已被用烂,居然没有人用对。人们望文生义地想到“高等文明打低等文明”或者是“把敌方从三维降到二维”。

原著的本意是先降低自己的维度,比如四维空间中的生物主动将自己降至“三维生物”,然后设法将自己与敌方共同处于的四维空间降至三维,从而使敌方无法生存。

2003年,拥有350万用户的易趣,在中国市占率达90%,并与跨国巨头ebay结盟。为封杀刚刚成立的淘宝,易趣买断三大门户(新浪、搜狐、网易),还想出“要淘宝、到易趣”这样的词条投放到百度。#这不叫降维打击#

淘宝对付强大对手的“杀招”是宣布免费。就是把自己从收费提供服务的“三维生物”改造成免费提供服务的“二维生物”,再把中国电商江湖“二维化”。易趣无法在二维空间存活,最终败北。

发动价格战是最常见的“降维”。但如果降维后先死的是自己,那是自杀而不是“降维打击”。

高效的配送网络是美团的核心竞争力——将7亿消费者的需求传达给900万商家,再调度数百万骑手中的一位在1小时内送达,而且费用只有几块钱。

假如用户在携程订了一个酒店,携程剩下的事儿就是等着结算佣金。而用户订了一份外卖,美团的工作才刚刚开始:通知餐饮开始制作、选择骑手并规划取送餐路线、监控所有人的进度、答复客户催问……携程一单收几十元佣金,工作量十倍于携程的美团只收一块钱。

美团把自己变成“二维生物”,“亏小钱”送外卖获取流量“赚大钱”。“三维生物”要做到美团外卖的规模,亏损将是“天文数字”。

亏本送外卖,是典型的“降维打击”。

*以上分析仅供参考,不构成任何投资建议