近期,汽车的价格战愈演愈烈。随着东风打响燃油车降价的*车,市场中已经有超过30个品牌加入到了这场轰轰烈烈的价格大战中。降价幅度罕见的价格大战让资本市场大幅看跌整车厂的盈利能力,从3月初至3月15日,中证800汽车指数快速下跌了近10%。

这次罕见的汽车价格战为何突然开启?后续会如何演绎?投资者又该如何应对?

从原因来看,既有汽车排放标准新政落地的因素,也有需求降低导致行业价格战的诱因。首先是汽车排放标准新政,根据生态环境部等部门在2020年5月的政策要求,从2020年的七月开始,不能销售、注册低于排放标准国六A的汽车,从2023年的七月开始,不能销售、注册低于排放标准国六B的汽车。国六B被称为史上最严排放标准,相比于国六A,国六B标准在一氧化碳、非甲烷碳气化合物、氮氧化物、细颗粒物、PN细颗粒物等燃油车尾气排放方面有全面的更严格的要求,目前已经有北京、上海、广州、深圳、等城市限制国六A标准汽车上牌的情况。这也就意味着,对于车企而言,如果不能在7月1日国六B标准落地之前,完成国六A标准汽车的清库存,则意味着需要花费大价钱升级,因此必须要大力的清库存,而优惠低价策略历来是最有效的手段之一。

这一点同样能够在各大车企实施降价优惠的车型上得到验证,大部分车企优惠力度较大的车型都是末代车型,如*开始价格战的东风雪铁龙C6、C3,上汽荣威、名爵的部分车型。虽然近期降价的车型从B级车市场逐渐蔓延到豪华车市场,但无论是降价车型的数量还是优惠力度,均以末代车型、B级车为主。

其次是需求的走弱。根据中汽协的统计数据,今年 1-2 月,汽车产销分别完成 362.6 万辆和 362.5万辆,同比分别-14.5%和-15.2%,均低于市场预期。作为一种典型的大宗耐用消费品,汽车消费具有显著的周期性且受到消费补贴政策的影响极大,乘用车购置税减半优惠和新能源汽车补贴政策于2022 年底同时退出,这导致了终端需求较大程度的减弱,这也就倒逼车企降价促销,抢占市场份额,以价换量提振业绩。

最后,对于新能源车企而言,相比于过去,也有了降价的条件。从2022年 11月至今,新能源车上游原材料价格碳酸锂价格持续下行,已经从最高点的60万元/吨,跌至35万元/吨,动力电池价格开始松动,新能源车企的成本压力有了一定程度的缓解,全产业链的利润格局重新进行分配,因此也可以看到,年初由价格屠夫特斯拉率先降价,随后大部分新能源车企跟随,目前燃油车大幅度降价的行为,一定程度上也是面对新能源车竞争压力下不得不降价的反应。

面对这些种种压力,也因此出现了这次罕见的从新能源企业到传统燃油车,从自主品牌到合资品牌再到豪华品牌,涉及众多品牌、车型、造车势力的集体降价促销行为。

那么这种全方位、大力度的降价促销行为又会产生哪些影响?

对于车企而言,降价促销从来都不是新鲜事,在2018-2019年,同样开启过车企价格战,以长城喊出“纯自主迎贸易战,哈弗神车降2万”为始,开启了当时“去国五标准库存”的价格战。原因与如今同样类似,包括2018 年燃油车购置税补贴到期、自主品牌份额逐月下滑、清国五标准车库存等原因。

对于行业而言,每一轮价格战都一样,小规模和产品弱的车厂让出市场份额,产业被利润重新分配,达到新的平衡。同时,产业降本升级,产品升级换代,高成本同质化产能逐步面临被迫出清。在本次价格战中,剧情同样会类似发展,近几年发展弱势的合资品牌将面临更大的竞争压力和出清的风险,而部分造车新势力在低价压力下,也都将面临出局的结局。

反映到资本市场,价格战对于汽车板块的估值和盈利压力是全方位的。从基本面的角度来看,价格战期间,汽车整车厂在降价的成本压力下,会逐渐向零部件企业进行传导,全产业链的毛利都会出现下降,产业盈利能力降低,净利润下降。

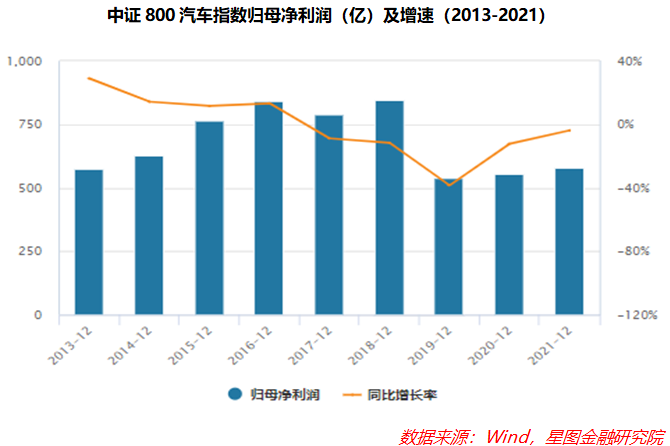

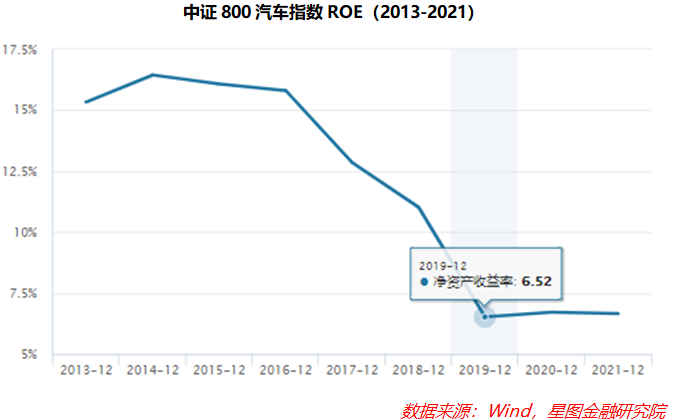

以中证800汽车指数整体来看,2019年净利润增速同比降低了近40%,ROE同样从2018年的11%降低至2019年的6.52%。

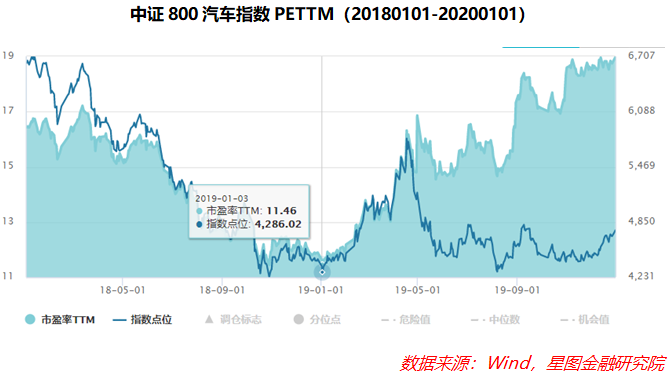

不仅盈利能力下降,价格战策略会使得市场看空汽车盈利预期,进而导致估值的下降。同样以中证800汽车指数整体来看,在2018下半年至2019年初间,指数估值不断下降,市盈率从2018年6月的超过16x*降低至2018年底的约11.5x,估值下跌幅度超过30%。

不过2023年3月至今的车企降价潮,与2018年仍有较大的不同。当前处于传统燃油车和新能源车的转换和竞争中。虽然1-2月汽车整体产销较弱,但新能源车表现亮眼,今年 1-2 月,新能源汽车产销分别完成 97.7 万辆和 93.3 万辆,同比分别增加18.1%和20.8%,其中2 月新能源汽车市场渗透率已经达到 26.6%,新能源乘用车市场渗透率达到 30.0%。这已经一定程度上超出了年初市场预测的新能源车销售较弱的情况。因此在汽车整体投资胜率不高的情况下,新能源车仍然是当前整个汽车板块中具有较大投资潜力的板块。

不过对于新能源车的投资来说,当前的投资仍然有几个重点需要把握。

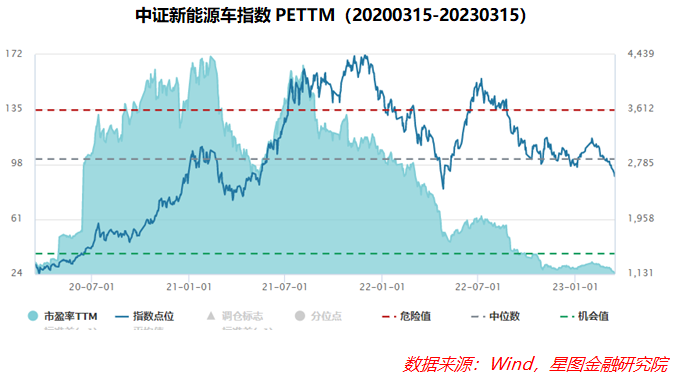

一是当前新能源车指数已经具备一定的性价比。对于新能源车整体而言,长期需求的可持续性毋庸置疑,这事关双碳目标的实现。但于长期而言,无论新能源车还是燃油车,对于消费者而言终究是同样的汽车消费,新能源车过去的高估值源于市场高成长的预期,但未来新能源车的估值也将逐渐向燃油车靠拢,而从当前来看,新能源车虽然处于近三年估值的历史低分位,新能源车整体25x左右的市盈率仍然较中证800汽车指数19x的估值虽然仍有一定的溢价,但从市场对新能源车指数整体的预期来看,2023-2024年间,新能源车仍然保持年化30%以上的净利润增速,以当前24x左右的估值来看,已经具备较高的配置性价比。

二是新能源车将不复过去的高速增长,行业从每年翻倍的增速转向年均30%左右的增长,投资机会从产业整体转向产业链内部细分环节。以新能源车的渗透率来看,在2021和2022年间,新能源车渗透率出现了每年翻倍增长的情况,但在当前渗透率达到30%左右的水平下,新能源车的发展已经到达了阶段的瓶颈期。中汽协预测2023年新能源车整体的增长为30%,也说明了行业将从过去的高速增长降低至中速增长,因此新能源车整体的估值也将很难回到过去的高点。同时,从新能源车产业的未来发展来看,新能源车向智能化和电动化发展的趋势确定,行业内的投资机会也从全产业同步上涨,转向结构性的上涨。

因此从整体来看,1-2销量出现双位数的负增长,乘用车购置税减半优惠、新能源车国补退出的影响较大,导致终端需求明显走弱。自今年3 月份开始的整车售价大幅下降虽有利于产销量的恢复增长,但将拖累行业整体盈利水平。投资方面,新能源车指数经过较长时间的调整,综合盈利预期和估值来看,指数配置已经具备较高的性价比。但是,从产业整体上看,上游碳酸锂价格的暴跌和下游整车厂的价格战,将一定程度导致产业竞争格局的优化产业链利润的重新分配,以未来的发展来看,在电动化和智能化的趋势下,能够实现降本增效的车身一体化压铸技术,以及汽车智能化的发展方向,投资的胜率更高。