储能行业2022年经历了爆发式增长。据中关村储能产业技术联盟数据,截止2022年底,中国已投运的电力储能项目累计装机达59.4吉瓦(GW),同比增长37%。而据GGII发布的调研数据,2022年中国储能锂电池出货量达到130GWh,同比增速更是高达170%。

储能尤其是电化学储能,在2023年继续延续暴涨的姿态,已经毫无悬念。但在整体增长的趋势下,一些分化型的特征,也值得梳理。比如,南北省份之间的储能行业发展,有着怎样的区别,增速有差距吗?差距在变大吗?

在储能整体上快速增长的大趋势下,分析这些分化型特征并非无意义的动作。特别是2022年,中国已经持续十几年的南北经济差距拉大,*次有了收敛的迹象:

2008-2021年北方省份经济占全国总量从43%下降至35.2%,但2022年,中国经济南北差距十几年来首次出现收窄迹象。据报道,2022年由于山西、内蒙古等北方资源大省受益于大宗商品价格上涨等因素,北方省份GDP的全国占比从35.2%上升至35.4%,扭转了近十年来持续下降的态势。

至于这种态势能否保持下去,以及北方经济的首次逆转,是否仅仅只是因为传统能源价格上涨,不在本文关注范围之内。但新能源及与之对应的储能在南北省份之间的发展差距,或许能为我们提供一种看待中国经济的新视角。

01 中国“风光”的南北差距

储能市场与风电光伏的发展有着密切的关系,而风电光伏也与地方的地理环境息息相关。

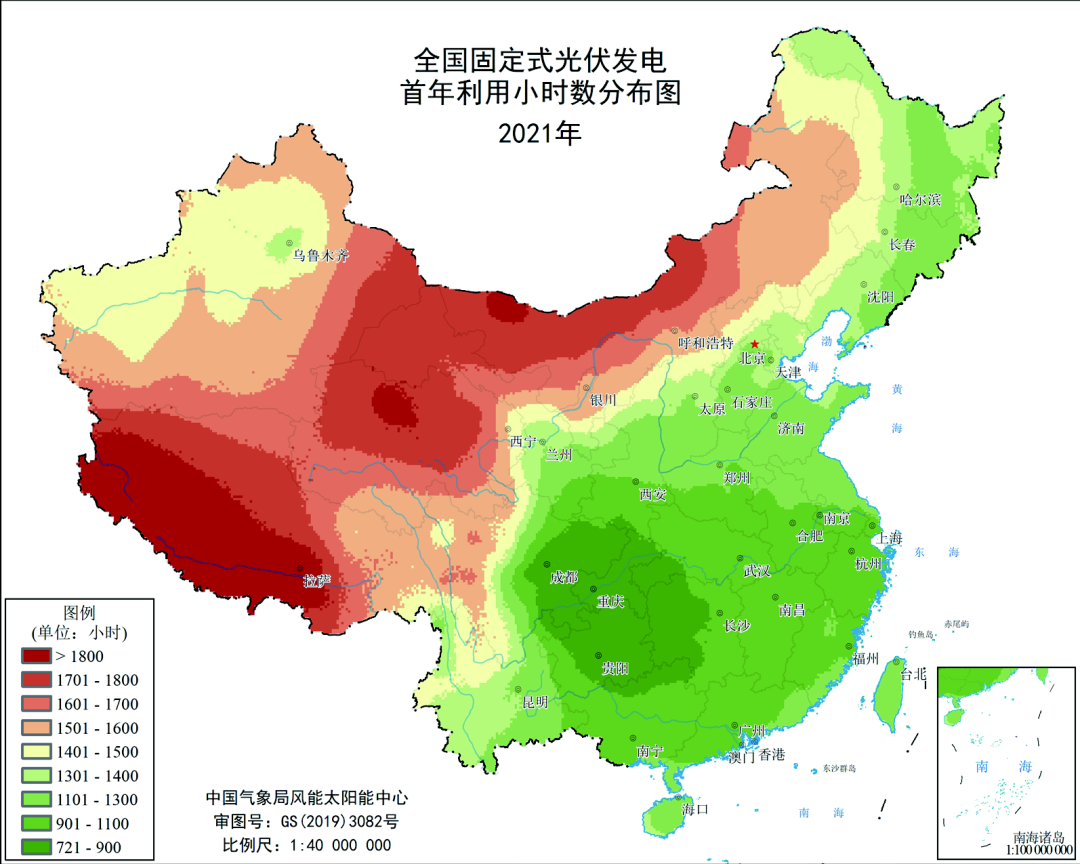

我国太阳能资源分布的主要特点有:太阳能的高值中心和低值中心都处在北纬22°-35°一带,青藏高原是高值中心,四川盆地是低值中心;太阳年辐射总量,西部地区高于东部地区,而且除西藏和新疆两个自治区外,基本上是南部低于北部。

也就是说,在太阳能资源上,北方优于南方。那么在风能上呢?

据国家发改委能源研究所《中国2030年风电发展展望》报告援引国家气象局资料,我国离地10m高的风能资源总储量约32.26亿千瓦,其中可开发和利用的陆地上风能储量有2.53亿千瓦,50m高度的风能资源比10m高度多1倍,约为5亿多千瓦。近海可开发和利用的风能储量有7.5亿千瓦。

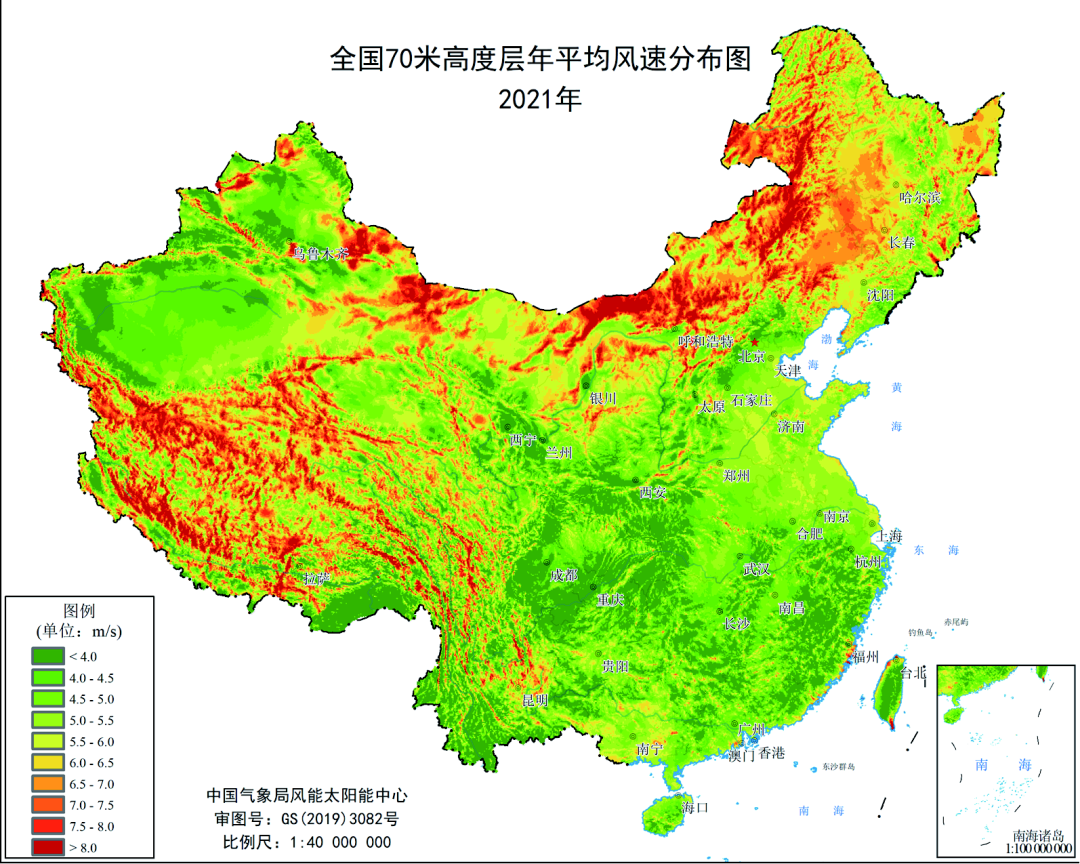

分地区看,内蒙古中东部、新疆北部和东部的部分地区、甘肃西部、青藏高原大部等地年平均风速达到7.0米/秒,部分地区甚至达到8.0米/秒以上;山东北部和东部、华南大部、江浙沿海等地年平均风速也达到5.0米/秒以上。这些地区属于风能资源较丰富者,可以看出南北方在风能资源上,均有着较为丰富的分布。

据中国气象局《2021年中国风能太阳能资源年景公报》全国70米高度平均风速图,尽管内蒙、东北地区西部和西藏地区都是风速最快的陆域,青藏高原虽然风速高,但空气密度低,且高原生态脆弱,风电资源开发程度并不高,也就是说,不仅要看风速,还有看风功率密度。而陆地70米高度层年平均风速与风功率密度排名前三的省份是内蒙古、吉林、黑龙江。排除位于南方的西藏,是不是意味着风电资源上北方更占优?

在风电招标量上,据统计,2022年上半年,北方区域招标容量占比67%,南方区域占比33%。目前看风电上北方仍占据优势。据1月16日国家能源局发布的2022年全国电力工业统计数据, 2022年风电装机容量约3.7亿千瓦,同比增长11.2%。全年数据参照上半年比例,北方估计依然占据六七成。

不过,占据2022年风电装机总量约十分之一的海上风电,不仅增速更强,还是南方的强项。

因为气候情况上来看,我国陆上风电主要适合在东北、华北、西北发展,海上风电主要适合东南沿海发展。

据统计,2021年我国海上风电新增风电装机量达16.9GW,同比增长达到惊人的452%。

而2010-2021 我国海上风电累计装机容量接近28GW,2010-2021 复合增速为60%,同期世界海上风电累计装机容量复合增速为23%,中国增速远高于世界整体水平。

当前北方风电装机容量更多的比例,在未来,随着海上风电的快速增长逐渐被追平也将是大概率事件。有预测就指出,中国海上风电投运规模有望在“十四五”末期达到约60GW。

总之,在太阳能领域,北方占优;在风能装机量上,当前的北方仍占据六成以上。但储能领域却并未与上述结构完全对应。

02 “风光”资源差距下的储能差距

储能与“风光”等可再生能源的装机规模,自然有着正相关关系。比如,据财通证券统计,受益于光伏风电等波动性能源装机量快速增加,用于新能源并网的储能装机规模快速增长,占据了新增电化学储能装机规模的约50%左右。

储能发展除了与新能源装机有关以外,还和地方产业结构、用电结构也有关系。因此,储能发展上,并非南方、北方某一方风光地理条件更好,就一定更好。

据国网能源院分析数据,南方地区第二产业用电比重低于北方地区,而第三产业和居民生活用电比重均明显高于北方地区,高技术产业用电量占其全社会用电量的比重明显高于北方地区,呈现较快上升趋势。2013-2018年,南方地区高技术产业用电量占其全社会用电量比重从13.8%调整为15.3%;北方地区高技术产业用电占比从6.7%调整为7.5%,上升趋势不明显。

对于传统制造业来说,如钢铁、化工等高能耗产业,在厂区铺设光伏电池板、建设储能电站,仅能用于照明等用电,对于生产过程而言其发电量就显得杯水车薪。但对于高新园区,正适合通过光伏发电和储能设施获得持续的可再生电力。

比如2022年3月,江苏苏州工业园区管委会印发《苏州工业园区进一步推进分布式光伏发展的若干措施》,文件明确:十四五期间,力争年均新增光伏装机容量70兆瓦,到2025年,园区光伏装机容量较2020年增加350兆瓦,区域能源结构不断优化;并将对光伏+储能项目补贴0.3元/千瓦时,连补3年。

这不仅是某一个园区的计划。2023年3月,苏州市发改委发布关于《苏州市碳达峰实施方案(征求意见稿)》,并提出到2025年全市可再生能源装机达533万千瓦;到2025年,全市新型储能装机规模达到40万千瓦,积极发展“新能源+储能”、“源网荷储一体化”和多能互补,探索储能融合发展新场景;将开展复杂大电网安全稳定运行和控制、高效光伏、大容量储能等技术创新。

那么,是否意味着,传统制造业更占优势的北方省份如山东,储能发展就不如江苏等先进制造较发达地区?看2020年数据,似乎如此。

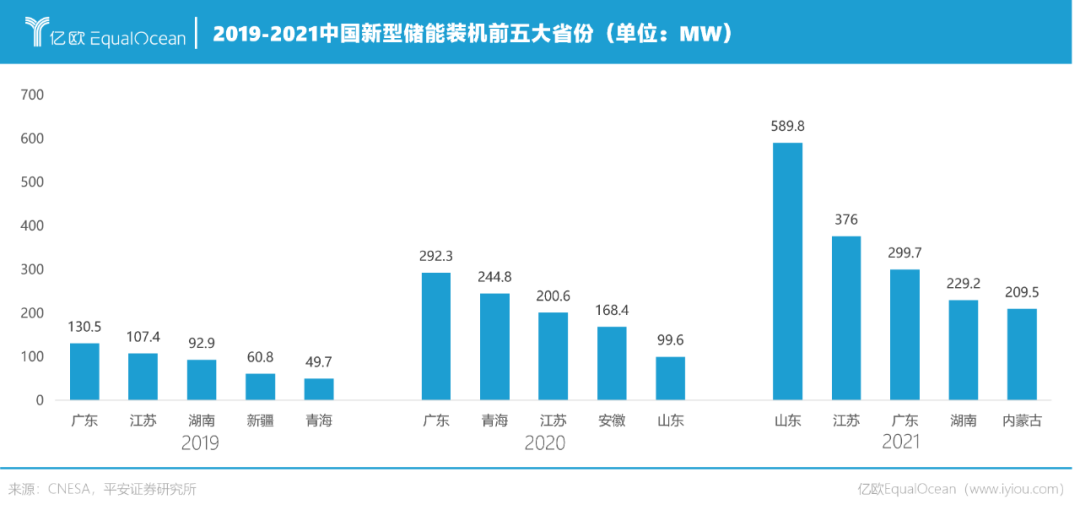

据统计,2020年,我国新增储能装机规模为3069.7MW,其中,新增电化学储能装机1569.7MW,占比达51.1%。仅广东、青海、江苏三省新增电化学储能装机就达846.6MW,占全国新增电化学储能装机的54%。也就是说,广东、江苏代表的南方省份占据了更多储能装机的容量。

但储能的发展变化之快,也出乎很多人预测。

据国家能源局统计,截至2022年底,全国已投运新型储能项目(电化学电池为主,还包括压缩空气、机械储能等,不含抽水蓄能)装机规模达870万千瓦,比2021年底增长110%以上。

分省域来看,累计装机规模排名前5的省份分别为:山东155万千瓦、宁夏90万千瓦、广东71万千瓦、湖南63万千瓦、内蒙古59万千瓦。

短短两年,山东、宁夏等北方省区就已经超越广东、江苏等南方省份。当然,与其说这是南北差距,其实更主要是北方代表省份与南方代表省份的差距。而2019年至2021年,中国新型储能的排位变化也非常大,其中山东是变化*的一个。

因为中国储能市场发展,省份之间差异特别大,由于各个省市新能源与传统能源的比例存在差异,储能的政策也各尽不同,在储能装机量上发展速度也会有所区别。

山东在新型储能规模上成为*,一方面是其新能源装机量的提升,2021年底,山东电网并网风电光伏发电容量就突破5000万千瓦,全国排位位居内蒙古、河北之后,位居第三位。

另一方面,也与政策上的重视有关。毕竟山东作为重工业大省,对能源转型的需求非常强烈。

仅2021年到2022年的两年时间里,山东就推出十多条储能相关政策,规定储能在调峰市场优先出清、鼓励将分散的新能源配储项目集中建设,并率先提出租用的共享储能模式。在2022年初现货市场正式运营后,储能在山东的发展逐步走向市场化进程,独立储能和火储联合调频等应用场景都比较广泛。

据山东能源监管办披露,到2022年年末,山东全省共有6家独立储能电站参与现货电能量市场交易,总装机达50.3万千瓦,实际*放电电力48.8万千瓦、*充电电力49.9万千瓦。

能源转型压力越大,反而在风光装机、储能建设上步子更大。山东的案例,就是北方在储能领域反超南方的典型。

但形势瞬息万变,未来南北方的新能源装机与储能装机会如何变化,还需要继续观察。

03 南北差距,不止中国

讨论风电光伏的先天资源差距,以及与之对应的储能建设异同,并不是为了说明谁进步更快,而是这一现象展现了中国南北经济发展的阶段性特征。而这种你追我赶的真实产业细节,远比静态的所谓“投资不过山海关”、所谓“投资不过南宋版图”,更有震撼力。

作为产业观察者,不能被一些似乎颇有流量的“顺口溜”所一叶障目,更要透过数据的变化,看到中国经济的脉动,看到新旧动能转型中的异变,看到未来新产业的方向。比如较为少见的北方逆袭南方现象,就是产业观察中颇值得分析的视角。

储能发展的过程中,离不开市场主导、政策驱动,而地理环境上的差异也会留下痕迹。

这种地域差距不只中国,其他国家同样也有。据德国太阳能行业协会(BSW)的数据,2022年德国全境光伏安装平均增长率约为28%,从安装量来看,2022年新增光伏系统*的3个州都集中在德国北部,分别是中北部的Nordrhein-Westfalen(北莱茵州)新增33万套,最北部的Baden Württemberg(巴登-符腾堡州)和Bayern(巴伐利亚州)各新增24万套。

北部三州安装量占比,超过整个德国的75%,也是剩余13州安装总量的3倍以上。光伏系统的安装量也对应着储能的装机量,而且不同于中国,欧洲市场电价变动频繁,也促使户储市场远大于中国。

2023年初,德国太阳能行业协会调研了德国城市的1022名房主,结果显示75%的市民都在考虑安装光伏系统应对电价暴涨,并且未来很可能会长久保持这一增长趋势。其中33%的人已经明确计划就在未来一年内安装太阳能屋顶,而且购买光伏系统的人中,还有80%计划购买太阳能储能系统。

但是由于德国南北之间电网输电容量有限,北部多生产的电力并不能传输到南部,很多甚至被售卖到波兰等国。由于德国电网是欧洲电网的一部分,如50Hertz公司经营的电网,就直接与捷克、波兰和丹麦的电网相连,过多的可再生能源电力可以十分便捷地输送到周边邻国,这也阻碍了德国储能市场的发展。

不过有一个常见的误解需要澄清,就是由于电网的“物理流”(Physic Flow)是法国流向德国,因此很多人认为德国依赖法国电力供应。实际上,物理流仅仅描述各国跨境输电线的电流方向,并不代表各国间实际批售电力之交易情况。德国地处欧陆中心,法国出口给其他国家的电力交易,很多时候必须经过德国电网才能进行。

对于德国而言,其实际批售电力进出口交易情况的“商业流”(Commercial Flow),其实往往和物理流方向相反。在大部分的情况下(尤其用电尖峰、太阳能电力输出能力高的中午时段),德国都是对各国出口商业流。

实际上,由于德国在欧洲大电网中的核心位置,以及德国新能源发电比例较高(目前已超过50%),大部分时候,德国电网都以出口为主。据德国联邦电力、天然气、电信、邮政和铁路网络监管局(Bundesnetzagentur)监控的分时数据,由于电网的复杂性,每一个小时德国电网的进口与出口数据都有较大的波动,对德国周边国家都既有进口也有出口,甚至一天之内德国电网净出口电力也会在0上下波动(小于0即进口大于出口)。

正因为新能源电力的发展,德国也有着远大的碳中和目标。据《中国(德国)研发创新联盟碳中和白皮书2022》,在关于绿色电力和可持续原材料和基本材料的供应、电网扩展和接受问题、化学生产过程的电气化,德国化学工业协会(VCI)就创建了跨部门的对话平台(Chemistry4Climate),促进化工行业、能源行业、电网运营商、废物处理和回收行业、机械和设备工程、研究机构和民间社会之间的知识和经验交流,以支持化学工业在2050年实现碳中和。

不过,借助新能源和储能系统,帮助能源密集行业实现碳中和,对德国仍然是极大的挑战。

尽管德国在移动和固定式储能系统电池技术、材料节约型和资源节约型等碳中和技术领域通过设立数十亿元产业基金的方式,以拉动工业部门投入研发。但对于能源密集型产业如钢铁、化工、水泥、造纸、玻璃、有色金属工业来说,要实现碳中和具有很多障碍。

因为这些产业的具有设备场地规模大,投资要求高等特点,生产设施的寿命最高可长达70年,难以在短期内改变生产方式。据估计,德国钢铁工业中53%的高炉、基础化学工业中约59%的蒸汽裂解器和水泥工业中约30%的水泥窑,都需要投资进行技术改造。

其实,山东的产业结构就很类似德国这种能源密集型,但是山东的变革意识和动能转换实践能力,却高于德国的诸多州。由于广东、江苏此前新能源发展早于山东,在产业链上也具有一定的积累优势,如光伏。目前光伏产业链企业主要分布在广东和江苏地区,其次才是山东、浙江、四川等地区。

但海上风电产业链*企业就主要分布在山东、江苏、上海、浙江等地,山东并为落后。在《山东省能源发展“十四五”规划》中,山东就提出在烟台、威海、东营等地建设高端风电装备产业基地,重点打造中国北方风电母港。

可以说,新能源资源禀赋优势地区,在发展新能源及储能产业链上,依然会有天然优势。再叠加政策引导,借助自身新能源发电与储能装机上的市场规模优势,“市场换产业”的政策引导模式将会大有作为。

而这一次,北方省份是具有较大*可能的。