关于现制饮料行业,我之前写过不少期内容,既聊过蜜雪冰城,也聊过咖啡和奶茶的竞争,还聊了和茶饮行业关系最密切的网红水果。

但我一直没有写一期内容,完整聊聊过去七八年,新茶饮品牌们是如何从高光走向平凡的历程。

去年年底,奈雪的茶宣布以5.25亿元收购乐乐茶43.64%股本权益,成为乐乐茶*大股东。而在我们知道,在这种所谓的「风口行业」,合并和收购,往往意味着行业回归理性,更意味着一个时代告一段落。

所以这也许是个不错的时机,和大家讲讲我对新茶饮的理解。

01

先放结论,新茶饮虽然「新」,但它对人们喝茶的方式并没有本质上的改变。也正是因为没有本质层面的改变,新茶饮始终难以跑出一个有明显优势*,也因此陷入内卷式的竞争。

要讲清楚什么是新茶饮,就要先讲清楚什么是「旧」茶饮。

所谓旧茶饮的奶茶店,实际上主要就是我国台湾的珍珠奶茶。

珍珠奶茶的诞生,有两个说法。

*种说法是,珍珠奶茶来自台中市的春水堂。在一次内部新饮品竞赛中,一位店长把粉圆,也就是一种由木薯粉做成的小吃放进了泡沫红茶里。老板刘汉介非常喜欢这个想法,于是取「大珠小珠落玉盘」之义,将粉圆重新命名为「珍珠」。于是出现了珍珠奶茶。

另一个说法,则是台南市翰林茶馆涂宗和先生发明了珍珠。老先生在鸭母寮市场见到售卖的白色粉圆,于是尝试着加入到奶茶中,一开始叫「翡翠珍珠绿」。后来茶底从绿茶改成红茶,粉圆则是改成了黑色,就形成了如今的珍珠奶茶。

无论是哪个说法,珍珠奶茶都在80年代的台湾掀起了一阵旋风。

珍珠奶茶开启了奶茶加「小料」的喝法,从商业上看,无疑是具有开创性的。它让奶茶从一个单品,变成了一个变化多端的品类。

90年代,台式奶茶开始被引进大陆市场。

奶茶在大陆市场的发展分为三个阶段,*个阶段是1990到1995年。

这个阶段的奶茶主要用茶粉冲兑,价格通常在三五元一杯,针对学生和年轻消费群体。90年代的商家普遍缺少品牌意识,这个阶段基本上没有出现什么如今还值得一提的大牌。

我们称其为茶粉调制时代。

第二个阶段比较长,从90年代中期开始,一直延续到2015年。这个时期奶茶的制作原料开始升级为茶渣+奶精。价格也有所提升,价格10元以上的奶茶开始出现。

年纪大一点的上海人可能还有印象,早年在上海有一种「红茶坊」就会出售台式的泡沫红茶和珍珠奶茶。

价格不便宜,人均工资不过千的时候,红茶坊的奶茶就要卖十几块,点一杯,但可以续杯。很多人就会点杯饮料,在店里打一天麻将。

此外,奶茶开始不止于珍珠奶茶和冰红茶,更多种类的小料,不同的茶底,以及不同的口味,让奶茶多多少少有了一点消费升级的属性。

如今很多常见的品牌,都源自那个时期,比如蜜雪冰城,比如CoCo都可。以上的类型,都可以称为旧茶饮。

02

那么新茶饮又是怎么回事呢?

2015年开始,茶饮市场出现了一波新品牌,15年,奈雪和茶颜悦色成立;16年,聂云宸将自己的品牌「皇茶」改名喜茶,同年*家乐乐茶落户上海;17年,鹿角巷从台湾进入大陆。

这波新品牌的共同特征是用料更好,一般会真奶、真茶和新鲜水果,将各种配料进行多样化的搭配和融合。由于配料多样,新茶饮往往会以很高频率更新菜单,推出新品。

另外,新茶饮里的头部品牌们,像喜茶奈雪,不约而同选择了以星巴克为对标对象。所以会更强调第三空间,也就是让顾客能在这里坐得住,因此面积也会在100到200平。当然,价格也对标星巴克。

最重要的是,新茶饮对品牌建设的重视,是远超过去的。

传统的茶饮品牌往往采用加盟模式,很难做到各方面的标准化,这对品牌运营是相当不利的。

而新茶饮许多都采取直营手段,可以打造统一的用户体验。加上社交媒体运营,以及高频推出话题性的新品,通过品牌建设,让用户为高昂的价格买单。

这背后,是过去十年里消费升级的大趋势,性价比不再是消费者的*考量,消费体验,品牌价值和社交属性逐渐被看重。

这个时候,用料品质、服务水平和产品价格都远超过去的新茶饮进入市场,受到追捧是顺理成章的。

而且,在新茶饮的带动下,旧茶饮也展开转型,开始用更好的茶叶和鲜奶,开始注重品牌形象的打造。

过去多年,大家都在说新茶饮「内卷」,新品花样百出,但是可以看到,每个品牌都没有离开「茶+奶+小料」的范畴,顶多丰富了一点,变成了现泡茶+糖+奶盖+鲜切水果+小料的排列组合。

新茶饮说穿了还是旧茶饮的底子,对人们喝奶茶的方式并没有本质上的改变。

03

前段时间,我看到一个很刻薄的说法:现在的新茶饮玩家们与其说是奶茶品牌,不如说是卖果切的。

话是难听了一点,但道理是一点不错的。

卖果切这件事情有两个特点,一是刚性成本太大。水果价格很透明,成本是刚性的。剥皮切果的人工也是固定的,房租也是很难压缩的。刚性成本太大,意味着做多少盈利,就有多少成本。如果利润结构不好,生意就很难做。

二是没有门槛。你用什么水果,竞争对手也可以用一样的水果。你推出季节新品,对手也可以。所以这样的生意利润注定不会太高。

两者一结合,注定了这行是赚辛苦钱。

而茶饮行业也是类似的。

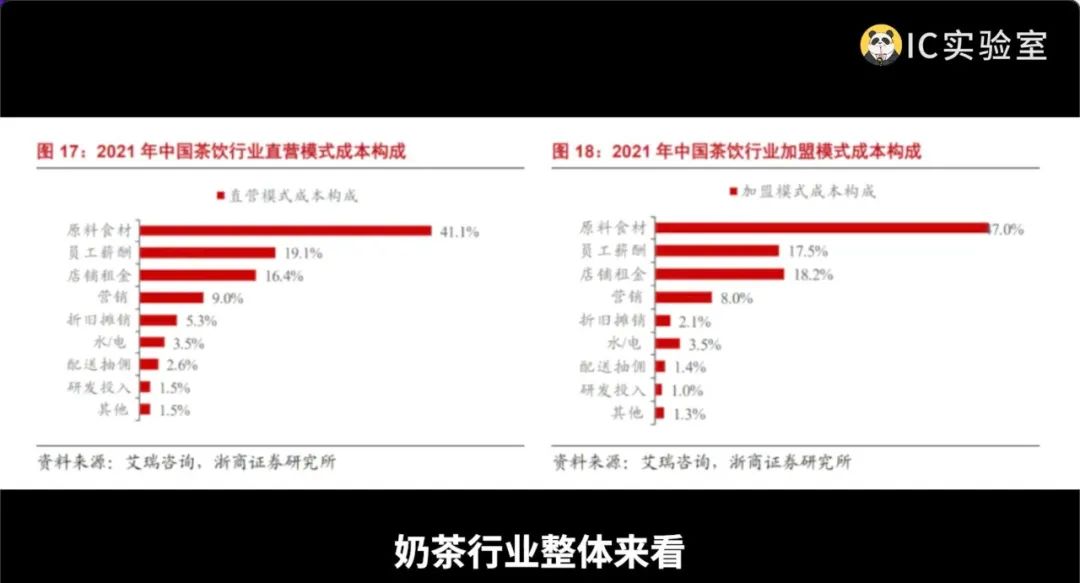

从浙商证券和艾瑞咨询的报告数据中可以发现,奶茶行业整体来看,原料食材、员工薪酬和租金是成本里*的三块,也就是我们前面提到的刚性成本。

而对新茶饮来说,情况会比奶茶行业整体更难,因为注重品牌建设,所以营销成本占比会更大。另外,对那些讲究「第三空间」建设的品牌,店铺租金占比也会比蜜雪冰城茶百道这种档口店占比更大。

因此,新茶饮品牌要盈利,就需要更宽松的竞争环境。有利润空间才有赚钱的机会。

但事实是,新茶饮的竞争,从一开始就极度激烈。

哪怕是头部的喜茶和奈雪,你看看我,我看看你,大家从体量到定位到品牌价值都差不多,谁也不敢说稳赢。那怎么办,继续卷呗,看谁被卷死。

新茶饮有多不赚钱,可以看看上市公司奈雪的情况。

从奈雪上市的招股书可以看到,2018年到2020年,奈雪净亏损分别为0.66亿元、0.39亿元、2.02亿元,三年累积亏损3亿元。2021年亏损减少了一些,是1.45亿元。到了2022上半年,亏损再次扩大,达到2.49亿元,半年亏了过去一年都亏不掉的钱。

去年亏得多,肯定是受了疫情影响,但无法忽视的是,新茶饮的价格基本已经摸到了市场能接受的天花板,但是依然做不到盈利。

喜茶的话,我估计会好一点。作为行业老大,它品牌价值略高于奈雪,而且小店开得稍微多一些,肯定不如奈雪亏得那么凶。但能强多少,我觉得也未必。

04

我之前反复提三种生意是值得投资的,好生意,快生意和大生意。

显然,新茶饮不是什么好生意。

但在过去的很多年里,新茶饮的发展方向,是把自己变成一个好生意。也就是通过提升品牌价值,创造更多的隐形资产。

这也是为什么新茶饮一开始都要对标星巴克,因为星巴克就是隐形资产变现的大师。靠着品牌势能,星巴克往往能拿到其他品牌低得多的租金价格和很长的免租期。

理解了这一点,就能理解新茶饮品牌的很多现象。

首先,很多人不理解,为什么喜茶奈雪创立三年后还有人排队,为什么茶颜悦色有人要打飞的专门去喝,为什么到2022年还有新开业的茶饮品牌要等三五个小时才能买到。

仔细想想,喜茶能成为新茶饮里的头牌,真的是因为它号称坚持用100℃高温水,60秒高压萃取,每个茶袋只用一次吗?当然不是。是因为鲜果茶饮制作繁琐出杯慢,容易造成排队。而排队就是稀缺的一种表现。

为什么茶颜悦色能火?真的是因为它的中国风元素吗?

当然不是,因为它把自己和长沙城市文化高度绑定,只在少数几个城市开店,足够稀缺。

当一种商品稀缺,能买到它就成为了值得炫耀的事情。稀缺,就是社交货币的印钞机。

其次,很多人不理解为什么新茶饮要这么贵。

除了刚性成本问题,另一个原因在于,昂贵,本身就是一种品牌价值。

事实上,*的便宜和*的贵,都可以成为品牌的标签。*便宜这个生态位被蜜雪冰城占了,可不就只能往贵的这个生态位走了。

这里再cue一下星巴克,事实上星巴克的品牌价值,有很大一部分来自于它的贵,贵了,可不就能炫耀了嘛。

另外,很多人不理解为什么新茶饮行业这么卷,每周每月都要出新品。

答案还是为了品牌。

在大多数行业,推出新款产品都是重要的营销节点,可以带一波销量,刷一波存在感。

新茶饮特殊之处在于,它的产品都属于「微创新」,都是供应链方案整合,没啥门槛。你家出了新品,我家改个名字,下个礼拜就能跟进同款,根本不给先手玩家足够多的创新收益。

没有产品壁垒,就没有足够长时间的创新保护期,开发新品的投入产出比就会很低。为了保持品牌时尚前卫不掉队的形象,就必须提高新品开发的频率。于是就有了新茶饮的高饱和竞争。

但结果大家也知道了,漫长的竞争并没有打出个结果,叠加疫情影响,头部玩家们也都开始出现疲态。

05

2021年,茶颜悦色开始关店和大规模裁员,喜茶也被爆出裁员和降薪消息,乐乐茶则是彻底退出华南市场,退守华东大本营。至于奈雪,虽然成功上市,但也是当天破发,非常难看。

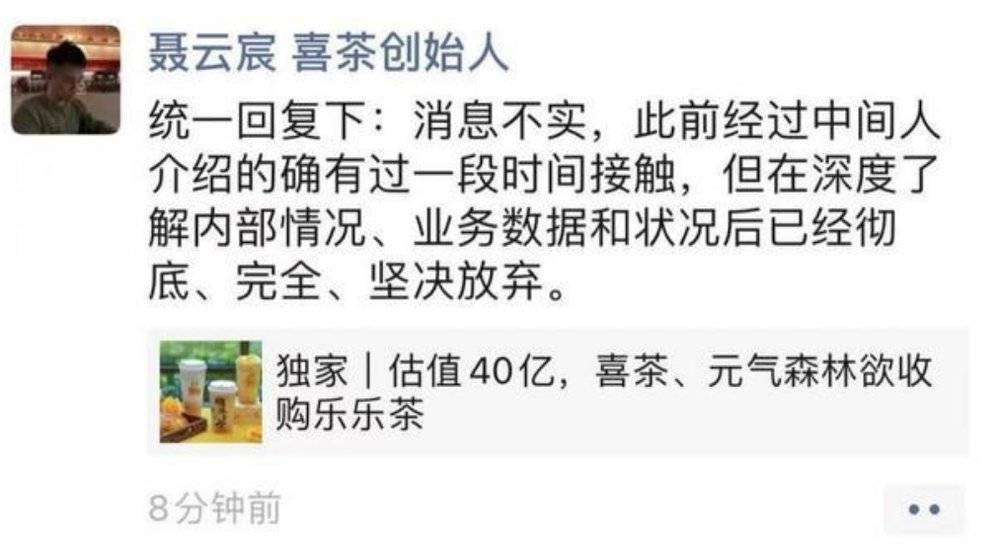

到了去年,乐乐茶又深陷被收购的流言之中,还被喜茶老板聂云宸发朋友圈踩了一脚,说是在了解内部情况后彻底、完全、坚决放弃。

最后奈雪入主的时候,估值已经从40亿跌到了12亿。

现实的重锤之下,新茶饮品牌们开始转换思路。

既然这不是个好生意,那就想办法成为大生意,成为快生意。

既然赚钱能力不行,那么我能不能尝试把规模先做大呢?

这就是为什么奈雪要收购乐乐茶,这么一个定位、产品结构、品牌量级和奈雪完全一样,堪称迷你版奈雪的品牌。很简单,冲规模嘛。

喜茶也是一样的。就在去年11月,一直以直营模式为傲的喜茶突然开放加盟,虽然门槛很高,但也看得出,这家公司对现金流的渴望。它需要加盟商的资金来帮助品牌快速做大。

另外,在去年年初,各大新茶饮公司都来了一波大降价,不仅把价格普遍降到了30元以下,还开始尝试10-15元,甚至更低的价位。降价的目的,自然是推动销售的增长和规模的扩大。

无论是合纵连横,还是降价下沉,目的都是一样的:优化利润结构,改变资本市场对新茶饮不看好的态度。

80年代,「竞争战略之父」迈克尔·波特提出了经典的「五力模型」。

这套模型指出,一家企业要应对五种竞争力量,包括上游的供应商,下游的购买者,潜在的新玩家,其他行业的替代品,以及同行业的竞争者。

而新茶饮企业最难过的地方在于,他们对这五种竞争力量,都没有很好的应对能力。因此虽然可以做大,但并不强势,也难以盈利。

几年前,大家信誓旦旦地说,所有消费品都值得被重做一遍。于是,在新消费的浪潮下,所有消费品都被粗暴地在前面加了一个「新」字,新茶饮也是如此。

但现在看来,再新的茶饮,最终要考虑的,还是挣钱这件旧事。