白酒行业,若论及“一把手”的更迭次数,恐怕非水井坊(600779.SH)莫属。

2月24日,该公司发布公告称,因个人身体健康原因,朱镇豪决定自2023年2月25日起辞去其担任的水井坊董事、副董事长、总经理等职务。

与此同时,水井坊方面表示,在聘任新的总经理之前,同意由Mark Anthony Edwards(艾恩华) 自3月1日起代为行使总经理职责,期限预计约六个月。

其实,对于水井坊新年伊始的这场人事变动,外界并不感到过分意外。

毕竟,过去10多年间,“业绩不振—换帅—业绩再不振—再换帅”,水井坊早已习惯了这样的死循环,也把自己从“川酒六朵金花”里的“领头羊”折腾成了“吊尾者”。

1.13年6换“将”,水井坊的“洋为中用”不好使?

频繁换帅,尤其是频繁换“洋帅”的,除了中国男足,还有水井坊。一切得从它的历史渊源说起。

水井坊于1999年脱胎于四川全兴集团,该品牌在面世之初走的便是高端路线,其600元的定价是彼时茅台的2倍,五粮液的3倍,并赢得了消费者的大量关注。

但很快,风头无两的水井坊就被西方烈酒巨头帝亚吉欧盯上了。

2006年-2013年,帝亚吉欧通过渐进式的收购、增持方式,最终全资控股全兴集团,进而间接获得水井坊39.71%的股份,坐上*大股东的位置;后者因此成为A股*一家外资控股的白酒企业,也为其日后的“洋为中用”做好铺垫。

不过,“洋人”掌舵水井坊的时间早在2010年,即帝亚吉欧拿下全兴集团半数股权的时候便开始了。

2010年3月,水井坊迎来它的首位外籍“掌门人”,由来自英国的柯明思正式担任公司总经理;2013年3月,柯明思辞职,由来自美国的JamesMichae lRice(大米)接替补上。

从结果来看,外来的和尚确实没念好本地的经。

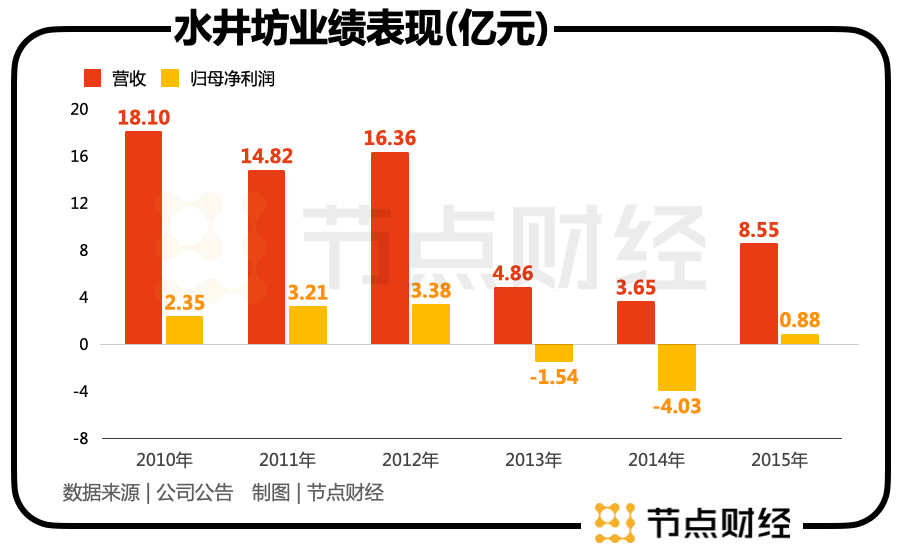

2010年-2015,水井坊江河日下,营收从18.18亿元下滑至8.55亿元,归母净利润从2.35亿元下滑至0.88亿元。最惨的2013年、2014年,其连续两年亏损,被证监会扣上“ST”的帽子,一度濒临退市!

或许意识到外籍高管的“南橘北枳”,2015年,帝亚吉欧起用中国籍总经理,范祥福临危受命接管水井坊。

相较前两位,范祥福无疑是成功的。他在任期间,恰好赶上行业复苏,以及梳理渠道、重塑品牌形象的主动举措,水井坊不仅实现扭亏为盈,且推出“典藏大师”和“菁翠”两款高端产品,助力公司步入缓慢回血的轨道,营收和净利润均保持双位数增长。

2019年7月,范祥福辞去总经理职务,把接力棒交到危永标手中。然而,危永标“入主东宫”仅仅1年多,就于2020年9月快速“闪人”。

接下来勇挑重担的便是文章开头的朱镇豪。不忘先辈壮志,这位“2015年前从不喝白酒”的局外人一直强调,“水井坊是中国高端白酒新格局的开创者”,也围绕“高端”对水井坊进行一系列深化改革,比如与中国冰雪大会、国家宝藏等大IP合作;成立高端白酒销售公司对典藏及以上产品进行独立运作;对核心产品典藏、井台进行升级……

在他的带领下,水井坊2022年前三季度的营收和归属净利润分别达到37.71亿元、10.55亿元,同比增速分别为10.15%、5.46%;预计2022年全年营收同比增长约0.9%,归属净利润同比增长约1.4%,销量则同比下降约2.3%。

简单计算,其在去年Q4单季营收约9亿元,同比下滑25%;归母净利润约1.6亿元,同比下滑19%。

值得一说的是,水井坊曾提出,2022年的经营目标是主营业务收入增长15%左右,净利润增长15%左右。

换言之,水井坊去年不仅没有完成KPI,差的还有点远。朱镇豪“下课”难道只是健康原因?

抽丝剥茧,于2022年中报时,水井坊的很多问题就已显出端倪,且如微澜之浪般悄然揭示着不安的信号。

为了配合高端化战略,最近三年,水井坊在提升品牌文化底蕴和身份上没少花钱。

2022年上半年,公司共计支出销售费用6.96亿元,同比增长19.27%,销售费用率高达33.56%。

这一比例,无论横向比较还是纵向比较,都处在行业前列和历史高位;若对照同期营收增速,水井坊靠营销促业绩的效果显然打了折扣,也拉低盈利能力。

有投资者直言:“公司许多赞助的广告,一点都不符合喝酒人气质,一季度广告打得震天响,但几乎没有任何效果,白花钱。建议帝亚吉欧换些懂白酒的人来治理水井坊”。

其次,水井坊2022年上半年存货高达23.21亿元,较2021年同期的19.21亿元飙涨20.82%;存货周转天数更是拉长到1291.88天,较去年底增加269天。

存货周转天数越长,说明水井坊酒卖的越慢,亦从侧面反映出公司库存压力,正在加大。

而合同负债的“猫腻”又在一定程度上佐证以上判断。2022年上半年,水井坊合同负债8.57亿元,相对不足21亿元的营收来说,算得上可观。

可问题是该笔款项中,不止有经销商的预付款,还有相当大的一部分所谓“市场支持费”,即常见的经销商回扣。抛开市场支持费,在查询到的2022上半年合同负债中,水井坊经销商的实际预收款仅为1.25亿元,比2021年大幅减少了2亿多元。

也就是说,尽管水井坊还在猛吹“中国白酒*坊”等名酒头衔,但渠道经销商们却诚实地不那么看好它的发展前景了。

酒业营销专家肖竹青告诉节点财经,水井坊现在供过于求,渠道库存偏高,盲目涨价很容易形成价格倒挂。

节点财经注意到,2022年水井坊将52度新一代井台的建议零售价从738元/瓶升级至808元/瓶,但在京东超市,同款产品只要589元,买两瓶还赠送100ml品鉴酒。

图源:京东官网

2.从领跑到掉队,水井坊如何“干翻”自己?

“人无百日好,花无百日红”,用这句老话形容白酒江湖再合适不过。

从山西汾酒到泸州老窖,再就后来的五粮液,如今的贵州茅台,于跌宕起伏的“话事人”变迁中,水井坊也曾有过自己的高光时刻。

据悉,1999年-2003年,以水井坊为支柱的全兴集团年年营收超过12亿元,泸州老窖到2004年才突破12亿元,贵州茅台和洋河股份跨过10亿元大关则分别在2000年和2006年。

同样的情形还出现在资本市场,1999年的时候,水井坊的股价就到过40元左右,当时五粮液最高是54元,泸州老窖只有15元,贵州茅台和洋河股份都还没有上市。

然后来到2020年后,通盘都调了个个。

那么,水井坊是如何把一手好牌打的稀烂呢?

酒业营销专家肖竹青向节点财经表示,存在外部和内部两大原因。外部,水井坊受到酱香型冲击,浓香及清香阵营、“茅五洋汾泸”等头部酒企的两大挤压;内部,则受制于外资在经营管理方面追求标准化和预算制等流程化经营。

他认为,中国酒业竞争激烈需要快速应变,追求因地制宜、因人制宜、因时制宜,与外资管理风格形成明显的中外区别,造成了外资在中国酒业水土不服的现象。

事实是,目前高端白酒(1200元以上)这块蛋糕已被头部“吃”的只剩残渣了。据中研普华产业研究院数据,茅台、五粮液和国窖市占率分别为61%、28.4%和6%,合计占据高端市场95.4%的份额。

这意味着,无论水井坊怎么广告刷脸,怎么提价冲刺,“马太效应”之下,市场几乎不太可能给其他选手留出跻身缝隙。

财报显示,2022上半年,水井坊高档酒营收19.84亿元,同比增长11.41%。其中,臻酿八号约占收入50%以上,井台约为35%。根据水井坊官网数据,500ml的52度臻酿八号售价为528元,500ml的52度全新升级版井台售价为808元。

图源:水井坊官网

不难看出,水井坊的产品主要集中在次高端价格带(400-800元),旗下的菁翠和典藏根本就连自家门还没出去呢,更别提闯荡社会,与强敌同场竞技了。

而在次高端价格带,水井坊不仅要面对舍得酒业、酒鬼酒、口子窖等同体量的竞争对手,还要谨防洋河、汾酒、古井贡、郎酒、剑南春等名酒强势抢占商务活动与宴请场景,着实进退维谷。

然而,水井坊仍然顽固地投入巨额广告和精力运作高端化,忽视在次高端领域和中档领域的建设,似乎不太明智。导致的结果便是:向上,阶层通道没有打开;守中,基本盘没有成长;向下,寻找新出路的“腰部产品”,仿佛水上打一棍。

信达证券的渠道调研数据显示,水井坊浙江、上海、福建等核心市场井台及臻酿八号两款产品合计占比 80%以上,中档单品小水井、天号陈、水井尚品等占比较低。

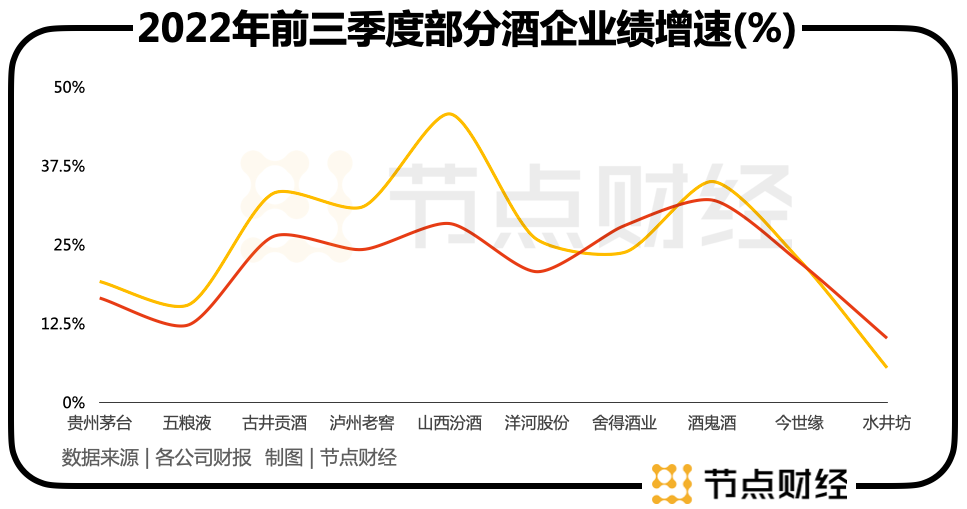

2022年前三季度,对比山西汾酒、洋河股份、舍得酒业、酒鬼酒、今世缘等白酒上市企业,水井坊的营收增速和净利润增速,均排在最后。

该背景下,“换帅”理所当然地成为公司最为功利也最容易做出的选择。

2010年-2023年,水井坊先后经历英国人柯明思、美国人大米、本土高层范祥福、危永标,以及因病辞职的朱镇豪,正代为行使职权的英国人艾恩华六任总经理。在他们当中,仅范祥福以三年半任期在任时间最久。

更令人跌眼镜的是,这些人里没有一个有明确的白酒操盘经验,即便最沾边的范祥福,也只是在嘉士伯啤酒工作过。最新报到的艾恩华,大家对他的印象更多停留在代表帝亚吉欧在中国市场推进洋酒本土化。

群雄逐鹿的中国白酒市场,一群涉世未深的“小白”如何与饱经世故的“老兵”斗争?而在一波又一波“走马观花”式的换人中,犹如“温水煮青蛙”,水井坊被迫不断地自我损耗,也失去了*的做大、做强的机会。

不知道帝亚吉欧有没有意识到?时隔8年,再次空投“洋高管”,难保不会又要把水井坊干到“翻船”?

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。