A股炒作铁律:热点项目规划拔得多高,迟迟不能兑现遭遇的口诛笔伐就有多狠。如今这“群嘲”压力给到素有“PPT锂王”诨名的西藏珠峰(600338.SH)及其实控人黄建荣身上。

2月8日,西藏珠峰披露阿根廷孙公司“年产5万吨碳酸锂盐湖提锂建设项目”进展公告,将环评迟迟未过、融资无实质进展等诸多现实难题一一摊开摆在投资者面前。

钛媒体APP梳理发现,西藏珠峰盐湖提锂项目推进难的关键还是缺钱,而控股股东、实控人深陷资金困境又加大了其融资的难度。

更为难受的是,随着锂资源供需矛盾逐步达到平衡甚至过剩,留给西藏珠峰和黄建荣兑现“锂”想的时间已经不多了。

从拥矿为王到“PPT产矿”

西藏珠峰是较早在南美拿锂矿的企业,但回溯来看,只是“起了个大早,赶了个晚集”。

成立于1998年,2000年上市,西藏珠峰一开始主营摩托车及相关零部件。但上市不久,就“披星戴帽”,原创始人及一众高管因走私锒铛入狱。2004年,长期从事国际大宗商品贸易的黄建荣携塔城国际入主,这才开启了公司以有色金属矿山采选生产为主营的时代。

公开资料显示,西藏珠峰在塔吉克斯坦的全资子公司塔中矿业拥有一座在产的铅锌多金属矿山。截至2021年末,采矿权矿山保有铅锌铜银资源储量8460万吨;探矿权矿山保有铅锌铜银资源储量937万吨,同时矿石中伴生有铜、银等有价金属元素。塔中矿业现有400万吨/年矿山(井采)采选处理能力,5万吨/年粗铅冶炼设计产能,所产精矿产品主要在中亚地区实现销售。

长期从事矿山采选生产的西藏珠峰,较早看到这一轮锂周期机会,早在2018年就切入锂资源领域。彼时,公司通过持股45%的参股公司NNEL收购加拿大上市公司Lithium X Energy Corp.(以下简称“Li-X”) 100%股权,同时向NNEL提供财务资助19470万美元。后NNEL股东几经更迭,被西藏珠峰拿下控制权。目前,公司持有珠峰香港87.5%股权,后者又100%控制Li-X。

Li-X的主体资产为SDLA、Arizaro两大锂盐湖项目100%权益和内华达Pure Energy公司19%股权,其中SDLA项目是核心资产。

资料显示,SDLA项目位于锂矿矿藏丰富的南美“锂三角”区域,安赫莱斯盐湖锂金属资源储量38.5万吨,等价碳酸锂资源储量205万吨,全矿床平均浓度502mg/L,其中探明加控制的锂金属资源储量合计307,535吨,等价碳酸锂资源储量164万吨,平均浓度超 500mg/L。

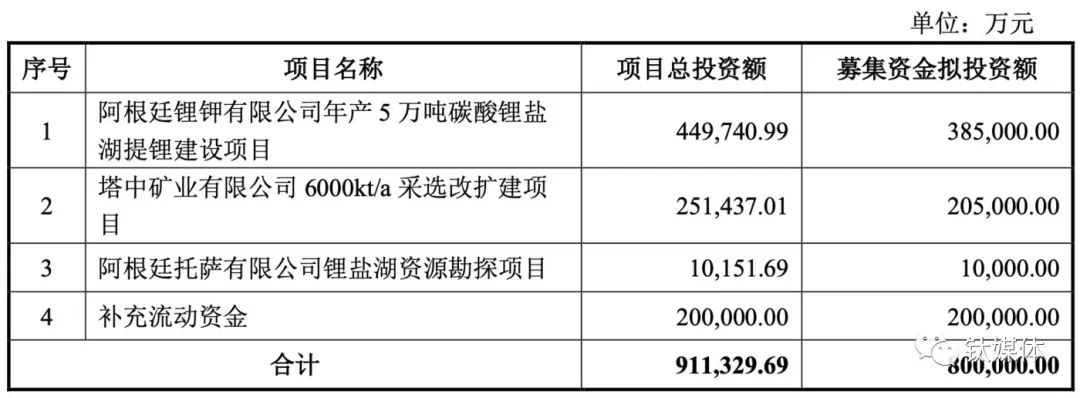

后随着锂价不断上涨,西藏珠峰于2021年启动对Li-X旗下盐湖资源的开发,并拟通过非公开发行一次性筹措80亿元资金。

(西藏珠峰非公开发行募投项目,来源:公告)

根据去年初披露的定增预案修订稿,年产5万吨碳酸锂盐湖提锂建设项目的建设期为12个月。且根据当时的可研报告,公司在5万吨/年总体产能目标下,计划于2022年年底建成2.5万吨/年碳酸锂产能,2023年*季度内建成2.5万吨碳酸锂产能,从而实现5万吨产能联动试车。

(盐湖提锂项目经济效益测算,来源:公告)

彼时,好矿在手、项目落地、预期收入是公司现有收入的2.2倍,市场给予西藏珠峰诸多期待。2021年,西藏珠峰股价大涨近260%,一时风头无两。

然而,一年多时间过去了,该项目不仅还未开工,甚至面临巨大推进困难:公司定增迟迟未有进展,资金来源问题难解,且不得不提请延长定增事项股东大会决议有效期;合作方频频“跳票”,公司先后与宋都锂科、启迪清源、柘中股份、中电建国际等“牵手”又“分手”;项目环评进展不及预期,且可能继续漫长等待……

几次三番拖延,原本拥矿为王的西藏珠峰也被投资者谑称为“PPT锂王”,公司股价从2021年9月的高点50.89元/股腰斩至2月9日收盘的26.01元/股。

(西藏珠峰周K线图,来源:wind)

颇为打脸的是,在2022年中报中,西藏珠峰还曾信誓旦旦表示:“公司对最终报告获得许可,以及匹配项目建设进度时间表,有充分的信心和较大把握。”

关键还是钱的问题

面对盐湖提锂项目的推进困难,西藏珠峰在2月8日的公告中找了诸多理由,比如称环评报告进展不及预期是该项目所采取的技术工艺在南美洲尚属首例、设计产能规模过大以及当地申报环评项目大幅增加所致。

但钛媒体APP梳理发现,*的问题其实还是钱,且这关乎公司后续能否继续推进该项目。

根据公司披露,该项目预计耗资44.97亿元,资本开支来源主要是三类:一是自有和自筹资金,二是定增、贷款等资本市场直、间接融资,三是采取市场化合作方式融资。

先来看西藏珠峰自身资金实力,截至2022年9月30日,公司货币资金仅2.18亿元,应收账款1.13亿元,但应付账款就高达3.46亿元。即便公司负债较少,但公司账上明显没有闲钱。

且公司现有的业务也难言乐观,2022年1-9月,公司营收、净利双降。

在2022年三季报中,公司还坦言,“由于疫情延伸影响和地缘政治环境震荡的原因,截至报告期末,公司本年度生产经营计划完成情况不及预期,其中:出矿量208.26万吨,完成全年计划的52.07%,选矿处理量211.15万吨,完成全年计划的52.79%,生产精矿产品含金属量8.44万吨,完成全年计划的49.46%。”

再看定增、贷款等直接融资,目前80亿定增无实质性进展,且公司在给钛媒体APP的回复中坦言,“若公司2月15日的股东大会审议通过延长决议有效期,公司将会根据最新的情况对募投资金、定价、用途等进行修订,可能募集不到原计划的资金规模。”

于是乎,公司只能寄望于寻找战略合作方。西藏珠峰向钛媒体APP表示:“公司正在与不止一家意向合作方洽商,合作事宜确定后会及时对外公告。”

值得一提的是,公司还回复钛媒体APP称,盐湖提锂项目的建设不以定增成功为前置条件。“即便定增募资一直无果、战略合作方也一直未敲定,公司也不会终止盐湖提锂项目。这也是公司将项目建设规划调整为‘1+4’万吨的意图之一,可以依靠自身力量完成1万吨/年产能建设,再滚动开发建设4万吨产能,从而实现整体目标。”

控股股东和实控人自身难保

实际上,不止西藏珠峰缺钱,其控股股东塔城国际、实控人黄建荣以及原第二大股东歌石祥金也深陷资金困境,这成为公司项目推进又一大不确定因素。

公告显示,塔城国际的持股已全部被冻结,且2021年以来,其持股已多次被拍卖,持股比例已从被拍卖前的38.25%减至当前的19.78%。

数据还显示,塔城国际是被执行人,涉及司法案件28个(其中75%为被告);塔城国际的一致行动人中国环球新技术进出口有限公司也涉及司法案件7个(其中85.71%为被告);黄建荣则是被执行人、限制高消费、股权被冻结,涉及司法案件21个(其中71.43%为被告)。

对于公司控制权的风险问题,西藏珠峰在回复钛媒体APP时表示:“控股股东持股存在被继续拍卖的可能性,但不会导致公司控制权的变更。”

无独有偶,歌石祥金也债台高筑。去年9月,原本持有公司5.19%股权的歌石祥金,一次性被拍卖了4.39%的股权,导致其持股仅剩2.13%。加上其一致行动人上海歌金还持有的1.32%股权,歌金系持股已降至5%以下。

值得一提的是,NNEL收购Li-X 100%股权时,歌石祥金是NNEL控股股东,持股55%。当时,歌石祥金及其一致行动人持有西藏珠峰股权高达16.63%。

至于控股股东和实控人如何解决自身债务危机,西藏珠峰并未正面回复,只是称二者目前面临的困难不会波及公司生产经营,且目前控股股东和实控人一直尽*可能对上市公司给予支持,包括为公司在银行续贷和申请授信提供房产抵押和个人信用保证担保。

然而,已经自身难保的控股股东和实控人能给上市公司带来多大支持,显然只能打一个问号,反而是,深陷债务危机的控股股东、实控人、重要股东很大概率会影响上市公司的信用和评级。

更糟糕的是,由于公司存在重大合同进展情况未履行信批义务、重大会计估计调整未经审议及披露、未及时披露法院环评禁令等问题,塔城国际信披违规,西藏珠峰、塔城国际及黄建荣等一众高管于2022年底被西藏证监局出具了警示函,再令公司及相关方信用蒙阴。

留给西藏珠峰的锂业“黄金期”不多了

事实上,无论于塔城国际还是黄建荣而言,盐湖提锂项目建成投产均是摆平其债务危机的*解。且早在定增预案中,西藏珠峰就提出,“力争在锂产业发展的黄金时期将锂产业做大做强,将公司打造成具有全球影响力的锂盐供应商。”

但“画饼”容易兑现难,钛媒体APP注意到,西藏珠峰盐湖提锂项目一再延宕,已经令投资者怨声载道。从行业来看,此轮锂资源景气周期留给西藏珠峰的时间也不多了。

数据显示,碳酸锂价格自去年11月突破60万元/吨后,就掉头向下,开始大幅回调,春节后持续飘绿。2月9日数据显示,电池级碳酸锂均价45.6万元/吨,工业级碳酸锂均价42.55万元/吨,电碳价格已经较高点跌去24%。

(碳酸锂价格走势图,来源:卓创资讯)

尽管当前价格仍处于相对高位,但关于锂资源即将过剩的言论已经开始出现。

隆众资讯锂业分析师曲音飞告诉钛媒体APP,“虽然自去年年底以来,下游正极材料厂已经消化了一段时间库存,但由于部分电池厂会以直接提供碳酸锂的形式为他们补库,所以目前并不急于大范围采买。而在供给端,虽然过去两个月碳酸锂价格下行,但主流厂家仍在正常生产,目前碳酸锂企业的库存还处于高位,备货相对充足,导致市场出现了短期的供过于求,推动产品价格进一步下探。”

实际上,不止是当下,业内普遍认为,今年或最晚明年,国内锂资源供需就将趋于平衡甚至过剩。

卓创资讯分析师韩敏华就向钛媒体APP表示:“2023-2024年,国内碳酸锂行业供需逐步趋于平衡。”其研判理由有三:一是国内外原料开采进度加快、提锂产能投建进度预计平稳,锂盐市场供应增长预计保持相对平稳状态。二是需求增速预计较2022年有所放缓。终端新能源汽车产销增速预计有所放缓,叠加锂盐直接下游正极材料行业竞争加剧,前期新增产能计划落地情况仍待关注。三是回收提锂行业发展将促进产业链循环,可补充一定量的锂盐供应。

乘联会最新数据显示,今年1月,国内新能源汽车销量为33.2万辆,同比下降6.3%,环比下降48.3%。

当然,业内对锂价的下降幅度多有分歧,但总体而言,普遍认为下滑是大势所趋。韩敏华就预计,今明两年碳酸锂市场价格保持回落态势。

曲音飞认为,“除需求端回暖预期外,本轮碳酸锂价格由于有成本端支撑,虽在持续磨底,但整体跌幅不会很深。预计电池级碳酸锂2023年*价位可能在35万元/吨-40万元/吨,具体的走势还要根据供需、成本及市场情绪的变化而定。”

真锂研究创始人墨柯则较为悲观:“2023年下半年,碳酸锂价格单边下行趋势将确立,年底会降到20万元/吨。”伊维经济研究院研究部总经理、中国电池产业研究院院长吴辉更是表示,碳酸锂价格的合理区间是30多万元/吨,但2024年还会继续下跌,最后到达10多万元/吨的水平。

这也即意味着,即便西藏珠峰目前各项工作即刻顺利推进,投产时锂价黄金期也已经过去,更遑论当前推进困难重重。

但在西藏珠峰这里,公司还相对乐观。其回复钛媒体APP称:“公司对锂盐产品价格趋势一直高度关注,也认为目前‘暴利’的价格空间不利于整体行业健康、持续发展,势必将回归到合理的价格中枢。正如很多有色基本金属的历史价格走势,上下游的供需关系会逐步形成平衡点,分享整个产业链上的利润率。受疫情、宏观环境等因素掣肘,全球范围内,澳洲锂矿扩产进度再度低于预期,南美盐湖整体2022年产量也大概率低于预期,供给仍然吃紧,再加上今年以来车市回暖带动上游电池材料需求回升,公司作为上游资源开发企业,对锂价中长期的合理定位是看好的。”