2022年可以说是“消费电子的寒冬”:智能手机性能触达天花板,再难做出突破性创新;全球经济衰退,消费者购买需求大幅下降,手机和PC行业普遍经历了几乎一整年的销量下滑。

市场调研机构Canalys发布最近数据,2022年全球智能手机大盘出货同比下滑11%,其中Q4跌幅较Q2、Q3进一步加深,至17%。全球个人电脑出货量下降16%。

手机和PC的惨淡,构成了过去一年消费电子行业最艰难的生存图景。与此同时,曾被寄予厚望成为下一代智能终端的VR/AR,在疫情的宏观环境和涨价双重因素叠加下也进入沉寂。IDC预计,2022年全球AR和VR头显全球出货量为970万台,较2021年同比下降12.8%。

作为全球VR市场的领头羊,Meta Quest由于涨价直接带崩了2022全球VR市场及供应链,扎克伯格的裁员公开信则是给VR市场的未来蒙上了一层阴影。

寒冬的尽头,VR复兴还有多远?2023年会是VR爆发的前夜吗?

行业回春有望,技术仍有突破空间,量产暂存掣肘

VR/AR行业在过去几年,既有高光时刻,也有沉寂之时。经历了2022年的寒冬之后,眼下全球VR/AR设备可谓“百花齐放”、“百家争鸣”。

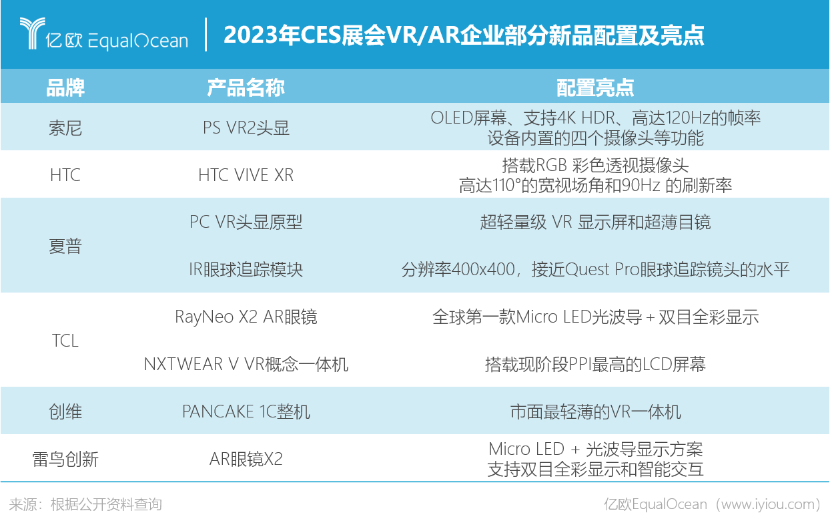

2023年1月,全球科技巨头汇聚在美国举办的国际消费电子展(CES),VR头戴设备成为焦点,各家产品接踵曝光。

此外,苹果传闻已久的头显设备新细节也浮出水面,在光学方案、操作系统、显示屏、交互功能等环节使用较高配置,屏幕规格、摄像头数量和芯片能力均优于Quest Pro,有望成为颠覆性产品。

随着一众厂商陆续入局VR设备制造,2023年VR行业将迎来新一轮产业变革,硬件迭代速度大大加快,市场有望再次活跃,推动全行业技术升级和出货量持续提升。

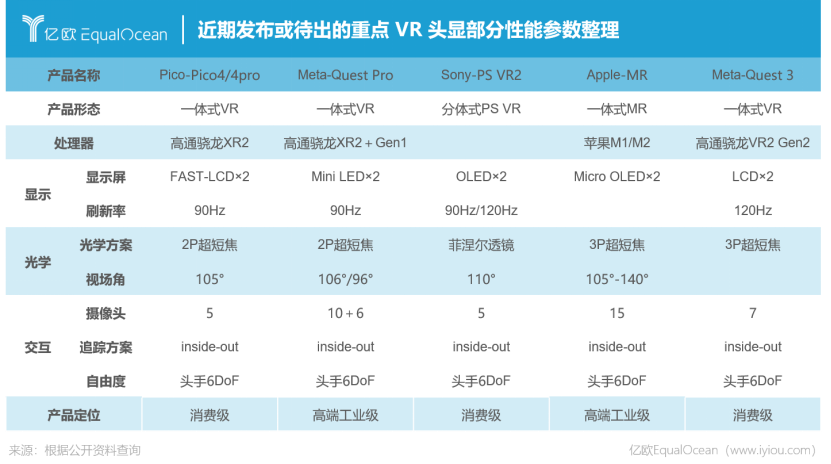

VR头显所包含的关键元器件主要有光学、显示、芯片及交互等模块。从近期发布或待出的热门VR头显性能参数来看,此轮硬件技术迭代主要集中在光学方案和屏幕方案上,硬件形态和技术路径趋于统一。

在硬件的技术方案上,Pancake(超短焦)光学方案正逐步替代菲涅尔透镜,成为新一代VR头显*,Micro LED显示屏的技术迭代方向清晰,高通XR2成为主力芯片。从产品形态来看,除了智能终端厂商如索尼、华为对原有分体式VR产品系列迭代,具备独立算力、显示和交互的一体式VR头显成为VR主流形态。

技术迭代路径的趋同,一方面在供给侧有助于上游核心零部件统一规格,加速产业链成熟供应,并降低零部件及整机生产成本。另一方面,在需求侧,硬件升级带动产品体验升级,成本降低助力新头显价格下降,有望进一步提升消费级市场的渗透率。

尽管硬件端实现了性能跃升,但VR头显的沉浸感、交互性和舒适性仍待提升。在电商平台一些知名产品的评论区中,仍能看到消费者在体验设备时存在的“眩晕”、“视觉疲劳”、“沉重”等负面感受。佩戴不适由多种因素造成,低真实度、流畅度差以及动作和视觉的割裂均会导致眩晕和视觉疲劳。

光学系统是实现近距离成像的重要模组,是VR与手机等2D屏幕的主要区别,也是影响沉浸感和舒适性的重要因素。

光学系统

Pancake(超短焦)光学方案,简单来说就是通过偏振膜将光路压缩折叠,使光线在更窄的空间穿越同样的距离,减少光学模组厚度,实现一体机的轻薄化,大幅提升佩戴舒适性。目前,玉晶光电、舜宇光学、歌尔股份等厂商在超短焦透镜领域研发水平趋于成熟,以较高良率大规模量产,以优秀制造水平赢得包括 Meta Quest、苹果 Reality、Pico等主要VR厂商订单。

虽然超短焦的性能大幅优于菲涅尔透镜,但在技术和量产制造上仍存在缺陷:首先超短焦多次反射折射会造成50%左右的光路损耗,需要搭配高亮度显示屏如Micro OLED/LED,以弥补低光效的特点。其次需要偏振膜来解决造成的重影问题,但偏振膜在材料、精密加工等方面的门槛较高,加上多片镜片贴合难度大,导致超短焦量产良品率较低,生产成本居高不下。

目前,国内VR产业链的整体建设较为完善,但在先进设计方案所需要的个别元件上的生产布局仍有欠缺,达标的高质量光学膜生产厂商较少且成本较高,因此市场至今仍由少数国外厂商主导,例如3M掌握核心材料偏振膜,已经实现偏振片垄断。

与VR相比,AR的技术成熟度较低,这是AR头显作为C端设备渗透的主要阻碍。AR在面临与VR相同技术难点的同时,还需满足两个特性:一方面,AR形状趋于更轻量和小型化的日常眼镜,对光学模组的厚度和重量要求更高;另一方面,AR要确保虚拟信息与真实图像的精准叠加,对显示屏的成像质量以及模组透光性指标提出更高的要求。

在众多光学方案中,光波导技术因显示性能优越、不受视场角和体积的平衡限制,成为未来AR的必然选择。近年来已经有多款搭载光波导的先进AR眼镜落地,例如2021年Rokid、亮风台、小米等推出的8款AR眼镜。一旦光波导技术能够突破瓶颈,达到量产能力,将有望实现快速渗透。

超短焦的光学系统需要搭配高亮度显示屏如Micro OLED/LED,以弥补低光效的特点,进而发挥1+1>2的作用。

显示系统

显示屏的清晰度和视觉暂留是影响沉浸感的重要指标。一般来说,图像的分辨率和像素密度越高,图像越清晰;视觉暂存指标又称“余晖效应”,即在光停止后,视网膜产生的视觉仍保留一段时间的现象,这是用户眩晕问题出现的重要原因之一。提高刷新率和降低响应时间能够减少画面重影,提升画面流畅度,避免用户注意力被分散。

目前,Fast LCD和Micro OLED已进入量产阶段,而Micro LED 成为业界期待的下一代显示技术。Micro LED在具备高分辨率、高PPI、高刷新率和高对比度等优点的同时,进一步提升了功耗、色域、响应时间等性能。

当前用于XR的Micro LED制造工艺面临技术瓶颈,尚处于研发阶段,短期难以规模量产。但已有诸多行业巨头纷纷投资或收购该领域初创公司,如苹果 、Meta、谷歌、英特尔等。

如果说光学系统和显示屏是在视觉维度使用户产生“身临其境”之感,那么传感交互技术则通过提供多维感官体验,实现更高层级的交互性和更深层次的沉浸感。

传感交互

每一代计算机终端都有属于自己的交互方式,就像PC上的“鼠标+键盘”、智能手机“触控+语音”的标准输入模式,VR也需要确立成熟的人机交互方式。不同于智能手机的二维屏幕,VR的感知交互能提供听觉、触觉、触觉等多维感官体验,使人产生“身临其境”之感。追踪定位是VR沉浸体验的关键技术,也是最基础的交互技术,目前已成为主流VR头显的标配。

单一的交互方式无法满足深度沉浸的需求,近年推出的主流头显纷纷加入了手势追踪、眼动追踪功能。目前VR主要的手部交互方案是手柄,但现有手柄方案存在动作受限制和额外配件成本问题。此外,手势交互技术无法实现压力、震动、握力等触觉反馈,为弥补这一重大缺陷,厂商进一步优化手柄,或推出触觉手套、肌电手环等VR手部配件方案,例如索尼PS5专用VR手柄搭载自适应扳机,模拟拉弓和射击等的按压张力,并可提供不同纹理触感,模拟环境变化。

触觉手套是目前最能模拟细微触觉的设备之一,但现有手套材料厚重且价格昂贵,如何在保证精准定位和触觉反馈的同时,具备普通手套便携、轻薄、柔软的特性,是触觉手套向消费级场景落地改进的关键。

眼动追踪技术兼具优化视觉效果和提升交互的作用。其主要技术难点在于,人与人之间的生物学差异非常大,个体和环境差异挑战模型通用性。适用于100%的用户的眼动追踪技术,对中心点渲染的要求极高。此外,眼动追踪需配置额外光源、算法模块和摄像头,这也意味着更高的VR头显成本。

虽然技术突破面临困难,近一年发布的Meta Quest Pro、索尼 PSVR 2以及待出的苹果 MR 一体机均搭载眼动追踪功能,为眼动追踪的消费级落地揭开序幕。

大厂布局延伸产业链,驱动技术迭代

各厂商凭借自身基因,VR布局从优势领域出发逐渐向上下游产业链延伸。

现阶段Meta称霸VR整市场,向产业链上游核心零部件和技术模块延伸,对光学、显示、芯片和交互技术全面覆盖,引领设备性能升级以维持*地位。字节跳动或跟随Meta路线开展布局。

苹果自带硬件基因,在光学、显示屏、芯片和交互技术等核心领域的专利数量普遍高于其他厂商,底层零部件的积累水平远高于其他巨头。一方面VR/AR可复用现有产品的供应链和渠道布局,另一方面,VR/AR产品能够更加顺滑地融入现有的苹果硬件生态中,与其他终端产品协同工作。

以软件服务起家的巨头中,微软和谷歌对硬件有所涉足但目前较为局限;腾讯凭借社交和游戏生态,提供VR内容应用和解决方案。

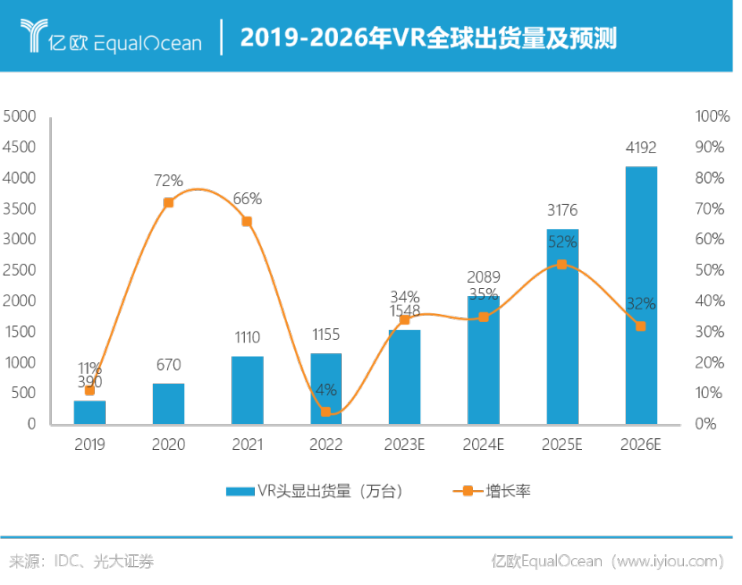

随着科技巨头和VR头显厂商布局,硬件技术在研发能力和制造成本上将持续改善。高出货量促进相关设备大规模量产,制造成本降低,形成产品力上升、成本下降的良性循环。根据IDC数据预测,2023年VR全球出货量将达到1548万台,并持续保持较大增幅。随着光学、显示技术和感知交互功能走向成熟,硬件性能迭代完成,2025年VR头显出货量将突破4000万台。

回顾智能手机时代发展历程,底层技术革新首先在硬件引起量变,硬件升级和设备性能提升,为应用和内容创新带来更多可能,从而催生产业级质变。

当前VR\AR行业仍处于硬件决定内容的阶段,伴随着硬件的升级迭代,实现二维屏幕到三维空间的跃进,才能在此基础拓展多元应用和建立生态。作为元宇宙时代信息的入口和载体,VR/AR有机会成为下一代互联网的智能终端,复刻智能手机的黄金时代。